住宅ローン控除1年目は年末調整しない?確定申告の提出書類や期限を解説

監修者: 高崎 文秀(税理士)

更新

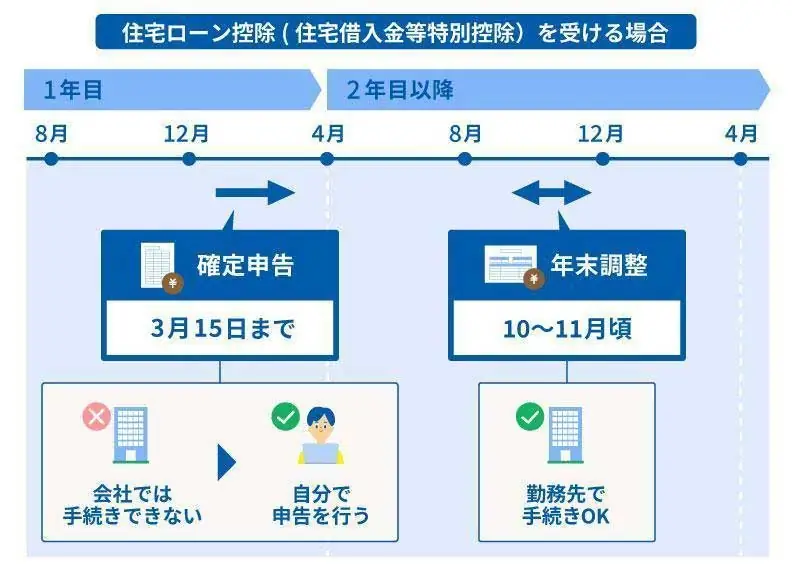

住宅を購入した際には、住宅ローン控除(住宅借入金等特別控除)を活用することで、所得税や住民税の軽減が期待できます。ただし、控除を受けるには所定の手続きが必要です。特に1年目は、年末調整では対応できないため、自分で確定申告を行う必要があります。

本記事では、住宅ローン控除1年目に必要となる確定申告の書類や手続きの流れ、提出期限についてわかりやすく解説します。また、2年目以降の手続き方法や控除額のシミュレーション、よくある質問にもお答えします。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

住宅ローン控除を受けるには1年目で確定申告をしなければならない

住宅ローン控除の1年目は年末調整では手続きできません。住宅ローン控除(住宅借入金等特別控除)を利用する場合、最初の年は自分で確定申告を行う必要があります。年末調整で住宅ローン控除が受けられるのは、2年目以降です。

住宅ローン控除の1年目に確定申告が必要な理由は、年末調整のような簡易的な手続きでは対応できないためです。住宅ローン控除を受けるには、さまざまな書類の提出や所定の手続きが求められます。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

住宅ローン控除を受けるために準備する書類

確定申告で住宅ローン控除の適用を受けるために提出する書類は、下表のとおりです。源泉徴収票は、確定申告書に所定の金額を記載するために準備しますが、提出は求められません。

| 書類名 | 取得場所 | 備考 |

|---|---|---|

| 確定申告書 | 税務署 国税庁HP |

– |

| (特定増改築等)住宅借入金等特別控除額の計算明細書 | 税務署 国税庁HP |

取得した住宅の内容や住宅ローン残高などを記載 |

| 建物・土地の登記事項証明書 | 法務局 | 申請者の名義になった後の登記事項証明書が必要 |

| 建物・土地の不動産売買契約書や請負契約書のコピー | 不動産会社 | – |

| 住宅ローンの年末残高等証明書 | 借入先金融機関 | – |

| 本人確認書のコピー | 警察署や旅券センターなど | 運転免許証やパスポート、マイナンバーカードなど |

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

確定申告書類の書き方

住宅ローン控除を受けるには、自分で記入して提出する書類もあります。中でも、自身での記入が必要な主な書類は、次の3つです。

-

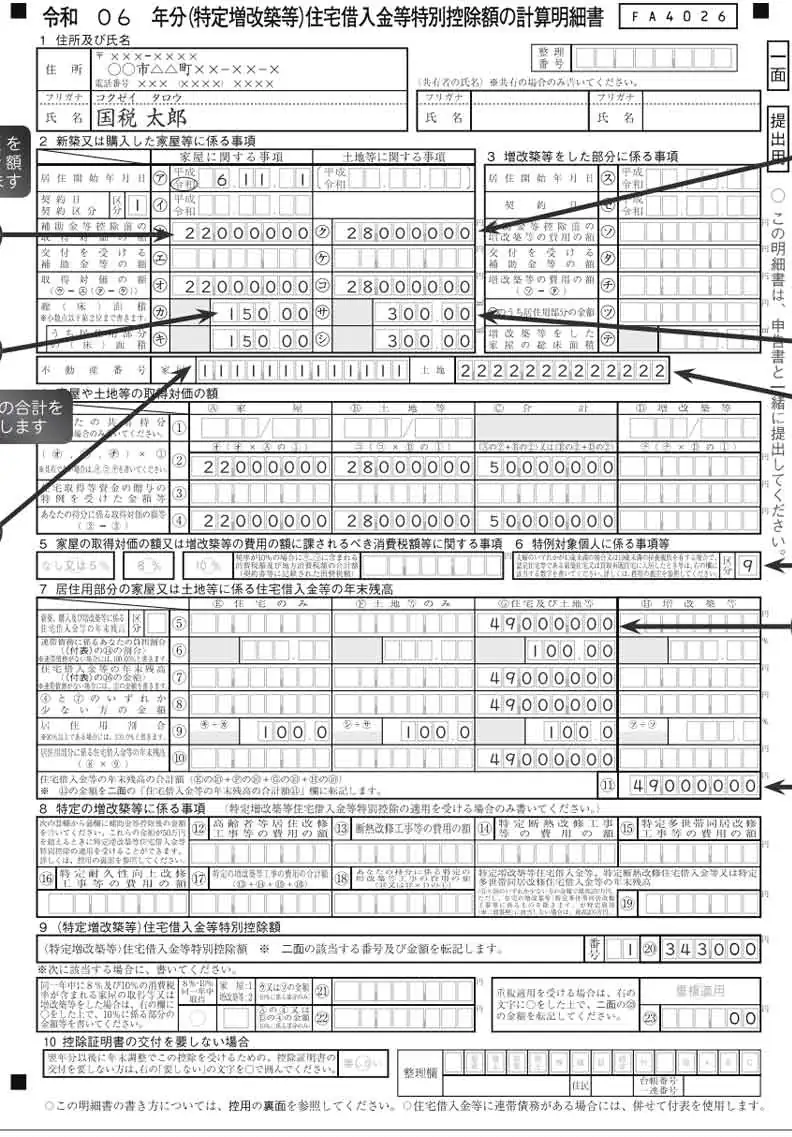

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 確定申告書(第一表)

- 確定申告書(第二表)

これらの書類には、住宅ローンの借入金額や返済状況、住宅の取得年月日などの情報を正確に記入します。初めての方は、国税庁のサイトや税務署で配布されている記入例を参考にするとスムーズに作成できます。不明点がある場合は税務署窓口や相談窓口を活用しましょう。

(特定増改築等)住宅借入金等特別控除額の計算明細書

-

引用:国税庁「給与所得者の(特定増改築等)住宅借入金等特別控除用の記載例

」p.17

-

1.住所及び氏名

住宅ローン控除の申請者の郵便番号や住所、電話番号、氏名を記載

-

2.新築又は購入した家屋等に係る事項

- 居住開始年月日:住民票に記載がある年月日を転記

- 補助金等控除前の取得対価の額:購入・新築した建物土地の購入金額を記載

- 総(床)面積:登記事項証明書の延面積を転記

-

4.家屋や土地等の取得対価の額

購入・新築した建物と土地の価格を記載

-

5.家屋の取得の額又は増改築等の費用の額に課されるべき消費税額等に関する事項

建物の消費税額を計算し記載

-

7.居住用部分の家屋又は土地等に係る住宅借入金等の年末残高

住宅ローンの借入金残高証明書の内容を転記

-

9.(特定増改築等)住宅借入金等特別控除額

住宅ローン控除額を計算して記載

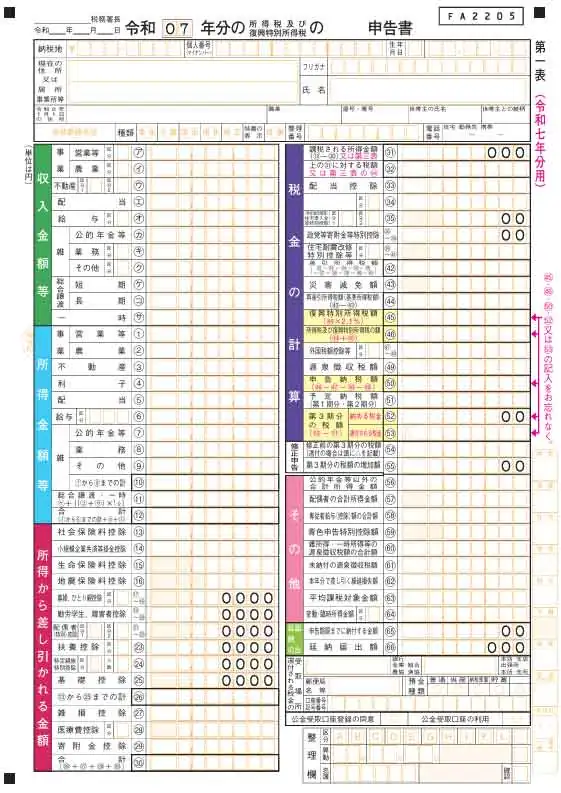

確定申告書(第一表)

-

引用:国税庁「令和7年分所得税等の確定申告書(案)

」(第一表・第二表含む)

- 申請者の内容

- 申請者の氏名や住所、個人番号などを記載

- 収入金額等

- 給与の収入の金額を記載(源泉徴収票で確認)

- 所得金額等

- 給与の所得額を記載(源泉徴収票で確認)

- 所得から差し引かれる金額

- 源泉徴収票に記載されている所得控除の額の合計額という欄の数字を転記

- 税金の計算

- 課税される所得金額:所得金額等の金額から所得から差し引かれる金額を引いた数字を記載

- 課税される所得金額に対する税額:所得税の税額を計算し記載

- (特定増改築等)住宅借入金等特別控除額

- 住宅ローン控除額を計算して記載

- 差引所得税額

- 所得税から住宅借入金等特別控除などを差し引きした数字

- 復興特別所得税

- 差引所得税額に2.1%をかけた数字

- 所得税及び復興特別所得税の額

- 所得税額と復興特別所得税を足した数字

- 源泉徴収額

- 源泉徴収票に記載してある数字を転記

- 申告納税額

- 所得税及び復興特別所得税の額から源泉徴収税額を引いた数字

- 第3期分の税額

- 申告納税額がプラスになった場合:納める税金に申告納税額を転記申告

- 納税額がマイナスになった場合:還付される税金に還付税額を転記

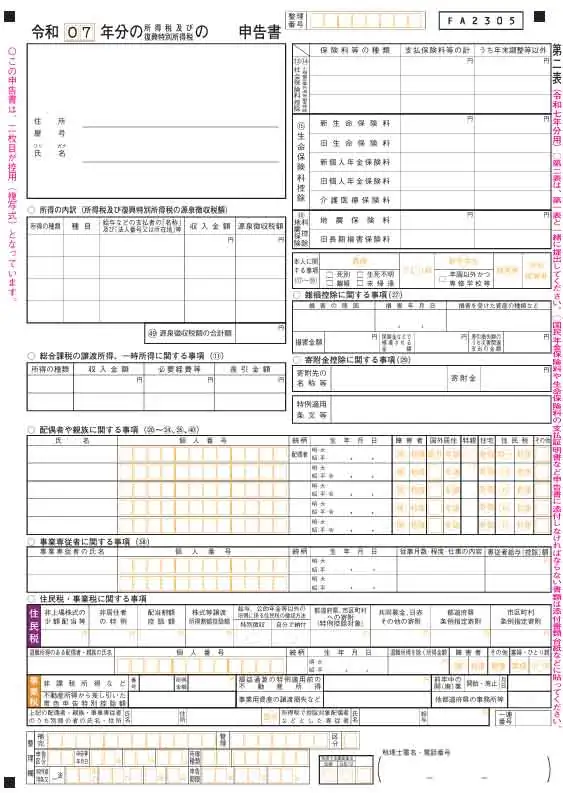

確定申告書(第二表)

-

引用:国税庁「令和7年分 所得税等の確定申告書(案)

」(第一表・第二表含む)

- 住所氏名

- 申請者の住所氏名を記載

- 所得の内訳

- 源泉徴収票を見ながら事業者の所在地や収入金額、源泉徴収税額を記載

- 特例適用条文等

- 居住開始年月日を記載し該当する記号を居住開始年月日の前に記載

- 該当する特例を居住開始年月日の後ろに記載

- 記載する記号と特例の内容は、国税庁の「給与所得者の(特定増改築等)住宅借入金等特別控除用の記載例

」を参照

- 配偶者や親族に関する事項

- 配偶者や親族の氏名や個人番号、続柄などを記載

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

確定申告書類の提出方法と提出期限

確定申告関連の書類は、次のいずれかの方法で提出できます。

-

- 税務署の窓口へ持参

- 税務署へ郵送

- e-Taxを利用した電子申請

持参や郵送の場合は、納税者の住所のある地域を管轄する税務署が行き先や宛て先になり、国税庁のホームページで調べられます。同じ市内や区内に複数の税務署がある場合もあります。また、郵送の場合は「信書」扱いになるので、いわゆる普通郵便(第一種郵便物)かレターパックで送ります。「ゆうメール」は信書に該当せず、提出方法として適していません。

また、税務行政全般においてデジタル化の推進が顕著で、前者2つの「紙」による提出の最大のメリットとされてきた、期限内にきちんと申告したことを示す「収受印」の制度も2025年から廃止されました。

確定申告書の提出方法について詳しく知りたい方は、こちらの記事を参考にしてください。

確定申告書類の提出方法

確定申告書類の提出は、上述した3つの方法からご自身の状況に合わせて選択できます。ここでは、それぞれのメリットなどについて詳しく見ていきます。

税務署の窓口へ持参

確定申告の書類は、税務署の窓口で提出できます。メリットは、提出する書類がすべて揃っているか、添付書類に不備がないかなどの形式的な確認をその場で行ってもらえることです。ただし、申告書の内容(計算や記載事項)についての詳細な確認やアドバイスは基本的に行われません。

確認してもらえるのは、基本的に税務署の開庁時間内(通常、平日の午前8時30分から午後5時まで)です。時間外や閉庁日(土日祝日など)は、申告に関する相談や受付は行っていません。提出自体は、時間外収受箱に投函すれば可能です。締め切り間際は窓口が大変混雑するので、早めの提出が望まれます。

税務署へ郵送

郵送の場合は、郵便物の消印が提出日とみなされます。申請期間は窓口への持参と同様、2月16日~3月15日です。

書類を揃え、郵便ポストに投函すればよいので利便性が高い点がメリットです。普通郵便で送ると追跡ができないため、必要に応じて書留等での送付を検討しましょう。

e-Taxで電子申請

e-Taxは、インターネットを利用して確定申告書や関連書類を作成・提出できる国税庁の電子申告サービスで、自宅にいながら確定申告を行えます。e-Tax上で確定申告書を作成すれば、控除額や税額も自動計算されます。なお、建物・土地の登記事項証明書など添付書類は、イメージデータで送信するか、別途郵送することになります。

e-Taxの大きな利点は、確定申告の期限内であれば、税務署の開庁時間などを気にすることなく24時間いつでも申請が可能である点です。ただし、e-Taxを利用するには、マイナンバーカードと、それを読み取るICカードリーダーや対応スマートフォンが手元にあることが前提です。e-Taxで電子申請を考えている場合は、早めに準備しておきましょう。

確定申告書類の提出時期

確定申告期間は通常、翌年の2月16日から3月15日までです。ただし、この期間の開始日や終了日が土曜日または日曜日に該当する場合は、日程が変更されることがあります。

確定申告期間について詳しく知りたい方は、こちらの記事を参考にしてください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

住宅ローン控除2年目以降は年末調整で手続き可能

初年度に確定申告を行えば、2年目以降は勤務先の年末調整で手続きできるようになります。その際、以下の2つの書類を毎年準備し、勤務先に提出する必要があります。

-

-

①給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

-

②住宅取得資金に係る借入金の年末残高等証明書

-

①は、住宅ローン控除1年目の確定申告を終えた後、税務署から送付されます。控除が適用される期間(通常10年間、または13年間)の枚数が一度にまとめて送られてくるため、年末調整のたびに1枚ずつ使用します。

②は、住宅ローンを借り入れている金融機関から毎年10月ごろに郵送されます。これは、年末時点のローン残高を証明する重要な書類です。

ただし、残高証明書の提出が不要となる「調書方式」が令和5年1月1日以降に居住を開始し、令和6年1月1日以降に確定申告・年末調整を行う人に適用される改正がありました。

「調書方式」を含め、住宅借入金等特別控除申告書について詳しく知りたい方は、こちらの記事を参考にしてください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

住宅ローン控除でいくら税金が控除されるのか計算する方法

住宅ローン控除額は、住宅の種類や入居時期、ローンの残高などによって異なります。控除額の計算方法や借入限度額、控除期間を理解し、自分の控除額を確認しましょう。

住宅を新築等した場合の借入限度額、控除期間

住宅ローン控除で控除される税額は、計算方法に沿って算出できます。控除額は、購入する住宅の種類(新築、既存、買取再販など)、入居時期、さらには住宅の環境性能(長期優良住宅、ZEH水準省エネ住宅など)によって異なります。

特に、住宅の環境性能に応じて住宅ローンの年末残高に対する借入限度額が設定されており、この限度額が控除額の計算に大きく影響します。控除率は0.7%で、控除期間は13年間または10年間です。

| 住宅新旧等 | 住宅環境性能等 | 借入限度額 | 控除期間 | 控除割合 | |

|---|---|---|---|---|---|

| 令和4・5年入居 | 令和6・7年入居 | ||||

| 新築住宅 買取再販 |

長期優良住宅 低炭素住宅 |

5,000万円 | 4,500万円 | 13年間 | 0.7% |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | |||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | |||

| その他住宅 | 3,000万円 | 0円(※2) | 10年間(※1) | ||

| 既存住宅 | 長期優良住宅 低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 | |||

| その他住宅 | 2,000万円 | ||||

- ※1新築住宅・買取再販住宅を購入し、令和4・5年中に入居した場合は13年

- ※2一般の新築住宅のうち、令和5年12月31日までに建築確認を受けたものまたは令和6年6月30日までに建築されたものは、借入限度額を2,000万円として10年間の控除が受けられる。ただし、特例居住用家屋に該当する場合は、令和5年12月31日までに建築確認を受けたものが対象となる。

住宅ローン控除額のシミュレーション

上表を用いて、住宅ローン控除額をシミュレーションしてみましょう。住宅ローン控除額は、年末時点の住宅ローン残高に控除率を乗じて計算しますが、借入限度額を超えた金額は控除の対象外となります。

- シミュレーション条件

-

- 新築の省エネ基準適合住宅を購入

- 令和6年に入居

- 年末の借入残高:4,000万円

この条件で、上表を参照すると、新築の「省エネ基準適合住宅」で「令和6年入居」の場合、借入限度額は3,000万円です。年末の借入残高が4,000万円あっても、借入限度額の3,000万円を超える部分は控除対象になりません。そのため、控除額は以下の計算式で算出します。

3,000万円(借入限度額)×0.7%(控除率)=21万円(住宅ローン控除額)

このシミュレーション例の場合、その年に受けられる住宅ローン控除額は21万円となります。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

住宅ローン控除1年目の年末調整に関するよくある質問

ここでは、特に住宅ローン控除1年目の手続きや条件に関する、よくある質問とその回答を紹介します。

住宅ローン控除は無収入でも受けられる?

無収入の場合、住宅ローン控除は利用できません。住宅ローン控除は、納めるべき所得税から一定額を差し引く「税額控除」であるため、所得税が発生しない場合適用が難しくなります。育児休業給付金など、所得税が課税されない収入のみの場合も同様に控除の対象外となります。ただし、育児休業期間が終わり復職して所得税を納めるようになった場合は、その翌年の確定申告から住宅ローン控除の適用を受けられます。

住宅ローン控除のための確定申告を忘れてしまった場合はどうなる?

住宅ローン控除を受けるための確定申告を忘れてしまっても、控除は受けられます。

確定申告の期間が過ぎてからでも、「還付申告」を行えば、住宅ローン控除を申請することが可能です。ただし、還付申告には5年間の期限があります。入居した年から5年以内であれば、確定申告(還付申告)によって、住宅ローン控除による税額控除を受けられます。

申請が遅れるとその分、控除を受けられる期間が短くなってしまうため、控除のメリットを最大限に享受するためにも、忘れずに期間内に申告しましょう。

住宅ローン控除を受けるには年末調整と確定申告を両方しなくてはならない?

住宅ローン控除の手続きは、年末調整と確定申告を両方行う必要はありません。

- 1年目:確定申告のみを行う

- 2年目以降:原則として年末調整のみで手続きが可能

ただし、住宅ローン控除とは関係なく、確定申告が求められる人もいます。給与の年間収入金額が2,000万円を超える場合は年末調整の対象になりません。また副業による所得が20万円を超える場合は会社での年末調整に加え、確定申告を行う必要があります。

確定申告をしたら住宅ローン控除の還付金はいつ戻ってくる?

確定申告で住宅ローン控除を申請し、還付金が発生した場合、通常は申告からおおむね1か月から1か月半程度で振り込まれます。ただし、期限ぎりぎりの提出だと還付のタイミングが変わる可能性もあります。

振込先は、確定申告書に記載した銀行口座です。e-Taxだと、やや早めの3週間程度が一般的です。また、税務署の窓口や郵送で提出した場合は、還付金の振込前に「国税還付金振込通知書」が届き、それから銀行口座を確認することになりますが、e-Taxならインターネット上で還付金処理状況の確認ができます。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

年末調整で住宅ローン控除ができるのは2年目から

住宅ローン控除の手続きは、入居した1年目と2年目以降で大きく異なります。初年度は、多くの必要書類を準備し、ご自身で税務署に提出する確定申告が求められます。1年目の確定申告を終えれば、2年目以降は年末調整のみで手続きできます。

年末調整業務の効率化やペーパーレス化を図りたい場合は、「弥生給与 Next」の導入がおすすめです。「弥生給与 Next」では、各種控除申告書の従業員とのやり取りをオンラインで完結でき、年末調整に必要な書類の管理や提出もスムーズに行えます。住宅ローン控除を含めた年末調整の手続きを効率化したい方は、活用をご検討ください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら、すべての機能を最大2か月間無料で利用できます!

この機会にぜひお試しください。

この記事の監修者高崎 文秀(税理士)

高崎文秀税理士事務所 代表税理士/株式会社マネーリンク 代表取締役

早稲田大学理工学部応用化学科卒

都内税理士事務所に税理士として勤務し、さまざまな規模の法人・個人のお客様を幅広く担当。2019年に独立開業し、現在は法人・個人事業者の税務顧問・節税サポート、個人の税務相談・サポート、企業買収支援、税務記事の監修など幅広く活動中。また通常の税理士業務の他、一般社団法人CSVOICE協会の認定経営支援責任者として、業績に悩む顧問先の経営改善を積極的に行っている。