飲食店経営でも確定申告は必要?申告手順や経費に関する注意点を解説

監修者: 齋藤一生(税理士)

更新

個人経営の飲食店は、確定申告は必要です。飲食店経営をしていると、確定申告のためにまとまった時間を取るのが難しいことがあるかもしれません。特に飲食店は現金売上だけでなく、キャッシュレス決済が混在します。そして、クレジットカード売上は利用日と入金日が異なるため、売上の計上もれが発生しやすい業種です。

お店の商品を自ら飲食した場合や、酒類メーカーからの専属契約料等も収入になります。また食材や飲料の仕入や経費に個人的な食費等が混在してしまうことも多く、公私混同が生じやすいのも飲食業の特徴。確定申告のスケジュールややるべきことを意識して、日頃から準備を進めておくことが大切です。

この記事では、個人事業主の飲食店経営者が確定申告をするときに知っておきたいポイントや、具体的な申告手順、必要な書類などについてまとめました。

- 目次

- 飲食店の経営者は確定申告が必要になる

- 確定申告を青色申告にするメリット

- 飲食店は売り上げの計上漏れに注意が必要

- 飲食店の確定申告で計上できる必要経費

- 飲食店で発生しやすい自家消費とまかないの扱いと処理方法

- 自宅と飲食店が同一建物にある場合の家賃の計算方法

- 飲食店の高額な設備の減価償却方法

- 飲食店が赤字となった場合の経費計上

- 飲食店が確定申告をする際に必要な書類

- 確定申告の手順

- 確定申告の期限

- 確定申告で適用できる控除の種類

- 確定申告をしなかった場合の罰則

- インボイス制度による飲食業者への影響

- 飲食店経営の確定申告をスムーズに進めよう

- 確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

飲食店の経営者は確定申告が必要になる

個人で経営している飲食店は、基本的に確定申告が必要です。たとえ週末のみの副業や間借りでの経営であっても、本業以外に20万円を超える所得が発生しているのであれば確定申告が必要です。

実際には、副業ではない場合、年間の所得金額が48万円以下であれば、所得税の納付が発生しないので、確定申告をしなくても構いませんが、個人事業主は確定申告をしないと収入の証明ができません。さらに、住民税の申告を別途しなければいけなくなります。確定申告をすれば収入の証明ができ、住民税の申告も不要となるため、年間の所得金額が48万円以下であっても、確定申告をしておいた方がいいでしょう。

なお、個人事業主の所得税の確定申告には、「青色申告」と「白色申告」の2種類があります。その違いについても解説します。

青色申告と白色申告の違い

青色申告と白色申告は、記帳方法と利用できる控除が異なります。具体的な違いは下記のとおりです。

青色申告

青色申告は、一定以上の水準の記帳を行って、それにもとづいて申告をする人向けの制度です。青色申告には、最大65万円の青色申告特別控除や、事業に従事する家族の給与を経費にできる青色事業専従者給与、赤字の繰越と繰戻し、少額減価償却資産の特例といったさまざまな節税メリットがあります。

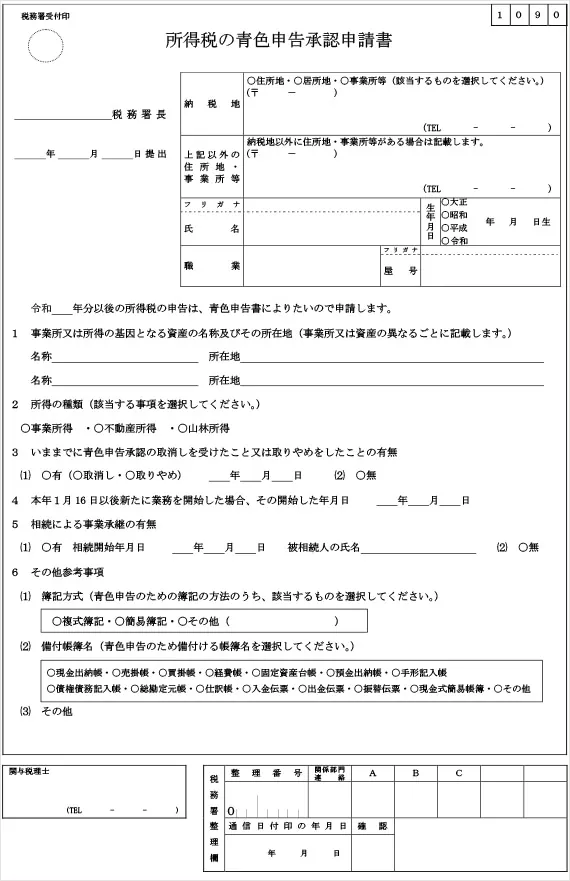

青色申告をするには、青色申告をしたい年の3月15日(その年の1月16日以降に事業を始めた場合はその事業開始日から2か月以内)までに税務署へ「所得税の青色申告承認申請書」を提出する必要があります。

所得税の青色申告承認申請書

-

※国税庁:「[手続名]所得税の青色申告承認申請手続

」

青色申告承認申請書については以下の記事で解説しています。ぜひ参考にしてみてください。

白色申告

白色申告は、青色申告を行わない事業者の申告方法です。シンプルな方法での記帳が認められており、青色申告決算書ではなく、収支内訳書を確定申告書に添付して申告を行います。事業に従事する親族などへの給与は経費として計上できませんが、事業専従者控除を適用することが可能です。白色申告の場合は、事前の届出は不要です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告を青色申告にするメリット

確定申告には青色申告と白色申告がありますが、飲食店経営を行う事業者は、青色申告をすることで多くのメリットを得られます。具体的に、どのようなメリットがあるのか見ていきましょう。

最大で65万円の青色申告特別控除を適用できる

青色申告特別控除とは、青色申告事業者が利用できる控除です。所得額から差し引いて税金の計算ができるため、節税に役立ちます。青色申告特別控除の金額は65万円、55万円、10万円のいずれかで、下記の要件をどの程度満たすかによって決まります。

まず、所得税の青色申告承認申請書を提出していて青色申告を選択していることを前提で説明します。

青色申告特別控除を適用する要件

-

(1) 正規の簿記の原則にもとづいた記帳を行う

-

(2) 記帳にもとづいて作成した青色申告決算書(貸借対照表、損益計算書)、確定申告書を確定申告の期限内に税務署に提出する

-

(3) e-Taxで申告もしくは、優良な電子帳簿保存の要件を満たす

上記すべての要件を満たす場合は最大65万円の青色申告特別控除、(3)以外の(1)~(2)を満たす場合は最大55万円の青色申告特別控除を適用できます。それ以外の青色申告事業者の青色申告特別控除額は10万円です。

最長で3年間の赤字の繰越・繰戻しができる

青色申告事業者が赤字で申告を行った場合、3年間にわたって赤字を繰り越せます。例えば、本年に100万円の赤字で、翌年に300万円の黒字だった場合、翌年の利益から前年の赤字分を差し引けるため、税金の額を抑えられます。また、赤字の年の前年にも青色申告をしている場合、繰戻して税金の還付を受けることも可能です。

なお、繰戻し還付制度は還付請求があった場合にその内容を調査して還付を決めることになっていますから、税務署からの問い合わせや場合によっては税務調査があることも覚えておきましょう。

翌年以降に赤字を繰り越す繰越控除の場合は税務調査があるわけではないです。繰越控除の場合は、確定申告時に申告書第四表(損失申告用)を提出することで適用できます。

青色事業専従者給与

青色事業専従者給与とは、要件を満たす青色事業を配偶者や親族が手伝う際に支払う給与を経費として計上できる制度です。特に飲食店経営では、配偶者や親族が店を手伝うことも多いでしょう。そのようなときに、配偶者や親族に給与を支払って経費にすることで、所得金額が下がるので、所得税の金額を減らすことができます。

ただし、青色事業専従者を適用した場合、その対象となる配偶者や親族に対して配偶者控除や扶養控除を適用することはできません。

少額減価償却資産の特例

青色申告を行う個人事業主のうち、常時使用する従業員が1,000人以下の小規模事業者であれば、30万円未満の減価償却資産を合計額300万円までを限度として一括償却できます。

通常、10万円以上のパソコンや家具などを購入した場合、耐用年数に応じて減価償却しなければいけません。しかし、少額減価償却資産の特例を利用すれば30万円未満まで一括償却できるので、減価償却費の計算をする手間が省けます。厨房機器やテンポのテーブル椅子のセットなど、10万円以上になるものが多い飲食業の場合、上手に活用することによって経費のコントロールもしやすくなるでしょう。

青色申告についてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

飲食店は売り上げの計上漏れに注意が必要

飲食店で現金売上がメインの場合は、税務署は「売上をごまかしているんじゃないか」と疑うことがあります。POSレジなどのシステムを使用せず、手書き伝票の場合は故意に過少申告していなくても、集計ミスや漏れによって、結果的に過少申告になってしまうことがあります。営業終了時に現金残高が伝票の売上金額と合っているかどうか、必ず毎日確認しましょう。レジを使用している場合は、レジペーパーの金額と実際の売上が一致していることを確認してください。

できれば、売上入金専用の銀行口座を用意し、日々の売上毎にいったん口座に入金するようにします。これにより、通帳に記録が残りますので、後で売上の確認がしやすいうえ、現金の流れもわかるようになります。

クレジットカードやスマホのバーコード決済などのキャッシュレス決済の売上は口座への入金日ではなく、お客様の利用日に売上を計上します。入金額だけを売上に計上するのではなく、売上総額を計上して、カード会社やバーコード決済事業者などへの利用手数料は経費に計上します。

なお、酒類メーカー等から受け取った専属契約料や協賛金等もお店の収入になります。漏れやすいので注意しましょう。

2023年10月からのインボイス制度の開始で顧客層によっては、飲食店も適格請求書(インボイス)にあたる領収書を発行しなくてはいけないケースもあるでしょう。できれば、クラウドPOSシステムを利用するなどして、売上記録とインボイス対応を確実にしておきましょう。会計ソフトなどと連動をすると売上記録もインボイス取引の仕訳もなおスムーズです。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

飲食店の確定申告で計上できる必要経費

確定申告では、年間の売上の総額から必要経費を引くことで所得を算出し、その後、所得に各種控除を反映させた課税所得額によって所得税額が確定します。必要経費を漏れなく計上すれば、それだけ所得額を抑えられるでしょう。経費の計上漏れがないように注意が必要です。

課税所得額の計算式

課税所得=売上-(仕入れ+経費)-各種控除

食店では、従業員の給与や制服代、食材費、店舗の賃料、水道光熱費、広告代、ペーパーナプキンや割りばしなどの消耗品にかかる費用などを経費として計上できます。そのほか、どのような支出が必要経費となるのか、下記の表にまとめました。

| 項目 | 具体例 |

|---|---|

| 給料賃金 | 従業員(パートアルバイト含む)給料、賃金、退職金、食事や被服などの現物給与 |

| 外注工賃 | 修理加工などで外部に注文して支払った場合の修理加工費など ※建設業者など、外部に依頼した場合に適用する |

| 減価償却費 | 建物、工場、機械、船舶、車両、器具備品などの償却費 ※取得価額が10万円以上20万円未満の減価償却資産については、その使用した年以後3年間の各年分において、その減価償却資産の全部または特定の一部を一括し、一括した減価償却資産の取得価額の合計額の3分の1の金額を必要経費にすることができる |

| 貸倒金 | 売掛金、受取手形、貸付金などの貸倒損失 |

| 地代家賃 | 店舗、工場、倉庫などの敷地の地代や店舗、工場、倉庫などを借りている場合の家賃など |

| 利子割引料 | 事業用資金の借入金の利子や受取手形の割引料など |

| 租税公課 | ・税込経理方式による消費税及び地方消費税の納付税額、事業税、固定資産税、自動車税、不動産取得税、登録免許税、印紙税などの税金 ・商工会議所、商工会、協同組合、同業者組合、商店会、青色申告会などの会費や組合費 ※所得税及び復興特別所得税、相続税、贈与税、住民税、国民健康保険税、国民年金の保険料、国税の延滞税・加算税・過怠税、地方税の延滞金・加算金、罰金、科料、交通反則金などは必要経費にならない |

| 荷造運賃 | 販売商品の包装材料費、荷造りのための費用、運賃 |

| 水道光熱費 | 水道料、電気代、ガス代、プロパンガスや灯油などの購入費 |

| 旅費交通費 | 電車賃、バス代、タクシー代、宿泊代 |

| 通信費 | 電話料、切手代、電報代、インターネット接続料 |

| 広告宣伝費 | ・新聞、雑誌、ラジオ、テレビなどの広告費用、チラシ、折り込み広告の費用 ・広告用名入りライター、カレンダー、手ぬぐいなどの費用 ・ショーウィンドーのメニューサンプルや陳列装飾のための費用 |

| 接待交際費 | ・取引先などを接待する茶菓飲食代 ・取引先などを旅行、観劇などに招待する費用 ・取引先などに対する中元、歳暮の費用 |

| 損害保険料 | 店舗や厨房機器の火災保険料、自動車の損害保険料、食中毒などに備える保険料など |

| 修繕費 | 店舗、自動車、機械、器具備品などの修理代 ※資産の価額を増したり、使用可能期間を延長したりするような支出は、原則として、資本的支出として計上する。その場合、減価償却資産を取得したものとして、減価償却を行う |

| 消耗品費 | ・食器代、割りばしや紙ナプキン、お客様用トイレのトイレットペーパーやペーパータオル、文房具、用紙、包装紙・紙袋、ガソリンなどの消耗品費 ・使用可能期間が1年未満か取得価額が10万円未満の什器備品の購入費 ※取得価額が10万円未満であるかどうかは、税込経理方式または税抜経理方式に応じ、その適用している方式により算出した金額による |

| 福利厚生費 | ・従業員の慰安、医療、衛生、保健などのために事業主が支出した費用

・従業員の制服やユニフォームの購入費用(※) ・事業主が負担すべき従業員の健康保険、厚生年金、雇用保険などの保険料や掛金、従業員の健康診断・予防接種代など |

| 繰延資産の償却費 | 開業費や開発費、共同的施設の負担金や建物を賃借するための権利金などの償却費 |

| 固定資産等の消失 | 事業用固定資産や繰延資産の施設の取り壊しや災害による滅失などの場合の損失 |

| 雑費 | 事業上の費用で他の経費にあてはまらない経費 |

-

※国税庁「帳簿の記帳のしかた -事業所得者用-

」を参考に飲食店用に加筆

- ※福利厚生費は、従業員に使うための費用です。従業員のいない個人事業主本人が、自分用に制服やユニフォームを購入しても福利厚生費として扱うことができません。その場合は、消耗品費などで処理します。

他にも、上記以外で独自の費用として勘定科目を追加してもかまいません。例えば、お客様用のおしぼりや従業員の制服・ユニフォームなどのクリーニング代、お店を専用清掃業者に定期的に清掃してもらう清掃代、消毒液やマスクなどを「衛生費」にするなどがあげられます。

お店の経営に活かすため、新しくオープンしたお店や繁盛店を視察する機会もあるでしょう。その際に支払った飲食費は、お店の経営に役立つものですので、経費になります。「研究費」「調査費」など独自の勘定科目を作って計上すると良いでしょう。

ただし、必ず、日時、そのお店の特徴やメニュー等視察したポイントを記録に残しておいてください。記録がないと、単なる私的な飲食として税務署に否認される可能性がありますので、注意しましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

飲食店で発生しやすい自家消費とまかないの扱いと処理方法

飲食店で発生しやすく、間違いやすい経費に「自家消費(家事消費)」や「まかない」があります。自家消費やまかないも申告が必要ですから、漏れなく計上することが大切です。自家消費とまかないの経理上の処理方法について見ていきましょう。

自家消費の扱いと処理方法

自家消費とは、飲食店の業務用に仕入れた食材をプライベートで使用したり、事業主や家族が店内で食事をしたりすることです。食材の仕入れと一緒に自宅で使うための食材を購入することがあると思います。商品をプライベートで使用したときは、下記のいずれかの金額を売上に計上します。

自家消費の主な計算方法

- 定価

- 仕入れ金額または定価の70%

所得税法では原則として、自家消費した商品は定価で計上します。しかし、定価を正確に算出するのが難しい場合は、特例により、仕入金額または定価の70%のいずれか高い方の金額で計上することも可能です。特例を適用した方が売上に計上する額を減らすことができるので、所得を下がることで節税に繋がります。

なお、自宅で使用する分の食材費を仕入金額から引いて原価から除外しているのであれば、自家消費として売上に計上する必要はありません。

従業員のまかないの扱いと処理方法

飲食店の場合、従業員にまかないを提供しているケースが多いと思います。採用でも「まかないつき」で募集をかけることもあるでしょう。

無料で提供している場合は、従業員はその分だけ得をしていますので、そのまかないの食材費は従業員に対する給与となります。ただし、食材費の半額以上を従業員が負担し、店舗負担額が月額3,500円以下の場合は福利厚生費として処理できます。

まかないの計算例

1食あたり材料費が300円のまかないで、従業員負担150円、提供20日/月

上記の場合、店の負担は(300円-150円)×20日=3,000円ですから、給与ではなく福利厚生費として計上が可能です。従業員が負担した3,000円はお店の収入になりますので、売上に計上します。売上計上漏れをしないように注意しましょう。

なお、残業などでの食事は、店舗側の都合によるものなので、無料で提供しても給与ではなく、福利厚生費に該当します。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

自宅と飲食店が同一建物にある場合の家賃の計算方法

自宅の一角でカフェを営んでいる場合や、自宅の1階が飲食店で2階が住居といった物件に住んでいる場合、店舗として利用している部分の家賃を経費計上できます。

例えば、1階と2階の広さが同一で、1階が店舗、2階が住居の物件を月額20万円で借りているとします。この場合、住宅のうち半分を事業に利用していることになりますから、家賃20万円のうち10万円を地代家賃として経費計上できます。このような経費の処理方法を「家事按分」と呼びます。

なお、水道光熱費についても同様に、家事按分が可能です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

飲食店の高額な設備の減価償却方法

飲食店は、物件の取得や内装等の初期投資が多額となるケースがあります。以後、何年にもわたって経営を続けていきますので、取得価額が10万円以上の備品などは、支払ったときにすべて経費に計上するのではなく、何年間かに分割して経費にしていきます。これを減価償却といいます。なお、10万円未満のものは、1回で経費にできます。

厨房用機器は8年、内部造作はおおよそ15~18年、3年以内に取替えが見込まれるような簡易装備は3年で経費にします。例えば、電気冷蔵庫の耐用年数は6年です。仮に30万円の冷蔵庫を購入した場合、毎年5万円ずつ6年かけて償却します。

飲食業でも特に高級店では、絵画や彫刻等の美術品を店内に飾る場合がありますが、原則として1点100万円未満のものについては、主として金属製のものは15年、その他のものは8年で経費として減価償却できます。例えば、800万円の厨房機器を導入した場合は、1年あたり100万円ずつ経費にしていきます。

なお、後述しますが、青色申告をしている個人事業主は、30万円未満の減価償却資産は年間300万円までをその年に一括償却することが可能です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

飲食店が赤字となった場合の経費計上

事業が赤字になってしまったとしても、経費は全額を計上しましょう。特に飲食店を立ち上げた初年度は、設備投資がかさんだり、売上が安定するまでに時間がかかったりして、赤字決算になる可能性があります。

仮に、売上が500万円、経費が600万円だった場合、経費を500万円分しか申告していなくても、600万円全額計上しても、どちらにせよ所得額は0円になり、所得税は発生しません。

しかし、青色申告にして、経費をすべて申告しておけば、翌年以降3年間の赤字の繰越しが行えます。正しく事業の状態を把握するためにも、正確な申告が必要です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

飲食店が確定申告をする際に必要な書類

飲食店の確定申告では、下記の3つの書類税務署に提出します。どのような書類か、具体的に見ていきましょう。

青色申告決算書または収支内訳書

青色申告決算書は、事業の帳簿の結果を決算書としてまとめた書類です。また、収支内訳書は、所得の根拠となる売上や経費をまとめた書類です。確定申告の際には、青色申告事業者は青色申告決算書、白色申告事業者は収支内訳書を提出します。

確定申告書

確定申告書は通常、第一表と第二表の2枚を1セットで作成します。確定申告書は収入の証明ともなりますので、収入証明が必要な場合は控えも用意しておくと安心です。

各種控除に必要な証明書類

申告する控除の内容によっては、適用するために証明書の提出を求められることがありますので、確定申告をする際には、各種控除の証明書を用意します。なお、医療費控除を適用する際には、病院にかかったり薬を購入したりした際の領収書が不要な一方で、明細書の添付が必要です。

その他、飲食店の確定申告には、日々の取引を記入した帳簿や、水道光熱費などの内訳がわかる書類、在庫の棚卸表など、確定申告書類を作成するための資料も必要です。

特に、帳簿や領収書などは、作成や保存が義務付けられています。税務署など問い合わせがあった際、すぐに参照できるように整理しておくと安心です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告の手順

確定申告は、下記の手順で行います。提出期限に間に合うよう、一つひとつ順を追って進めていきましょう。

1. 必要書類を揃える

まずは、確定申告に必要な書類を揃えます。1年分の記帳が終わっていない場合は、記帳から進めてください。確定申告には本人確認書類とマイナンバーがわかる書類の添付が必要となりますので、併せて用意しておきます。なお、マイナンバーカードがある人は、マイナンバーカード1枚で本人確認とマイナンバーの確認の両方ができます。

2. 青色申告決算書または収支内訳書の作成

帳簿をもとに、青色申告事業者は青色申告決算書、白色申告事業者は収支内訳書を作成します。確定申告ソフトや会計ソフトを利用している人は、帳簿から自動で青色申告決算書や収支内訳書を作成できるため、そうした機能の活用がおすすめです。手書きやエクセルで帳簿をつけている人は、帳簿の内容を集計して書類に転記します。

3. 確定申告書類の作成

確定申告書類に、青色申告決算書や収支内訳書の金額の他、利用できる所得控除や税額控除を転記し、課税所得額などの計算を行います。ただし、事業所得以外の収入や控除の額などは、青色申告決算書や収支内訳書には記載されていません。申告する人の状況に応じて欄を埋めていきましょう。住所、氏名、マイナンバーなども忘れずに記入してください。

4. 確定申告

e-Tax、郵送、税務署への持ち込みのいずれかの方法で確定申告書類の提出を行います。青色申告の65万円控除を適用する場合、e-Taxを利用するのがおすすめです。ただし、e-Taxを使うためには、原則としてマイナンバーカードとマイナンバーカードを読み取れるスマートフォンなどが必要です。

5. 納税または還付

所得税の確定申告後は、所得税の納付または還付を受けます。個人の飲食店経営者の場合、所得税の納付を行うのが一般的です。確定申告の結果、算出された所得税額を確定申告期限までに納めます。

確定申告の手順についてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告の期限

確定申告の期限は、例年、申告する年の翌年2月16日から3月15日までです。土日祝日に重なった場合は、翌平日となります。

なお、提出方法別に期限日の設定が異なるため注意が必要です。

提出方法別の確定申告の期限

- e-Taxの場合:3月15日23時59分まで

- 税務署へ持っていく場合:3月15日の閉庁後、次の開庁日までの間の時間外収受箱投函

- 郵送の場合:3月15日の消印有効

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告で適用できる控除の種類

確定申告では、売上から経費を引き、さらに控除を反映させて所得税の計算を行います。控除には、所得控除と税額控除の2種類があり、それぞれ異なるタイミングで反映させます。

所得控除

所得控除とは、売上から経費を引いた後の「所得」から差し引く控除です。所得控除を差し引かれた課税所得に対して税率をかけて所得税金額が決まります。

所得控除は全部で15種類あり、控除ごとに差し引ける金額の計算方法が定められています。所得控除で多くの金額を所得から差し引ければ、それだけ税金を少なくできますから、賢く活用することが大切です。

なお、所得控除は自分自身がその対象であっても、自動的に適用されるわけではありません。自分から申告しないと利用することができないので注意しましょう。

所得控除についてはこちらの記事で解説していますので、参考にしてください。

税額控除

税額控除とは、所得控除を反映させた後の「課税所得」に、税率を掛けて算出した税額から差し引く控除です。税金自体から差し引くことができるため、所得控除よりも直接的な節税効果が期待できます。

税額控除の代表的なものに、「住宅借入金等特別控除(住宅ローン控除)」があります。「住宅ローンを組んで家を買うと、年末調整でお金が戻ってくる」というイメージを持っている人もいるでしょう。これは、住宅ローン控除が金額の大きい税額控除だからです。

なお、住宅ローン控除は、あくまでも「居住用家屋」取得の借入金に認められる優遇制度です。そのため、住宅の50%未満が居住用、事業用が50%以上の場合は住宅ローン控除の適用外です。

個人事業主の飲食店では、1階を店舗、2階以上を住居としているようなこともあるでしょう。そのような場合、住宅ローン控除の適用を受けられるかなど、税理士などの専門家への相談をおすすめします。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告をしなかった場合の罰則

確定申告をしなかった場合、本来納めるべき納税額に加え、下記のペナルティが課せられる可能性があります。期限までに確定申告と納税を完了できるよう、余裕を持って進めましょう。

延滞税

所得税を期限までに納めなかった場合、最高14.6%の延滞税が加算されます。

無申告加算税

無申告加算税は、申告期限までに確定申告を行わず、所得税の納税もしなかった場合の加算税です。原則として、納付すべき税額に対して50万円までは15%、50万円を超える部分は20%の割合を乗じて計算した金額です。

ただし、税務署の指導を受ける前にみずから申告をした場合の税率は5%です。また、期限後1か月以内の自主的な申告などの要件を満たせば加算されません。

過少申告加算税

過少申告加算税とは、本来納めるべき税額よりも少ない金額を申告、納税していた場合の加算税です。新たに納めることになった税金の10%相当額が加算されますが、新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%になります。ただし、みずから修正申告をした場合は対象外です。

重加算税

重加算税とは、意図的な隠蔽や悪質な虚偽申告などを行った場合の加算税です。過少申告の場合は過少申告加算税に代えて本来納める税額の35%が、無申告だった場合は無申告加算税に代えて40%が加算されます。

確定申告のペナルティについてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

インボイス制度による飲食業者への影響

2023年10月からスタートしたインボイス制度は、飲食店経営者にとっても関係の深いものです。

そもそも年間の売上が1,000万円を超えてすでに消費税の課税事業者の場合は、適格請求書(インボイス)発行事業者となって適格請求書(インボイス)を発行することを選択している場合が多いでしょう。特に飲食店の売上高は個人事業でも1,000万円を超えることが多いので、もともと消費税の課税事業者であるケースがほとんどかと思います。適格請求書発行事業者として登録しないまま経営を続けることもできますが、企業の接待や会議、打ち合わせなどで利用される機会もある飲食店の場合、適格請求書を発行できないと顧客が離れてしまう可能性も考えられます。

そして、適格請求書発行事業者になると、インボイス制度に対応した経理業務を追加で行う必要が出てきます。免税事業者等からの課税仕入れに関する経過措置にもとづいた帳簿付や、仕入先から受け取った適格請求書の保存方法、店舗で発行するレシートや領収書の記載内容などについて、変更対応に問題がないか確認しておく必要があるでしょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

飲食店経営の確定申告をスムーズに進めよう

通常の営業を続けながら行う飲食店の確定申告では、できるだけ手間を省いてスムーズに進めていく必要があります。確定申告ソフトを利用することで、確定申告にかかる時間を削減しましょう。所得税だけでなく消費税の確定申告もあわせて行うのであれば、なおさらです

「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」では、日々の記帳内容をもとに、自動で決算書類や確定申告書類に転記すべき数字の集計が可能です。日々の取引も、クレジットカードや銀行口座との連携による自動取り込みで大幅に効率化ができます。消費税の確定申告書も作成できますので、ぜひお役立てください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。