医療費控除・セルフメディケーションの明細書の書き方!市販薬はどうする?

執筆者: 宮原 裕一(税理士)

公開

最近ドラッグストアなどで薬を探すと、「セルフメディケーション 税・控除対象」というラベルがあるのを目にすることがあります。これまでも医療費控除という制度がありましたが、何か変わったことがあるのでしょうか。

今回は、所得税の確定申告で行う医療費控除、セルフメディケーション税制の明細書の書き方などについて解説していきます。

POINT

- セルフメディケーション税制は従来の医療費控除の特例として創設された

- どちらの制度がトクかは、実際に控除額を出して比較する必要がある

- 明細書の記載にあたっては、「医療費のお知らせ」などで省略することができる

医療費控除とセルフメディケーション税制との違い

医療費控除とセルフメディケーション税制、同じ医療にかかわる制度ですが、その違いは何なのでしょうか。

医療費控除は、従来からある制度です。実際に診療や治療を受けたり、治療などのために医薬品を購入したなど、1年間に支払った医療費等の金額の合計が一定額を超えた場合に、所得税の確定申告を行うことで200万円を限度として支払った医療費等の一部を所得から差し引くことができます。

これに対してセルフメディケーション税制は、平成29年(2017年)分から平成33年(2021年)分までの医療費控除の特例という位置づけの制度です。健康診断や予防接種など、健康の維持増進や疾病への予防など一定の取り組みを行っている方が、制度の対象となる医薬品等を1年間に1万2千円を超えて購入した場合には、8万8千円を限度として購入した金額の一部を所得から差し引くことができます。

医療費控除の適用範囲が、医療や介護に対しての支出が主な制度であることに対して、セルフメディケーション税制は医療費の適正化につながる自主服薬(セルフメディケーション)を推進する制度となっています。

医療費控除については、以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

どちらが得なのかは、実際に計算して比べてみる必要がある

さて、この医療費控除とセルフメディケーション税制は、どちらかの制度を自分で選んで利用する選択適用となっています。自分が支払った金額だけを見ると、対象となる範囲が広い医療費控除の方がトクなように思えてしまいますが、実際のところどのように選択して確定申告をしたらよいのでしょうか。

結論から言うと、両者とも同じ所得控除の制度ですから、より控除額が多くなる方がトクということになります。しかし、それぞれ計算方法などが違いますので、実際に計算して比べてみる必要があります。

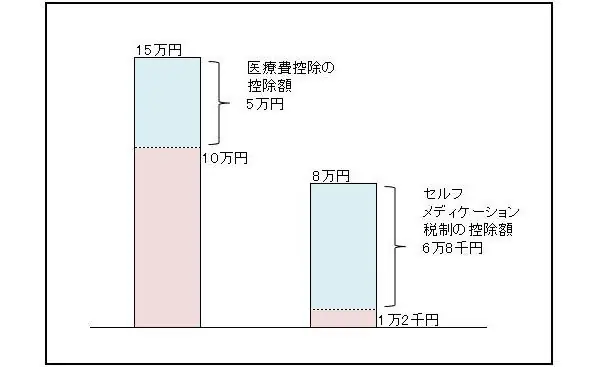

例えば総所得金額等が200万円以上の方で、医療費控除の対象となる金額が15万円、セルフメディケーション税制の対象となる金額が8万円だった場合、総額では医療費控除の方がトクなように思えますが、実際に計算してみると以下のようになります。

医療費控除の計算方法

-

①医療費控除の対象となる金額(A)を集計。高額療養費や出産一時金、保険会社の入院給付金などがある場合はそれぞれを支払医療費から差し引く必要があります。

-

②(B)10万円(総所得金額等が200万円未満の場合、総所得金額等×5%の金額)

-

③医療費控除の金額=A-B(200万円限度)

設例では15万円-10万円=5万円が医療費控除の控除額となります。

セルフメディケーション税制の計算方法

-

①セルフメディケーション税制の対象となる金額を集計(A)

-

②セルフメディケーション税制の控除額=A-1万2千円(8万8千円限度)

設例では8万円-1万2千円=6万8千円がセルフメディケーション税制の控除額となりなす。

よって、この設例では医療費控除5万円<セルフメディケーション税制6万8千円でセルフメディケーション税制を選択した方がトクとなりますね。

このことから総所得金額等が200万円以上の方の場合は、医療費控除の対象となる金額が18万8千円を超えていれば医療費控除を選択した方がトクになります。逆に、医療費控除の対象となる金額が10万円以下の場合には、医療費控除を選択することはできないので、セルフメディケーション税制の対象となる金額が1万2千円を超えていればセルフメディケーション税制でトクをすることができます。

なお、セルフメディケーション税制の対象となる医薬品のうち、治療で使用するかぜ薬などは従来の医療費控除の対象ともなることにご留意ください。

医療費控除・セルフメディケーション税制の明細書の書き方

セルフメディケーション税制は平成29年(2017年)分から5年間の特例ですが、従来からある医療費控除についても平成29年(2017年)分から制度の利用方法が変更されています。ここからは制度を利用して確定申告をするための方法について説明します。

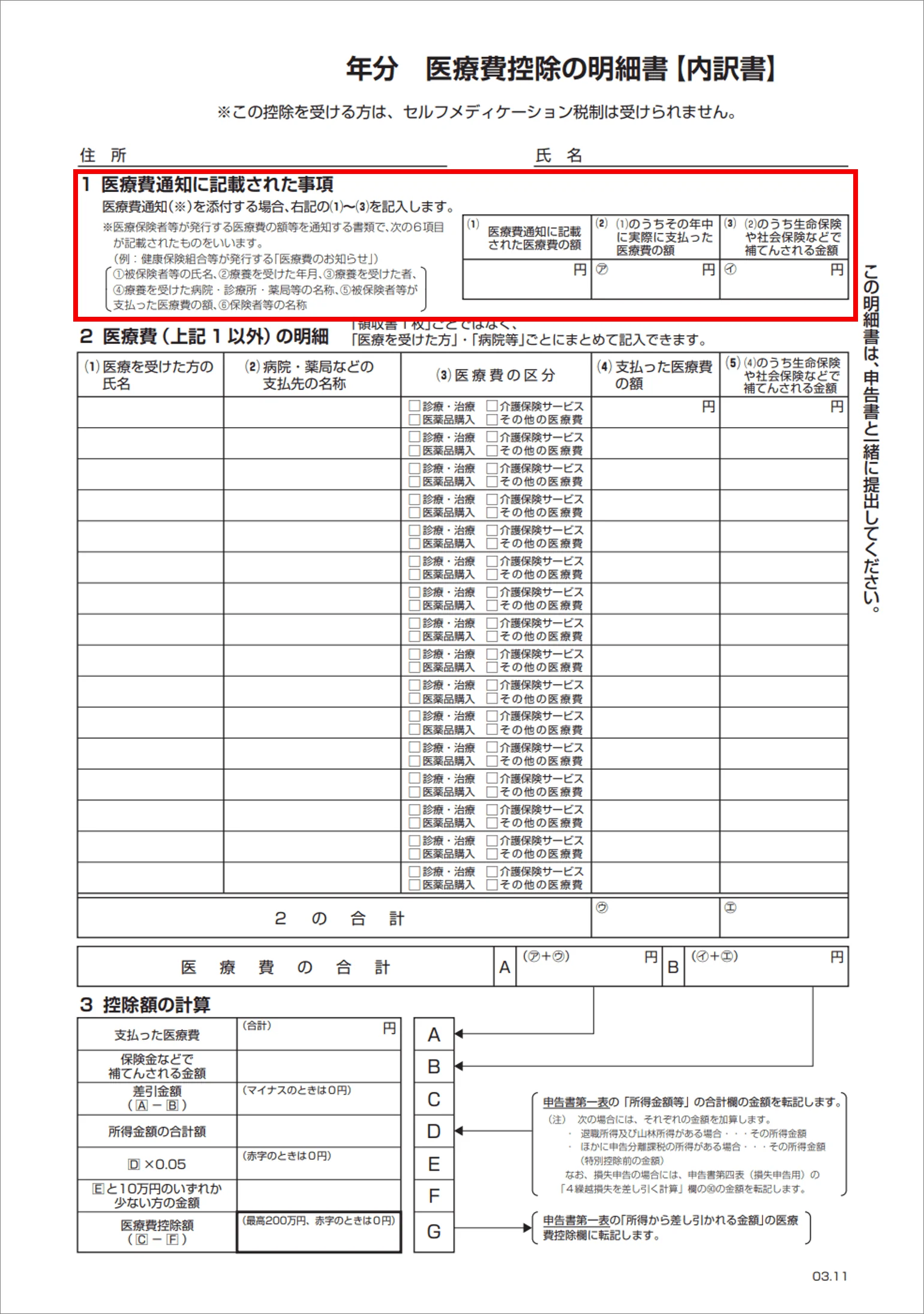

医療費控除

具体的な記載方法は、国税庁のホームページの「医療費控除の明細書」を参考にしてください。

そのなかでもポイントとなるのは、1 医療費通知に関する事項欄です。従来の医療費控除では、支払った医療費の領収書が必要であり、健康保険組合が発行する「医療費のお知らせ」などは領収書が出ないことから必要ないものでした。しかし、今回の制度改正により、医療費の領収書を集計することに代えて、医療費通知に記載された医療費の額、そのうち年内に実際に支払った金額、保険金等で補填される金額を記載することが可能になりました。

また、医療費の領収書はこれまで確定申告書に添付または提示することが必要でしたが、平成29年(2017年)分からはそれが不要になり、「医療費控除の明細書」の添付が必要となりました。

医療費控除の確定申告については、以下の記事で詳しく解説していますので参考にしてください。

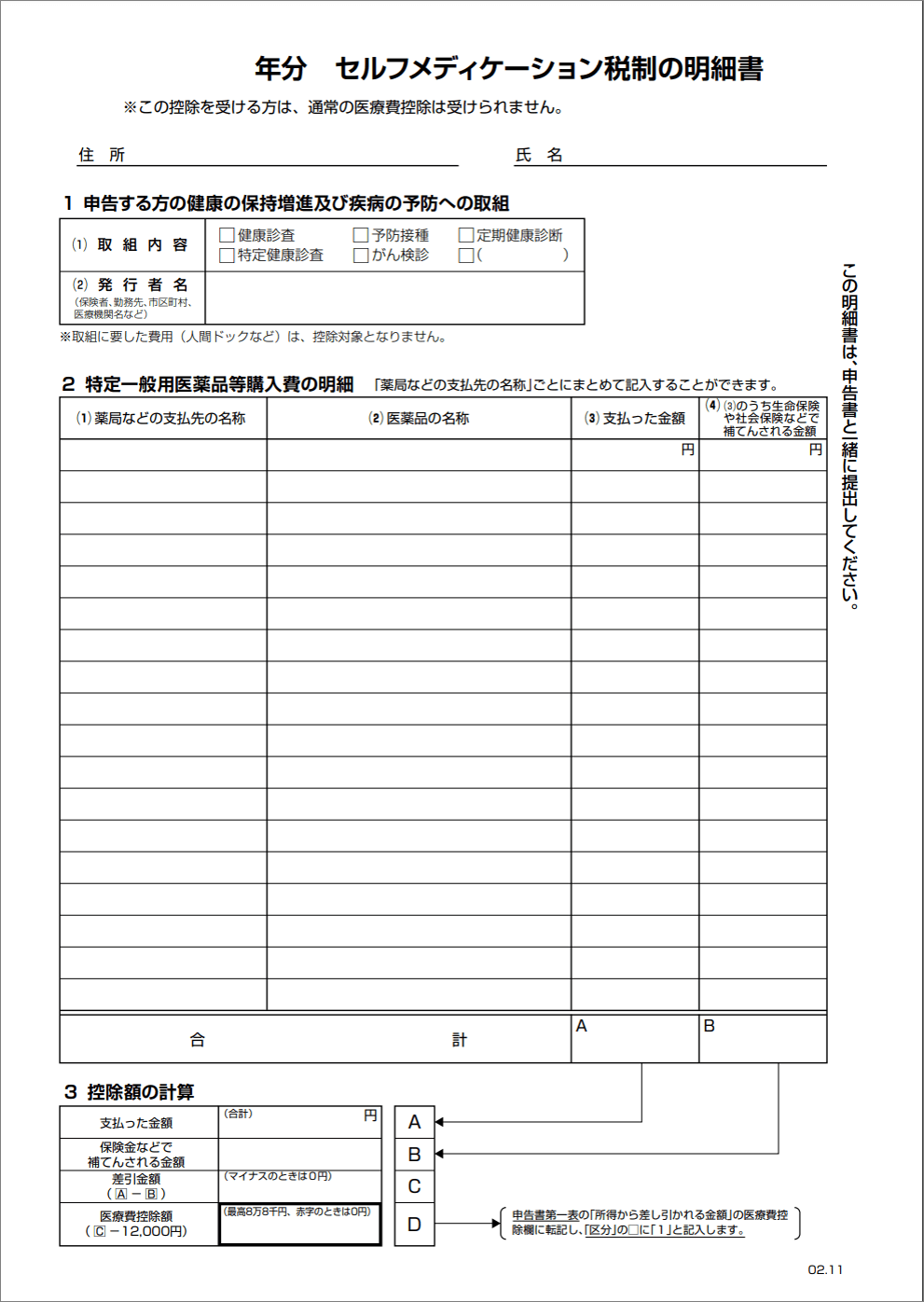

セルフメディケーション税制

具体的な記載方法は、国税庁のホームページの「セルフメディケーション税制の明細書」を参考にしてください。

ここでポイントとなるのは、購入した医薬品等の領収書から、セルフメディケーション税制の対象となる金額のみを集計することです。レジで対象品目などの明細が印字される場合はよいですが、手書きの領収書などの場合は対象品目である旨などの記載も併せて必要ですから、領収書をもらう際に注意しておきましょう。セルフメディケーション税制対象品目リストは、随時更新されるので、 平成29年(2017年)1月1日以降に購入した対象医薬品なら、 リスト掲載前に購入したとしてもセルフメディケーション税制対象なので、 確認をしておくとより確実ですね。

- 参考

- 厚生労働省:セルフメディケーション税制(医療費控除の特例)について

の「セルフメディケーション税制対象品目一覧」参照

また、セルフメディケーション税制の適用にあたっては、一定の取り組みを行ったことの証明として健康診断や予防接種の領収書などの添付又は提示が必要となります。

2つの制度を理解してうまく活用しよう

いかがでしょうか。どちらの制度がトクかを選択するのは少し計算がややこしく感じるかもしれませんが、支払った医療費等の足しにするためにもぜひ検討してみましょう。

なお、医療費控除・セルフメディケーション税制ともに、医療費や薬品購入の領収書は確定申告期限等から5年間保管しておく必要があります。

Photo:Getty Images

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の執筆者宮原 裕一(税理士)

「宮原裕一税理士事務所」代表税理士。弥生認定インストラクター。

弥生会計を20年使い倒し、経理業務を効率化して経営に役立てるノウハウを確立。経営者のサポートメンバーとして会計事務所を営む一方、自身が運営する情報サイト「弥生マイスター」は全国の弥生ユーザーから好評を博している。