医療費控除とは?対象費用や計算方法、申請書類の書き方などを解説

監修者: 岡本匡史(税理士)

更新

1年間の医療費が一定額を超えた場合、確定申告をすれば控除が受けられます。しかし、どのような費用が控除の対象となり、どのように控除の手続きをすればよいか、よくわからないという人もいるのではないでしょうか。

本記事では医療費控除とその特例のセルフメディケーション税制について、それぞれの対象となる費用や計算方法、必要となる書類のほか、申請書類の書き方などについて解説します。

- 目次

- 医療費控除は所得控除の一種

- 医療費控除の対象となる費用と対象とならない費用

- 医療費控除額の計算方法

- 確定申告で医療費控除の適用を受けるために必要な書類

- セルフメディケーション税制(医療費控除の特例)

- セルフメディケーション税制の対象となる費用と控除額の計算方法

- 確定申告でセルフメディケーション税制の適用を受けるために必要な書類

- 医療費控除とセルフメディケーション税制は適用要件や対象が異なる

- 医療費控除やセルフメディケーション税制を受けるには確定申告が必要

- 医療費控除の申請書類の書き方

- セルフメディケーション税制の申請書類の書き方

- 適切に確定申告をして医療費控除・セルフメディケーション税制の適用を受けよう

- 確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

医療費控除は所得控除の一種

医療費控除とは、所得税の額を算出する際、所得から一定の金額を差し引く所得控除の一種です。所得控除には、基礎控除やふるさと納税を含む寄附金控除など15種類の控除があり、それぞれ適用要件は異なります。1月1日~12月31日の1年間に支払った医療費総額が一定額を超えた場合に、確定申告で医療費控除を申告することで、一定額を所得から控除することが可能です。

控除によって所得額が減り、結果的に納めるべき所得税や住民税の額が小さくなります。また、対象となる医療費は申告者本人、もしくは生計を一にする配偶者やその他の親族のために支払った医療費です。

医療費控除の対象となる医療費の要件

医療費控除の適用を受けるには、総所得金額等が200万円以上の場合、1年間に実際に支払った医療費が10万円を超える必要があります。総所得金額等が200万円未満の場合は、総所得金額等の5%を超えた部分が対象となります。また、医療費を算出する際は、実際に支払った医療費から、該当の治療に対して支払われた保険金などを差し引かなければなりません。

医療費控除の対象となる医療費の支払期間

医療費控除の対象となるのは、その年の1月1日から12月31日までに支払った医療費です。この期間の医療費について、確定申告の際に申告します。なお、対象期間の基準は、あくまでも医療費を支払った日です。例えば、年をまたいで入院し、入院費用を翌年1月に支払った場合、入院を開始した年の医療費に含めることはできません。

医療費控除の対象

医療費控除は、確定申告をする本人の医療費に加え、生計を一にする家族の医療費も対象です。共働き家庭などの場合は、夫と妻のどちらが申告するかによって節税効果が変わることがあるため、注意が必要です。

なお、医療費控除は生計を一にしている家族なら、別居でも合算が可能です。例えば、一人暮らしをしている大学生の子供の医療費も対象になります。また、親が別居しているような場合でも、確定申告をする本人の扶養親族として、生計を支えたり医療費を負担していたりするのであれば、合算できます。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

医療費控除の対象となる費用と対象とならない費用

一般的に医療費とは、病気の治療・療養のために支払った費用全般を指します。一方で、医療費控除の対象となる医療費は目的が限られており、病院や薬局で支払った費用でも医療費控除の対象とならないことがあるので注意が必要です。ここでは、医療費控除の対象となる費用とならない費用について解説します。

医療費控除の対象となる費用

医療費控除の対象になるのは、病気やケガの治療を目的として支払った費用です。具体的には、以下のような費用が該当します。

医療費控除の対象となる費用

- 医師や歯科医師など病院へ支払った治療費、処方薬代

- 治療のために購入した市販薬の費用

- 食費を含む入院費(医師や看護師に対するお礼は対象外)

- 妊娠中の定期検診・検査費

- 不妊治療費

- 治療に必要な器具(松葉杖やコルセットなど)の購入費

- 通院のための公共交通機関の交通費(自家用車のガソリン代、タクシー代は対象外。ただし、緊急性や必要性がある場合はタクシー代も対象)

- 歯科矯正費(審美を目的として行う場合は対象外)

- 鍼灸・柔道整復師などによる治療のための施術費

- 介護保険を利用した居宅介護サービス事業者等から提供を受ける居宅サービス等

- 薬局・ドラッグストアで購入した治療薬

なお、出産に関する費用は出産一時金、不妊治療に関する費用は地域の助成金などを差し引いて申告する必要があります。医療費控除の対象となる医療費については、国税庁のWebサイトに記載されています。

-

※国税庁「No.1122 医療費控除の対象となる医療費

」

医療費控除の対象とならない費用

医療費控除の対象にならないのは、治療行為にあたらない行為の費用です。例えば、以下のような、健康増進目的で摂取するサプリメントの費用や予防注射の費用、リラクゼーション目的のマッサージ、美容目的の歯のホワイトニングなどの費用が該当します。

また、病気の治療・療養が目的の費用でも、一般的に支出される水準を超えている場合は、超えた部分については控除対象とならない可能性があります。医療費控除の対象とならない支出の例は以下のとおりです。

医療費控除の対象とならない費用

- ビタミン剤などサプリメント代

- リラクゼーション目的のマッサージ代

- 異常が見つからなかった場合の人間ドックや健康診断の費用(異常が見つかって治療を行った場合は医療費控除の対象)※

- 予防接種代※

- 美容整形の費用

- 入院時の自己都合による差額ベッド代

- 通常のメガネやコンタクトレンズの購入費用および、そのための診察費用など(白内障、緑内障などの手術後に、視力回復のために購入したメガネは「治療」に含まれるため、医療費控除の対象)

- 通院時に利用した自家用車のガソリン代

- 入院時に必要なパジャマや衛生用品などの購入費用

- ※納税者本人の人間ドックや健康診断の費用、予防接種代は、医療費控除の対象にはなりませんが、セルフメディケーション税制の「疾病予防の取り組み」の対象になります。セルフメディケーション税制を利用する可能性がある場合は領収書や受診結果などは保管しておくとよいでしょう。

目的によって取り扱いが異なる費用

医療費控除の対象になるかどうかは、病気やケガの治療を目的としているかどうかによって変わります。妊娠・出産や歯の治療、入院にかかった費用の中には、目的によって取り扱いが異なる費用があります。

特に注意したいのは、次のような費用です。

妊娠・出産費用

妊娠と診断されてからの定期検診や検査などの費用の他、公共交通機関を使った通院費用、出産時の入院費、分娩費用などは、医療費控除の対象となります。出産時に、公共交通機関を使うのが難しく、タクシーを利用した場合は、タクシー代も対象になります。

一方で、実家で出産するために帰省する交通費や入院に際して身の回りの品を購入した費用、病室への出前や外食の費用などは、医療費控除の対象となりません。医師による診療などの対価として支払った不妊治療の治療費、および人工授精の費用は、医療費控除の対象となります。

入院費用

基本的に入院費用は医療費控除の対象となりますが、病室への出前・外食の費用は対象となりません。また、入院の際に身の回りの品を購入した費用や差額ベッド代、室料差額も対象外です。

歯の治療

インプラント治療やセラミック冠など自由診療にあたる内容でも、治療であれば、一般的に支出される水準を著しく超えると認められる特殊なケース以外は医療控除の対象となります。

ただし、審美目的の場合は対象外です。歯列矯正は、子供の成長を阻害しないように不正咬合を解消する必要がある場合など、歯列矯正を受ける人の年齢や矯正の目的などから見て、歯列矯正が必要と認められる場合は医療費控除の対象となります。容貌美化が目的の場合は、対象になりません。

歯科ローンを使って支払った場合は、返済した年ではなく、信販会社が立替払いをした年の医療費控除の対象になります。

交通費

通院にかかった交通費は、医療費控除の対象となります。ただし、自家用車で通院する場合の駐車場代やガソリン代は含まれません。タクシー代は、基本的には含まれませんが、夜間や出産時など公共交通機関を利用できる状況になかった場合に利用した分は、医療費控除の対象となります。

なお、子供の通院に母親が付き添う場合のように、患者の年齢や病状から見て、患者を一人で通院させることが危険な場合には、患者の通院費のほかに付添人の交通費も医療費控除の対象となります。

しかし、入院している子供の世話をするために母親が通院している場合は、患者である子供自身が通院していないことから、医療費控除の対象とはなりません。

新型コロナウイルスの検査費用など

医師などの判断により新型コロナウイルスのPCR検査を受けた場合は、医療費控除の対象となります。自己の判断によりPCR検査を受けた場合は原則医療費控除の対象となりませんが、PCR検査の結果、陽性であることが判明し、引き続き治療を行った場合には、医療費控除の対象となります。なお、マスクの購入費用については病気の感染予防を目的に着用する製品であるため、医療費控除の対象となりません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

医療費控除額の計算方法

医療費控除額は、1年間の総所得金額等が200万円以上か200万円未満かで、計算方法が異なります。それぞれ、どのように計算するかみていきましょう。

1年間の総所得金額等が200万円以上の場合

1年間に支払った医療費が10万円を超えている場合、控除金額は以下の計算式で計算します。計算結果が200万円を超える場合は、200万円となります。

医療費控除額の計算式

医療費控除額=1年間に支払った医療費-保険金などで補填される金額-10万円

例えば、1年間の医療費として自分のために12万円、生活を一にする配偶者のために20万円を支払ったとします。そして、自分で支払った医療費12万円に対して、加入していた保険から15万円を受け取ったとします。

この場合、12万円に対して支払われた15万円の保険金は、医療費として支払った金額よりも保険金が上回っても、他の医療費からは差し引きません。そのため、本人の医療費と保険金の差額3万円は、配偶者の医療費の20万円からは差し引かず、医療費控除額は、以下のように計算され10万円となります。

医療費控除額の具体例

合計の医療費控除額10万円=本人の医療費0万円+配偶者の医療費20万円-10万円

本人の医療費0万円=12万円-15万円

配偶者の医療費20万円=20万円-0万円

1年間の総所得金額等が200万円未満の場合

1年間の総所得金額等が200万円未満の人は、総所得金額等の5%を超える分が医療費控除額になります。控除額は以下のとおりです。

医療費控除額の計算式

医療費控除額=1年間に支払った医療費-保険金などで補填される金額-総所得金額等の5%

例えば、総所得金額等が180万円で、1年間の医療費として自分のために5万円、配偶者のために5万円を支払ったとします(保険金の受け取りはなし)。この場合の医療費控除額は、以下の計算となり1万円となります。

医療費控除額の具体例

医療費控除額1万円=本人の医療費5万円+配偶者の医療費5万円-総所得金額等180万円×5%

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告で医療費控除の適用を受けるために必要な書類

確定申告で医療費控除の適用を受けるためには、医療費の詳細などがわかる書類が必要です。以下の書類を用意しておきましょう。

提出は不要なものの準備が必要な書類

医療費控除の申請時には、提出する必要はないものの、準備しておく必要のある書類があります。医療費控除の適用を受けるためには確定申告が必要です。そのため、まずは確定申告に必要な書類を用意します。

確定申告に必要な書類

- 確定申告をする年の源泉徴収票(会社員やフリーターなど給与所得のある人のみ)

- マイナンバーのわかる書類(写しの提出が必要)

- 本人確認書類(写しの提出が必要)

また、医療費控除に関する書類の準備も必要です。医療費控除に関する書類は5年間保存しなければいけません。提出の必要がないからといって捨ててしまわないように気を付けましょう。医療費控除に関連する書類としては、以下の書類が必要です。

医療費控除に関連する書類

- 病院にかかった際の領収書や、加入している健康保険組合から送られてくる医療費通知書(医療費通知書を明細書として利用する場合は提出が必要)

- 交通費の領収書や明細書、通院にかかった交通費のメモ(いつ、どの通院の際の費用かわかるようにしておく)

- 薬局やドラッグストアで購入した医薬品などの領収書やレシート

- 医療費に対して給付された給付金の証明書類

作成・提出する書類

医療費控除の適用を受けるために作成と提出が必要な書類は、医療費控除の明細書と確定申告書の2種類です。

医療費控除の明細書

医療費控除の対象となる医療費をまとめた一覧表です。書式は国税庁のホームページからダウンロードできます。必要な内容を満たしていれば、Excelなどでも作成できます。また、国税庁の「確定申告書等作成コーナー」の医療費集計フォームを使うと、e-Taxで申告を行う際、簡単にデータを送信できます。

確定申告書

確定申告をするすべての人が作成する書類です。1年間の収入、所得、控除額などを明らかにしたうえで、所得税額の計算と申告を行います。確定申告書は、国税庁のホームページや税務署の窓口で入手できます。また、確定申告ソフトや国税庁の「確定申告書等作成コーナー」で最初から電子的に作成することも可能です。医療費控除の申告では確定申告書の第一表と第二表の2枚を作成、提出します。

確定申告のやり方や必要書類についてこちらの記事で解説していますので、ぜひ参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

セルフメディケーション税制(医療費控除の特例)

セルフメディケーション税制は、一定の要件を満たす人が利用できる医療費控除の特例です。薬局やドラッグストアなどで対象となる医薬品を購入した場合に、所得控除の適用を受けられます。

医療費控除の特例として、2017年1月1日から導入され、2026年までの延長が決まっています。控除額は購入費から1万2,000円を差し引いた金額で、上限は8万8,000円です。ただし、医療費控除との併用はできません。どちらの控除額が大きくなるか確認して申告しましょう。

セルフメディケーション税制の適用要件

セルフメディケーション税制の適用を受けるためには、申告をする人が以下のいずれかの取り組みを行っていることが必要です。

なお、セルフメディケーション税制では、家族の購入した医薬品の額を合算できますが、家族が取り組みを行っているかどうかは問われません。

セルフメディケーション税制の適用を受けるための一定の取り組み

- 保険者(健康保険組合等)が実施する人間ドック、各種健診などの健康診査

- 市区町村が健康増進事業として行う健康診査

- 定期接種、インフルエンザワクチンの予防接種などの予防接種

- 勤務先で実施する定期健康診断

- 特定健康診査(いわゆるメタボ検診)、特定保健指導

- 市区町村が健康増進事業として実施するがん検診

セルフメディケーション税制の対象となる費用の支払期間

セルフメディケーション税制も、通常の医療費控除と同様に1月1日から12月31日までの医薬品購入費が対象です。この期間の医薬品の購入額について、確定申告の際に申告します。

セルフメディケーション税制の対象となる医薬品

セルフメディケーション税制は、薬局やドラッグストアなどで購入したスイッチOTC医薬品のみが控除の対象です。スイッチOTC医薬品とは要指導医薬品および、一般用医薬品のうち医療用から転用された医薬品を指し、対象となる医薬品には識別マークが記載されています。

対象医薬品に記載されている識別マーク

-

※厚生労働省「セルフメディケーション税制(特定の医薬品購入額の所得控除制度)について

」

- ※共通識別マークは、一般社団法人 日本OTC医薬品情報研究会の登録商標です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

セルフメディケーション税制の対象となる費用と控除額の計算方法

セルフメディケーション税制の控除額は、対象となる医薬品の購入費から1万2,000円を差し引いた額で、上限は8万8,000円です。セルフメディケーション税制の対象となっている医薬品は、レシートにその旨が記載されています。

なお、具体的な対象品目の一覧は、厚生労働省の「セルフメディケーション税制(特定の医薬品購入額の所得控除制度)について」で確認できます。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告でセルフメディケーション税制の適用を受けるために必要な書類

確定申告でセルフメディケーション税制の適用を受けるためには、必要な書類の提出と確定申告書への記載が必要です。ここからは、必要となる書類について解説します。

提出は不要なものの準備が必要な書類

セルフメディケーション税制は、医療費控除と同様に確定申告で申請するため、確定申告に必要な書類を用意する点は変わりません。一方、セルフメディケーション税制の適用を受けるためには、医療費控除とは異なる、以下のような書類も必要となります。

セルフメディケーション税制に関連する書類

- 購入したスイッチOTC医薬品のレシート

- 一定の取り組みを行ったことを明らかにする書類

一定の取り組みを行ったことを明らかにする書類とは、セルフメディケーション税制の要件を満たしていることを示す書類です。提出の必要はありませんが、具体的には予防接種の領収書や予防接種済証、健康診断の結果通知表や領収書などが該当します。購入したスイッチOTC医薬品のレシートと共に5年間保管しましょう。

作成・提出する書類

セルフメディケーション税制の適用を受けるために作成・提出する書類は、確定申告書とセルフメディケーション税制の明細書です。セルフメディケーション税制の明細書は、購入したスイッチOTC医薬品の内訳をまとめた一覧表です。書式は国税庁のホームページからダウンロードできますが、自分で作成することも可能です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

医療費控除とセルフメディケーション税制は適用要件や対象が異なる

医療費控除とセルフメディケーション税制は、どちらか一方しか利用することができません。それぞれ適用要件や対象となる支出が異なりますので、どちらを利用すればよいのか迷った場合は、適用要件などをチェックしましょう。

| 医療費控除 | セルフメディケーション税制 | |

|---|---|---|

| 定義 | 年間の医療費が一定額を超えると、支払った医療費額に応じた金額が所得から控除される | 年間の制度対象医薬品購入額が1万2,000円を超えると、超えた分が所得から控除される |

| 適用要件 | 総所得金額等が200万円以上の場合は、1年間に実際に支払った医療費(支払った医療費-保険金などで補填される金額)が10万円超 総所得金額等が200万円未満の場合は、実際に支払った医療費が総所得金額等の5%超 |

納税者が予防接種や健康診断の受診など、健康増進および疾病予防のための一定の取り組みを行っており、年間購入金額が1万2,000円超 |

| 対象 | 納税者が自分または生計を一にする配偶者やその他の親族のために支払った医療費 | 納税者が自分または生計を一にする配偶者やその他の親族のために購入した、制度の対象となる医薬品の購入費 |

| 控除額の上限 | 200万円 | 8万8,000円 |

| 適用可能期限 | なし | 2017年1月1日~2026年12月31日に購入した分 |

医療費控除とセルフメディケーション税制の両者の要件を満たす場合は、控除される金額が高くなる方を選ぶのがおすすめです。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

医療費控除やセルフメディケーション税制を受けるには確定申告が必要

医療費控除やセルフメディケーション税制は、年末調整では適用を受けることができません。制度を適用するには、個人事業主などで所得税の確定申告が必要な人はもちろん、通常は確定申告が不要な給与所得者も、自分で所得税の確定申告を行う必要があります。

所得税の確定申告は期間が決まっており、原則として対象年の翌年の2月16日~3月15日です。土曜、日曜、祝日の場合は、翌平日になります。年末調整を行っている会社員など医療費控除などが適用されると納めすぎた税金が戻ってくる「還付申告」になる場合は、翌年の1月1日から5年以内が期限となります。

個人事業主などで納税すべき分があり、医療費控除が適用されても還付申告にならない場合は、所得税の確定申告期間中の申告が必要です。また、還付申告となる場合でも、最大65万円または55万円の青色申告特別控除を受けたければ、期間中に申告する必要がある点に注意してください。

医療費控除の確定申告についてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

医療費控除の申請書類の書き方

医療費控除の申請には、医療費控除の明細書【内訳書】や確定申告書などの申請書類を作成する必要があります。それぞれの書き方について確認していきましょう。

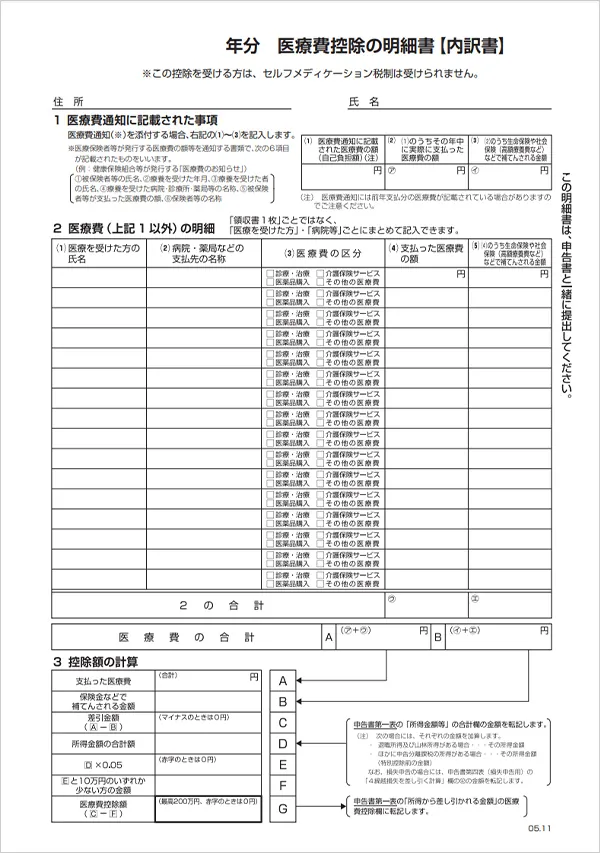

医療費控除の明細書【内訳書】

医療費通知書がある場合は、「1 医療費通知書に記載された事項」欄に数字をまとめて記載し、医療費通知書の原本を添付します。医療費通知書がない場合、あるいはかかった医療費の一部しか確認できない場合には、領収書を見ながら「2 医療費の明細」欄に、1件ずつ明細を記載しましょう。最後に、「3 控除額の計算」欄に沿って計算し、医療費控除額を算出します。

医療費控除の明細書

-

※国税庁「医療費控除の明細書

」

住所と氏名

住所と氏名の欄には、確定申告書類を提出する時点の住所と氏名を記載します。

1 医療費通知書に記載された事項

加入している健康保険組合から送られてきた医療費通知書や「医療費のお知らせ」といった書類に記載された医療費の額の合計額を記載します。この欄に記入した場合は、医療費通知書や「医療費のお知らせ」を確定申告書に添付して提出してください。通知書や「医療費のお知らせ」を申告に利用しない場合は、空欄でも問題ありません。

2 医療費(上記1以外)の明細

1年間に支払った家族全員の医療費について、利用した人と利用先の病院や薬局別に分けて記入します。同じ病院などに同じ人が複数回かかった場合は、1行にまとめて合計額のみを記載してください。医療費の区分については、複数に該当する場合は、該当する区分すべてにチェックを入れます。

すべて記入し終わったら、医療費の額と給付金などによって補填された額の合計を計算します。最後に、「医療費の合計」欄に「1 医療費通知書に記載された事項」と「2 医療費(上記1以外)の明細」の合計額を計算して記入してください。

3 控除額の計算

「医療費の合計」に記入した金額をAとBに転記して、AからBを引いた金額をCに記入、Dにその年の所得金額の合計額を記入します。なお、確定申告書を作成した後でないと記入できないこともあるため、明細書を作成した時点でわからない部分は後で記入するとよいでしょう。

Eには、Dに0.05をかけた金額が入ります。Dが200万円未満であればFに計算結果の金額を記入し、200万円以上の場合はFに10万円と記入します。Gには、CからFを引いた金額を記入しますが、計算結果が200万円を超える場合、Gには200万円と記入してください。

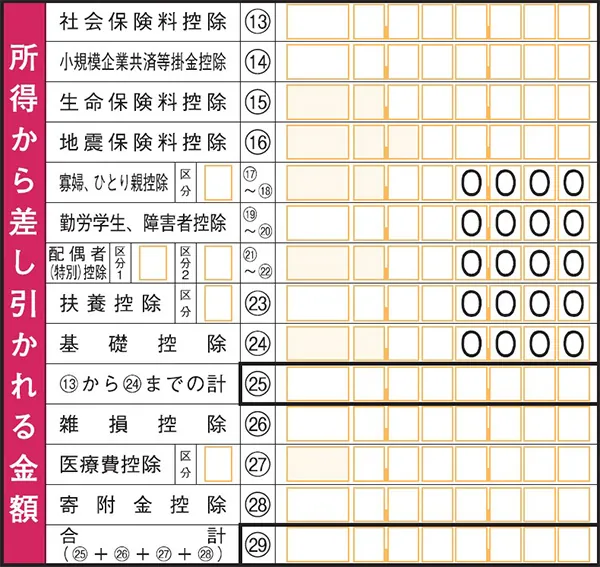

確定申告書

医療費控除額を、確定申告書 第一表の下部にある「医療費控除(27)」に転記します。「区分」欄は医療費控除の場合は、空欄で申告します。収入金額や所得金額、その他の所得控除などは、源泉徴収票などを見ながら記載します。

-

※国税庁「所得税の確定申告

」

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

セルフメディケーション税制の申請書類の書き方

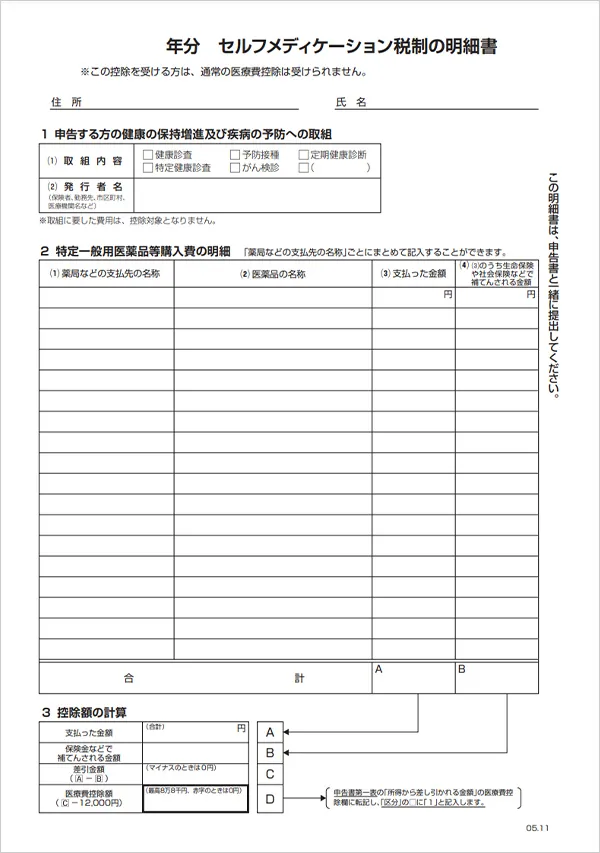

セルフメディケーション税制の申告には、セルフメディケーション税制の明細書と確定申告書が必要です。それぞれの作成方法を知っておきましょう。

セルフメディケーション税制の明細書

セルフメディケーション税制の適用を受ける場合、セルフメディケーション税制の明細書の記載が必要です。ここでは、書き方についてみていきます。

-

※国税庁「セルフメディケーション税制の明細書

」

住所と氏名

住所と氏名の欄には、確定申告書類を提出する時点の住所と氏名を記載します。

1 申告する方の健康の保持増進及び疾病の予防への取組

セルフメディケーション税制の適用を受けるための要件になっている取り組みについて、どれを満たすのかを申告します。複数該当する場合も、記入するのは1つで問題ありません。取り組みを証明する書類の発行者名も忘れずに記入してください。

2 特定一般用医薬品等購入費の明細

スイッチOTC医薬品を購入した薬局と購入した医薬品名、支払額、補填される金額を記入します。同じ薬局で複数の医薬品を購入した場合は、合計額を記入すれば問題ありません。商品名はすべて記入しましょう。その後「合計」欄に項目ごとの合計額を記入します。

3 控除額の計算

合計の欄に記入した金額をAとBにそれぞれ転記し、AからBを差し引いた金額をCに書きます。最後に、Cから1万2,000円を差し引いた計算結果をDに記入してください。ただし、8万8,000円を超える場合は8万8,000円になります。

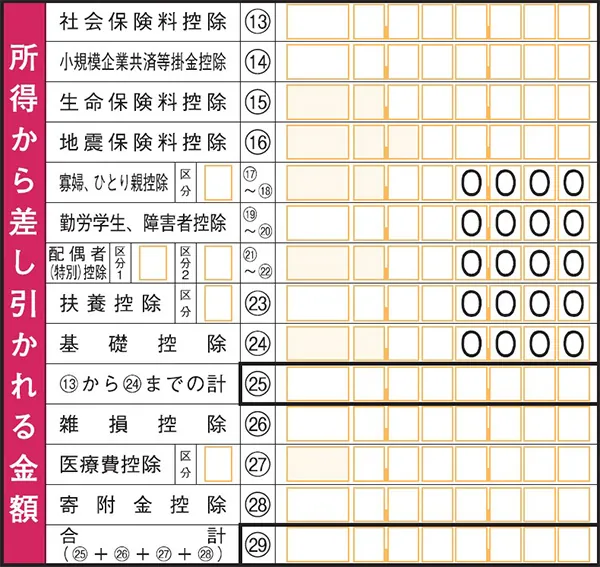

確定申告書

セルフメディケーション税制の控除額は、確定申告書の左側下部「所得から差し引かれる金額」の「27」欄に記入します。セルフメディケーション税制の明細書のDの金額を書き入れましょう。「区分」には1を記入します。

-

※国税庁「所得税の確定申告

」

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

適切に確定申告をして医療費控除・セルフメディケーション税制の適用を受けよう

医療費控除やセルフメディケーション税制の適用を受けるには、個人事業主やフリーランスに加え、給与所得者でも必ず確定申告が必要です。医療費の領収書やスイッチOTC医薬品のレシートは日ごろから整理して保管しておきましょう。

確定申告にかかる手間をできるだけ減らすためには、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」の利用がおすすめです。確定申告業務の負担軽減に、ぜひご活用ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者岡本匡史(税理士)

「岡本匡史税理士事務所」の代表税理士。

1979年和歌山県生まれ。滋賀県立膳所高校、横浜国立大学経営学部卒業。城南信用金庫、公認会計士事務所勤務を経て、2012年に豊島区池袋にて岡本匡史税理士事務所を設立。

低価格で手厚いサポートを行うことを目標としており、特に開業前~開業5年目の法人・個人事業主の税務会計が得意。

毎年、市販の確定申告本や雑誌の監修にも携わっている。