個人事業主こそキャッシュフローを意識しよう!キャッシュフローの計算式や作り方も解説

執筆者: 宮原 裕一(税理士)

更新

「キャッシュフロー計算書」という言葉を聞いたことがある方は多いでしょう。しかし、それは会社が作成するもので、個人事業主には関係ないと思われている方がほとんどではないでしょうか。

今回は、個人事業主がキャッシュフロー計算書をどのように作ればいいのか、そもそもキャッシュフロー計算書とは何かといった基礎、また、その読み方や利用する方法について解説いたします。

なお、今回説明するキャッシュフロー計算書は、個人事業主が簡易的に作成できるように内容や項目などをアレンジしたものである点をご了承ください。

キャッシュフローとは何か?

キャッシュフローとは、事業を運営するうえで発生するお金の流れのことです。いくら帳簿上では利益が出ていても、手元に資金(キャッシュ)がなければ、支払いが行えません。最悪の場合は倒産してしまいます。健全経営をするうえで、個人事業主でもキャッシュフローを意識することは非常に重要なのです。

キャッシュフロー計算書とは

「キャッシュフロー計算書」は、その名のとおり資金(Cash)の流れ(Flow)をあらわす計算書類です。略して「C/F」と表記することもあります。

一定の計算期間のなかで、現金や預金などの資金がどのように増減したかを、本業による資金の増減(営業キャッシュフロー)、設備投資による資金の増減(投資キャッシュフロー)、借入などによる資金の増減(財務キャッシュフロー)の3つの要素に区分して集計したものです。

一定時点での財政状態をあらわす「貸借対照表」、一定期間の儲けをあらわす「損益計算書」と併せて「財務三表」と呼ばれ、キャッシュフロー計算書は貸借対照表と損益計算書をつなげる役目を果たしています。

貸借対照表や損益決算書については、以下の記事もあわせてご覧ください。

個人事業主にとってのキャッシュフローの重要性

個人事業主の大半は零細・小規模事業者です。複式簿記による帳簿づけは難しいという方が多く、事業用の財産のすべてを帳簿から把握するのは困難でしょう。預金通帳にある預金の残高や手もとの現金で儲け具合を判断している方もいらっしゃるかもしれません。

しかしながら、設備投資や借入などが絡んでくると話は複雑になっていき、「預金残高が増えたから儲かった」とも限らず、逆に「預金残高がないから赤字」とも限りません。そこで、資金が増えた(減った)理由が何なのかを分けて考えられるのがキャッシュフロー計算書なのです。

個人事業主のキャッシュフローと金融機関からの融資との関係性

銀行が資金を融資するかどうかの判断をする最大のポイントは、「貸したお金が返ってくるか?」ということです。言い方を変えると「キャッシュフローが返済に間に合うかどうか?」ということが問題となってきます。

このことは個人事業主・法人にかかわらず審査で見られるところなので、キャッシュフローについて説明できるようにしておくことがよいことは言うまでもありません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

キャッシュフロー計算書の計算式と作り方

フリーランスなどの個人事業主は、どのようにキャッシュフロー計算書を作っていけばよいのでしょうか?どのように作成をして計算していけばよいのか?順に説明をしていきます。

個人事業主の場合のキャッシュフローの計算方法とは

本来の「キャッシュフロー計算書」は、複式簿記に基づいて作成された貸借対照表と損益計算書をもとに作成します。

しかし、個人事業主の場合は簡易簿記などで貸借対照表を作成できない場合が多いため、今回はキャッシュフローを簡便的に計算する方法を紹介します。もし難しいと感じられた場合には、①だけでも考えてみてください。

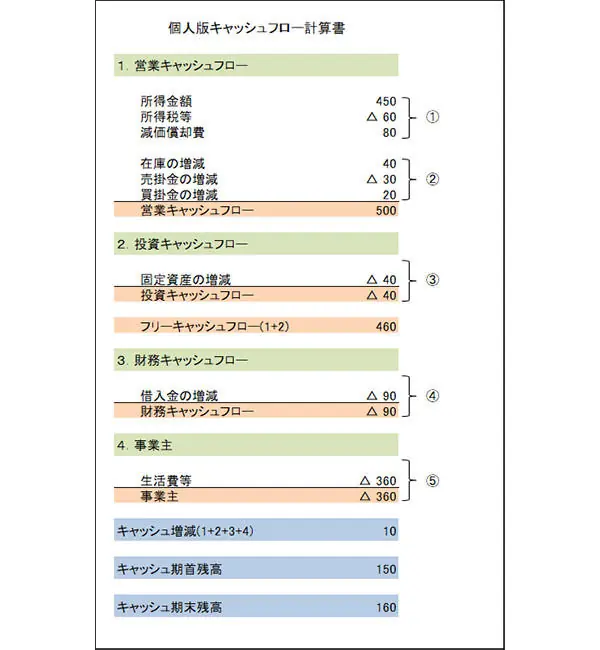

1.営業キャッシュフロー

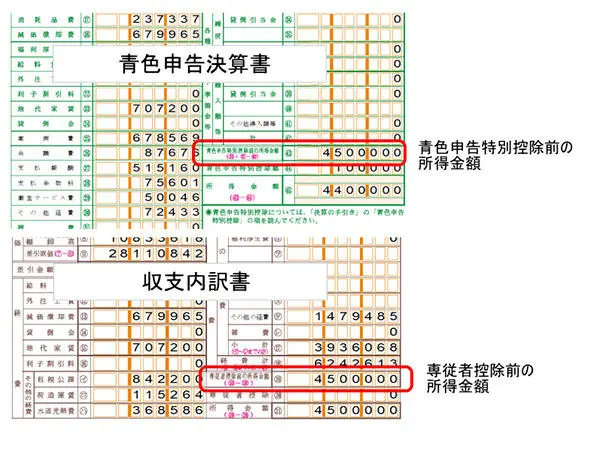

① 青色申告決算書や収支内訳書で計算した所得金額に、減価償却費を足し、その年に支払った所得税・住民税を差し引きます。

キャッシュフロー=所得金額+減価償却費-所得税・住民税の支払額

この場合の所得金額は、青色申告の場合は青色申告特別控除前、白色申告の場合は専従者控除前の金額を指します。

これらの控除はお金の支出を伴っていないため、キャッシュフローの計算から除く必要があるからです。減価償却費も同様で、購入時はお金が動いていますが、減価償却費の計上自体はお金が動いていないため、キャッシュフローの計算から除きます。

また、所得金額の時点では経費にならない所得税・住民税が入っていないので、その年の支払額を差し引きます。これらは儲けに対してかかるものなので、キャッシュフローの計算上は必要な支出として計算に入れるのです。

掛取引や在庫のない商売であれば、少なくとも本業による資金の増減(営業キャッシュフロー)はここで計算したキャッシュフローと一致することになります。

青色申告決算書や収支内訳書についての詳細は、以下の記事もあわせてご覧ください。

② 先ほどの①のキャッシュフローの金額に、在庫の増減や売掛金・買掛金の増減を足し引きします。

青色・白色、複式簿記・簡易簿記にかかわらず、期末には在庫の棚卸をしたり、未回収の売上代金(売掛金)や未払いの仕入代金(買掛金)を集計して所得金額に反映しなければなりません。

この差し引きの分だけ、計算上の所得金額と実際のお金の動きとにずれが出てくることになるので、以下のように足し引きしてキャッシュフローを修正します。

期首(前期末)と期末とを比較して

在庫金額が増えた・・・差額を①から引く

在庫金額が減った・・・差額を①に足す

売掛金が増えた・・・差額を①から引く

売掛金が減った・・・差額を①に足す

買掛金が増えた・・・差額を①に足す

買掛金が減った・・・差額を①から引く

ここでの計算結果で、おおよその営業キャッシュフローをあらわすことができます。

2.投資キャッシュフロー

③ クルマを買うなどの設備投資を行った場合には、②までとは別に「投資キャッシュフロー」の項目を記載します。

クルマなどの固定資産を購入した・・・資金のマイナス項目

クルマなどの固定資産を売却した・・・資金のプラス項目

クルマや機械・備品を買ったり、店舗の内装をしたりなどの設備投資をした場合は、基本的に減価償却の対象として一度の経費とはなりません。設備投資に伴う資金の増減を把握するため、購入時などには資金のマイナス項目として投資キャッシュフローの項目を記載します。

逆に資産を売却するときもありますが、このときは売却金額をプラス項目とします。なお、所得金額に売買による売却損益が含まれているときは①の営業キャッシュフローへ足し引きして修正します。

3.財務キャッシュフロー

④ 借入を起こした場合、毎月の返済を行った場合には、③までとは別に「財務キャッシュフロー」の項目を記載します。

銀行などから資金を借り入れた・・・資金のプラス項目

銀行などへ借入金を返済した・・・資金のマイナス項目

例えばクルマをローンで購入したような場合も、購入時にはローン部分を「投資キャッシュフロー」にはマイナス項目、「財務キャッシュフロー」にはプラス項目として記載し、ローン支払時は「財務キャッシュフロー」のマイナス項目として記載します。

4.事業主

⑤個人事業主の場合の特別な方法として、④までとは別に事業主の項目を追加して記載します。

資金(現金・預金)の増減(期末残高-期首残高)から①~④の合計を差し引き、

結果がプラス・・・資金のプラス項目

結果がマイナス・・・資金のマイナス項目

図の例で言うと、

資金の増減は期末160-期首150=10

①~④の合計、つまり営業・投資・財務の合計は500-40-90=370

差引10-370=△360で、

事業主の項目は360のマイナスとなります。

本来のキャッシュフロー計算書は、複式簿記ですべての取引を網羅した帳簿をもとに作成するので、上記の営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローをすべて足し引きすると期首から期末までの資金の増減と一致します。

しかしながら、個人事業主は事業で得た儲けがそのまま自分の報酬であるため、所得金額のなかから生活費などプライベートの資金を賄わなくてはなりません。つまり、事業と関係のないお金の動きが伴うために、④までの計算だけでは資金の増減が合わなくなるのです。

そこで、上記の計算により実際の資金の増減との差額はプライベートによるものとして記載するわけです。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

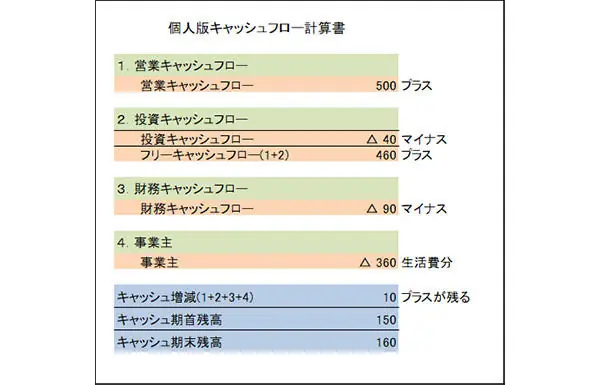

キャッシュフロー計算書の読み方

では、キャッシュフロー計算書はどのようなことが書いてあってどのように読み解けばよいのでしょうか?順に紹介していきます。

キャッシュフロー計算書からわかること

キャッシュフロー計算書は、資金の動きを営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローの3つに分類して、資金の増減に意味を持たせているのが特徴です。

「勘定合って銭足らず」という言葉がありますが、キャッシュフロー計算書はそのことを説明してくれます。

営業キャッシュフローは本業による資金の増減をあらわすため、少なくともここはプラスである必要があります。黒字なのにマイナスになることがありますが、のちほど説明します。

投資キャッシュフローは設備投資による資金の増減をあらわすため、設備投資を行ったときはマイナスになります。財務キャッシュフローは借入などによる資金の増減をあらわすため、借入をしたときはプラスになりますが、通常は借入返済によりマイナスになります。

なお、本来のキャッシュフロー計算書にはありませんが、今回項目を追加した事業主は、上記のキャッシュフローで得た資金のうちから生活費などのプライベートのお金を捻出するため、通常はマイナスになります。

売上よりもキャッシュフローを把握することのメリット

事業が順調に推移して売上が伸びてくると、「儲かっているはずなのに手もとに資金がない」という状況に陥ることがあります。損益計算書では黒字なのに、資金が減っている、さらには営業キャッシュフローさえもマイナスになっているという状況になることがあります。

例えば、急激に売上が増加していく状況のとき。通常は仕入代金の支払いが先にきて、売上代金の入金が後になりますから、儲けが含まれている売上の入金がある前に増加した仕入れ代金の支払いがあります。そうなると、手元の資金は激減してしまう結果となるのです。

こんなときにキャッシュフローを把握しておくと、足りなくなる運転資金を借り入れる、つまり財務キャッシュフローに頼る判断を早めに下せるようになるのです。

キャッシュフローを把握して事業に活かす方法

どんなに黒字であっても、資金が底をついてしまっては事業が立ち行きません。また、返済能力を上回る借入は事業を圧迫してしまいます。

キャッシュフローを把握することで、事業の資金のまわり方がわかってきます。理想の形は、営業キャッシュフローがプラス、投資キャッシュフローがマイナスで、その合計(フリーキャッシュフローといいます)がプラス、さらに財務キャッシュフローがマイナスで、最終的な資金の増減はプラスというものです。個人事業主の場合は、さらに生活費などに必要なプラスが残っているかということもあります。

それを前提に、例えば設備投資を行う場合に、その年はキャッシュフローがマイナスになってしまうものの、その投資効果で翌年以降の営業キャッシュフローがよりプラスに働くのかどうか、などといった判断に利用することもできるでしょう。

つまり、投資をするために借入をして、翌年以降の財務キャッシュフローはマイナスに向かうが、フリーキャッシュフローに返済余力があるかどうか、という判断に利用することもできるでしょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

個人事業主もキャッシュフローを意識してあんしん経営

フリーランスなどの個人事業でも、キャッシュフローは事業の継続性にかかわる重大な問題です。目の前の資金残高に気を取られるのでなく、どのような動きで資金が構成されているのかを把握することが、資金繰りで安心できる経営への一歩と言えますね。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

個人事業主は、キャッシュフロー計算書を作成するために確定申告ソフトで損益計算書を作成しよう

本来、キャッシュフロー計算書を作成するためには、前期と当期の貸借対照表、当期の損益計算などが必要です。今回のようにフリーランスなどの個人事業主が、簡易的にキャッシュフロー計算書を作成するには、最低でも損益計算書が必要です。

損益計算書を正しく作成するには、日々の取引を正確に記録して、帳簿を作成することが必要です。その帳簿から集計などもミスなく行うことが不可欠です。手作業や表計算ソフトではかなり手間がかかり、どうしてもミスが発生しがちであるため、確定申告ソフトを活用するとよいでしょう。

弥生のクラウド申告ソフト「やよいの白色申告 オンライン」や「やよいの青色申告 オンライン」を利用すれば、簿記の知識が乏しくても簡単に日々の取引を記録して、帳簿を作成できます。帳簿から損益計算書作成を自動で作成します。

ずっと無料で使える「やよいの白色申告 オンライン」では、収支内訳書や確定申告書の作成、提出、「やよいの青色申告 オンライン」は、初年度無料で、青色申告決算書や確定申告書の作成、提出まで簡単に行えます。もちろんe-Taxにも対応しているので、青色申告特別控除65万円控除の適用も狙えます。

しかも、クレジットカードとの連携により、取引データの自動取り込みもできるため、手間がかからず記帳や計算のミスも防げます。ぜひ確定申告業務の効率化だけでなく、キャッシュフローの把握にもぜひにお役立てください。

photo:Getty Images

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の執筆者宮原 裕一(税理士)

「宮原裕一税理士事務所」代表税理士。弥生認定インストラクター。

弥生会計を20年使い倒し、経理業務を効率化して経営に役立てるノウハウを確立。経営者のサポートメンバーとして会計事務所を営む一方、自身が運営する情報サイト「弥生マイスター」は全国の弥生ユーザーから好評を博している。