個人事業主が住所変更した時の確定申告はどうする?必要な手続きと届出

監修者: 田中卓也(田中卓也税理士事務所)

更新

引越しをするときは、住んでいる自治体や引越し先の自治体に対し、転出届や転入届を提出する必要があります。そのほか、電気や水道、インターネット、クレジットカードなど、さまざまなものの住所変更をしなければいけません。

さらに個人事業主は、こうした一連の引越し手続きに加えて、事業に関連した諸手続きをとる必要があります。所得税や消費税の確定申告にも影響があるからです。

本記事では、個人事業主が引越しをするときにやらなければいけない手続きをケース別に解説します。引越しを予定している個人事業主は、本記事を参考に手続き漏れがないように注意しましょう。

個人事業主の住所変更で必要な手続き

個人事業主が引越しをして納税地などが変わる場合は、税務署に届け出をしなければいけません。個人事業主の引越しに伴う手続きの内容は、納税地が、自宅があるところなのか、事務所なのか、管轄の税務署が変わるのかどうかによって変わります。引越しのケース別に、必要な手続きを知っておきましょう。

なお、税制改正で、納税義務者が納税地を異動又は変更した場合の手続に関して見直しが行われました。異動後及び変更後の納税地は、確定申告書等に記載するので2023年(令和5年)1月1日以後は、以下の届出は不要です。

- 所得税・消費税の納税地の異動に関する届出書

- 所得税・消費税の納税地の変更に関する届出書

ただし、これらは、所得税や消費税に関する届出です。ほかにも雇用している従業員がいる場合や振替納税を利用している場合など、追加の手続きが必要なケースもあります。

確定申告時に慌てたり、従業員に迷惑をかけないよう、抜けもれのないように対応をしていきましょう。

| 納税地の場所 | 引越しのパターン | 提出書類 |

|---|---|---|

| 自宅を納税地にしている | 自宅の住所が変わり、管轄税務署も変わる |

|

| 自宅の住所は変わるが、管轄税務署は変わらない |

|

|

| 自宅以外(事務所)を納税地にしている | 事務所の住所が変わり、管轄税務署も変わる |

|

| 事務所の住所は変わるが、管轄税務署は変わらない |

|

|

| 自宅の住所は変わるが、管轄税務署は変わらない(事務所の移転なし) | 提出書類なし(一般的な転居時の手続きのみ) | |

| 海外に引越しをする(滞在予定が1年を超える「非居住者」となり、日本に納税する必要がなくなる場合) |

|

|

自宅を納税地にしている人

自宅を納税地にしている人が引越しをする際に提出する書類は、引越しのパターンによって異なります。どのような書類が必要なのか、引越しのパターン別にご説明します。

なお、納税地とは、所得税の申告を行う場所のことで、一般的には住所地です。ただし、自宅とは別に事務所を構えている人は、事務所を納税地にすることもできます。

自宅の住所が変わり管轄税務署も変わる場合

「所得税・消費税の納税地の異動又は変更に関する届出書※」を引っ越し後の管轄税務署に「個人事業の開業・廃業等届出書」を引越し前の管轄税務署にそれぞれ提出します。

※2023年(令和5年)1月1日以後、異動・変更後の納税地を所得税又は消費税の申告書に記載すれば、届出不要です。

ただし、年の途中で納税地の異動又は変更がある場合で、税務署や国税当局からの各種文書の送付先を異動・変更後の納税地としたいときは、申出書を提出することができます。

自宅の住所は変わるが管轄税務署は変わらない場合

引越しはしても管轄の税務署は変わらないという人は、管轄の税務署に「個人事業の開業・廃業等届出書」のみ提出してください。

自宅以外の事務所を納税地にしている人

自宅以外の場所に事務所を構えて、そこを納税地にしている人が、引越しに伴って提出しなければならない書類について、引越しのパターン別にご説明します。確定申告への影響もあるので、パターンに注意して手続きをしてください。

事務所の住所が変わり、管轄税務署も変わる場合

「所得税・消費税の納税地の異動又は変更に関する届出書※」を引っ越し後の管轄税務署に「個人事業の開業・廃業等届出書」を引越し前の管轄税務署にそれぞれ提出します。

※2023年(令和5年)1月1日以後、異動・変更後の納税地を所得税又は消費税の申告書に記載すれば、届出不要です。

ただし、年の途中で納税地の異動又は変更がある場合で、税務署や国税当局からの各種文書の送付先を異動・変更後の納税地としたいときは、申出書を提出することができます。

事務所の住所は変わるが、管轄税務署は変わらない場合

- 住所は変わるけれど管轄の税務署は変わらないのであれば「個人事業の開業・廃業等届出書」のみ管轄の税務署に提出してください。

自宅の住所は変わるが事務所の住所は変わらない場合

- 自宅を引越しても事務所は変わらないという人は、特別な手続きは必要ありません。

海外に引っ越す人

海外に引越し、1年を超える長期間滞在する人は、非居住者となります。日本国内で不動産所得があるといった一部のケースを除いて、日本に納税する必要はなくなるため「個人事業の開業・廃業等届出書」を提出して廃業手続きをとりましょう。

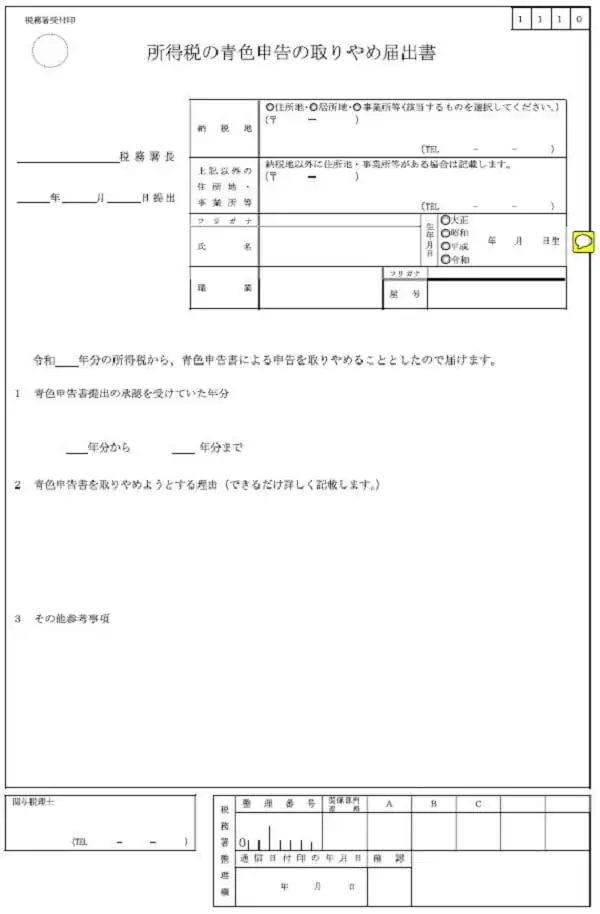

また青色申告をしている個人事業主の場合は、「所得税の青色申告の取りやめ届出書」の提出も忘れずに行ってください。

所得税の青色申告の取りやめ届出書

-

※国税庁「[手続名]所得税の青色申告の取りやめ手続

」

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

住所変更によって納税地が変わる場合に必要な届出

自宅を納税地にしている人が別の税務署が管轄している地域に引っ越す場合や、事務所所在地を納税地にしている人が別の地域に事務所を移転する場合は、届出が必要でした。

しかし、2023年(令和5年)1月1日以後、所得税や消費税の確定申告書に異動・変更後の納税地(住所)を記載をすれば、届出は不要になりました。

なお、振替納税を利用している人で、振替納税を引き続き行う場合には、手続きがあります。変更後の税務署に新たに口座振替依頼書を提出するか、異動後も継続して振替納税を行う旨を記載した「所得税・消費税の納税地の異動又は変更に関する届出書」を変更前の税務署に提出する必要があります。忘れずに届出を行いましょう。

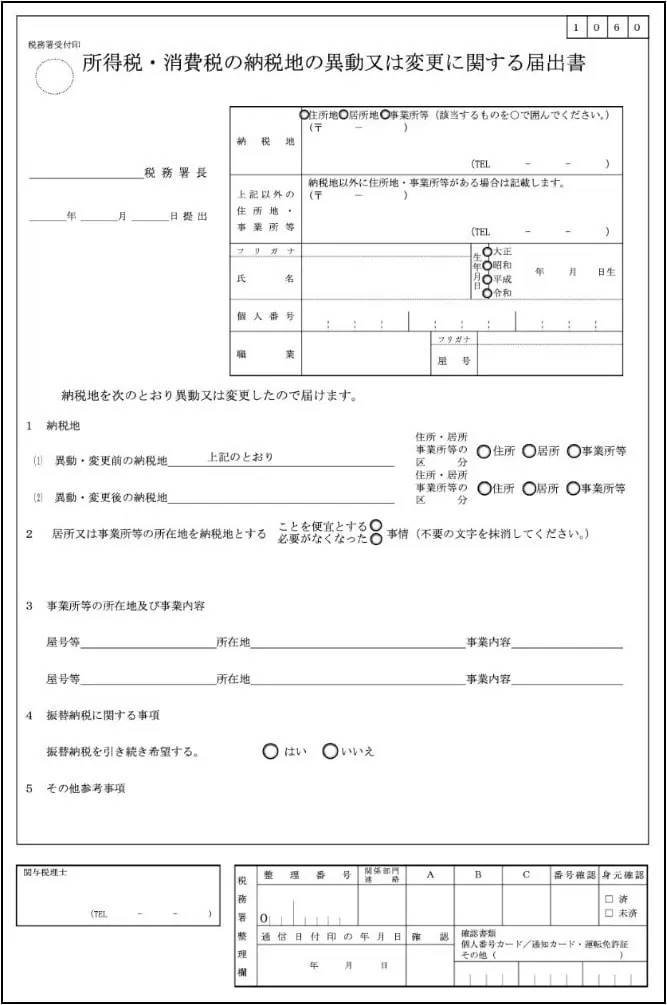

使用する機会もあるため、ここでは、所得税や消費税の納税地が異動する場合に提出する「所得税・消費税の納税地の異動又は変更に関する届出書」の提出期限や提出先などについて解説します。

ほかにも、都道府県税事務所、年金事務所、労働基準監督署等にも届出書等の提出が必要となる場合もありますので、各行政機関へご確認ください。

所得税・消費税の納税地の異動又は変更に関する届出書の提出

「所得税・消費税の納税地の異動又は変更に関する届出書」は、引越しによって納税地が変わる人や、住所地を納税地にしていた人が、事務所所在地を納税地に変更したい場合などに引越し後の税務署に提出する書類です。

2023年(令和5年)1月1日以後、異動・変更後の納税地を所得税又は消費税の申告書に記載すれば、届出不要です。

年の途中で納税地の異動や変更をして、税務署からの各種文書の送付先を事前に変更したいとき引越し前の税務署にこの届出書を提出します。

所得税・消費税の納税地の異動又は変更に関する届出書

枠で囲まれた部分の「納税地」には、変更前の納税地を記載します。変更後の納税地は、「1」の(2)欄に記載しましょう。なお、「2」は納税地を住所地から事務所などに変更、または事務所などから住所地に戻す人のための項目です。納税地を変更する理由などについて、できるだけ詳細に記載します。引越しの届出のみであれば記入の必要はありません。

また、振替納税をしている人で、引き続き振替納税を継続したい場合は「4」で「はい」を選んでください。

なお、振替納税についても2023年1月1日以後、住所変更によって納税地が変わる場合、所得税や消費税の確定申告書に異動・変更後の納税地(住所)の記載をすれば、届出は不要になりました。所得税・消費税どちらかの申告書に記載すれば、もう一方の税目についても、振替納税を継続して利用できます。

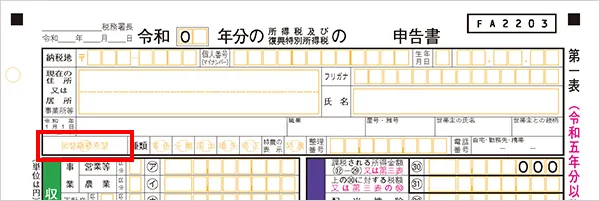

個人事業主の場合、申告期限が早い、所得税の確定申告書 第一表の「振替納税希望」欄に〇をつけて申告書を提出すれば、引き続き振替納税を継続できます。

提出期限

2023年(令和5年)1月1日以後、引越し後の管轄税務署に提出する所得税又は消費税の申告書に納税地(住所)を記載すれば、届出不要です。

提出先

「所得税・消費税の納税地の異動又は変更に関する届出書」の提出先は、引越し後の管轄税務署に提出します。

提出方法

「所得税・消費税の納税地の異動又は変更に関する届出書」は、提出先の税務署窓口に持ち込むか、郵送またはe-Taxで提出します。遠方に引越した場合は、郵送提出やe-Taxの利用が便利です。マイナンバーを記載する欄がありますから、本人確認書類のコピーの添付が必要です。また、税務署の開庁時間内に訪問できない場合は、時間外収受箱に投函することもできます。

なお、e-Taxで提出する場合は利用者識別番号を取得するなど事前の手続きが必要になります。

2023年1月1日以降の納税地の異動または変更について、確定申告書に変更後の住所を記載すれば、「所得税・消費税の納税地の異動又は変更に関する届出書」の提出は不要です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

引越しによって事務所の住所が変更になる場合に必要な届出

引越しで事務所の住所が変わる人は「個人事業の開業・廃業等届出書」を提出します。また、事業税に関する手続きとして、「事業開始(廃止)等申告書」の提出も必要です。

事務所の住所が変わるとは、自宅のほかに事務所を構えている人が事務所の移転をする場合だけでなく、自宅を事務所にしている人が引越しをする場合も含みます。自宅で事業を行っている人が引っ越すときは、下記の手続きを行いましょう。

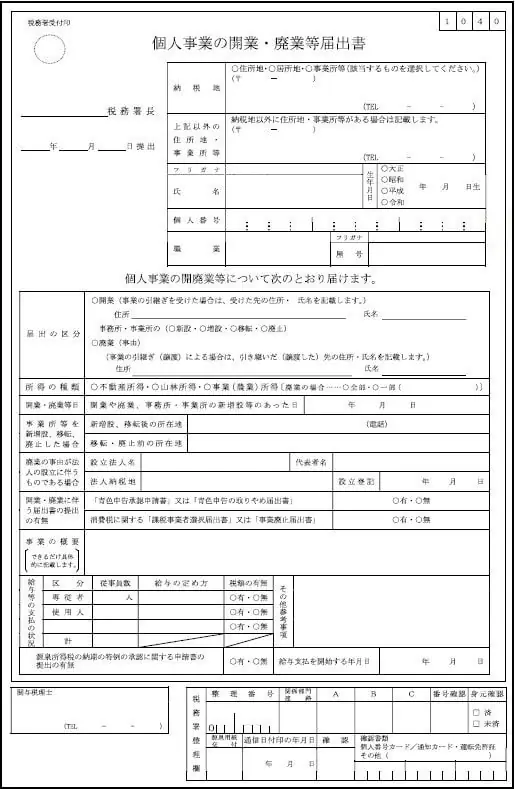

個人事業の開業・廃業等届出書を提出

「個人事業の開業・廃業等届出書」は、事業を開始する際に届けた書類です。引越しをするだけで、廃業するわけではありませんが、事務所の移転も同じ書類で行います。

個人事業の開業・廃業等届出書

-

※国税庁「[手続名]個人事業の開業届出・廃業届出等手続

」

上部の枠で囲われた欄の「納税地」には、引越し前の住所を記入します。提出先の税務署長名も、引越し前の管轄の税務署です。その上で、「届出の区分」欄の「事務所・事業所の(新設・増設・移転・廃止)」の「移転」にチェックをつけます。

引越し先の住所は、「事業所等を新増設、移転、廃止した場合」欄の「新増設、移転後の所在地」欄に記載します。下部の「移転・廃止前の所在地」には、引越し前の住所を書きましょう。 それ以外の部分については、当初の申告内容と同様で問題ありません。

提出期限

引越しをしてから1か月以内に、「個人事業の開業・廃業等届出書」を提出します。1か月後が土日祝日の場合は、その翌平日が期限です。

提出先

「個人事業の開業・廃業等届出書」の提出先は、引越し前の税務署です。

提出方法

「個人事業の開業・廃業等届出書」の提出方法は、税務署への持ち込み、郵送、またはe-Taxにより提出する方法があります。マイナンバーを記載する欄がありますから、本人確認書類も必要です。郵送の場合は、本人確認書類のコピーを添付します。

また、e-Taxで提出する場合は利用者識別番号を取得するなど、事前手続きが必要になることについては「所得税・消費税の納税地の異動又は変更に関する届出書」と同様です。

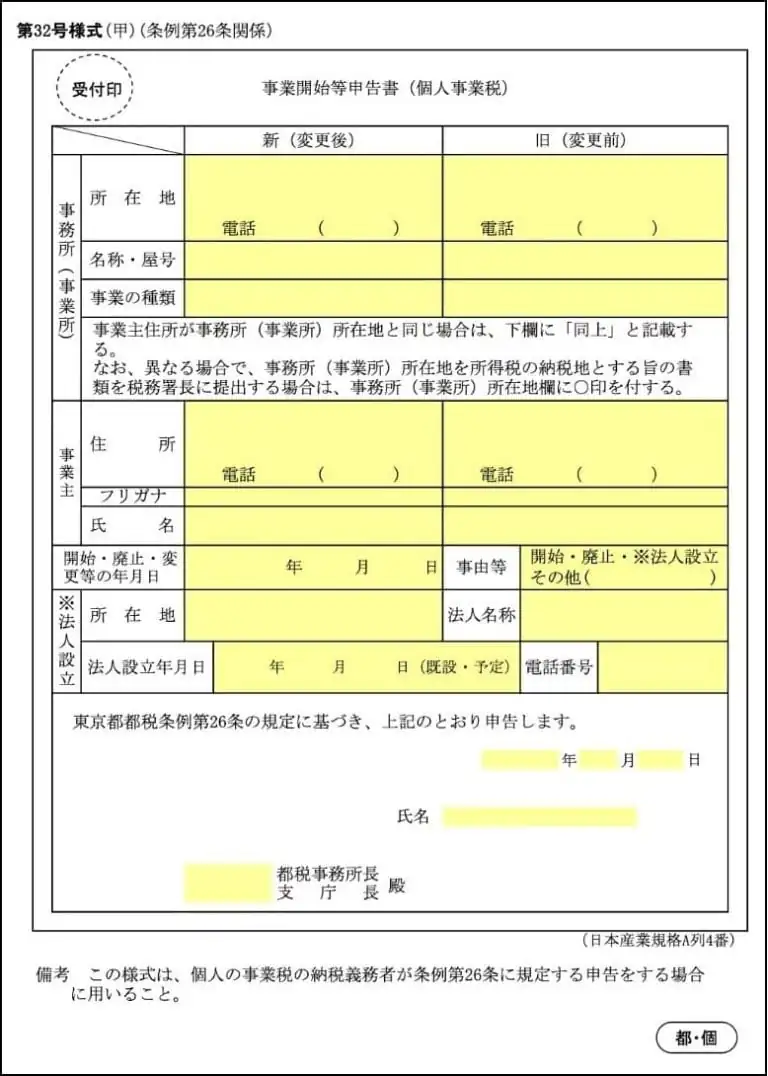

事業開始(廃止)等申告書を提出

「事業開始(廃止)等申告書」は、個人が事業を開始した場合に提出する書類です。都道府県税事務所に納める事業税の納付に関わる手続きのため、具体的な名称や手続き方法は、地域によって異なる場合があります。

ここでは、東京都の例をご紹介しますが、詳細はそれぞれの自治体の都道府県税事務所に問い合わせましょう。

東京都の事業開始(廃止)等申告書

-

※東京都主税局「事業を始めたとき・廃止したとき

」

新旧の住所欄に、変更前と変更後の住所を記載します。「事由等」は「その他」を選択して、カッコ内に「住所変更」と書き入れます。

ただし、これは同じ管轄の中で住所変更をする場合です。別の地域に引っ越す場合は、元の住所を管轄する都道府県税事務所に事務所の廃止届、新しい住所を管轄する都道府県税事務所に事業開始届を提出します。

提出期限

引越しをしてから15日以内に、「事業開始(廃止)等申告書」の届出を行います。

提出先

「事業開始(廃止)等申告書」は、管轄の都道府県税事務所に提出します。

提出方法

「事業開始(廃止)等申告書」は、都道府県税事務所への持ち込みまたは郵送で提出します。ただし、詳細はお住まいの自治体の都道府県税事務所に確認してください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

納税地の特例を利用したい場合に必要な届出

納税地の特例とは、自宅住所以外を納税地とすることができるものです。納税地の特例を適用する際の要件は下記の2つです。

納税地の特例を適用できる要件

- 国内に、住所のほかに居所がある人は、住所地に代えて居所地を納税地とすることができる

- 国内に、住所または居所のいずれかがある人が、その住所または居所のほかに事業所などがある場合は、住所地などに代えて、その事業所などの所在を納税地にすることができる

- ※ 国税庁「No.2029 確定申告書の提出先(納税地)

」

納税地の特例を受けようとする人は、本来の納税地を所轄する税務署長に、納税地の特例を受けたい旨を「所得税・消費税の納税地の異動又は変更に関する届出書」に記載して提出することになります。引越しのタイミングで、住所地ではなく、居所や事務所所在地を納税地に変更したい人の場合も「所得税・消費税の納税地の異動又は変更に関する届出書」を提出しましょう。

詳細な書き方や提出先はすでに解説したとおりですが、納税地を変更する場合は、「2」欄への記入が必要です。納税地の特例を適用する理由について、できるだけ詳しく記入します。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

引越しをした際の国民年金、国民健康保険の住所変更手続き

個人事業主の人は、国民年金や国民健康保険に加入している場合がほとんどでしょう。国民年金や国民健康保険に関する引越し時の手続きは下記のとおりです。

国民年金・国民健康保険の住所変更手続き

- 国民年金:マイナンバーと基礎年金番号の紐付けが行われているのであれば、手続きは不要です。紐付いていない場合や、わからない場合は、市区町村役場の年金課で手続きを行ってください。

- 国民健康保険:引越し前の市区町村役場で転出の手続きを行い、転入先の市区町村役場で転入の手続きを行います。引越し前の市区町村役場には、健康保険証を忘れずに持っていってください。

ただし、自治体の健康保険ではなく、同業種の個人事業主が集まって作っている団体の健康保険などに加入している場合は、該当の健康保険組合宛に住所変更手続きを行います。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

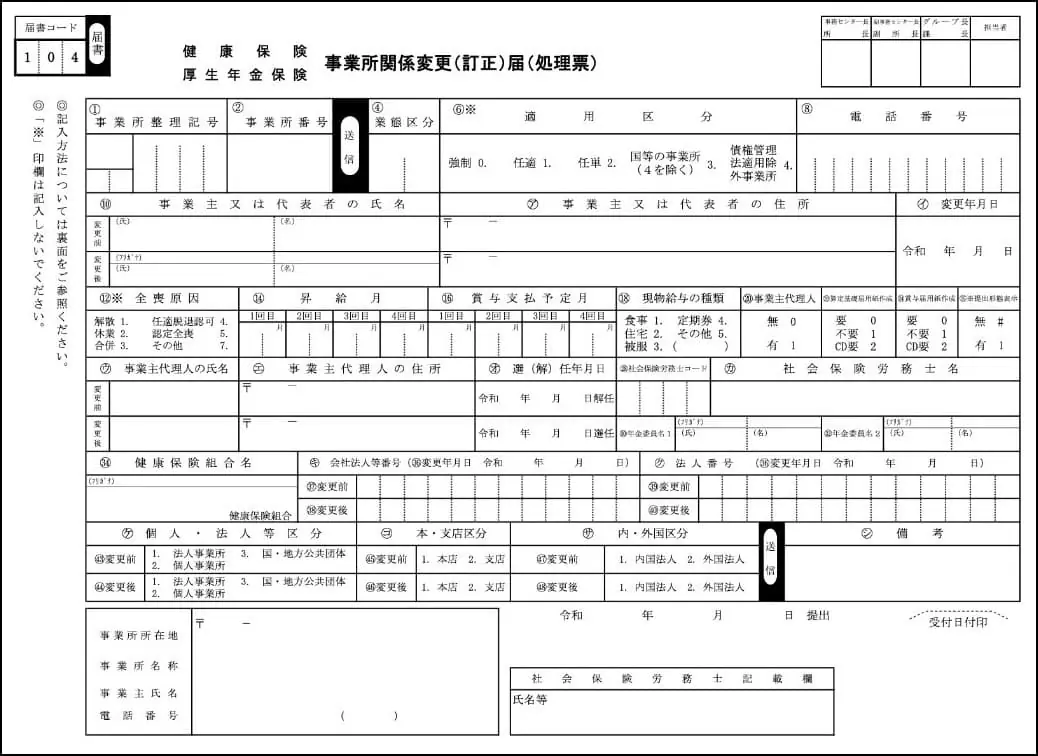

従業員を雇っている場合の住所変更手続き

従業員を雇用して社会保険の適用事業所になっている個人事業主は、従業員の年金や健康保険といった社会保険に関する手続きや労災保険に関する手続きも行わなければいけません。

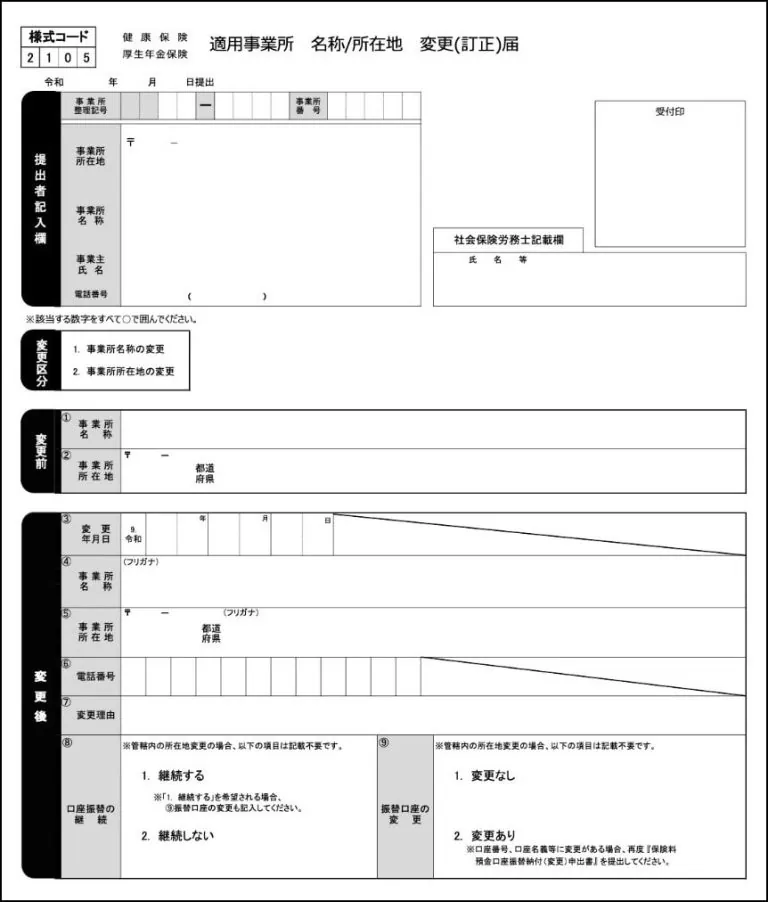

従業員の社会保険に関する手続き

日本年金機構宛てに「健康保険・厚生年金保険 事業所関係変更(訂正)届」と「健康保険・厚生年金保保険 適用事業所名称/所在地変更(訂正)届」を提出しましょう。

健康保険・厚生年金保険 事業所関係変更(訂正)届

-

※日本年金機構「事業主の変更や事業所に関する事項の変更(訂正)があったとき

」

健康保険・厚生年金保険 適用事業所名称/所在地変更(訂正)届

-

※日本年金機構「適用事業所の名称・所在地を変更するとき(管轄外の場合)

」

提出期限

「健康保険・厚生年金保険 事業所関係変更(訂正)届」と「健康保険・厚生年金保保険 適用事業所名称/所在地変更(訂正)届」は、引越しから5日以内に提出します。

提出先

「健康保険・厚生年金保険 事業所関係変更(訂正)届」と「健康保険・厚生年金保保険 適用事業所名称/所在地変更(訂正)届」の提出先は、事業所の所在地を管轄している年金事務所です。

提出方法

「健康保険・厚生年金保険 事業所関係変更(訂正)届」と「健康保険・厚生年金保保険 適用事業所名称/所在地変更(訂正)届」は、年金事務所の窓口への持ち込み、または郵送で届出ができます。

従業員の労災保険に関する手続き

従業員を雇用している個人事業主は、労働保険に加入する必要もあります。労働保険に加入している事業主が引越しをしたときは「労働保険関係届出書 訂正・取消願(帳票名:労働保険名称、所在地等変更届)」を、所在地を管轄する労働基準監督署に、「雇用保険事業主事業所各種変更届」を、所在地を管轄するハローワークに提出しましょう。ただし、雇用保険の被保険者を雇用していない場合、ハローワークでの手続きは不要です。

なお、ハローワークでの手続きには「労働保険名称、所在地等変更届」の控えが必要ですから、先に労働基準監督署で手続きを行ってください。

提出期限

「労働保険関係届出書 訂正・取消願」や「雇用保険事業主事業所各種変更届」は、引越しから10日以内に提出してください。

提出先

「労働保険関係届出書 訂正・取消願」や「雇用保険事業主事業所各種変更届」は、移転後の所在地を管轄する労働基準監督署またはハローワークに書類を提出します。

提出方法

「労働保険関係届出書 訂正・取消願」や「雇用保険事業主事業所各種変更届」は、郵送または窓口への持ち込みで提出します。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

住所変更した年の確定申告時に気を付けるべきこと

確定申告の際は、管轄の税務署に対して書類を提出します。引越しをした際は、新しい住所地を管轄する税務署で手続きを行うことになりますが、確定申告期間中の引越しなど、迷いやすいケースについて解説します。

期中に引越しをした場合

5月や6月など、期の途中で引越しをした場合は、引越しをした後の住所を管轄している税務署で確定申告を行います。

1月2日以降、2月15日の間に引越しをした場合

-

※国税庁「所得税の確定申告

」

年が変わった後、確定申告期間が始まるよりも前に引越した場合、確定申告をするときはすでに新しい住所地に住んでいることになります。所得税の確定申告は、住んでいる住所を管轄する税務署で行うため、この場合も引越した後の地域で確定申告をしましょう。

なお、住民税は、毎年1月1日時点で住所がある人が課税対象です。1月2日以降に引越しをした場合、所得税の確定申告書には、1月1日時点の住所を記載することを忘れないようにしましょう。もちろん、住民税の納付も1月1日時点の住所を管轄する自治体に納めます。

2月16日~3月15日の間に引越しをした場合

確定申告の期間中に引越した場合も、確定申告をする時点で住んでいる場所を基準に考えます。例えば、2月20日に引越しをして、3月10日に確定申告をするのであれば、新しい住所地を管轄する税務署で確定申告をします。一方、確定申告を2月18日に済ませてから引越しをするのであれば、引越し前の住所地を管轄する税務署で確定申告をしましょう。

ポイントは、所得税の確定申告書は、提出時の納税地を所轄する税務署長に提出するという点です。注意しましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

個人事業主の住所変更は計画的に行おう

個人事業主が引越しをする場合は、一般的な住所変更や転出・転入手続き以外にも、事業に関連する手続きが必要になります。いつ、何をしなければいけないのかをリスト化して、漏れがないように行いましょう。

ですが、通常の事業を行いながら住所変更の手続きもしなければいけないため、できるだけ手間を軽減できるように工夫する必要があります。

記帳や確定申告書類の作成などは、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」のような会計ソフトの活用が便利です。経理処理にかかる時間を大幅に削減し、素早く正確な申告書を作れます。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。