確定申告や年末調整で追加納税が必要になる場合があるのはなぜ?

監修者:渋田貴正(税理士、司法書士、行政書士、社会保険労務士)

2024/01/12更新

確定申告や年末調整の結果によっては、所得税および復興特別所得税額を追加で納める必要が出てきます。税金が還付されるときと、追加納税しなければならないときの違いはどこにあるのでしょうか。

ここでは、追加納税が起こる理由や具体的な例、追加納税しなければならないときの納税方法などを紹介します。納税の仕組みを知っておきましょう。

そもそも確定申告とは?

所得税の確定申告とは、1年間の所得と、所得にかかる税額を計算および申告することです。計算の結果、納税額が足りなければ追加納税しなければいけません。反対に、本来納めるべき税金よりも多くの税金を支払っていた場合は還付を受けられます。

なお、この計算や申告、納税は、原則的に納税者本人が行うことになっています。事前に通知などが来るわけではないので、自分で判断して行いましょう。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

確定申告で追加納税が発生するケース

確定申告の「納税」と「還付」は、あくまでも本来納めるべき税金との差額の調整です。源泉徴収や予定納税などで先に納めていた所得税が多すぎれば、還付として返してもらうか、後から追加で税金を納めるかの違いですから、還付が得で、納税は損ということではありません。

確定申告で追加納税が発生するのは、下記のいずれかの場合です。

収入から源泉徴収されていなかった

そもそも源泉徴収が必要な報酬・料金等の範囲は、決められています。収入から所得税が源泉徴収されていなければ、年間の所得に対して納めるべき所得税を全額納付しなければいけません。源泉徴収が必要ない報酬や取引を行っている個人事業主や、源泉徴収のない副業をしている会社員などが該当します。

ただし、前年の所得を元に計算した次年分の予定納税基準額が15万円を超える人は、予定納税の対象になります。税務署から予定納税の通知が届いた納税者は、源泉徴収されていなくても「予定納税」を行っているはずです。この金額が確定申告で算出した税額よりも多ければ、追加納税は発生せず予定納税で多く納付しすぎた分は還付されます。反対に、予定納税が少ない場合は追加納税が必要です。

収入から源泉徴収された金額が納付すべき額よりも少なかった

収入から所得税が源泉徴収されている人でも、本来納付すべき額よりも源泉徴収税額や予定納税額の合計が少なければ、差額を追加納税しなければいけません。差額が発生するかどうかは、それぞれの人の状況に応じて決まるため、確定申告の計算をするまで正確にはわかりません。会社員など年末調整を行っている場合も、年末調整で還付ではなく、追加徴収されることがあるのもこの理由からです。

関連記事

追加納税の期限

追加納税が発生したときは、納期限までに税金を納める必要があります。納期限は下記のとおりです。

追加納税が発生した場合の納税期限

- 通常:確定申告期限と同一(2023年分の所得にかかる税金は2024年3月15日)

- 振替納税:通常の納期限よりも約1ヶ月後(2023年分の所得にかかる税金は2024年4月23日)

ただし、事情があって納税ができない場合、延納を申請することも可能です。延納の条件と期限は下記のとおりです。

追加納税の延納ができる条件と期限

- 通常の納税期限までに、本来納めるべき税額の2分の1以上を納める

- 確定申告書 第一表に延納する税額を記載する

- 延納した所得税は、同年5月31日までに納める

- 延納した所得税には「年7.3%」または「利子税特例基準割合」のうち低い方の利子がかかる

所定の納税期限までに納税額を用意できない場合は、延納を利用しましょう。

年末調整でも追加納税が発生することがある

「年末調整をすると、税金が少し戻ってくる」と思っている人もいるかもしれません。実際、そうしたケースも多いようですが、年末調整で追加納税が発生することもあります。

そもそも年末調整は、1年間の給与所得をもとに年間の所得税および復興特別所得税の合計額を計算し、給料や賞与から源泉徴収していた所得税などとの差額を調整するための手続きです。それまでに源泉徴収されていた所得税額などが年調年税額よりも多ければ還付を受けられますが、少なければ追加で納めることになるのです。

ここでは、年末調整で追加納税が発生しがちな例をご紹介します。なお、税額はさまざまな要素によって変動するため、ここで紹介した以外の理由で追加納税が発生する可能性もあります。

賞与(ボーナス)が高額だった

賞与(ボーナス)で差し引かれる所得税の所得税率は、原則として「賞与に対する源泉徴収税額の算出率の表」を使って計算します。賞与がかなり高額な場合、税率が低めに計算されてしまう場合があるのです。年末調整では年間の給料と賞与をすべて合計して年間所得と税額を求めるため、追加納税が発生する可能性があります。

扶養家族が減った

給料や賞与から差し引かれる所得税の金額は、その時点の扶養親族などの人数によって変動します。しかし、年間の所得にかかる所得税の計算は、12月31日時点の扶養家族の人数に応じて決まるため、年の途中で扶養親族などが減ると追加納税が発生する可能性があります。

扶養家族が減ったために追加徴収(納税)が発生する例

4月に子供が就職して2人が扶養親族ではなくなり、扶養親族の人数が2人から0人になった

上記の場合、扶養家族が2人いるものとして所得税等が計算され、毎月の給料や賞与から源泉徴収されています。しかし、扶養控除は、その年の12月31日の時点で判断されるため、たとえ、1~3月まで扶養親族がいたとしても、この年の扶養控除を受けることはできません。そのため、扶養家族の異動内容を記載した「給与所得者の扶養控除等(異動)申告書」を勤務先に提出することで、年末調整で不足している税額が徴収される場合があります。

年末調整をした人が確定申告で追加納税するケース

年末調整をした人が、その後の所得税の確定申告で追加納税しなければならなくなることもあります。追加納税の必要がある人は所得税の確定申告が義務である場合が多いので、申告漏れがないように気を付けましょう。年末調整後、確定申告で追加納税が発生する可能性が高い具体的な例をご紹介します。

給与所得以外の副業を申告した

副業所得がある人は、その分の税金を支払わなければいけません。特に年末調整では給与にかかる所得税および復興特別所得税しか精算できないので、追加納税が発生する場合があります。ただし、副業でも源泉徴収されている場合は追加納税が不要なこともあります。この場合、還付が生じる場合があるので、所得税の確定申告をすることで源泉徴収された所得税を取り戻すことができます。

関連記事

譲渡所得や一時所得などの申告をした

譲渡所得や一時所得があった場合は、該当の所得にかかる税金を納める必要があります。各種控除などを利用できる場合は所得税が課税されないこともありますが、所得税の計算の特例を受けるために申告は必要となる場合があります。

年末調整で受けた控除に誤りがあった

年末調整の誤りを正すために確定申告をした場合、控除が減ってその分、所得税の金額が増えることがあります。例えば、配偶者特別控除を夫婦がお互いに申告してしまった場合などが該当します。反対に、利用できる控除を申告し忘れていて確定申告をする場合は還付を受けられる可能性があるでしょう。

追加納税の方法

確定申告の結果、追加で納税が必要になったら、確定申告期限内に支払いを行いましょう。納付書や支払いの案内が届くわけではないので、自分で申告した金額を納付しなければいけません。納付方法は下記の7つです。いずれか、都合の良い方法を利用しましょう。

金融機関や税務署窓口

金融機関や管轄の税務署窓口で納付額を支払います。納付書は金融機関や税務署に備え付けられているものを利用可能です。

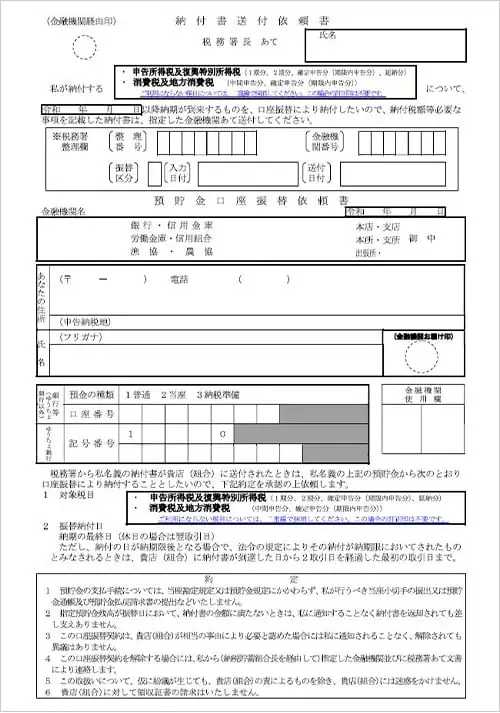

振替納税

振替納税とは、指定した口座から申告した税額を振り替える方法です。申告期限日までに「預貯金口座振替依頼書兼納付書送付依頼書」を提出すると利用できます。この依頼書は国税庁のWebサイトでダウンロードできます。なお、提出はe-Taxでも可能です。振替納税は、振替日が確定申告の期限よりも後(2023年分は2024年4月23日)となりますので、残高不足に気を付けましょう。

預貯金口座振替依頼書兼納付書送付依頼書

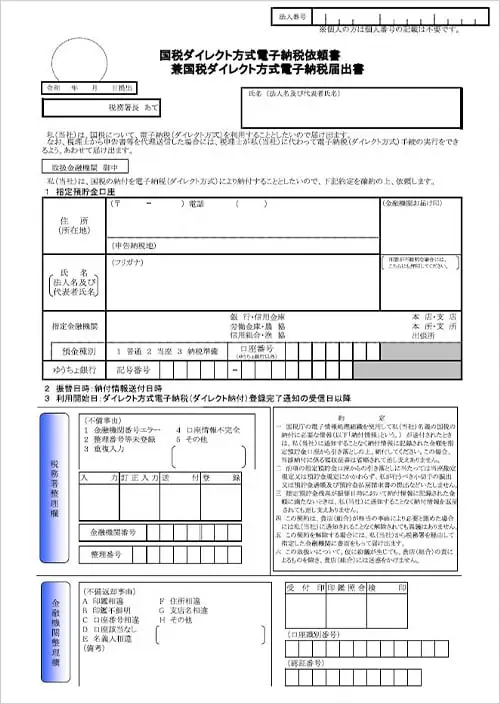

e-Tax(ダイレクト納付)

所轄の税務署に「国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書」を提出しておくと、金融機関から即時または指定日に口座引き落としで税金を納付できます。届出書はe-Taxでの提出も可能です。

国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書

-

※国税庁「[手続名]ダイレクト納付の手続

」

e-Tax(インターネットバンキング)

e-Taxでは、ダイレクト納付のほか、インターネットバンキングやATMを通した納付も選択できます。インターネットバンキングやATMで納付情報を入力すると、申告した税額の納付ができます。

クレジットカードで納付

「国税クレジットカードお支払いサイト」から、クレジットカードで追加納税できます。「納付税目」は「申告所得税及復興特別所得税」を選んでください。納税額は自分で入力する必要があるため、金額を間違えないようにしましょう。なお、利用には納税額に応じた手数料がかかります。

-

※国税庁「国税クレジットカードお支払サイト

」

QRコードを利用してコンビニで納付

コンビニで追加納税する方法もあります。手順は下記のとおりです。

QRコードを作成してコンビニで納付する手順

-

1.

国税庁の確定申告書等作成コーナー、または「コンビニ納付用QRコード作成専用画面」で、納付用のQRコードを作成する

-

2.

作成したQRコードをコンビニ端末に読み込ませて納付書を発行する

-

3.

レジに納付書と納付額を出して納税する

ただし、コンビニ納付できるのは税額が30万円以下の場合のみです。

QRコードでの納付を利用できるコンビニ

- ローソン

- ナチュラルローソン

- ミニストップ

- ファミリーマート

上記コンビニの店頭端末設置店舗で利用できます。

-

※国税庁「コンビニ納付(QRコード)

」

- ※QRコードは、株式会社デンソーウェーブの登録商標です。

スマホアプリ納付(Pay払い)

スマホアプリ納付は、「スマートフォン決済専用サイト」上からPay払いで納税する方法です。利用できるのは30万円以下の納税のみです。利用する場合は、事前に必要な額をチャージしておきましょう。

Pay払いが利用できる支払い方法

- PayPay

- d払い

- au PAY

- LINE Pay

- メルペイ

- Amazon Pay

-

※国税庁「国税スマートフォン決済専用サイト

」

関連記事

確定申告を間違えていた場合の対処法

確定申告は納税者本人が申告・計算するものですから、間違えてしまうこともあります。本来、支払わなければならない税金よりも少なく申告してしまったときは、後から申告をし直して追加納税しましょう。

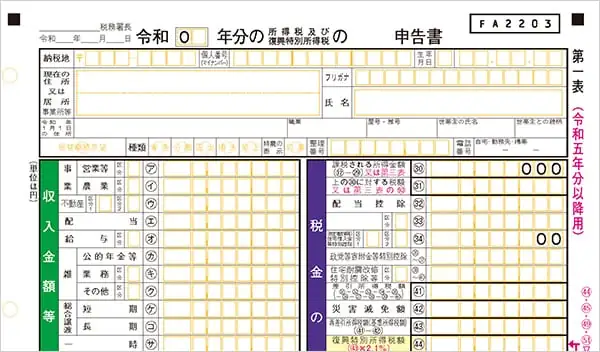

確定申告の期限内に間違いに気付いたときは、確定申告書をもう一度作成し「訂正申告」と余白に赤字で書いて提出し、不足分の納税をします。期限を過ぎてしまったときは「修正申告」という申告が必要です。確定申告に利用した「確定申告書 第一表」の上部に「修正」と記載して、「種類」欄の「修正」に◯をつけます。

確定申告書 第一表

-

※国税庁「所得税の確定申告

」

「税金の計算」の下に「修正申告」の欄があるので、ここに該当の金額を記入して申告をし直し、不足額と延滞税を納付します。

-

※国税庁「所得税の確定申告

」

なお、税金を本来よりも少なく申告していたことに提出期限を過ぎてから気付いたときは、「更生の請求」という手続きをすると、還付してもらえる可能性があります。

関連記事

確定申告は仕組みを知って、正しく行おう

確定申告で追加納税があったとしても、損をしているわけではありません。所得に応じた本来納めるべき税額が算出された結果、源泉徴収などで、すでに納めていた金額に足りず、納税が発生したということです。納税が必要になったら、期限内に速やかに納めましょう。ただし、申告の間違いには注意が必要です。確定申告の内容を間違えていて追加で納税する場合、延滞税がかかる可能性もあります。

個人事業主が確定申告を間違いなく行うには、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」のような確定申告ソフトの活用が便利です。日々の入力内容を元に確定申告書を作れるので、計算や記入欄を間違える心配がありません。正確性の高い確定申告書の作成にお役立てください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使えるクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」はずっと無料ですべての機能が使用でき、「やよいの青色申告 オンライン」は初年度無料、かつ無料期間中でもすべての機能が使用できますので、どちらも気軽にお試しいただけます。

初心者にもわかりやすいシンプルなデザイン

初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な書類が作成可能です。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

銀行明細やクレジットカードなどの取引データ、レシートや領収書のスキャンデータやスマホで撮影したデータを取り込めば、AIが自動で仕訳を行います。入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムースに

画面の案内に沿って入力していくだけで、確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムースに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

日々の取引データを入力しておくだけで、レポートが自動で集計されます。確定申告の時期にならなくても、事業に利益が出ているのかリアルタイムで確認できますので、経営状況を把握して早めの判断を下すことができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者渋田貴正(税理士、司法書士、行政書士、社会保険労務士)

税理士、司法書士、社会保険労務士、行政書士、起業コンサルタント®。

1984年富山県生まれ。東京大学経済学部卒。

大学卒業後、大手食品メーカーや外資系専門商社にて財務・経理担当として勤務。

在職中に税理士、司法書士、社会保険労務士の資格を取得。2012年独立し、司法書士事務所開設。

2013年にV-Spiritsグループに合流し税理士登録。現在は、税理士・司法書士・社会保険労務士として、税務・人事労務全般の業務を行う。