副業すると確定申告が必要?判断基準や申告の方法を詳しく解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

従業員の副業を認める会社が増え、会社員でも副業で収入を得るのが珍しいことではなくなってきました。副業をしていたり、これから副業を始めようと考えていたりする場合、「副業の収入について確定申告が必要なのかわからない」という方もいるのではないでしょうか。

副業の確定申告が必要かどうかは、副業の所得の金額によって異なります。また、副業の確定申告を考えるときには、所得の区分や、収入と所得の違いについてきちんと理解しておくことが重要です。ここでは、副業で確定申告が必要かどうかの判断基準や、確定申告を行う場合の具体的な手順などについて解説します。

📖この記事でわかること

・副業で確定申告が必要な金額や、確定申告したほうがいい判断基準

・所得の種類による選択できる確定申告方法(白色申告・青色申告)の違い

・「やよいの白色申告 オンライン」「やよいの青色申告 オンライン」なら、初めての確定申告でも、日々の取引入力から確定申告書の作成、e-Taxでの送信までスムーズです。詳細はこちらをご確認ください。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

副業をしている方は確定申告が必要な場合もある

確定申告とは、1年間の収入から所得税を計算し、税務署に申告する手続きのことです。

収入が会社からの給与所得のみの場合、所得税は源泉徴収によって給与から天引きされたのちに年末調整で精算され、所得税の納税手続きが完了するため、確定申告をする必要がありません。

一方、副業をしている会社員の場合は年末調整とは別に、確定申告が必要になる可能性があります。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

副業の定義

副業とは、本業以外の仕事で収入を得ることです。アルバイト、在宅ビジネス、内職などの形態を問わず、本業以外の収入源となる仕事を副業と呼びます。下記は副業に該当する働き方の例です。

副業の主な例

- 本業の勤務時間外にコンビニや居酒屋などでアルバイトをする

- 本業の勤務時間外にフードデリバリーサービスで働く

- 本業以外に、ハンドメイド作品をネットショップなどで販売する

- 本業の勤務時間外にオンライン講師やWebライターなどをする

- ブログなどでアフィリエイト収入を得る

- オンライン投資で利益を得る

かつては副業を禁止する企業が一般的でしたが、2018年に厚生労働省が「副業・兼業の促進に関するガイドライン」を作成し、副業禁止の規定を削除しました。それ以降、副業を解禁する企業が増え、会社に勤めながら副業を行う方も増加しています。

厚生労働省が作成した「モデル就業規則(令和4年11月)」の第70条には下記のように記載されており、副業に関する規定のモデルとなっています。

モデル就業規則 第70条

労働者は、勤務時間外において、他の会社等の業務に従事することができる。会社は、労働者からの前項の業務に従事する旨の届出に基づき、当該労働者が当該業務に従事することにより次の各号のいずれかに該当する場合には、これを禁止又は制限することができる。

-

(1)労務提供上の支障がある場合

-

(2)企業秘密が漏洩する場合

-

(3)会社の名誉や信用を損なう行為や、信頼関係を破壊する行為がある場合

-

(4)競業により、企業の利益を害する場合

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

副業で確定申告が必要かどうかの判断基準

副業で確定申告が必要になるのは、副業による所得が年間20万円を超えた場合です。副業の確定申告について考える際には、収入と所得の違いについて理解しておく必要があります。

収入とは、給与所得者なら源泉徴収される前のいわゆる額面金額、個人事業主(自営業、フリーランス)なら売上高の合計です。所得とは、収入から必要経費の額を引いた金額を指します。給与所得者の場合は、必要経費の代わりに、給与収入の金額に応じた給与所得控除額を差し引くことができます。

例えば、アフィリエイトなどの副業で20万円の売上があったとき、必要経費がまったくかかっていなければ所得は20万円になり、確定申告が必要です。しかし、売上が25万円あっても必要経費が10万円かかっていれば、所得は15万円となり確定申告をする必要はありません。

確定申告はどのような場合に必要なのか、詳しく見ていきましょう。

副業所得が20万円以上であれば確定申告が必要

給与所得者が副業によって年間20万円を超える所得を得た場合には、本業の勤務先での年末調整とは別に、個人で確定申告を行う必要があります。給与所得者とは、会社員やパート、アルバイトなど、労働の対価として勤務先から給与を受け取っている方のことです。

なお、会社員が副業でアルバイトをしているなど、本業と副業のどちらも給与所得にあたる場合は、副業の給与収入(年末調整をされなかった給与の収入)の合計額が20万円を超えたら確定申告が必要になります。

ただし、給与収入の合計額から雑損控除、医療費控除、寄附金控除、基礎控除以外の所得控除を差し引いた金額が150万円以下で、給与所得と退職所得以外の所得金額が20万円以下であれば、確定申告は不要です。

基礎控除については以下の記事で詳しく解説していますので参考にしてください。

副業所得が20万円以下でも確定申告をしたほうがよい場合もある

副業による所得が20万円以下で確定申告の義務がなくても、確定申告をしたほうがよいケースもあります。

例えば、副業の収入・報酬から所得税が源泉徴収されている場合は、納めすぎた税金が戻ってくる(還付される)可能性が高く、副業所得が20万円以下でも所得税の確定申告を行うほうがよいでしょう。また、医療費控除や雑損控除、寄附金控除の適用を受けたい場合などは、年末調整では対応できないため、副業所得の有無や年間の所得金額にかかわらず確定申告が必要です。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

副業の所得区分による確定申告の種類

所得には税法上の区分があります。利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得、雑所得の10種類です。

例えば、副業でアルバイトやパートをして給与を得た場合は給与所得、購入したマンションを貸して賃料を得た場合は不動産所得に該当します。これら以外の、個人で行っている副業の所得は一般的に雑所得または事業所得です。

副業の所得が雑所得と事業所得のどちらに該当するかは、原則として、その所得を得るための活動が、社会通念上事業といえるかどうかで判断されます。2022年の所得税基本通達の一部改正では、帳簿・書類を作成し、保存していれば、本業・副業に関係なく、概ね事業所得として認められることになりました。

そのため、副業による収入の所得区分を雑所得にするか事業所得にするか迷う場合、まずは帳簿を付けておくことをおすすめします。雑所得の場合、帳簿付けは義務ではないものの、売上や仕入、必要経費などの集計には帳簿があると役に立ちます。また、副業による所得が20万円以下の金額になるのか、20万円を超えた金額になるのかの判断にも帳簿は有用です。なお、事業所得として申告する場合には、帳簿が必要です。

雑所得とした場合

雑所得は、給与所得や事業所得といった他の所得に該当しない所得を指します。副業による所得は、帳簿作成や書類の保存をしていれば概ね事業所得と見なされます。副業の所得について帳簿作成や書類の保存をしていない場合、あるいは帳簿作成や書類の保存をしていても主たる収入に対する割合が10%未満であったり、その所得が赤字続きで営利性が認められなかったりする場合は、雑所得に区分されてしまうのが一般的です。

確定申告には青色申告と白色申告がありますが、雑所得の場合は青色申告を選択できず、白色申告を選択することになります。ただし、他に事業所得や不動産所得、山林所得があれば青色申告を選択可能です。

なお、税制改正により、2022年分の確定申告から業務にかかる雑所得について、前々年の副業の収入金額が300万円を超える場合は、書類の保存が義務付けられました。また、前々年の副業の収入金額が1,000万円を超えている場合は、書類の保存に加えて、所得税の確定申告で収支内訳書の添付が必要です。これは、前々年の所得金額ではなく、収入金額であることに注意してください。

事業所得と業務に係る雑所得などの区分

| 収入金額 | 記帳・帳簿書類の保存あり | 記帳・帳簿書類の保存なし |

|---|---|---|

| 300万円超 | 概ね事業所得 ※その所得の収入金額が僅少と認められる場合、あるいはその所得を得る活動に営利性が認められない場合には、事業と認められるかどうかを個別に判断する |

概ね業務にかかる雑所得 |

| 300万円以下 | 業務にかかる雑所得 ※資産の譲渡は譲渡所得・その他雑所得 |

雑所得の収入別保存義務など

| 前々年の業務に係る 雑所得の収入金額 |

領収書などの保存義務 | 収支内訳書の作成義務 | 帳簿の作成義務 |

|---|---|---|---|

| 300万円以下 | なし | なし | なし |

| 300万円超 1,000万円以下 |

あり | なし | なし |

| 1,000万円超 | あり | あり | なし |

事業所得とした場合

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業から生じる所得を指します。副業が事業所得に該当した場合、事前に手続きを行えば、確定申告で青色申告を選択可能です。青色申告を行うと、「最大65万円の青色申告特別控除が受けられる」「本業の給与所得との損益通算ができる」などといったメリットがあります。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

副業の確定申告で青色申告をする場合

副業で青色申告をするには、どのような要件を満たせばよいのでしょうか。青色申告のメリット・デメリットと共に解説します。

青色申告をする要件

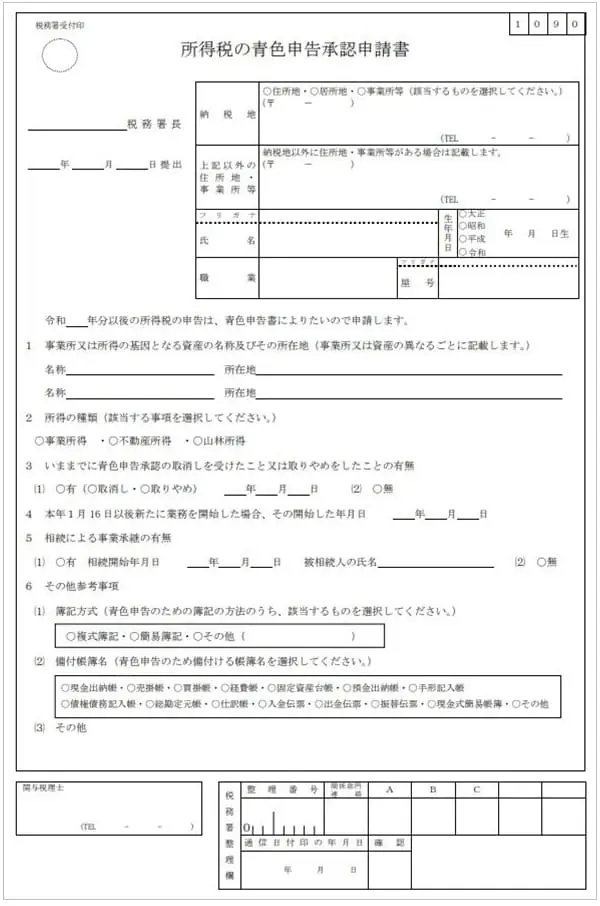

青色申告を行うには、原則としてその年の確定申告期限までに、納税地を所轄する税務署長に「所得税の青色申告承認申請書」を提出する必要があります。

青色申告の対象者は、事業所得、不動産所得、山林所得のいずれかの所得がある個人事業主(自営業、フリーランス)です。副業でライターやデザイナー、プログラマーとして活動している方も、その副業で得た所得が事業所得に該当すれば青色申告の対象となります。

所得税の青色申告承認申請書

-

※国税庁「A1-8 所得税の青色申告承認申請手続

」

青色申告をするメリット

副業をする方が青色申告を行うと、多くのメリットがあります。主なメリットを解説します。

青色申告特別控除を適用できる

青色申告で複式簿記による記帳をするなど所定の要件を満たせば、55万円の控除が受けられます。さらに、e-Taxでの申告か優良な電子帳簿の保存を行えば控除額が10万円増えるため、青色申告特別控除の最大額は65万円です。

ただし、e-Taxでの申告か優良な電子帳簿の保存をしていたとしても、複式簿記ではなく単式簿記で記帳している場合や、貸借対照表・損益計算書を添付していない場合、あるいは所得の区分が山林所得の場合は、青色申告特別控除は10万円となります。

青色申告特別控除については以下の記事で詳しく解説していますので参考にしてください。

青色事業専従者給与を必要経費に計上できる

青色申告では、あらかじめ「青色事業専従者給与に関する届出・変更届出書」を税務署に提出して一定の要件を満たせば、自分の事業に関する家族への給与を必要経費に計上できます。

青色事業専従者給与については以下の記事で詳しく解説していますので参考にしてください。

貸倒引当金を必要経費に計上できる

青色申告者は、確定申告の際に売掛金や未収入金、貸付金などの債権のうち一定の額を貸倒引当金として必要経費に計上できます。貸倒引当金とは、取引先の倒産や経営悪化などによって債権が回収できなくなるリスクに備え、あらかじめ計上することができる勘定科目です。

回収できる可能性が著しく低い債権を対象とする貸倒引当金は白色申告者でも計上が可能ですが、青色申告者の場合は、事業の遂行上生じた売掛金、貸付金について回収の見込みがないケースなどを個別に評価した債権を除き、一定の繰入率を用いて一括で貸倒引当金として必要経費に計上することができます。

赤字の繰り越しと繰り戻しができる

事業で赤字を出してしまったとき、青色申告では赤字を翌年以降3年にわたって繰り越すことができ、黒字と相殺して納税負担を軽減できます。また、前年も青色申告をしていて黒字だった場合は、その年の赤字を前年の黒字と相殺して繰り戻し還付を受けることも可能です。

青色申告をするデメリット

一方、副業をする方が青色申告を行うとデメリットもあります。主な2点を解説します。

複式帳簿、優良な電子帳簿保存など、青色申告特別控除を適用するための要件がある

最大65万円の青色申告特別控除を受けるには、複式簿記による帳簿の作成や、e-Taxによる確定申告あるいは優良な電子帳簿の保存が要件となりますが、複式簿記による帳簿を手作業で作成するのは、簿記の専門知識がなければ困難です。会計ソフトを活用することで、最大65万円の青色申告特別控除に必要な帳簿の作成や、優良な電子帳簿の保存も簡単に行えます。

開業届や「所得税の青色申告承認申請書」の事前提出が必要

青色申告をするには、「個人事業の開業届出書」と「所得税の青色申告承認申請書」を所轄の税務署に提出しておく必要があります。「所得税の青色申告承認申請書」は、原則として青色申告の対象となる所得が生じる年の3月15日までに提出しなければなりません。ただし、1月16日以降に開業した場合は、「所得税の青色申告承認申請書」の提出期限は開業から2か月以内となり、3月15日までに提出できなくてもその年の所得から青色申告ができます。

青色申告については以下の記事で詳しく解説していますので参考にしてください。

なお、当社が運営する起業・開業ナビでは「弥生のかんたん開業届」というクラウドサービスを提供しています。「弥生のかんたん開業届」は、画面に沿って操作するだけで開業届を含む必要書類を作成できる無料のサービスです。開業届のほか「所得税の青色申告承認申請書」も同時に作成できるため、確定申告の際に青色申告を行いたい方はぜひ活用を検討してみてください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

副業の所得によって選べる確定申告は異なる

副業の所得が雑所得か事業所得かによって、選択できる確定申告の記載内容が異なります。具体的にどう異なるのか、詳しく見ていきましょう。

雑所得で申告する場合

副業の所得が雑所得に区分される場合は、青色申告はできません。白色申告で所得税の確定申告を行います。

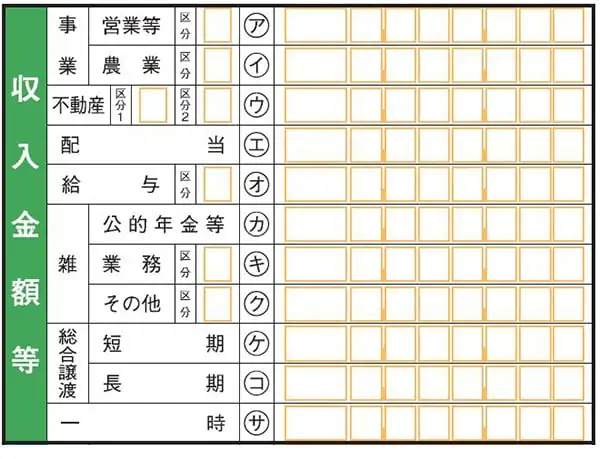

確定申告書の収入金額等欄

-

※国税庁「所得税の確定申告

」

雑所得であっても必要経費の計上は可能です。前々年の収入金額によりますが、雑所得の場合は基本的に帳簿作成の義務はありません。一方で、帳簿を作成しておくと必要経費の計上や集計に役立ちます。

公的年金、暗号資産の運用、個人年金保険による収入などを除き、営利を目的とした継続的な副業にかかる収入は、上記の業務という区分に収入金額を記載することとなります。

事業所得で申告する場合

事業所得として所得税の確定申告をする場合は、まず、青色申告か白色申告を選択しなければなりません。青色申告を選択するには、期限までに「所得税の青色申告承認申請書」を提出しておく必要があります。逆にいうと、「所得税の青色申告承認申請書」を期限までに提出していなければ、その年の分の確定申告は自動的に白色申告になるということです。

また、青色申告では、55万円の青色申告特別控除を受けるためには複式簿記による記帳を行い、貸借対照表と損益計算書を作成・添付したうえで申告期限までに提出しなければなりません。55万円控除の要件に加えて、e-Taxで申告するか優良な電子帳簿を保存すれば、青色申告特別控除額は65万円になります。なお、現金出納帳や売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて、簡易な記帳をするだけでも青色申告をすることは可能ですが、貸借対照表の添付がない場合の青色申告特別控除額は10万円です。

複式簿記の知識なしにすべてを手作業で行うのは困難ですが、会計ソフトや確定申告ソフトを利用すれば簡単に青色申告の必要書類を作成できます。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

副業で確定申告をする際の手順

副業で確定申告をする際の基本的な手順は下記のとおりです。それぞれのプロセスを順に見ていきましょう。

1. 必要な書類を揃える

確定申告書を作成する際には、事前に準備しておくべき書類があります。主な必要書類は下記のとおりです。

確定申告書の作成に必要な書類

- 給与所得の源泉徴収票や報酬の支払調書など本業・副業の収入に関する書類

- 収支内訳書(白色申告者)、または青色申告決算書(青色申告者)

- 所得税の過払い分の還付を受ける場合には振り込みを希望する銀行口座の情報

- 各種控除を適用する場合はその証明書(生命保険料控除証明書など)

- マイナンバーカード(またはマイナンバーがわかる書類)

2. 所得金額・所得税を計算する

確定申告書の作成に必要な書類を準備したら、1月1日から12月31日の1年間に得た収入や、その収入を得るためにかかった必要経費をまとめ、所得金額や所得税額を算出しなければなりません。

まずは所得金額を求めます。所得金額は、1年間の収入の合計額から、必要経費や仕入にかかった費用などの合計額を差し引くことで算出可能です。

次に、算出した所得金額から、基礎控除や扶養控除、社会保険料控除、生命保険料控除といった各種所得控除を差し引いた金額が、課税所得金額となります。

この課税所得金額を基に、国税庁が示す「所得税の速算表」を用いて「課税所得金額×税率-控除額」で求められるのが所得税額で、税率と控除額は課税所得金額によって7段階に分かれています。詳しくは下表を参照してください。

所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

- ※課税される所得金額は1,000円未満切り捨て

-

※国税庁「No.2260 所得税の税率

」

さらに、所得税額から直接差し引くことができる税額控除があり、配当控除や住宅借入金等特別控除(住宅ローン控除)などがこれに当たります。所得税額から、こうした控除を差し引いた金額が申告納税額となります。

課税所得については以下の記事で詳しく解説していますので参考にしてください。

3. 確定申告書を作成する

所得金額・所得税の計算が終わったら確定申告書を作成します。主に4とおりの作成方法について解説します。

確定申告ソフト

確定申告書の作成方法としてあげられるのは、専用の確定申告ソフトを活用する方法です。帳簿付けに慣れていない方でも、青色申告に必要な複式簿記での帳簿や青色決算申告書、白色申告に必要な収支内訳書などを手間なく作成できます。「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」など、確定申告ソフトの中には、書類の作成だけでなくe-Taxを使った申告手続きまで行える製品もあるため、活用を検討してみてはいかがでしょうか。

確定申告書等作成コーナー

「確定申告書等作成コーナー」とは、国税庁が提供している確定申告のためのシステムのことです。「作成開始」ボタンを押して、指示に従って数字を入力していくと確定申告書を作成でき、e-Taxを使えば提出までワンストップで行えます。また、マイナポータルとの連携により、控除証明書などのデータを一括で取得し、確定申告書の該当する項目へ自動で反映させることも可能です。

手書き

確定申告書は手書きでも作成可能です。ただし、手書きの場合は計算をすべて自分で行わなければならないうえに、書き間違いなども起こりやすいため、ミスや漏れのないように十分注意する必要があります。

税理士などの専門家に依頼

税理士などの専門家に確定申告を依頼する方法もあります。税理士事務所によっては、記帳代行から確定申告書の作成までトータルで対応しているケースも少なくありません。費用はかかるものの、税の専門家に依頼することで正確性が高まるほか、節税などに関するアドバイスを受けられることもあります。

4. 確定申告書を提出する

確定申告書の作成が終わったら税務署に提出します。提出方法は、e-Tax、郵送、税務署への持ち込みのいずれかです。それぞれの方法について見ていきましょう。なお、詳しくは国税庁Webページ「申告書の提出方法」にて確認してください。

e-Tax

e-Taxとは、国税にかかる申告や申請、納税をインターネット上で行える、国税庁が運営しているシステムのことです。受付は24時間行われており、提出期限の3月15日(土日祝日の場合は翌平日)の24時まで確定申告書を提出できます。2024年分の所得税の提出期限は、2025年3月17日(月)です。

なお、最大65万円の青色申告特別控除を受けるには、e-Taxでの申告か優良な電子帳簿の保存が必要です。

郵送

郵送で提出する場合は、納税地を管轄する税務署、あるいは管轄税務署が業務センター化している場合には業務センター宛に、確定申告に必要な書類一式を送付します。消印の日付が提出日として扱われるため、3月15日(土日祝日の場合は翌平日)の消印が押されていれば、期限内の提出として受理されます。

郵送提出は、必ず郵便または信書便で行わなければいけません。信書便に対応していない宅配便などは利用できないため注意してください。

郵送時には、確定申告書と添付書類の控えを作成して保管しておくといいでしょう。住宅ローンや自動車ローン、住まいを借りるための賃貸契約など、後日確定申告書の控えが必要になる場合があります。

なお、2025年1月以降の当分の間の対応として、返信用封筒を同封すれば、収受した日付と税務署名(業務センター名)を記載したリーフレットが返送されることとなっています。

税務署に持ち込み

確定申告書は、納税地の所轄税務署に直接提出することも可能です。税務署窓口が開いている時間であれば窓口で提出し、開庁時間以外の提出には時間外収受箱を利用できます。確定申告の期間中は、税務署の窓口が大変混み合うことが想定されるため、早めに準備を進めるのが得策です。

なお、こちらの場合も、窓口などで申告書を提出する際に申し出れば、当分の間の対応として収受した日付と税務署名を記載したリーフレットが交付されることとなっています。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

確定申告書の記入方法

確定申告書には第一表と第二表があります。それぞれの項目と記入事項は下記のとおりです。

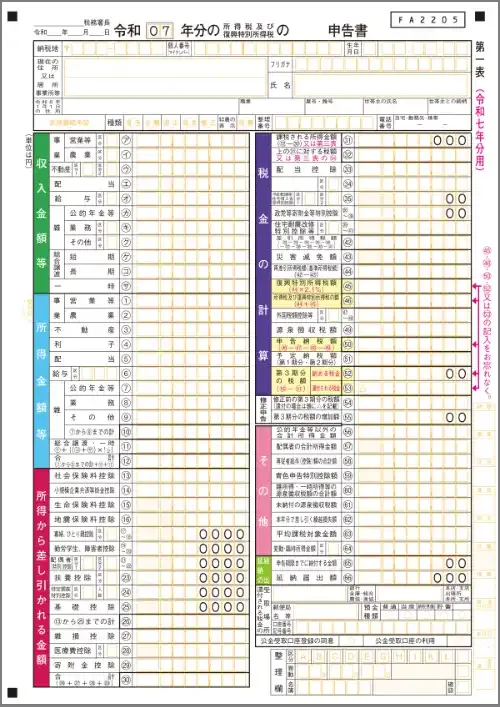

確定申告書 第一表に記載する項目

確定申告書 第一表に記載するのは、収入金額、所得金額、所得税額などです。各項目の記入事項を解説します。

「収入金額等」欄

「収入金額等」の欄では、1月1日から12月31日の間に得た収入の合計額を、所得の種類ごとに該当箇所に記載します。給与収入がある場合は、源泉徴収票を見ながら内容を転記しましょう。

「所得金額等」欄

収入から必要経費を差し引いた所得金額を「所得金額等」の該当欄に記載します。「合計(12)」欄の記入も忘れないようにしてください。

「所得から差し引かれる金額」欄

「社会保険料控除(13)」「生命保険料控除(15)」「扶養控除(23)」「医療費控除(27)」など、該当する控除がある場合は、「所得から差し引かれる金額」の欄に記載が必要です。なお、「基礎控除(24)」はすべての方に適用されます。

「税金の計算」欄

所得金額から所得控除を差し引いた課税所得金額、課税所得金額を基に計算した所得税額などを計算して「税金の計算」欄に記載します。会計ソフトを使っていれば、自動で税額が算出可能です。

「還付される税金の受取場所」欄

納めすぎた税金の還付を受ける場合は、還付金の振り込みを希望する口座の情報を「還付される税金の受取場所」欄に記載します。口座の名義は申告する方と同一でなければなりません。

確定申告書 第一表

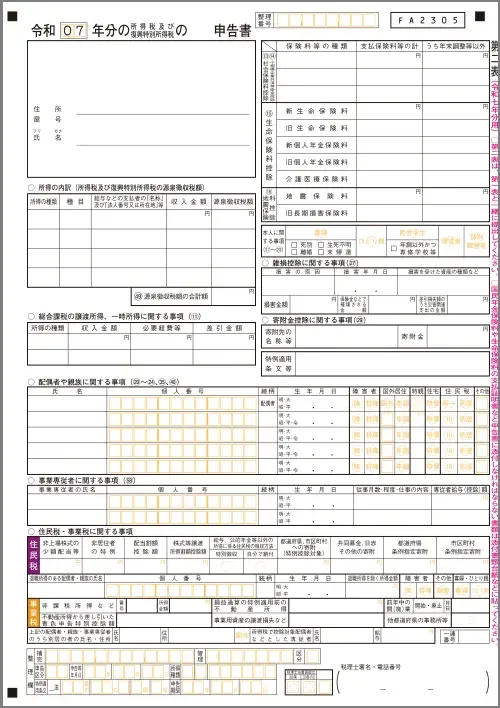

確定申告書 第二表に記載する項目

確定申告書 第二表には、第一表に記載した金額の内訳などを記載します。各項目の記入事項について解説します。

「所得の内訳」欄

「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」欄に記載する内容は、所得の種類と支払者の名称、収入額です。収入や報酬から所得税を源泉徴収されている場合は、その金額も記入します。

所得から差し引かれる金額に関する事項

右上の欄に、適用したい控除に関する情報を記載します。源泉徴収票で控除されている場合には、「源泉徴収票のとおり」と記入しましょう。

確定申告書 第二表

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

副業における確定申告の注意点

副業における確定申告で、特に注意しておきたいのは下記の5点です。それぞれ詳しく見ていきましょう。

帳簿や領収書などは原則7年間保存する

青色申告の場合、帳簿や決算関係書類は原則として7年間保管しなくてはなりません。また、白色申告の場合も領収書などは5年間、法定帳簿は7年間の保管義務があります。申告が完了したからといって、これらを破棄したり紛失したりすることのないよう注意が必要です。

保存期間がそれぞれなので、最長の保存期間に合わせて7年間保存しておくと間違いがありません。

確定申告をしないとペナルティが発生する場合もある

確定申告の義務があるにもかかわらず申告しなかった場合、延滞税や無申告加算税などのペナルティを科される場合があります。確定申告の期間は、原則として所得が発生した年の翌年2月16日から3月15日(土日祝の場合は翌平日)です。副業の所得が年間20万円を超えるなど、確定申告の必要がある場合には、必ず期限内に申告してください。

フリーマーケットで得た利益は確定申告が必要な場合もある

フリーマーケットやフリマアプリで身の回りの不用品を売って得た収入は、基本的に非課税のため確定申告は不要です。ただし、1点につき30万円以上の美術品や貴金属を販売して得た所得に関しては譲渡所得に該当するため、確定申告が必要になる可能性があります。

また、自家栽培の野菜やハンドメイド品を継続的に営利目的で販売した場合には「身の回りの不用品を売って得た収入」ではないと判断され、確定申告が必要となる可能性があります。フリーマーケットで得た利益は、必ずしも確定申告が不要とは限らない点に注意が必要です。

確定申告をすると会社に副業していることがわかる

確定申告をすることによって、副業をしている事実が勤務先に知られる可能性があります。その理由は、所得税の確定申告は住民税の算出に利用されており、多くの企業では従業員の住民税を給与から天引きするためです。勤務先が支払った給与よりも実際の所得金額が多いと判明すれば、何らかの副収入があることが明らかになります。なお、企業が給与から天引きで住民税を徴収することを特別徴収といいます。

副業を会社に知られたくない場合は、確定申告書 第二表の「住民税・事業税に関する事項」欄にある「給与、公的年金等以外の所得に係る住民税の徴収方法」欄の「自分で納付」にチェックを入れて申告するとよいでしょう。これにより、副業分の住民税が普通徴収となり、納付書が自宅に届きます。

ただし、副業の所得が給与所得の場合は住民税を特別徴収するのが一般的です。住民税は給与からの天引きでまとめられることになるため、本業の会社にも副業している事実を察知される可能性があります。

副業を会社に知られたくない場合については以下の記事で詳しく解説していますので参考にしてください。

副業の確定申告が必要なくても、住民税については申告が必要

副業の所得が年間20万円以下の場合は所得税の確定申告は不要ですが、利益が出ている場合は、住民税の申告は必要です。住民税の申告は、居住している自治体の役所にて行います。なお、確定申告をした場合は住民税を別途申告する必要はありません。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

よくあるご質問

副業で所得を得た場合の確定申告で、よくある質問をまとめました。確定申告について考える際にご参考ください。

副業で確定申告が必要になるのはどのような場合?

副業で確定申告が必要になるのは、副業によって得た所得が年間20万円を超えた場合です。副業の所得がアルバイトなどに支払われる給与所得か、フリーランスなどに支払われる報酬か、あるいはその両方があるかによって切り分ける必要がありますが、以下の場合は確定申告が必要と考えてください。

副業で確定申告が必要になる方

- 1か所から給与の支払いを受けている方で、給与所得および退職所得以外の所得の金額の合計額が20万円を超える方

- 2か所以上から給与の支払いを受けている方のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額と給与所得および退職所得以外の所得金額との合計額が20万円を超える方

また、副業所得が年間20万円以下であっても、副業の収入・報酬から所得税が源泉徴収されている場合は、確定申告をすることで納めすぎていた所得税が還付される可能性もあります。医療費控除や寄附金控除などを受けたい場合に関しても、年末調整では対応できないため確定申告が必要です。

副業の確定申告で青色申告を選択するメリット・デメリットは?

副業の確定申告でも青色申告を選択できます。青色申告のメリットとしてあげられるのは、最大65万円の青色申告特別控除が適用できること、青色事業専従者給与を必要経費に計上できること、貸倒引当金の計上や損失の繰越控除・繰り戻しによる還付が可能になることです。反対にデメリットとして、複式簿記による記帳あるいは優良な電子帳簿保存といった要件を満たす必要があること、開業届や「所得税の青色申告承認申請書」の事前提出が必須となることなどがあげられます。

副業に関する確定申告では、どのような点に注意するべき?

副業であっても、確定申告はルールに則って行う必要があります。帳簿や領収書などは原則7年間(白色申告の場合、領収書などは5年間、法定帳簿は7年間)保存しなくてはなりません。

また、所定の期間内に確定申告をしなかった場合は延滞税や無申告加算税などのペナルティを科されます。

フリーマーケットで得た利益は基本的に非課税ですが、1点につき30万円以上の美術品や貴金属を販売して得た利益に関しては譲渡所得に該当するほか、継続的に営利目的で販売した場合には日用品の販売であっても確定申告が必要になる可能性があります。

さらに、確定申告書は住民税の算出にも用いられるため、副業をしていることが住民税額によって勤務先に知られる可能性があります。副業をしている事実を勤務先に知られたくない場合は、確定申告書 第二表の「住民税・事業税に関する事項」欄にある「給与、公的年金等以外の所得に係る住民税の徴収方法」欄の「自分で納付」にチェックを入れて申告しましょう。こうすることで、副業分の住民税を普通徴収にできます。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

事業所得になる副業の確定申告は会計ソフトを使って楽に済ませよう

会社員などの給与所得者が副業によって年間20万円を超える所得を得た場合、原則として確定申告が必要です。また、所得金額にかかわらず副業の報酬などから源泉徴収されているようなら、確定申告によって納めすぎた税金が還付される可能性もあります。一方で、確定申告には書類の作成や税金の計算などの煩雑な作業が多いことから、負担に感じる方も多いのではないでしょうか。

事業所得に該当する副業については、帳簿を付ける必要があります。そんなときにおすすめなのが、弥生のクラウド確定申告ソフトです。「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」なら、確定申告が初めての方でも必要書類を効率良く作成できます。また、いずれも初年度はすべての機能を無料で利用可能です。便利な確定申告ソフトを活用して、確定申告をスムーズに進めましょう。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

よくあるご質問

副業をしている人で確定申告をしてない人が多いのはなぜですか?

副業で得た所得分の確定申告のやり方を教えてもらえますか?

副業で得た所得分の確定申告のやり方(手順)は次の通りです。

-

①必要な書類・環境を整える

-

②帳簿を作成する

-

③確定申告書類を作成する

-

④確定申告書・収支内訳書などを提出する

-

⑤納税する

2022年分の確定申告から、業務に係る雑所得の申告が変わりました。「雑所得にかかわる2年前の収入金額」が300万円超、1000万円超が判定基準です。所得金額ではなく、売上金額であることに注意です。

①〜⑤の詳細な手順は以下の記事で詳しく解説していますので、副業で得た所得分の確定申告のやり方でお悩みの方はぜひ参考にしてみてください。

確定申告のやり方についてはこちらから

本業と副業の確定申告は別々でする必要がありますか?

複数の収入がある方が確定申告する場合、1年間(1月から12月)のすべての収入や控除をまとめて計算して所得税の確定申告をします。本業は会社員などの給与所得で年末調整をしている場合、副業分を合わせて別途所得税の確定申告が必要です。年末調整をしていても、住宅ローン控除の初年や医療費控除などで確定申告をする場合も一緒に行います。確定申告を行う場合、ふるさと納税の寄附金控除をワンストップ特例を選択していても適用されないので、忘れずに申告を行いましょう。副業の所得分の確定申告のやり方については以下の記事で詳しく解説していますので、副業の確定申告のやり方がわからない方はぜひ参考にしてみてください。

確定申告のやり方についてはこちらから

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。