青色申告には開業届が必要?個人事業主の開業時の必要書類を解説

監修者: 齋藤一生(税理士)

更新

青色申告・白色申告を問わず、個人事業主が事業を開始(開業)する場合は、「個人事業の開業・廃業等届出書」(開業届)を税務署に提出する必要があります。また、青色申告をするためには、「所得税の青色申告承認申請書」の提出も必要です。

ここでは、開業届の種類や書き方、開業届を含めた開業時の必要書類の詳細について解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

- 目次

- 青色申告者でも白色申告者でも、事業を開始したら開業届の提出が必要

- 開業時に提出する書類の種類と未提出時の罰則の有無

- 開業届の提出期限

- 開業届の提出時に必要な書類と持ち物

- 開業届の書式の入手方法

- 開業届を税務署に提出する方法

- 開業届の書き方

- 個人事業主が開業届を出すメリット

- 個人事業主が開業届を出す際の注意点

- 青色申告をするには「所得税の青色申告承認申請書」の提出が必要

- 青色申告とは、記帳を基に正しい申告をすることで税制上の特典が受けられる制度

- 個人事業主になる際に押さえておきたいポイント

- 事業を開始したら開業届を提出しよう

- よくあるご質問

- 青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告者でも白色申告者でも、事業を開始したら開業届の提出が必要

開業届は、青色申告者でも白色申告者でも事業者として開業するのであれば提出が必要です。確定申告でどのような方法を選ぶかにかかわらず、事業を開始したら税務署に開業届を提出しなければならないということが所得税法第229条で定められています。青色申告をするために開業届が必要だという誤解がありますが、白色申告でも事業として開業をするなら開業届を提出します。

なお、開業届とは税務署に開業の事実を届け出るための書類を指しますが、次の項目で解説するように、開業時には都道府県税事務所にも提出すべき書類があります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

開業時に提出する書類の種類と未提出時の罰則の有無

個人事業主が開業時に提出する書類には、以下の2つの種類があります。

開業時に提出する書類の種類

| 書類の種類 | 提出先 |

|---|---|

| 個人事業の開業・廃業等届出書(開業届) | 所轄の税務署 |

| 個人事業税に関する事業開始の申告書 | 所轄の都道府県税事務所 |

開業届の提出先を理解するにあたって、まずは以下の税金の種類を把握しておきましょう。

税金の種類と管轄官庁

| 税金の区分 | 税金の種類 | 管轄官庁 |

|---|---|---|

| 国税 | 所得税・消費税・法人税など | 税務署 |

| 地方税のうち都道府県税 | 事業税・自動車税など | 都道府県税事務所 |

| 地方税のうち市区町村税 | 住民税・国民健康保険税・固定資産税・軽自動車税など | 自治体(市役所や区役所、町村役場) |

個人事業主として開業するとさまざまな税金を支払うことになりますが、それぞれ管轄している官庁が異なります。開業届を提出する目的は、これらの各官庁へ「これから個人事業主として納税を始めます」と知らせるためです。

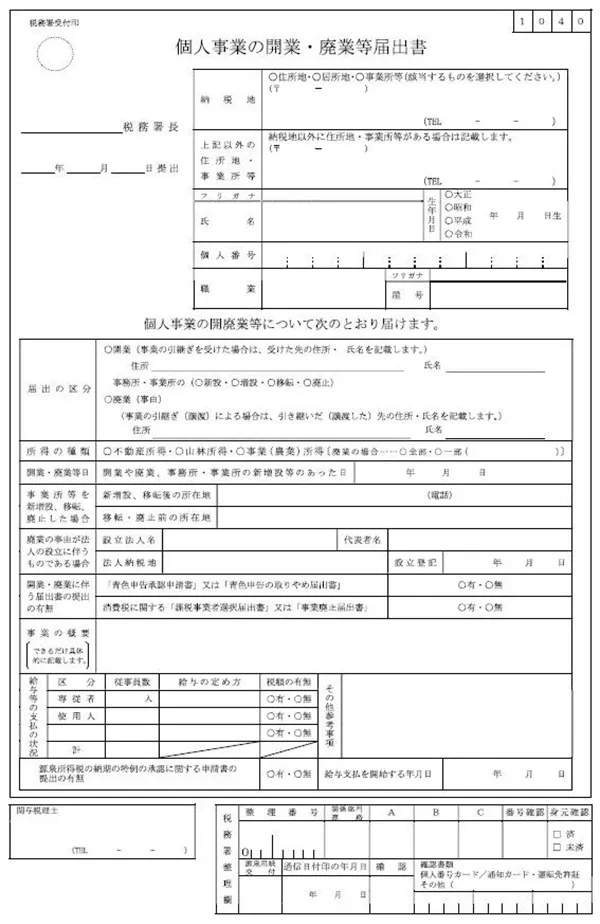

個人事業の開業・廃業等届出書(開業届)

個人事業主として開業する際は、以下の開業届を所轄税務署に提出しましょう。届出書の名称にもあるとおり、廃業時もこちらの用紙を提出することになります。

開業届の書式

-

※国税庁「A1-5 個人事業の開業届出・廃業届出等手続

」

開業届を提出しなかった場合の罰則は定められていませんが、事業をしている証明になるため、未提出の場合は、速やかに提出してください。

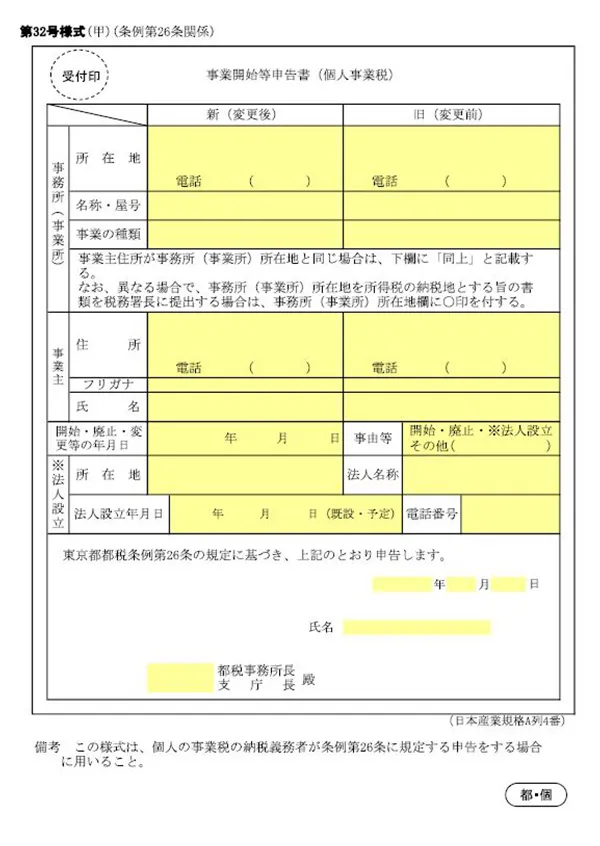

事業開始の申告書(個人事業税の申請書類)

事業を始めたことを都道府県税事務所に報告するための申告書は、都道府県ごとに書式が用意されています。申請書類の名称も自治体により異なります。例えば、東京都の書式は以下のとおりです。

東京都の事業開始等申告書の書式

-

※東京都主税局「事業を始めたとき・廃止したとき

」

税務署に開業届を提出した人は、併せて都道府県税事務所にも開業を知らせる書類を提出しましょう。ただし、地域によっては市区町村役場への提出が必要になる場合もあります。詳しくは最寄りの都道府県税事務所で確認してください。

主な自治体で使用している申請書の名称と提出期限をまとめました。

主な自治体の申告書の名称と提出期限

| 都道府県名 | 書類の名称 | 提出期限の目安 | 備考 |

|---|---|---|---|

| 東京都 |

事業開始等申告書 | 開業から15日以内 | – |

| 神奈川県 |

個人事業開業・休業・廃業届出書 | 開業から1か月以内 | – |

| 岡山県 |

事業開始又は変更等の届(個人事業税) | 開業から1か月以内 | – |

| 兵庫県 |

なし ※開業にあたり兵庫県に対して書類の提出や届出は不要で、前年中の事業の所得について、翌年3月15日までに「個人事業税申告書」を県税事務所に提出 |

– | 所得税の確定申告書または住民税の申告書を提出した場合は、事業開始の申告書を提出する必要はない |

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

開業届の提出期限

開業届を出すタイミングは、所得税法第229条で、事業の開始などの事実があった日から1か月以内と定められています。なお、提出期限が土・日曜日・祝日などにあたる場合は、翌平日が期限となります。

ただし1か月を過ぎても提出することは可能なため、準備ができた段階で早めに提出しましょう(遅れたことに対するペナルティはありません)。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

開業届の提出時に必要な書類と持ち物

税務署へ開業届を提出する際に持参する必要書類や持ち物は、以下の3点です。

開業届の提出時の必要書類など

- 開業届

- 本人確認書類

- 印鑑

開業届への押印は不要ですが、万が一書き直しが発生した際の訂正印として使用する場合があるため、印鑑を用意しておくことをおすすめします。

なお、2025年(令和7年)1月から申告書等の控えへの収受日付印の押なつが廃止されましたので、開業届の控えの持参は不要です。ただし、開業届の控えは事業開始の証明にもなるので、開業届の控えを作成して自身で保存しておきましょう。

開業届での証明や提示で必要な場合は、開示請求で取得ができますが、時間や費用がかかりますので、あらかじめ自身で開業届の控えを作成して保存しておくことをおすすめします。

-

(参考)国税庁:「令和7年1月からの申告書等の控えへの収受日付印の押なつについて

」

また、開業届にはマイナンバーを記載する欄があります。そのため、以下のような本人確認書類が必要です。

本人確認書類の例

| 書類の種類 | 提出先 |

|---|---|

| 番号確認のための書類 | マイナンバーカード、マイナンバーの記載がある住民票、通知カード※など |

| 身元確認のための書類 | マイナンバーカード、運転免許証、パスポートなど |

- ※マイナンバーの「通知カード」は2020年5月25日に廃止されました。ただし、通知カードに記載された氏名、住所などが住民票に記載されている内容と一致している場合に限り、引き続き番号確認書類として使用できます。

マイナンバーカードは、番号確認と身元確認の両方ができるので、本人確認書類は1枚だけで済みます。マイナンバーカードがない場合は、複数の本人確認書類が必要となるため、忘れずに持参しましょう。本人確認に必要な書類の詳細については、国税庁の「番号制度に係る税務署への申請書等の提出に当たってのお願い」で解説されているため事前に確認してください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

開業届の書式の入手方法

開業届の書式は、以下の方法で入手できます。

開業届の書式の入手方法

| 入手方法 | 参照リンク |

|---|---|

| 国税庁のWebページからダウンロードする | 国税庁「A1-5 個人事業の開業届出・廃業届出等手続 |

| 税務署の窓口でもらう | 国税庁「税務署の所在地などを知りたい方 |

国税庁のWebページなら、24時間いつでも無料でダウンロードできます。また、税務署に出向いて印刷された用紙をもらうことも可能です。最寄りの税務署の場所は、国税庁のWebページから検索できます。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

開業届を税務署に提出する方法

税務署に開業届を提出する方法は、以下3つのいずれかです。自身に合った方法を選択しましょう。

事業を開始すると確定申告が必要になります。申告時にも使用できるのでe-Taxでの提出。

窓口で提出する

所轄の税務署に出向いて開業届を窓口に提出すると、その場ですぐに受理してもらえます。万が一記入事項に間違いがあってもその場で訂正できるため、書き方に不安がある方は窓口で確認してもらいましょう。なお受付時間は、平日の8時30分~17時です。

郵送で提出する

開業届は所轄の税務署に郵送で提出することも可能です。

郵送の方法は普通郵便でも問題ありませんが、できれば簡易書留やレターパックなど追跡可能な方法がよいでしょう。なお、切手代金は提出者の負担となります。

なお、開業届は「信書」にあたるため、宅配便で送付はできません。

また、2025年(令和7年)1月から申告書等の控えへの収受日付印の押なつが廃止されましたので、開業届の控えと返信用封筒の同梱は不要です。ただし、開業届の控えは事業開始の証明にもなるので、開業届の控えを作成して自身で大切に保存しておきましょう。

e-Tax(電子申告)で提出する

e-Tax(電子申告)を利用して、開業届を提出することも可能です。ただし、e-Taxの登録にはマイナンバーカードとパソコン、ICカードリーダー/ライター(カード情報の読み取り機)、マイナンバーカードが読み取れるスマートフォンなどが必要です。

いくつかの手順を踏まなくてはなりませんが、e-Taxから確定申告や納税もできるため、登録しておくと便利でしょう。特に青色申告特別控除65万円を適用するには、e-Taxでの申告がおすすめです。開業当初にe-Taxができるようにしておけば申告時も慌てずに済みます。

詳しい手順はe-Taxの「ご利用の流れ」に記載されているため、確認しながら登録してみてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

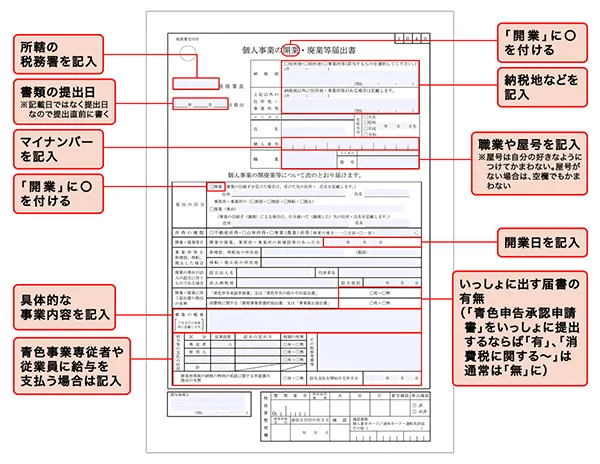

開業届の書き方

ここからは、開業届の具体的な書き方を解説します。以下の画像と手順を参考に開業届に記入してください。

開業届の記載箇所

開業届の記入内容

-

1.個人事業の開業・廃業等届出書の[開業]を◯で囲む

-

2.所轄の税務署名を記入

-

3.書類の提出日を記入

-

4.氏名、生年月日、職業、屋号、マイナンバーなどを記入

-

5.届出区分[開業]にチェック

-

6.開業・廃業等日に、開業日を記入

-

7.「開業・廃業に伴う届出書の提出の有無」上段で、青色申告承認申請書は[有・無]のどちらかを選択

-

8.「開業・廃業に伴う届出書の提出の有無」下段で、消費税の課税事業者選択届出書は[有・無]のどちらかを選択

-

9.「事業の概要」に具体的な事業内容を記入

-

10.青色事業専従者や従業員に給与を支払う場合は「給与等の支払の状況」について記入

それぞれの項目を確認しながら記入していきましょう。もし記入方法に不安がある場合は、税務署に行けば書き方を教えてもらえます。

また、事業開始の初年度から青色申告をしたいと考えている人は、「所得税の青色申告承認申請書」を開業届とセットで提出するのがおすすめです。2度手間になったり、うっかり提出期限が過ぎてしまって、開業初年に青色申告が受けられなくなることも防げます。

弥生が運営する起業・開業ナビの「弥生のかんたん開業届」は、画面に沿って入力するだけで開業届を含む必要書類を無料で作成することができるクラウドサービスです。開業届だけでなく所得税の青色申告承認申請書も同時に作成できるため、開業当初から青色申告を行う予定の人は、弥生のかんたん開業届の利用を検討してみてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

個人事業主が開業届を出すメリット

個人事業主が開業届を出すと、以下のメリットがあります。事業をスムーズに進めるためにも、開業時は早めに提出するようにしましょう。

屋号で銀行口座を開設できる

屋号を記載した開業届を提出すると、開業初年から屋号名義の銀行口座を開設できるようになります。

屋号での口座開設の場合、事業実態確認資料が金融機関から求められます。開業届は事業実態確認資料

の一つですので、開業届に屋号が記載してあれば、屋号付きの口座開設が可能になるのです。

個人事業主の場合、個人名義の口座を使用していても問題はありません。しかし、お店の店名やペンネームなど、屋号を使用して事業をする場合、できれば屋号の銀行口座があったほうが便利です。すべてのやり取りをその仕事用の口座で管理すれば、経理作業をする際にもわかりやすくなります。

事業実態確認資料としては、確定申告書や公的機関が発行する各種営業許可証なども該当します。詳しくは、口座開設をしたい金融機関に確認してみましょう。

ビジネスカードの申し込みができる

「ビジネスカード」は、法人・個人を問わず、事業用で使用されるクレジットカードです。開業届を出し、個人事業主として収入を得ていれば、ビジネスカードの申し込みをすることができます。

個人事業主は「カードやローンの審査に通りにくい」といわれることもありますが、安定した収入があることを証明できれば与信額が増える可能性もあるでしょう。

社会的信用を得られる

開業届を出して営業している方が、社会的な信用を得やすくなる可能性があります。事業融資を受ける際、金融機関から開業届の提出の有無や開業届の控えを確認されるケースもあります。継続的に事業を行う意思があるのであれば、早めに開業届を出しておくのがおすすめです。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

個人事業主が開業届を出す際の注意点

個人事業主として開業届を提出するにあたり、以下の2点に注意しましょう。場合によっては金銭的な負担につながるケースもあります。

健康保険の扶養に入れなくなる可能性がある

原則として年間130万円以上の収入がある場合は、配偶者の扶養には入れません。また、会社の健康保険組合によっては「開業した時点で扶養から外れる」といった規定がある場合もあります。

現在、配偶者の扶養に入っている方は、開業届を出す前に加入先の健康保険組合に要件を確認しておきましょう。もし家族の扶養から外れた場合は、年金や健康保険料などが自己負担になります。

失業給付を受けられない

雇用保険の失業給付のうち、基本手当(失業手当)を受け取るためには「就職しようとする積極的な意思があり、いつでも就職できる能力があるにもかかわらず、職業に就くことができない状態」であることが必要です。

開業すると新しい仕事に就いたことになり、失業の状態ではなくなるため、基本手当は受け取れません。

ただし、代わりにいくつかの要件を満たせば再就職手当を受給できるケースがあります。再就職手当では、基本手当の支給残日数が所定給付日数の3分の1以上となっている場合に「基本手当の支給残日数×70%の金額」が支給されます。

なお、失業保険の給付が開始される前に開業届を提出してしまうと、そもそも失業している期間がなくなり失業給付の適用外になってしまうため、注意しましょう。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

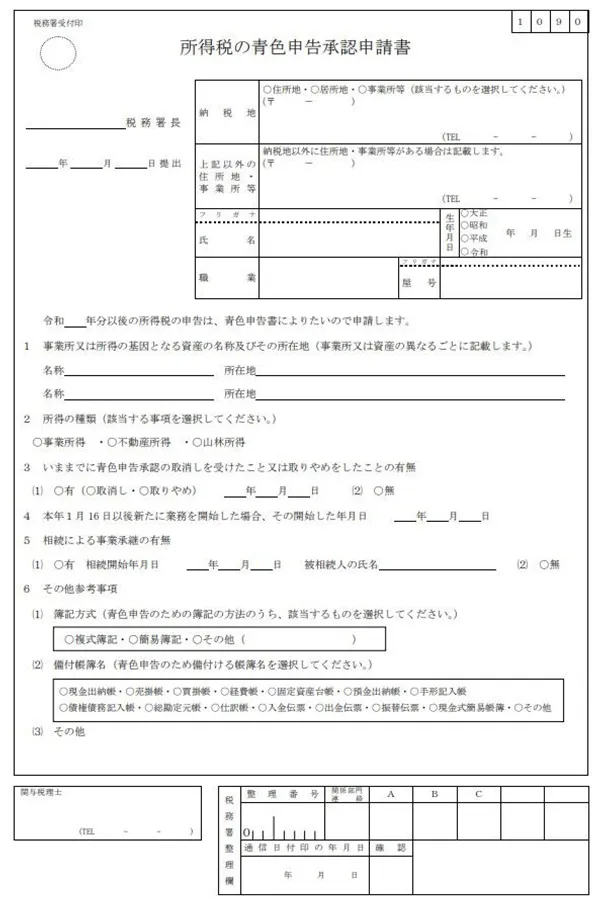

青色申告をするには「所得税の青色申告承認申請書」の提出が必要

開業した年から青色申告を行いたい方は、「所得税の青色申告承認申請書」を提出しましょう。

申請書の提出期限は、青色申告をしようとする年の3月15日です。1月16日以後に開業した場合は、開業日から2か月以内です。申請書を期日までに提出しないと青色申告ができません。

所得税の青色申告承認申請書

-

※国税庁「A1-8 所得税の青色申告承認申請手続

」

なお、弥生の「弥生のかんたん開業届」では、開業届に続けて青色申告承認申請書も作成することができます。

青色申告承認申請書については以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告とは、記帳を基に正しい申告をすることで税制上の特典が受けられる制度

青色申告とは、記帳を基に正しい申告をすることで税制上の特典が受けられる制度です。確定申告の方法には青色申告と白色申告の2種類があり、「所得税の青色申告承認申請書」を提出した場合は青色申告に、提出していない場合は白色申告になります。

青色申告で確定申告するためには、所得の種類が事業所得、不動産所得、山林所得のいずれかでなければなりません。青色申告と白色申告の主な違いは、以下のとおりです。

青色申告と白色申告の主な違い

| 項目 | 青色申告 | 白色申告 |

|---|---|---|

| 所得の種類 |

|

すべての所得 |

| 事前申請 | 税務署に「所得税の青色申告承認申請書」を提出 | なし |

| 特別控除 | 65万円、55万円、10万円のいずれか | なし |

| 確定申告での提出書類 |

|

|

| 記帳方法 | 複式簿記 ※青色申告特別控除の額が10万円の場合、単式(簡易)簿記でも可 |

単式(簡易)簿記でも可 |

| その他の優遇措置 |

|

事業専従者控除の特例(上限あり) |

青色申告については以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

個人事業主になる際に押さえておきたいポイント

個人事業主になる場合、対応が必要なことなどが出てくるため、事前に押さえておきたいポイントがあります。

帳簿付けが必要になる

個人事業主の場合、白色申告でも青色申告でも帳簿付けと保存が必要です。特に、青色申告者で65万円または55万円の青色申告特別控除の適用を受けたい場合は、複式簿記での帳簿付けが必須となります。

複式帳簿で記帳するためには、簿記の知識が必要なため、初心者の方には難しく感じるかもしれません。しかし、確定申告ソフトを利用すれば、面倒な帳簿付けが簡単に行えるようになります。複雑な複式簿記での帳簿付けなら確定申告ソフトは必須と言えるでしょう。青色申告を選択した方は、ぜひ確定申告ソフトの導入を検討してみてください。

複式簿記については、以下の記事で詳しく解説していますので参考にしてください。

青色申告から白色申告へ切り替えたい場合

青色申告承認申請書を出して青色申告で申告している方が、特定の年だけ白色申告にしたい場合は、確定申告時に白色申告の方法で申告すれば問題ありません。特段の手続きは必要ありません。

ただし、複数年にわたって青色申告から白色申告に切り替えたい場合は、切り替えたい年の3月15日までに「所得税の青色申告の取りやめ届出書」の提出が必要です。なお、「所得税の青色申告の取りやめ届出書」を提出した場合、その後の1年間は青色申告の承認申請を再度行うことはできなくなります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

事業を開始したら開業届を提出しよう

個人事業主として事業を開始した際には、基本的には開業届を提出しなければなりません。未提出の場合も、継続して事業を続けているのであれば、早めに開業届を提出しましょう。また、開業した年に青色申告に対応したいのであれば、開業届と併せて「所得税の青色申告承認申請書」を提出するといいでしょう。

開業届と「所得税の青色申告承認申請書」を作成する場合は、「弥生のかんたん開業届」を活用すれば作業を効率化できます。また、複式簿記による帳簿作成や確定申告を効率化したいなら、「やよいの青色申告 オンライン」を活用すると便利です。簿記の知識がなくても、画面の指示に従うだけで帳簿や確定申告書を簡単に作成できます。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

よくあるご質問

開業届を出さないとどうなる?

開業届を出さなくても、とくに罰則はありません。開業届を出さなくても確定申告を行うことが可能であり、所得税の納税もできます。

しかし原則として事業をはじめてから1か月以内に出すことが義務とされているので、ルールに従い提出しましょう。もし、提出をしていない場合は、速やかに提出することをおすすめします。

開業届が必要なケースとは?

継続して事業として取り組んでいる場合は、収益額にかかわらず開業届を提出しましょう。一方、一時的な収入で事業ではない場合や確定申告が不要な人は、開業届を出さなくても問題ありません。

確定申告が必要な人の判断基準については、こちらの記事でご確認ください。

確定申告が必要な人とは?条件や不要な人もわかりやすく解説青色申告をするには開業届の提出が必要?

開業届を出さなくても、青色申告はできます。ネット上でよく書いてある間違いなのですが、実際に開業届を出さないまま事業を始めて、青色申告承認申請書だけ出して青色申告している方は実際多くいます。

しかし、開業届が未提出でも罰則がないとはいえ、原則として、開業届は事業をはじめてから1か月以内に出すことが義務とされています。もし、開業届を提出していない場合は、速やかに提出することをおすすめします。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

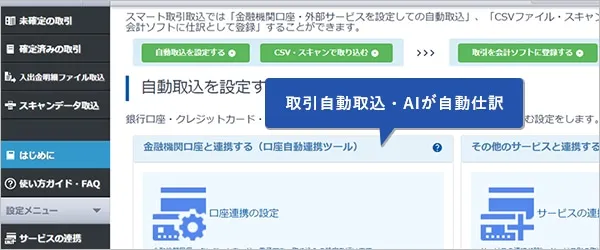

取引データの自動取込&AIの自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

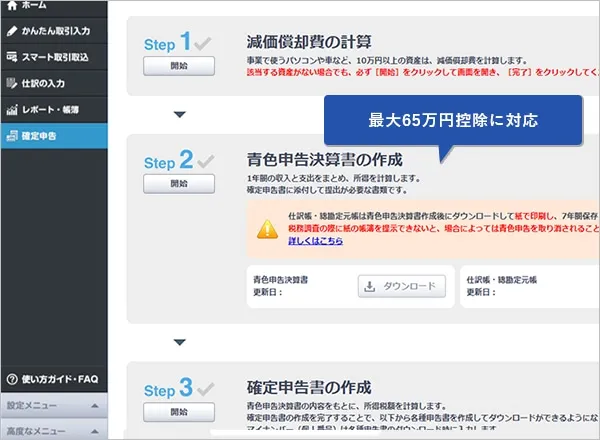

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。