青色申告の承認が取り消しになるケースとは?デメリットなどを解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

青色申告で確定申告を行うには、税務署に「所得税の青色申告承認申請書」を提出し、承認を受ける必要があります。青色申告には白色申告では受けられないさまざまなメリットがありますが、青色申告の基準を満たせなければ、承認を取り消される可能性があるため注意が必要です。

本記事では、個人事業主や法人が青色申告を取り消されてしまうケースや、青色申告の承認が取り消しとなった場合のデメリット、再申請の方法などについて解説します。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

個人事業主や法人が青色申告の承認を取り消される5つのケース

青色申告の承認が取り消されるのは、青色申告で求められる基準を満たしていない場合です。具体的にどのようなときに青色申告の承認が取り消されるのか、5つのケースを解説します。

電子帳簿保存法に定められたデータ保存の要件に従っていない場合

個人事業主や法人が青色申告の承認が取り消されてしまうケースとして、電子帳簿保存法に定められたデータ保存の要件を守っていない場合があげられます。

電子帳簿保存法は帳簿や書類を電子的に保存する際の要件などを定めた法律で、請求書や領収書などの書類を電子取引でやりとりした場合、データとして保存することを義務付けています。なお、国税関係帳簿書類を電子データで保存する「電子帳簿等保存」や、紙の帳簿などをスキャンして保存する「スキャナ保存」は義務化されていません。

ただし、電子帳簿保存法の要件を満たす形でデータを保存していなかったからといって、すぐに青色申告の承認が取り消されるわけではなく、印刷した書類の保存や管理の状況を確認し、今後の改善の可能性などを総合的に判断して検討するとしています。

また、2024年1月1日以降、電子取引のデータ保存に関しては猶予措置が設けられています。猶予措置では、下記の条件を満たせば、紙での保存が認められますがデータの保存は必要です。電子帳簿保存法に対応できるように猶予措置期間中に体制を整えましょう。

猶予措置で紙での保存が認められる条件

- 要件を守った電子取引のデータ保存ができない相当の理由があると所轄税務署長が認める

- 電子取引データのダウンロードの求めと、データを印刷した書面の提示・提出の求めに応じられる

帳簿書類を提示しない場合

税務署から帳簿や書類の提示を求められても提示しない場合、青色申告の承認を取り消される可能性があります。総勘定元帳や仕訳帳、請求書、領収書といった帳簿や書類は提出する必要はありませんが、申告内容を裏付ける根拠として、一定期間保存しなければなりません。

なお、保存期間に該当する帳簿や書類が存在しなかったり、税務調査にあたって帳簿や書類の提示を再三にわたり求められたにもかかわらず、正当な理由なく提示を拒否したりする場合、提示しない年のうち、最も古い年以降の分について承認が取り消されます。

税務署長の指示に従わない場合

税務署長の指示に従わない場合も、青色申告の承認が取り消されてしまう可能性があります。所得税法によって、納税地の所轄税務署長は帳簿書類について必要な指示ができると定められているため、指示があれば従わなければなりません。

所得や純損失の金額を隠ぺい・仮装した場合

所得や純損失の金額を故意に隠ぺいしたり、装ったりした場合も青色申告の承認が取り消される可能性があります。

青色申告の承認が取り消される具体的な条件は以下のとおりです。

青色申告の承認が取り消される条件

- 隠ぺいまたは仮装の事実に基づく不正所得金額が、所得金額の50%相当額を超える(不正に関する所得金額が500万円未満の場合を除く)

- 純損失の減額に関する更正を行った場合について、純損失の金額のうち隠ぺいや仮装した金額が、当初申告した純損失の50%相当額を超える(不正に関する純損失の金額が500万円未満の場合を除く)

- 帳簿の作成状況や書類の保存状況などが不十分であり、推計を行わないと適正な所得金額の計算が不可能だと認められる

ただし、この条件に該当する場合でも、その前7年分の申告について承認の取り消しを受けておらず、隠ぺいや仮装の事実に基づく不正所得金額が500万円未満で、今後適正な申告が期待できると判断された場合は、青色申告の承認取り消しが見送られる場合もあります。

悪質な帳簿作成などを理由に取り消しが相当であると判断された場合

悪質な帳簿作成などを理由に取り消しが相当であると判断された場合も、青色申告の承認が取り消されてしまいます。

例えば、二重帳簿の作成などといった悪質な売上の操作が該当します。また、申告書の提出状況や帳簿の記録状況などに応じて、総合的に取り消しが相当であると判断されれば青色申告の承認は取り消されます。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

法人が青色申告の承認を取り消されてしまうケース

青色申告者が法人の場合は、ここまでに解説したケースに加え、さらに青色申告の承認を取り消されてしまうケースがあります。

法人が2期連続で確定申告を行わなかったり、期限後申告をしたりすると、青色申告の承認が取り消されます。この場合、該当する2年目以降の分について青色申告ができません。なお、この取り消しは法人税法の規定による措置のため、対象は法人のみで個人事業主には適用されません。

関連記事

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告の承認が取り消しとなった場合のデメリット

青色申告の承認が取り消されてしまうと、個人事業主や法人にはさまざまなデメリットがあります。ここでは、青色申告の承認が取り消しとなった場合の3つのデメリットについて解説します。

青色申告特別控除の適用や青色事業専従者給与の経費への計上ができなくなる

青色申告の承認が取り消しとなった場合のデメリットとして、青色申告特別控除の適用や青色事業専従者給与の経費への計上ができなくなる点があげられます。

青色申告特別控除は青色申告をしている個人事業主等に適用される特別控除で、要件に応じて65万円、55万円、10万円の特別控除を受けることが可能です。青色申告の承認が取り消され、特別控除の適用がなくなれば、その分、課税所得が多くなり納める税金の額も多くなります。

また、「青色事業専従者給与に関する届出手続」を行って、青色申告者は親族や配偶者などに給与を支払った場合、給与を青色事業専従者給与として労務の対価として相当であると認められる金額の範囲内で、全額を経費へ計上することが可能です。

青色申告の承認が取り消されて白色申告となった場合は、事業専従者控除という控除が利用できますが、事業専従者が事業主の配偶者であれば86万円、配偶者でなければ専従者1人につき50万円となどの上限が定められているので、控除額は給与の全額とはならない場合があります。

なお、控除額の上限は事業専従者控除を適用する前の事業所得等の金額を、専従者の数に1を足した数で割った金額です。

関連記事

赤字の繰り越しや繰り戻しができなくなる

赤字が出た場合の繰り越しや繰り戻しができなくなってしまう点も、青色申告の承認が取り消しとなった場合のデメリットといえるでしょう。

青色申告をしている個人事業主や法人であれば、個人事業主は3年間、法人は10年間、赤字の繰り越しが可能です。また、繰り戻しに関しては、個人事業主は前年および赤字を繰り戻すことができ、法人の場合は、条件を満たせば赤字の事業年度の前年度に赤字を繰り戻すことができます。

青色申告の承認が取り消された場合、赤字の繰り越し・繰り戻しができなくなるため、赤字を翌年以降に繰り越して黒字と相殺したり、前年に繰り戻して還付を受けたりすることができなくなります。

少額減価償却資産の特例を受けられなくなる

少額減価償却資産の特例を受けられなくなる点も、青色申告の承認が取り消しとなった場合のデメリットのひとつです。

少額減価償却資産の特例は、青色申告をする中小企業や個人事業主が、取得価額30万円未満の減価償却資産を購入した際、該当する減価償却資産の合計額300万円を限度として、費用を一括で経費にできる制度です。設備などを購入した年にまとめて経費計上できるため、その年の所得が減って節税になります。

青色申告の承認が取り消されれば、この少額減価償却資産の特例も対象外になります。10万円以上の資産を購入した場合は、原則として減価償却を行わなければなりません。青色申告をしている個人事業主や法人であれば、30万円未満の減価償却資産を取得した際、少額減価償却資産の特例を利用できます。そのため、利益が多い年は特例を利用して一括償却するといった調整が可能です。青色申告の承認が取り消されると、このような調整もできなくなるため、節税が難しくなるでしょう。

なお、法人の場合は少額減価償却資産の特例と重複適用ができない制度があります。少額減価償却資産の特例は、一定の要件を満たす場合に法人税などが優遇される「租税特別措置法上の特別償却」、法人税から税額を控除できる「税額控除」などと重複適用を受けられません。租税特別措置法上の特別償却や税額控除についても青色申告の承認が取り消された場合には適用を受けられなくなります。一方、個人事業主の場合は特に重複適用できない制度はありません。

関連記事

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告を再申請する方法

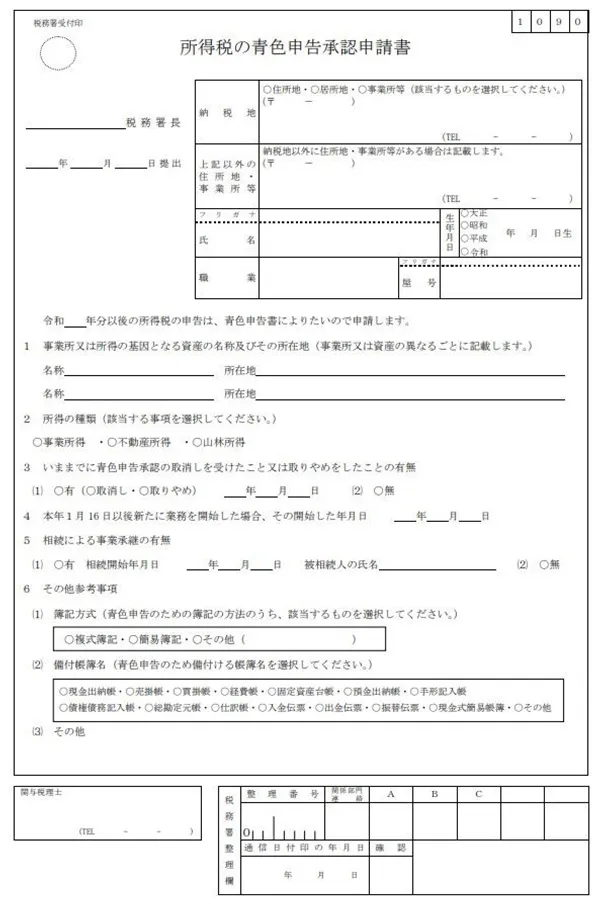

青色申告の再申請をしようとしても、承認の取り消し通知を受け取ってから1年間は再申請ができません。再申請の方法は、新規で青色申告の承認を受けるときと同じで、青色申告を行う年の3月15日までに「所得税の青色申告承認申請書」を所轄の税務書に提出します。

所得税の青色申告承認申請書

-

※国税庁「所得税の青色申告承認申請手続

」

例えば、2024年分の所得の確定申告から青色申告を行いたいのであれば、2025年3月15日までに「所得税の青色申告承認申請書」を提出しなければなりません。

一度青色申告の承認が取り消されると、再適用は最短でも翌々年になります。取り消されることがないように注意することが大切です。

なお、取り消しに異議がある場合は、この通知を受けた日の翌日から起算して3か月以内に、税務署長に対して再調査の請求または国税不服審判所に対して審査請求を行うことが可能です。

また、再調査の請求についての決定があった場合に、処分に不服があるときは、再調査の請求者は、再調査決定書の謄本の送達があった日の翌日から起算して1か月以内に、国税不服審判所長に対して審査請求をすることができます。

関連記事

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告の承認が取り消されないよう正しく青色申告をしよう

青色申告の承認を取り消されてしまうと、青色申告のメリットを得られなくなります。青色申告の承認が取り消されるような事態にならないためには、日ごろからお金のやりとりなどを正しく管理することが重要です。また、記帳の負担を減らすと共に、申告書作成時の計算ミスなどをなくす工夫をするとよいでしょう。

クレジットカードや銀行口座と連携した自動仕訳や、日付や金額などを入力するだけで複式簿記帳簿が自動作成できる機能を搭載した「やよいの青色申告 オンライン」なら、確定申告をスムーズに進められるでしょう。正確性の高い申告を手間なく行うために、ぜひご活用ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

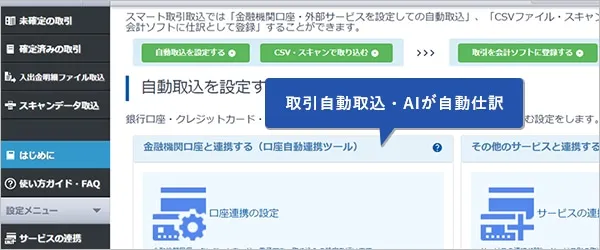

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

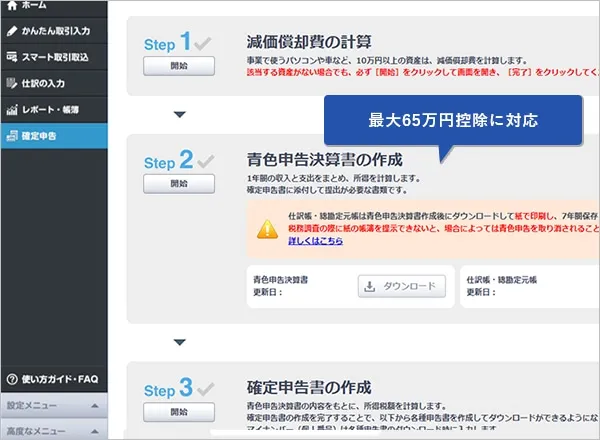

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費の入力だけ!青色申告vs白色申告の節税額を確認しよう!

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。