青色申告の申請はいつまで?申請方法や期限、メリットを解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

青色申告で確定申告をすれば、最大65万円の青色申告特別控除を受けられるなど、さまざまなメリットがあります。青色申告は白色申告と比べ、税務署への事前申請や複雑な帳簿付けなどが必要になりますが、メリットが多いため内容を正しく理解しておきたいものです。

ここでは、青色申告の申請期限や申請方法、さらに申請を行うメリットについて解説します。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告とは確定申告の申告方法の1つ

青色申告は、確定申告における申告方法の1つで、不動産所得、事業所得、山林所得のいずれかがある方が対象となります。日々の取引について一定の水準で記帳を行い、その記帳に基づいて正しい申告をすることで、事業や不動産収入などから生じる所得から、最大65万円の控除を受けられる制度です。他にも、家族従業員に支払う給与を経費扱いできたり、赤字を最大3年間繰り越せたりするなどのメリットがあります。

青色申告では、原則として複式簿記での記帳が必要であり、日々の売り上げや経費の支払いを基に仕訳帳や総勘定元帳などを作成します。確定申告をする際は、青色申告決算書などの必要書類を税務署に提出する必要があります。

確定申告におけるもう1つの申告方法に、白色申告があります。白色申告は、単式簿記というシンプルな記帳方法で手続きが行えるため事務作業の負担が少ないことがメリットですが、節税効果は青色申告より低くなります。

単式簿記と複式簿記の違いについてはこちらの記事で解説していますので、参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告の主なメリット

確定申告で青色申告を選択すると、最大65万円の青色申告特別控除を受けられたり、最大3年間赤字の繰り越しができたりするなど、さまざまなメリットがあります。

青色申告を行う主なメリットは次の5点です。

青色申告を行うメリット

- 青色申告特別控除(65万円、55万円、10万円)を受けられる

- 最大3年間赤字の繰り越し、前1年間の繰り戻しができる

- 30万円未満の固定資産が全額経費になる

- 家族従業員への給与を経費として計上できる

- 一括評価貸金の額を基礎としての貸倒引当金の計上が可能

青色申告特別控除(65万円、55万円、10万円)を適用できる

青色申告のメリットの1つは、青色申告特別控除により最大で65万円の控除を受けられることです。複式簿記による記帳を行い、青色申告決算書と確定申告書を提出すると、65万円の青色申告特別控除を受けることができます。

ただし、e-Taxによる申告や優良な電子帳簿での保存を行わない場合は、55万円の控除になります。優良な電子帳簿の条件は、国税庁の「優良な電子帳簿の要件」に記載されているので、確認してみてください。

また、複式簿記ではなく単式簿記による記帳を行った場合、あるいは貸借対象表を添付していない場合や期限後の申告となった場合は、10万円の青色申告特別控除に引き下がります。

優良な電子帳簿については、以下の記事で詳しく解説していますので参考にしてください。

最大3年間赤字の繰り越し、前1年間の繰り戻しができる

青色申告を行うメリットは、事業に損失が発生した場合、損失金額を翌年以降の3年間にわたり繰り越せることです。翌年以降に発生した所得(黒字の金額)と赤字を相殺することで、税負担を軽減する効果があります。これを純損失の繰越控除といいます。

また、前1年分までなら、過去に申告した年度の黒字にさかのぼって、今期の赤字と前期の黒字を相殺し、前期納めた所得税を繰り戻して還付することも可能です。これを純損失の繰戻還付といいます。過去の申告で納税した金額と、相殺後の利益で再計算した税額との差額を受け取ることができるため、資金繰りの助けとなるはずです。

一方、白色申告では、原則として赤字の繰り越しと繰り戻しはできません。ただし特例として、印税、原稿料、著作権使用料など年によって金額が大きく変わる変動所得や、災害などにより棚卸資産や事業に使っている固定資産に損害があった場合は、保険金などで補填された金額を除き、赤字の繰り越しが認められています。

ただし、赤字の繰り越しが適用されるためには、その損失の金額に関する事項を記載した確定申告書を提出し、その後も連続して確定申告書を提出することが必要です。

青色申告における繰越損失の計上については、以下の記事で詳しく解説していますので参考にしてください。

30万円未満の固定資産が全額経費になる

青色申告を行うメリットは、30万円未満のものであれば一括で経費に計上できることです。

白色申告では、仕事で使用するパソコンや車などの固定資産で10万円以上の物品は、使用できる期間に応じて減価償却をする必要があります。例えば20万円でパソコンを購入した場合、パソコンの減価償却期間は4年と定められているので、毎年5万円ずつ4年間かけて経費として計上します。

青色申告の場合は、30万円未満の固定資産であれば、少額減価償却資産の特例を適用することにより、一括で全額を経費にすることが可能です。20万円でパソコンを購入した場合、購入したその年に全額経費として計上できるので、当年の税金を減額することができます。

家族従業員の給与を経費として計上できる

青色申告のその他のメリットとして、夫や妻、子など生計を共にする配偶者や親族が事業を手伝う場合、対価として支払う給与を必要経費として計上できることです。この給与を青色事業専従者給与と呼びます。

具体的には以下の条件を満たす必要があります。

家族の給与を必要経費にするための条件

- 青色申告者と生計を一にする配偶者、その他の親族であること

- その年の12月31日時点で、年齢が15歳以上であること

- その年を通じて6か月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専従していること

- 労務の対価として相当であると認められる金額であること

開業をしたり新しく青色事業専従者になる人が増えたりする場合、開業の日や青色事業専従者がいることになる日から2か月以内に「青色事業専従者給与に関する届出・変更届出書」を所轄の税務署に提出します。

ただし、届出書に記載されている方法により支払われ、かつ、その記載されている金額の範囲内で支払われたものであることも要件になるので、「青色事業専従者給与に関する届出書」を提出するときには注意しましょう。

一括評価貸金の額を基礎としての貸倒引当金の計上が可能

青色申告を行うと、取引先の倒産などで債権回収が不可能になった場合などに備え、有する売掛金や貸付金、その他これらに準ずる金銭債権について、個別に評価することなく、一括して「貸倒引当金」を必要経費として計上できることがメリットです。

一方、取引先の倒産などさまざまな理由で、売掛金などの債権を回収できなくなることを貸倒れといい、一定の要件の下「貸倒損失」として費用計上が可能です。白色申告でも未回収の売掛金など、将来的に貸倒れになりうる金額を、あらかじめ損失額として計上できますが、更生計画認可の決定や再生計画認可の決定など要件が厳格化されています。

その点、青色申告の場合は、個別に売掛金や貸付金、その他これらに準ずる金銭債権について評価することなく、12月31日時点の帳簿価額を基準として貸倒引当金の繰入限度額が設定できます。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告の主なデメリット

確定申告で青色申告を選択すると、白色申告では必要のない手続きや、より複雑な簿記の知識が求められます。

青色申告を行う主なデメリットは以下の2点です。

事前に申請が必要

青色申告を行う場合、事前に所轄の税務署へ「所得税の青色申告承認申請書」を提出しなければいけません。申請書を提出する時期は、事業を開始するタイミングにより以下の2パターンに分類されます。

青色申告の事前申請の時期

- 新しく事業を始めた場合:開業から2か月以内に提出が必要

- 現在は白色申告で、翌年分から青色申告に変更したい場合:青色申告書による申告をしようとする年の3月15日までに提出が必要

事業を開始する初年から青色申告を希望する場合は、開業届と共に所得税の青色申告承認申請書を提出しておきましょう。

また、青色申告の承認を受けていた被相続人の事業を相続により承継した場合は、相続開始を知った日(死亡の日)の時期に応じて、それぞれ次の期間内に青色申告書を提出します。

青色申告の承認を受けていた被相続人の事業を相続により承継した場合の青色申告書の提出期間

-

1.その死亡の日がその年の1月1日から8月31日までの場合:死亡の日から4か月以内

-

2.その死亡の日がその年の9月1日から10月31日までの場合:その年の12月31日まで

-

3.その死亡の日がその年の11月1日から12月31日までの場合:その年の翌年の2月15日まで

複式簿記の知識が必要

青色申告のデメリットとしては、複式簿記の知識が必要なことがあげられます。

青色申告を導入する際に高いハードルとなるのは、「複式簿記」による記帳です。白色申告で必要な単式簿記は、1つの勘定科目(項目)について、その増減を記録・集計する方法で、シンプルでわかりやすいため、簿記の知識がなくても帳簿付けをすることができます。

一方で複式簿記は、仕訳という形で記録・集計する方法で、2つ以上の勘定科目をセットとして記帳を行います。日商簿記3級レベル以上の簿記の知識が必要といわれており、知識がない場合は勉強のためにある程度の時間を割かなければいけません。

青色申告のメリットとデメリット、白色申告との違いなどについては、以下の記事でもまとめています。ぜひ参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

確定申告の申請期間と提出期限

確定申告の期間は、青色申告・白色申告共に、1月1日から12月31日までの所得について、翌年の2月16日から3月15日の間に行う必要があります。

ただし、災害等のやむをえない事情により、期限までに申告ができない場合は、「災害による申告、納付等の期限延長申請書」を申請して承認を受けることにより、その事情が消滅した日から2か月以内に限って期限を延長することができます。

書類の準備が間に合わず提出期限を過ぎてしまっても申請は可能ですが、延滞税などのペナルティが課されるため、期限に間に合うように準備を進めましょう。

確定申告をする期間

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告の事前申請を行う期間

青色申告を行う場合、申告を適用したい年の3月15日までに、所轄の税務署に所得税の青色申告承認申請書を提出しなければいけません。

例えば、2024年以前から事業を行っている人が、2025年分の所得に対して青色申告を適用したい場合は、所得税の青色申告承認申請書の提出期限は2025年3月17日(月)です。

確定申告書の提出期間は、毎年2月16日~3月15日までの1か月間が原則です。しかし、それぞれの日付が土曜・日曜・国民の祝日・休日にあたる場合は、翌日(または翌々日)の月曜日が期限日になります。そのため、2025年の2月17日から3月17日の間に確定申告を行います。

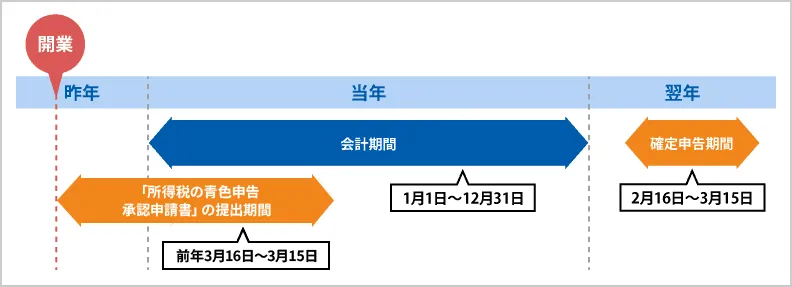

図で表すと次のようになります。

昨年以前に開業しており、当年分から青色申告に切り替える場合

また、2024年時点で事業を行っておらず、2025年1月1日から2025年1月15日までの間に開業した場合も、所得税の青色申告承認申請書の提出期限は2025年3月17日(月)になります。

図で表すと次のようになります。

青色申告の対象となる年の1月1日から1月15日の間に開業した場合

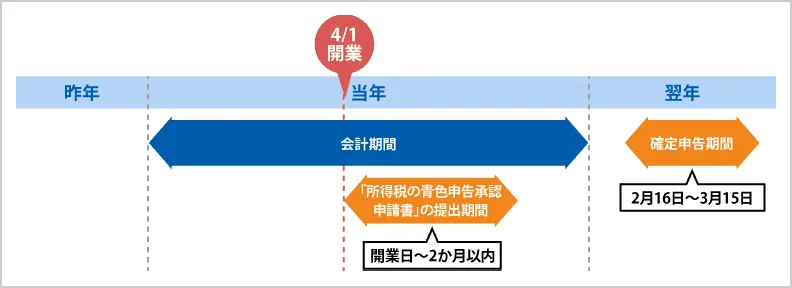

なお、2024年時点で事業を行っておらず、2025年1月16日以降に新規に開業した場合は、開業の日から2か月以内に、税務署に所得税の青色申告承認申請書の提出が必要です。

例えば、2025年4月1日に事業を開始した場合は、2025年5月31日までに申請書を提出します。提出期限日が土日・祝日の場合は、翌平日が期限日です。

図で表すと次のようになります。

青色申告の対象となる年の1月16日以降に開業した場合

もし提出期限を過ぎてしまった場合、その年は青色申告者として承認されないため、白色申告者として事業を行う必要があります。

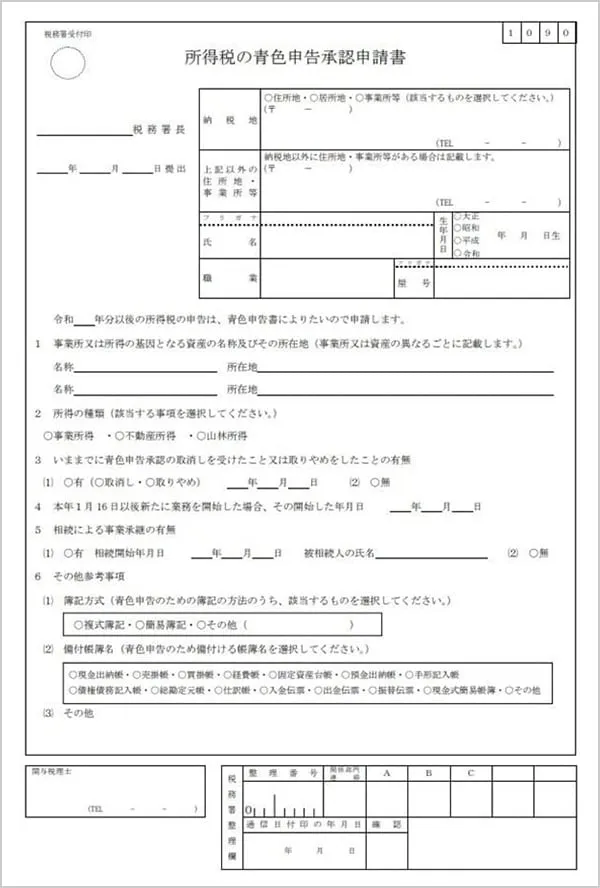

下記は、所得税の青色申告承認申請書のフォーマットです。国税庁の「所得税の青色申告承認申請書」よりダウンロードして記入してください。

所得税の青色申告承認申請書

-

※国税庁:「所得税の青色申告承認申請手続

」

なお、所得税の青色申告承認申請書の提出後、税務署から承認の連絡が来ることはありません。申請書を提出した年の12月31日までに処分の通知がなければ、承認されたものとみなされます。

所得税の青色申告承認申請書の詳しい記入方法についてはこちらの記事で解説していますので、参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告承認申請書の提出方法

青色申告承認申請書を提出する方法は、下記の3つです。

税務署の窓口で提出する

所轄の税務署に出向いて青色申告承認申請書を窓口に提出すると、その場ですぐに受理してもらえます。記入事項に間違いがあってもその場で訂正できるので、書き方に不安がある方は窓口で確認してもらいましょう。

なお、受付時間は平日の8時30分~17時です。事業を開始した年から青色申告をしたいと考えている方は、開業届とあわせて青色申告承認申請書を提出するのがおすすめです。

国税庁の電子申告(e-Tax)で提出する

青色申告承認申請書の提出方法の1つとして、e-Taxでの提出があげられます。e-Taxとは、国税に関する各種の手続きについて、インターネットなどを利用して手続きが行えるシステムのことです。

e-Taxを利用し、オンラインで青色申告承認申請書を提出することで、税務署の窓口に出向く負担を軽減することができます。現在はスマートフォンからでも青色申告承認申請書の提出を行うことができます。

税務署に郵送で提出する

青色申告承認申請書は、郵送で税務署に提出することもできます。送付先は住所地または居所地の所轄の税務署ですが、もし税務署の所在地がわからない場合は、国税庁の「税務署の所在地などを知りたい方」から住所を探してみてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告を取りやめる場合の申請期限

青色申告承認申請書を提出した後に、青色申告を取りやめて白色申告に切り替えることも可能です。

青色申告を取りやめて白色申告に切り替える理由としては、事業が忙しくて適切な帳簿付けができなかったり、収入が少なく青色申告の節税メリットが感じられなかったりするほか、廃業したりする場合もあります。なお、青色申告を取りやめて白色申告に戻した場合、特にペナルティは発生しません。しかし、最大65万円の青色申告特別控除など、青色申告のメリットはなくなってしまいます。

青色申告の承認申請書を提出しても白色申告で申告をすることも可能です。よって、廃業等の理由がない限りは、取りやめをせずに申告を続けることをおすすめします。

しかし、青色申告の承認を受けた個人事業主が、青色申告を取りやめようとする場合、取りやめようとする年の翌年3月15日を期限として、e-Taxまたは書面で「所得税の青色申告の取りやめ届出書」を作成し、所轄の税務署に持参または送付により提出します。

青色申告を取りやめる理由が、「個人事業主から法人化する」や「事業を廃止する」場合は、上記の取りやめ届出書と併せ「個人事業の開業・廃業等届出書」を提出する必要があるので注意が必要です。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告の承認取り消し処分を受けた場合、1年間は再申請できない

青色申告の承認取り消し処分を受けた場合、1年間は青色申告の再申請ができません。帳簿書類に関して正しい運用をしていないと判断されてしまった場合など、その事実があった年にさかのぼって青色申告の承認が取り消されてしまう可能性があります。

青色申告の承認取り消し処分を受けるのは、下記のような場合です。

個人事業主が青色申告の承認取り消し処分を受ける場合

- 帳簿の開示など税務署の要請を拒否した場合

- 所得などの隠ぺいや偽装を行った場合

- 電子帳簿保存法の要件に従っていない場合

青色申告が一度取り消されてしまうと、その後1年間は再申請ができません。再申請する方法は初回と変わりませんが、青色申告の適用は再申請の翌年になります。

つまり、青色申告が再度適用されるのは、最短でも青色申告が取り消された年の翌々年ということになってしまいます。その間、青色申告特別控除を受けたり、赤字が出た場合に純損失を繰り越したりすることもできないので注意してください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

e-Tax対応の確定申告ソフトなら、効率的な確定申告が可能

近年では、提出後の書類の修正も簡単なe-Taxを活用した確定申告への移行が進んでいます。青色申告、白色申告どちらを行う場合でも、e-Taxに対応した確定申告ソフトを利用することで、手続きや作業の負荷を軽減することが可能です。

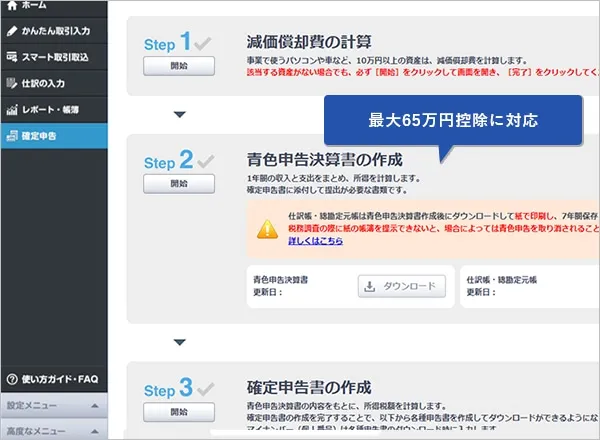

オンラインで確定申告をするなら、「やよいの青色申告 オンライン」がおすすめです。日々の記帳から、確定申告に必要な書類の作成やe-Taxによる書類データの送信まで、クラウド上で帳簿管理と確定申告に関する業務を行えるため、会計に関する煩雑な作業を効率化することができます。ぜひご活用ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

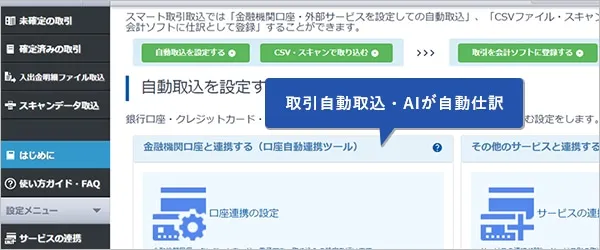

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費の入力だけ!青色申告vs白色申告の節税額を確認しよう!

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。