電子帳簿保存法に対応しないと罰則がある?違反防止対策も解説

監修者: 小林祐士(税理士法人フォース)

更新

2022年に施行された電子帳簿保存法の改正によって、2024年1月からは、原則としてほぼすべての事業者は電子取引のデータ保存が完全義務化されています。電子取引のデータ保存の宥恕(猶予)期間は2023年12月末までとなるため、対象事業者は対応をする必要があります。

電子帳簿保存法に対応しないと罰則はあるのか、違反になるのはどのような場合なのかも把握しておきたいところです。そこで本記事では、電子帳簿保存法に対応しない場合の罰則や、違反防止対策を詳しく解説します。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

電子帳簿保存法に対応する必要性について

電子帳簿保存法とは、国税関係(法人税法・所得税法など)の帳簿や書類について、電子データで保存するときの取り扱い方などを定めた法律です。企業の規模や法人か個人事業主かといった違いを問わず、ほぼすべての事業者が対象となります。

この法改正および電子データ保存の対応強化の背景には、従来は紙ベースで保管していた請求書や領収書の保管スペースや作業コストの削減、さらにテレワークの普及や業務効率化といった世の中の動向の変化があると考えられます。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

電子帳簿保存法の罰則規定

2024年1月に電子取引のデータ保存が義務化された後、対象事業者が電子帳簿保存法で定められた保存要件を満たしていない場合は、罰則が科せられる可能性があります。ここでは、具体的にどのような罰則があるのかを見ていきましょう。

ただし、災害などのやむを得ない事情が認められ、要件にもとづいた状態で出力された書面の提示もしくは提出の求めに応じることができるのであれば、保存していた電子データそのものが完全に消失してしまっていた場合でもただちに義務違反とはならないことも押さえておいてください。

追徴課税が課せられる

電子帳簿保存法の改正では、国税関係書類の電子データ上で悪質な不正(改ざんや仮装、隠蔽)などがあった場合の重加算税の加重措置も整備されました。この重加算税の対象は、スキャナ保存と電子取引のデータ保存が対象となります。

また、税務調査において、スキャナ保存された国税関係書類に係る電子データで悪質な不正の事実があった場合には、その事実に関して生じた申告漏れなどに課される重加算税が10%加重されます。電子取引のデータ保存も同様です。

つまり、税務調査で故意を前提とする仮装や隠蔽による不正が見つかった場合に、通常であれば追徴課税額の35%の重加算税が課されますが、それがスキャナ保存や電子取引のデータ保存に係るものである場合にはさらに10%が加重されることになります。

青色申告の承認の取り消し

電子帳簿保存法の罰則として、青色申告の承認の取り消しの可能性を危惧される事業者もいるでしょう。2024年1月1日以降は、電子取引のデータ保存が完全義務化となるため、メールやWebサイトからの取引情報は要件に従ってデータ保存が必要となり、出力した紙ベースだけの保存は認められません。

しかし、災害などのやむを得ない事情がなく、電子取引のデータ保存が満たすべき要件に不備があったとしても、直ちに青色申告が取り消しとなるわけではありません。青色申告の承認の取り消しについては、国税庁の事務運営指針である「個人の青色申告の承認の取消しについて」「法人の青色申告の承認の取消しについて」にもとづき、検討したうえで判断されます。

したがって、例え、一部をデータ保存していなかった場合でも、書面などの電子データ以外から取引の事実が確認でき、それ以外の特段の事由がないのであれば、すぐに青色申請の承認が取り消されるようなことや金銭の支出がなかったと判断されることはないでしょう。

ただし、税務調査の際に帳簿書類の提示を求めたにもかかわらず、その提示を拒否した場合などでは、法人税法・所得税法に則り、青色申告の承認の取消事由に該当することになります。

なお、「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」と「スキャナ保存」について、対応は任意となります。しかし、これらに対応する場合は、きちんと要件を満たした保存をしなければなりません。

参考

国税庁

会社法による過料が科せられる

電子帳簿保存法に対応せず、書類や帳簿の改ざんや不正などに該当した場合は、会社法(976条)の違反となり、100万円以下の過料が科せられる可能性があります。

災害ややむを得ない事情などが認められたときは?

電子帳簿保存法(施行規則第4条第3項前段の規定)では、災害などのやむを得ない事情で満たすべき要件に従って電磁的記録の保存ができなかったことを証明した場合には、電子取引の取引情報に係る電磁的記録の保存時に満たすべき要件を満たさなくても保存ができるとされています。

これは、要件違反にはなりませんが、電子取引のデータ保存の義務が免除されるものではなく、電子データの保存は必要となります。つまり、災害などで保存時に満たすべき要件(例えば、検索機能の確保などの要件)に従って電子取引データの保存ができなかったことを証明しても、最低限の電子データの保存はしておく必要があり、完全に消失してしまった場合については、保存すべき電子データの保存がないという扱いになるだけです。

例えば、災害などによりデータを保存していたパソコンが破損した場合は、紙に比べてその確認が困難となる場面が想定されます。本人の攻めに帰すべき事由がない場合は、単に電子データが存在しないことのみをもって、義務違反を問われることはありませんが、可能な範囲で合理的な方法(取引の相手先や金融機関へ取引内容を照会するなど)で保存すべき取引情報を復元する必要があるでしょう。

また、災害などのやむを得ない事情が落ち着いた後に行う電子取引については、電子取引の取引情報に係る電磁的記録の保存要件を満たした上で保存する必要があります。

ほかに、税務署長が「要件に従って保存することができなかったことについて相当の理由があると認められ、かつ、出力書面の提示又は提出の求めに応じることができる場合」、かつ、保存義務者が税務調査の際、税務職員からの求めに応じ、電子取引データ及びその電子取引データを出力することにより作成した書面の提示又は提出をすることができる場合です。

データの保存自体は可能であっても保存要件に従って保存するシステム等や社内のワークフローの整備が間に合わない、保存を行うための環境が整っていないなどの事情があるときは、猶予措置における「相当の理由」があると認められます。保存時に満たすべき要件に従って保存できる環境が整うまでは、保存時に満たすべき要件が不要となります。

ただし、電子保存できる環境が整っているにも関わらず、資金繰りや人手不足等の理由がなく、保存時に満たすべき要件を満たした保存をしていない場合は猶予措置の適用は受けられません。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

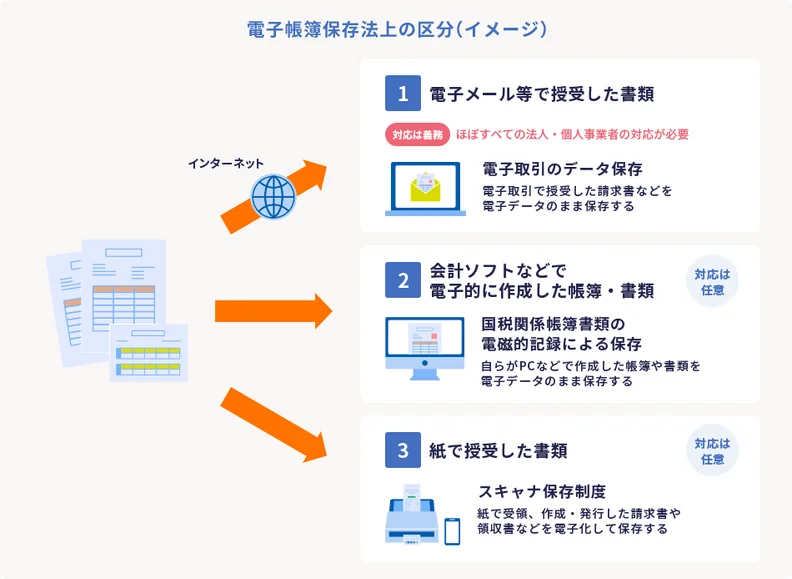

電子帳簿保存法の3つの区分をわかりやすく解説

電子帳簿保存法の罰則規定に該当しないためにも、電子帳簿保存法の3つの区分を正しく理解することが大切です。

電子保存の形式は「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」の3つに区分されます。このうち、2024年1月1日以後の電子取引からは「電子取引のデータ保存」が完全義務化されます。それ以外の2つについては任意のままとなります。

【義務】電子取引のデータ保存

メールやクラウドサービスなどの電子取引で受け取った取引データについては、2024年1月から要件に従って電子データでの保存が義務化されました。

例えば、これまではPDFデータで受け取った請求書を印刷して紙で保存できましたが、2024年1月からは、電子データで受け取ったものについては、電子データのまま保存することとなります。ただ、単に電子データで保存すれば良いというわけではなく、定められた要件に従って保存する必要があります。電子データで交付した場合も同様で、電子データのまま控えを保存することが義務です。

【任意】国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)は、最初から会計ソフトなどで作成した国税関係帳簿や国税関係書類を、電子データのまま保存する方法式です。例えば、弥生の会計ソフトで作成した帳簿や書類などは、紙に出力して保存せずとも、電子データとして保存することができます。

なお、個人事業主で最大65万円の青色申告特別控除を電子帳簿保存で受けるためには、優良な電子帳簿保存である必要があります。優良な電子帳簿の要件には、訂正等の履歴が残るなどの要件を満たした専用システムの導入と要件に従っての記帳、一定の事項を記載した届出書を法定期限までに提出することが必要です。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)は任意であるため、2024年1月以降も義務化されるわけではありません。

【任意】スキャナ保存

スキャナ保存は、紙で受領した取引関係書類や、自社で作成・交付した紙の国税関係の取引関係書類などをスキャンして読み取ったデータを要件に従って保存する方法です。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)と同様にスキャナ保存も義務化されていないため、対応は任意となります。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

要件を満たさない場合は電子帳簿保存法違反になることも

2024年1月から電子取引のデータ保存が完全義務化され、電子データで授受した領収書や請求書などは、電子データのまま保存することが義務付けられています。なお、紙で受け取った書類を紙のまま保存することは問題ありません。

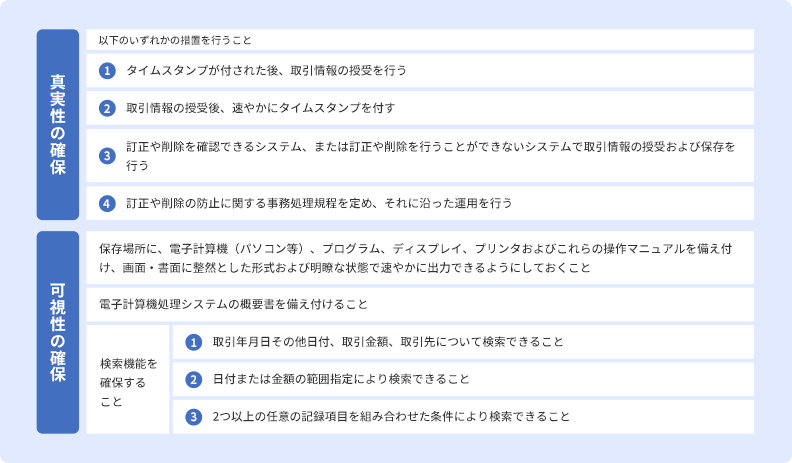

また、電子帳簿保存法の違反となるケースは、「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」の3つのいずれの区分でも「真実性の要件」「可視性の要件」の2つを満たせていない場合です。それぞれの区分ごとに要件を見ていきましょう。

電子取引のデータ保存

電子取引のデータ保存は、電子メールやクラウドサービスなどで電子的に領収書などを受領する、ダウンロードした場合は取引データを電子のまま保存する方法です。これらを介してやり取りした請求書・領収書・納品書などの書類は、紙に印刷して保存するのではなく電子データのまま保存し、「真実性の要件」「可視性の要件」の2つの要件を満たす必要があります。

電子取引における保存要件の詳細は、下記のとおりです。

真実性の確保

真実性の確保については、(1)(2)(3)(4)の条件をすべて満たす必要はなく、いずれかを満たせば問題ありません。いずれも電子取引データの改ざんを防止するための措置です。これらの要件を満たすためには、電子取引のデータ保存に対応しているシステムの導入がおすすめです。

例えば、「弥生会計 Next」をお使いであれば、「弥生証憑 Next」というサービスを利用することで、(3)の措置に該当するため、真実性の確保の保存要件が満たせます。対応したシステムを使わずに電子取引データを自社管理する場合は、改ざんやデータの破損、紛失などを防ぐためにも、(1)(2)(4)のいずれかに該当するよう、管理を社内に徹底しなければなりません。

可視性の確保

誰もが保存されたデータをすぐに見られる状態にしておくために、可視性の確保も必要です。原則として、書類を保存する際に使ったパソコンや会計ソフト等の説明書やマニュアルなどの備え付け、データを視認できるモニターの設置、(1)(2)(3)のすべてを満たす検索機能の確保の3要件すべてを満たす必要があります。ただし、税務調査の際に、ダウンロードの求めに対応できるようにしている場合、検索要件の(2)(3)が不要となります。

対応したシステムを使わずに電子取引データを自社管理する場合には、データのファイル名については、「20240331_110000_(株)霞商店.pdf」など、「日付・金額・取引先」といった規則性を持たせて入力し、特定のフォルダに集約しておきます。

税務調査でダウンロードの求めがあった際には、この取引データを提出します。

また、基準期間の売上高が5,000万円以下の方については、ダウンロードの求めに対応できるようにしているのであれば、検索要件のすべてが不要となります。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)についても、「真実性の確保」と「可視性の確保」を目的に、電子データのまま保存する場合の保存要件が定められています。

国税関係帳簿書類は「国税関係帳簿」と「国税関係書類」に分けられ、満たすべき保存要件が異なり、それぞれ○がついているものをすべて満たす必要があります。それぞれの対象の書類と保存要件は、次のとおりです。

| 種別 | 内容 |

|---|---|

| 国税関係帳簿 | 自己がコンピュータを使用して作成した帳簿 例:仕訳帳、総勘定元帳、経費帳、売上帳、仕入帳 など |

| 国税関係書類 | ①自己がコンピュータを使用して作成した決算関係書類 例:損益計算書、貸借対照表 等 ②自己がコンピュータを使用して作成した取引相手に交付する書類の写し 例:注文書、見積書、請求書、納品書、領収書 など |

| 保存要件概要 | 国税関係帳簿 | 国税関係書類 | ||||

|---|---|---|---|---|---|---|

| 優良 帳簿 |

その他 帳簿 |

|||||

| 真実性の確保 | 記録事項の訂正・削除を行った場合には、これらの事実及び内容を確認できる電子計算機処理システムを使用すること | |||||

| 通常の業務処理期間を経過した後に入力を行った場合には、その事実を確認できる電子計算機処理システムを使用すること | ||||||

| 電子化した帳簿の記録事項とその帳簿に関連する他の帳簿の記録事項との間において、相互にその関連性を確認できること | ||||||

| システム関係書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)を備え付けること | ||||||

| 可視性の確保 | 保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタ及びこれらの操作マニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態で速やかに出力できるようにしておくこと | |||||

| 検索要件 | ① | 取引年月日、取引金額、取引先により検索できること |

|

|||

| ② | 日付又は金額の範囲指定により検索できること |

|

|

|||

| ③ | 二つ以上の任意の記録項目を組み合わせた条件により検索できること |

|

||||

| 税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしていること |

|

|

||||

- ※1: 保存義務者が、税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしている場合には、検索要件のうち②③の要件が不要となります。

- ※2: 優良帳簿の要件を全て満たしているときは不要となります。

- ※3: 取引年月日その他の日付により検索ができる機能及びその範囲を指定して条件を設定することができる機能を確保している場合には、「ダウンロード の求めに応じることができるようにしておくこと」の要件は不要となります。

-

※国税庁「はじめませんか、帳簿・書類のデータ保存(電子帳簿等保存)【令和6年1⽉以降⽤】

」より引用

真実性の確保

真実性の確保として、国税関係帳簿と国税関係書類のいずれも「システム関連書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)を備え付けること」が保存要件となっています。

可視性の確保

可視性の確保として、保存場所に、電子計算機(パソコンなど)、プログラム、ディスプレイ、プリンターおよびこれらの操作マニュアルを備え付け、画面・書面に整然とした形式および明瞭な状態で速やかに出力できるようにしておくことが必要となります。

また、税務職員による質問検査権にもとづく電磁的記録のダウンロードの求めに応じることができるようにしておくことは、国税関係帳簿・国税関係書類で共通の保存要件となります。

スキャナ保存

自社が紙で発行した書類の控えや取引先から紙で受け取った書類は、一定の要件を満たす方法でスキャンをして画像データとして保存ができます。スキャナ保存では、次の要件を満たす必要があります。

真実性の確保

スキャナ保存は任意となっていますが、スキャナ保存をする際には、読み込んだスキャナ書類の改ざん防止と同時に、検索機能の確保が必要となります。保存要件は次のとおりです。

| 項目 | 内容 | 補足 |

|---|---|---|

| 帳簿との相互関連性 |

|

|

| 訂正や削除ができないシステムに保存する等 |

|

|

| バージョン管理 |

|

|

| 検索機能の確保 | 次の要件による検索が可能

|

|

可視性の確保

スキャナ保存において、読み取った画像は、誰が見ても内容を読み取れる程度の明瞭な画像でなければいけません。また、税務調査時にすぐ検索できる状態にしておくことも必要となります。保存要件は次のとおりです。

| 項目 | 内容 | 補足 |

|---|---|---|

| 一定水準以上の解像度およびカラー画像での読み取り |

|

「一般書類」の場合、カラー画像であることを要しないとされています。書類の区分(一般書類、重要書類)については、国税庁パンフレット |

| 表示・印刷など | 整然とした形式や4ポイント以上の大きさの文字を認識できる、すみやかに検索し出力できる | 対応するソフトウェアを利用する場合、通常意識する必要はありません。 |

| 帳簿との相互関連性 | スキャナデータに対応する帳簿との間で相互にその関連性を確認できる | 2024年1月1日以後は「重要書類」のみ確認できればよく、「一般書類」では不要です。 |

| 訂正や削除ができないシステムに保存する、またはタイムスタンプに保存するなど |

|

|

| バージョン管理 | スキャナデータを訂正、または削除した場合は、その事実および内容が確認できる | |

| 検索機能の確保 | 次の要件による検索が可能

|

すみやかに表示できるシステムである必要があります。税務職員によるデータのダウンロードの求めに応じられる場合は、「2つ以上の任意の項目を組み合わせての条件設定」といった検索機能にかかる一部要件は不要です。 |

| 見読可能装置 |

|

|

| システム書類 |

|

| 項目 | 内容 | 補足 |

|---|---|---|

| 帳簿との相互関連性 | スキャナデータに対応する帳簿との間で相互にその関連性を確認できること | 2024年1月1日以後に行うスキャナ保存については「一般書類」の場合、帳簿との相互関連性確保が不要です。 |

| 訂正や削除ができないシステムに保存するなど | 訂正や削除ができないシステムに保存する | タイムスタンプを付与する方法でもいい。書類の受領等後または業務の処理にかかる通常の期間(最長2か月以内)を経過した後、すみやか(概ね7営業日以内)に付与が必要です。 |

| バージョン管理 | スキャナデータを訂正、または削除した場合は、その事実および内容が確認できる | |

| 検索機能の確保 | 次の要件による検索が可能

|

すみやかに表示できるシステムである必要があります。税務職員によるデータのダウンロードの求めに応じられる場合は、「2つ以上の任意の項目を組み合わせての条件設定」といった検索機能にかかる一部要件は不要です。 |

| 項目 | 内容 | 補足 |

|---|---|---|

| 入力者などの情報の確認 | 書類の登録者、またはその者を管理する人に関する情報が確認できること | 2024年1月1日以後に行うスキャナ保存については、入力者などの情報の確認自体が不要になりました。 |

| 各種書類の備え付け |

|

| 項目 | 内容 | 補足 |

|---|---|---|

| 解像度情報などの保存 | 解像度や階調、書類の大きさに関する情報を保存すること | 2024年1月1日以後に行うスキャナ保存については、解像度情報などの保存自体が不要になりました。 |

スキャン保存に関しては、「真実性の確保」「可視性の確保」以外にも、事業者内での手続きや運用ルールの確認や解像度、諧調、書類の大きさに関する情報の保存要件が課されています。

なお、税制改正によって、スキャナ保存の書類へのタイムスタンプ付与期間がこれまでよりも長くなりました。スキャナ保存のタイムスタンプの付与期間は、2021年までは3営業日でしたが、2022年1月1日以後は最長約2か月と概ね7営業日以内に変更となっています。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

電子帳簿保存法に違反しないためにとるべき対策とは?

電子帳簿保存法に違反すると罰則規定があります。違反しないためにも、企業はどのような対策をとるべきでしょうか。

ここでは、電子帳簿保存法に違反しないために、社内で準備できることや取り入れるべきシステムについてご紹介します。

業務フローを作成する

電子データの保存方法や保存場所を決めて、社内に周知しておく必要があります。また、社員の誰もが適切な形で帳簿や書類を保存できるように、業務フローを改善することもポイントです。

社員のコンプライアンス教育を行う

これまで紙で取り扱っていた書類を電子文書化する際は不正が発生しやすいため、コンプライアンス教育は電子文書を扱う担当者だけではなく、社員全員に対して定期的に実施する必要があります。

電子帳簿保存法に対応したシステムを導入する

規定に違反して罰則を科せられないためにも、電子帳簿保存法の保存要件や対象書類を理解する必要性があります。そのために、電子帳簿保存法に対応できるシステムを導入すれば、罰則リスクを軽減することができるでしょう。

電子取引のデータの改ざんや破損、紛失などを防げる機能を搭載した会計ソフトがあれば、スムーズな電子帳簿保存法への対応が可能となります。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

罰則を回避するためにも電子帳簿保存法をしっかり理解することが大切

電子帳簿保存法の改正によって、データの保存方法によっては要件を満たせず、罰則の対象となってしまう可能性があります。電子帳簿保存法を正しく理解し、違反をしないための対策を強化していきましょう。

電子帳簿保存法に適したシステムを活用すれば、データの改ざんや破損、紛失などを防止できて、法改正による要件変更にも対応しやすくなります。電子帳簿保存法への対応強化をするにあたり、こうしたシステム導入の検討をおすすめします。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。