改正電子帳簿保存法では何が義務化された?対応方法を区分別に解説

監修者: 小林祐士(税理士法人フォース)

更新

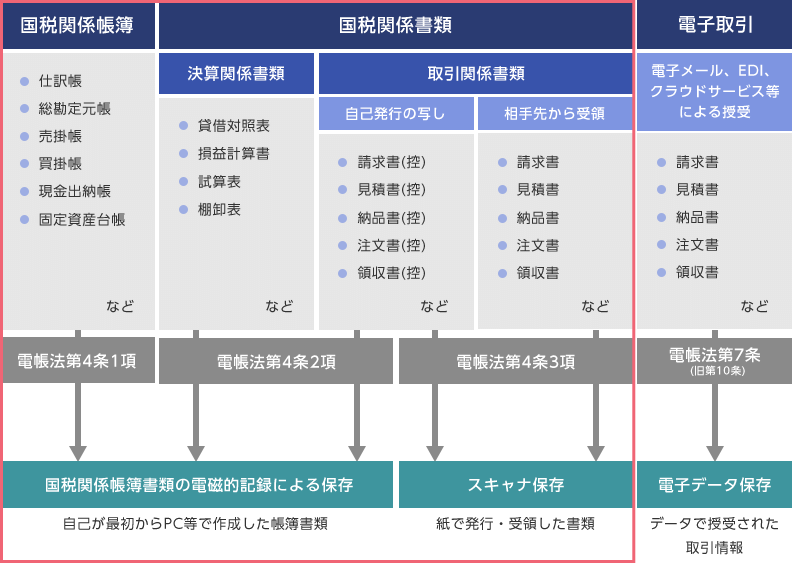

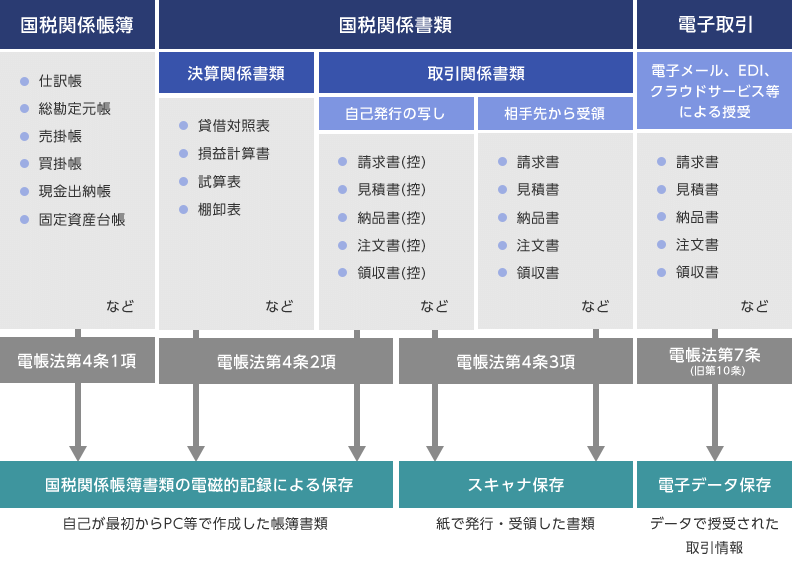

電子帳簿保存法とは、国税関係帳簿と国税関係書類を電子データで保存する際の要件を定めた法律のことです。電子帳簿保存法では、「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」といった区分があり、区分ごとに要件が異なるため、保存しようとしている書類などがどの区分に該当するのかを見定めなければなりません。

改正によって、2022年1月から書類のデータ保存に関する要件が緩和された一方、2024年1月からは電子取引で授受した書類のデータ保存が完全義務化されています。幅広い事業者が義務化の対象となっているため、対応方法を把握しておかなければなりません。

本記事では、2024年1月以降に完全義務化された電子帳簿保存法の「電子取引のデータ保存」の内容と対応方法を、わかりやすく解説します。義務化された部分だけでなく、任意対応の分類についても触れているため、ぜひ参考にしてください。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子取引のデータ保存はほぼすべての事業者の義務

電子帳簿保存法の区分の1つである「電子取引のデータ保存」については、ほぼすべての事業者で対応が必要です。企業規模や業種によって対応の要否が異なるわけではないため、必ず押さえておかなければなりません。

電子帳簿保存法の区分ごとの対象書類は、以下のように分類されます。

電子帳簿保存法の対象書類の分類

このうち「電子取引のデータ保存」について、2024年1月1日から完全に義務化されました。

電子帳簿保存法の義務に違反した場合の罰則についてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

義務化された電子取引のデータ保存への対応方法

完全義務化の電子取引のデータ保存に対応するためには、下記の4つのステップに沿って進める必要があります。対象事業者は、対応できていなければ電子帳簿保存法違反となるため、まだ対応していない場合や起業したての場合は早急な対応が必要です。

1. 電子取引の確認

電子取引のデータ保存の例としては下記のようなものがあげられ、紙を使わない書類のやりとりは、基本的にすべて電子取引に含まれます。

電子取引の例

- メールに添付して授受された請求書

- クラウドサービスを利用して発行・受領した見積書や請求書

- Webページ上でのみ発行されるクレジットカード利用明細

- Webページからダウンロードした領収書

自社がどのような書類のやりとりをしているかを把握しましょう。

2. 電子取引のデータ保存の保存要件の確認

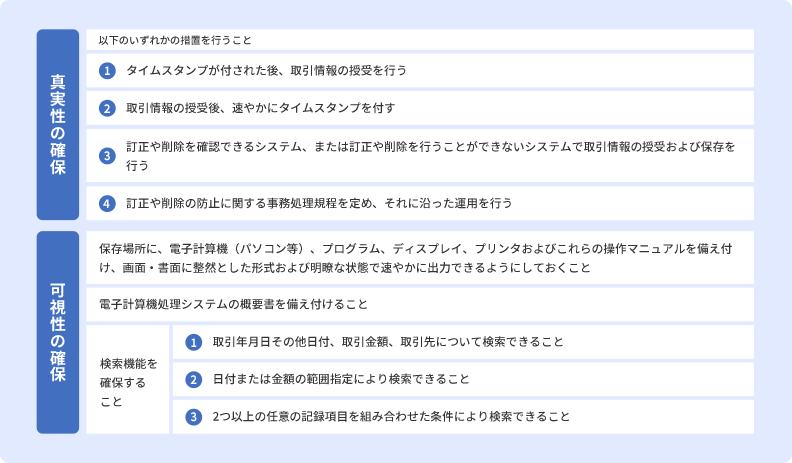

電子取引のデータ保存の要件は、大きく「真実性の確保」と「可視性の確保」の2つに分けることが可能です。

真実性の確保とは、電子取引データが正確に保存され、後から修正・改ざんされないことを指します。可視性の確保とは、必要なデータを検索で見つけられる状態にすることです。具体的には、原則として下記の要件を満たす必要がありますが、真実性の確保の要件はいずれか1つの要件を満たせばよい一方、可視性の確保の要件は、原則として、すべての要件を満たさなければなりません。

電子データの真実性・可視性を確保する要件

3. データの保存場所を決める

電子帳簿保存法の要件を確認したら、電子データを保存する場所を決め、組織内で統一しなければなりません。税務調査で、保存したデータのダウンロードやプリントアウトなどを求められるケースもあります。従業員が思い思いの場所に保存してしまうと、税務職員に提示を求められた際に対応できない事態に陥りかねません。

可視性の確保に関する1つ目の要件でも、パソコンなどでデータを整理して管理できるようにしておくことが求められています。管理しやすいデータの保存場所を決め、一元管理しましょう。パソコンに保存した場合は不具合が発生し、データを失う可能性もあるため、より安全なクラウドシステムで管理するのがおすすめです。

4. 専用システムや規程を整備して対応する

電子取引のデータを保存する場所が決まったら、適切なデータ保存を実現できる専用システムの導入の必要性を検討しましょう。また、電子取引データや専用システムの運用に関する社内規程の整備も、並行して進めてください。

電子帳簿保存法には、データ形式で保存することとその保存方法が義務付けられている電子取引のデータ保存のほかに、「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」といった任意対応の区分も存在します。義務化された区分への対応と併せて、この任意対応の区分についても「対応するのか」「対応するのであればどのようなシステムや規程を整備する必要があるのか」といった事項を検討しておくのがおすすめです。

電子帳簿保存法の区分については、こちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法の各区分の概要

電子帳簿保存法はこれまでに何度も見直しが行われています。2024年1月から適用されているルールでは、「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」の3つの区分があり、それぞれ下記のような取り扱いが必要になることが定められています。

電子取引のデータ保存の概要

電子取引のデータ保存とは、電子的に作成された取引関係書類に関する電子帳簿保存法の区分です。2024年1月からは、この区分に該当する電子データは、ほとんどの事業者に対してデータのまま保存することが義務付けられていて、要件に従ったデータ保存を行わずに授受した書類を印刷してファイルにとじるだけといったような保存方法は認められません。

ただし、保存方法の義務には例外があります。下記の2つの条件を満たす場合、猶予措置として改ざん防止などに関する真実性の確保と、検索機能などに関する可視性の確保といった要件への対応が不要となりました。

真実性の確保や可視性の確保の要件を満たさなくてもよい条件

- 要件を満たす形で電子取引のデータ保存ができないことについて、相当の理由があると所轄の税務署長が認めること(事前申請は不要)

- 税務調査などの際に、電子取引データのダウンロードの求め、電子取引データをプリントアウトした書面の提示・提出の求めにそれぞれ応じられること

この場合、電子データの保存自体は必要ですが、税務職員の求めに応じて保存されているデータを見つけられる状態になっていれば、どのような方法で保存していても問題ありません。ただし、これはあくまで猶予措置であるという点に注意してください。

また、法人なら2事業年度前、個人なら前々年の売上高が5,000万円以下の事業者や、プリントアウトしたデータを取引年月日や取引先ごとに整理された状態で提示・提出できる状態にしている事業者については、可視性の確保の要件が緩和される規定もあります。

| 不要になる要件 | 条件 |

|---|---|

| ダウンロードの求めに応じることができるようにしている場合に「検索機能」のすべてが不要 | 下記のいずれかに該当する事業者

|

| 電子データの保存時に満たすべきすべての要件が不要 | 下記のすべてに該当する事業者

|

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の概要

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)とは、事業者自身が最初から電子データとして作成した国税関係帳簿や国税関係書類に関する電子帳簿保存法の区分です。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)のルールに関しては、2024年1月から、過少申告加算税の軽減措置の対象となる所得税及び法人税に係る「優良な電子帳簿」の範囲が見直されました。

優良な電子帳簿の対象となるのは、仕訳帳や総勘定元帳とその他必要な帳簿ですが、その他必要な帳簿の範囲が、売上帳、仕入帳、売掛帳、買掛帳などの書類に限定されています。詳しくは、国税庁の「電子帳簿保存法の内容が改正されました」をご確認ください。

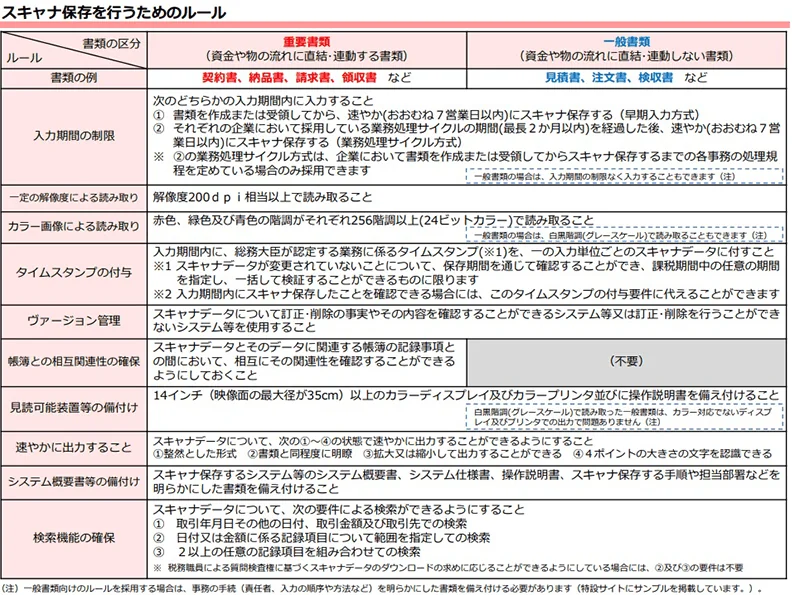

スキャナ保存の概要

スキャナ保存とは、スキャンなどによって電子的に保存された紙の書類や控えに関する電子帳簿保存法の区分です。スキャナによるスキャンやスマートフォン撮影などで書類をデータ化する場合、一定の要件を満たせば、紙の書類を保存しなくてもデータによる保存が認められます。

スキャナ保存できる書類は「重要書類」と「一般種類」の2種類に分かれており、その内容や要件の違いは、下記のように定められています。

スキャナ保存を行うためのルール

スキャナ保存の詳細な要件などについてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法の対象文書

電子帳簿保存法は、区分に応じて対象文書が異なります。区分ごとの対象文書の内容は、下記のように規定されています。

電子帳簿保存法の対象書類の分類

電子取引のデータ保存の対象文書

電子取引のデータ保存の対象となるのは、決算関係書類を除いた、国税に関係する電子取引書類です。電子メールやクラウドシステムなどによって授受された下記のような電子取引書類は、すべて該当します。

電子取引のデータ保存の主な対象文書

- 請求書

- 見積書

- 納品書

- 注文書

- 契約書

- 検収書

- 領収書

取引先から受領したデータのほか、自社が送付したデータについても対象となります。なお、紙でやりとりした書類については、電子取引のデータ保存の対象文書には含まれません。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象文書

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象文書は、パソコンなどで作成した、税務申告の際に使用する国税関係帳簿や決算関係書類、取引関係書類です。

取引関係書類については、パソコンなどで作成しても取引先と紙でやりとりした場合は国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象となり、電子データでやりとりした場合は電子取引のデータの保存の対象となります。

下記のような書類をパソコンなどで作成すると、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象となります。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の主な対象文書

- 仕訳帳

- 総勘定元帳

- 貸借対照表

- 損益計算書

- 請求書の控え

- 見積書の控え

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象文書については、データ保存は義務ではありません。紙で保存しても問題ありませんが、電子データとして保存したい場合は、電子帳簿保存法の要件を満たす必要があります。ただし、電子データとして保存が認められているのは最初から一貫して電子的に作成された文書のみです。例えば、会計ソフトを使用して作成された仕訳帳や総勘定元帳をそのままデータ保存するようなケースが該当します。

スキャナ保存の対象文書

スキャナ保存の対象文書は、紙でやりとりした取引関係書類です。自社がパソコンなどで作成した取引関係書類は国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象ですが、手書きで作成してスキャンした取引関係書類はスキャナ保存の対象となります。

下記のような書類を紙でやりとりした場合は、スキャナ保存の対象となります

スキャナ保存の主な対象文書

- 請求書

- 見積書

- 納品書

- 注文書

- 契約書

- 検収書

- 領収書

スキャナ保存は義務付けられているものではなく、紙の書類のまま保存していても問題ありません。データで保存する場合は、スキャナ保存に関する電子帳簿保存法の要件は複雑なため、電子帳簿保存法に対応しているシステムを使って一元管理していくほうが便利です。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法に対応するならシステム導入がおすすめ

電子帳簿保存法の要件に対応したデータ保存を実現するためには、対応可能なシステムを導入することをおすすめします。電子取引のデータ保存に関しては、保存要件に合致していなければ電子帳簿保存法違反となります。

電子帳簿保存法に定められている保存要件は多岐にわたるため、適切に対応するには手間と時間が必要です。電子帳簿保存法に対応済みのシステムを活用することによって、簡単に要件に沿った書類の保存・管理が可能です。

例えば、対象製品をご利用の弥生ユーザーであれば無料で利用できる「スマート証憑管理」を活用すれば、取引先との間で授受した証憑を、電子帳簿保存法の要件を満たした形でクラウド上に保存できます。スキャナ保存の要件も満たしているので、データで取引書類が一元管理できます。手間なく確実に対応できる方法を探している場合は、「スマート証憑管理」をご活用ください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法を正しく理解し、適切に対応しよう

電子帳簿保存法では、電子取引のデータ保存が2024年1月以降ほぼすべての企業に義務付けられた一方で、スキャナ保存の要件が緩和されるなどさまざまな点が改正されています。電子帳簿保存法は細かな改正が繰り返されているので正しく理解し、最新法令に適切に対応することが必要です。

電子取引のデータ保存やスキャナ保存に対応したい場合、対象の弥生製品をご利用の弥生ユーザーは、「スマート証憑管理」を無料でご利用いただけます。

電子帳簿保存法に対応した請求書や見積書、納品書を簡単に作成・管理したい場合は、クラウド請求書ソフト「Misoca」をご利用ください。

電子帳簿保存法への対応にお悩みの場合は、ぜひ弥生の製品をご検討ください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

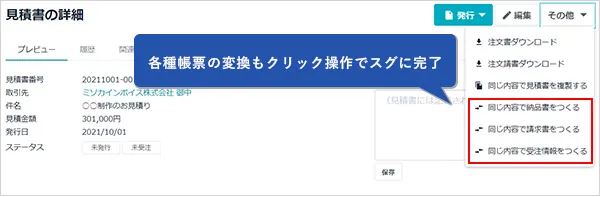

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。