電子帳簿保存法を導入しない場合どうなる?システムやソフトを使わなくても大丈夫?

監修者: 小林祐士(税理士法人フォース)

更新

2022年1月に施行された改正電子帳簿保存法では、「電子取引のデータ保存」が義務化されました。そして、2024年1月1日以後の電子取引からは「電子取引のデータ保存」は完全義務化となっています。対応が義務である電子帳簿保存法「電子取引のデータ保存」にどのような対応をとれば良いのか、紙で保存したらどうなるのか?不安を感じている方もいるのではないでしょうか。

そこで、電子取引のデータ保存に対応するためにはどうすれば良いのか、システムなどを導入しないで対応する方法はあるのか、また電子帳簿保存法に反した場合の罰則の有無についても解説します。本記事を参考に、対応方法について改めて確認してください。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

対応が求められている電子取引のデータ保存

電子帳簿保存法は、ほぼすべての法人、個人事業主、一定の収入を得ている副業などが対象です。国税関係帳簿や国税関係書類の保存が義務付けられている事業者が、対象となるからです。

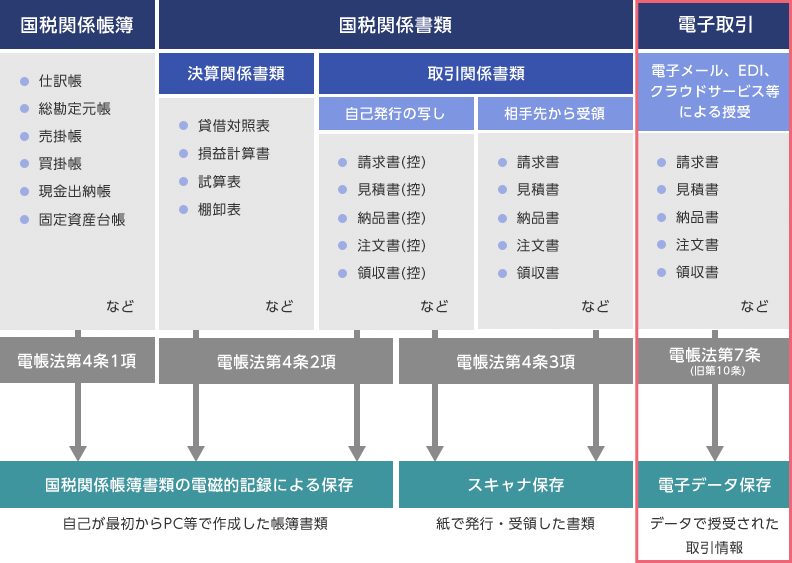

ただし、電子帳簿保存法の区分のうち、2024年1月1日以降に対応が完全義務付けられているのは「電子取引のデータ保存」の区分のみです。「電子取引のデータ保存」を対応しない選択肢は、対象の事業者にはないと言えるでしょう。それ以外の「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」と「スキャナ保存」の対応については、任意なので、対応や導入しないという選択肢はあります。

| 国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)(任意) | パソコンなどで最初から電子的に作成した国税関係帳簿や国税関係書類をデータのまま保存すること |

|---|---|

| スキャナ保存(任意) | 紙の請求書や領収書といった取引関係書類をスキャンしてデータとして保存すること |

| 電子取引のデータ保存(義務) | 電子的にやりとりした請求書や領収書といった取引関係書類をデータのまま保存すること |

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)やスキャナ保存、電子取引のデータ保存を行う場合は、それぞれの要件に則った保存方法を守る必要があります。国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)とスキャナ保存の2つについての対応は任意ですので対応しないのであれば、紙をファイリングして保存しておけば問題ありません。

ただし、電子取引でやりとりをした取引関係書類のデータについては、要件に従って電子データのまま保存しなければいけません。例えば、Eメールに添付された請求書や、ECサイトのマイページからダウンロードした領収書などは、すべて電子データでやりとりした取引関係書類に該当します。

スマートフォンの通話明細などは、紙で交付されない場合がほとんどです。取引先と紙で請求書などのやりとりをしている事業者も、電子データで書類を受け取ることが一切ないということは少ないでしょう。完全に紙でのみやりとりを行っているのであれば対応は不要ですが、電子取引が少しでもある事業者にとっては、対応が必須です。

電子取引のデータ保存は、2024年1月1日から完全義務化されました。しかし、この義務化に際しさまざまな猶予措置が設けられ、対応しやすくなっています。詳しくは後述しますが、最新の制度を理解して対応するのがおすすめです。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法に対応しなかった場合に考えられる罰則

2024年1月1日以後に発生する電子取引は、データ保存が義務化されています。

保存にあたっては保存要件を満たす必要があり、ルールを守らなかったときのリスクは、下記のとおりです。

ただし、災害などのやむを得ない事情について、所轄税務署長に相当の理由があると認められ、かつ、税務調査の際、要件に基づいた状態で出力された書面の提示もしくは提出の求めに応じることができるのであれば、保存時に満たすべき要件を満たさずにデータ保存していたとしても要件違反とはならないことも押さえておいてください。

追徴課税が課せられる

電子帳簿保存法の改正では、国税関係書類の電子データ上で悪質な不正(改ざんや仮装、隠蔽)などがあった場合の重加算税の加重措置も整備されました。この重加算税の対象は、スキャナ保存と電子取引のデータ保存が対象となります。

また、税務調査において、スキャナ保存された国税関係書類に係る電子データで悪質な不正の事実があった場合には、その事実に関して生じた申告漏れなどに課される重加算税が10%加重されます。電子取引のデータ保存も同様です。つまり、税務調査で故意を前提とする仮装や隠蔽による不正が見つかった場合に、例えば、過少申告加算税の場合、過少申告加算税の基礎となる税額の35%の重加算税が課されますが、それがスキャナ保存や電子取引のデータ保存に係るものである場合にはさらに10%が加重されることになります。

青色申告の承認が取り消される可能性について

電子帳簿保存法の罰則として、青色申告の承認の取り消しの可能性を危惧される事業者もいるでしょう。2024年1月1日以降は、電子取引のデータ保存が完全義務化となったため、メールやWebサイトからの取引情報は要件に従ってデータ保存が必要となり、出力した紙ベースだけの保存は認められません。

しかし、災害などのやむを得ない事情がなく、電子取引のデータ保存について保存時に満たすべき要件に不備があったとしても、直ちに青色申告の承認が取り消しとなるわけではありません。青色申告の承認の取り消しについては、国税庁の事務運営指針である「個人の青色申告の承認の取消しについて(事務運営指針)」「法人の青色申告の承認の取消しについて(事務運営指針)」に基づき、検討したうえで判断されます。したがって、例え、一部をデータ保存していなかった場合でも、書面などの電子データ以外から取引の事実が確認でき、それ以外の特段の事由がないのであれば、すぐに青色申請の承認が取り消されるようなことや金銭の支出がなかったものとして必要経費等(損金)の計上を否認されることはないでしょう。

ただし、税務調査の際に帳簿書類の提示を求めたにもかかわらず、その提示を拒否した場合などでは、法人税法・所得税法に則り、青色申告の承認の取消事由に該当することになります。

なお、「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」と「スキャナ保存」について、対応は任意となります。しかし、これらに対応する場合は、きちんと要件を満たした保存をしなければなりません。

参考

国税庁

会社法による過料が科せられる可能性がある

電子帳簿保存法の内容は、会社法の内容と重なる部分があります。電子帳簿保存法で違反があった場合、会社法にも違反している可能性があるでしょう。

会社法第976条には、正当な理由なしに、国税関係書類などの交付を拒んだり、会社法の規程による調査を妨げたりした場合、100万円以下の過料が科せられると定められています。

電子取引のデータ保存への対応ができていないことが、直ちに会社法違反になるわけではありませんが、データ保存が正しくできていなかったことで必要な書類などの提示ができなかったり、調査の妨げを行っているとみなされたりした場合、過料が科せられる可能性があるので注意してください。

電子帳簿保存法の罰則については、以下の記事で詳しく解説していますので参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子取引のデータ保存義務化

電子帳簿保存法は、国税関係帳簿や国税関係書類を電子データで保存する際の要件などを定めた法律です。2022年1月施行の改正では、電子取引についてデータ保存をしなければならない旨と、データ保存する際の要件が定められました。そして、2024年1月1日以後の電子取引についてはデータ保存が完全に義務付けられています。

電子帳簿保存法において電子取引とは、電子的に書類のやりとりを行うことです。請求書や領収書、注文書、見積書などの国税関係書類を取引先と電子的にやりとりした場合、要件に従ったデータ保存が必要です。なお、定められた要件に従ってデータ保存を行っていれば、紙に印刷して保存することは可能です。

また、これらの書類については、取引先から受け取ったものも、自社で作成した書類の控えもどちらもデータ保存が必要です。

ただし、電子メールに添付して送信した雇用契約書のように、国税関係書類以外の書類を電子的にやりとりした場合は、電子帳簿保存法の対象外です。もちろん、最初から紙で受け取った請求書などの取引書類も、電子取引のデータ保存の対象外です。

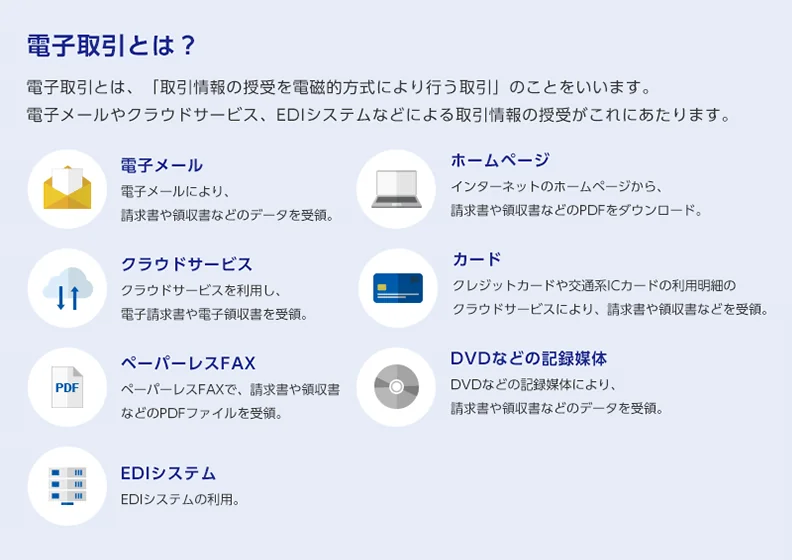

電子取引とはどういう取引なのか

前述したとおり、電子帳簿保存法が定める電子取引には、さまざまなケースが該当します。電子メールやクラウドサービス上で書類データをやりとりした場合だけでなく、ECサイトやクレジットカードなどのマイページ上からダウンロードした領収書なども電子取引に該当するため、ほとんどの事業者は電子取引が発生していると考えられます。

電子帳簿保存法に対応するためには、まずは何が電子取引に該当するのかを知らなければいけません。「うちは紙の請求書だけだし、経費もレシートをもらっているから関係ない」と思い込んでしまわずに、取引に電子データでのやりとりはないか、今一度確認してみることをおすすめします。

電子取引については、以下の記事で詳しく解説していますので参考にしてください。

電子取引のデータ保存義務化の対象者と宥恕期間

電子取引のデータ保存は、取引関係書類の保存が義務付けられているすべての事業者が対象です。法人はもちろん、フリーランスなどの個人事業主や、副業で一定規模の収入を得ている人も含まれます。

2024年1月1日以後の電子取引からは、取引データを要件に従って保存することが完全義務化されています。

電子取引のデータ保存の義務化は、2022年1月に施行された改正電子帳簿保存法に定められたものです。2023年12月31日までの2年間は、宥恕措置がとられていましたが、延長はありません。

電子取引におけるデータは紙のみで保存できない

2024年1月1日以降、電子取引を行った書類は、印刷した紙だけで保存することができなくなりました。下記のような書類は、電子帳簿保存法「電子取引のデータ保存」の要件を満たす形で電子的に保存する必要があります。

紙だけで保存することが認められない書類の例

- 電子メールに添付された見積書

- 通販サイトからダウンロードした領収書

- インターネット上のマイページなどからダウンロードした領収書

- チャットツールやクラウドシステム上などでやりとりした請求書

なお、これらの書類をデータとして保存した場合、紙に印刷する必要がなくなります。しかし、電子データがある前提で紙の両方で保存することは禁じられていません。

例えば、社内の稟議書や説明資料にメールで受け取った見積書を印刷して添付したり、経理処理のチェック用にダウンロードした請求書を印刷したりするということも運用ではあり得ます。

そして、紙で受け取ったり、紙で発行した取引書類は、2024年1月以後も引き続き紙での保存ができます。そのため、電子取引はデータ保存をしているうえで、取引書類データを紙に印刷して、他に紙で行った取引書類とともに一元管理するため、ファイリング保存も必要に応じて可能です。

電子データと紙の書類を併用することで利用しやすい方法をとってください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子取引のデータ保存の要件

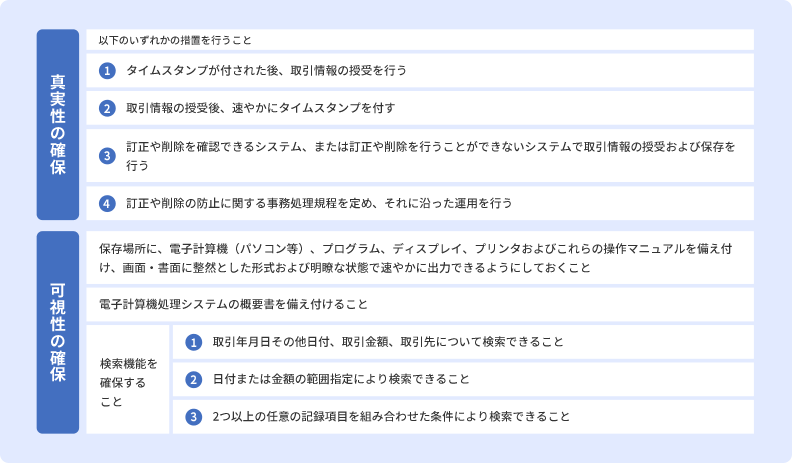

電子取引のデータ保存は、原則として真実性と可視性が確保された状態で行わなければならないと定められています。ここでは、真実性の確保と可視性の確保のために行うべきことと、これらの要件を満たさなくても良いとされる条件について解説します。

真実性の確保

真実性の確保とは、保存されているデータが受け取ったときの状態から改変されていない、あるいは、どこが改変されたか確認が取れる状態で保存されていることを証明するための要件です。

電子データは、紙の書類に比べて痕跡を残さない形での改ざんが容易です。紙に手書きされた領収書の数字を書き換えるのは難しくても、PDFファイルとして発行された領収書の数字を消して上から同じフォントで数字を記入することはそれほど難しくないかもしれません。

このような不正が起こらないように、データの改ざんが行われていないことを示す必要があります。真実性を確保するための要件は4種類あり、どれか1つを満たせば良いとされています。電子データの真実性を確保する要件は、下記のとおりです。

電子データの真実性を確保する要件

- タイムスタンプを付した後で授受する

- 授受後、すみやかにタイムスタンプを付する

- 訂正や削除を確認できるシステムの導入

- 訂正や削除を防止するための事務処理規程の備え付ける

なお、タイムスタンプとは、付与されたタイミングに該当の書類が確かに存在し、その後中身が改ざんされていないことを証明するサービスです。タイムスタンプを付与するためには、付与が可能なシステムを利用しなければいけません。

取引先がタイムスタンプを付与できるシステムを利用して書類を送付してきた場合は、1つ目の「タイムスタンプを付した後で授受する」を満たせるということになります。また、自社がタイムスタンプの付与ができる書類保管システムなどを利用している場合は、2つ目の「授受後、すみやかにタイムスタンプを付する」を満たせます。

3つ目の「訂正や削除を確認できるシステムの導入」も、電子帳簿保存法の電子取引のデータ保存に対応したシステムを導入する方法です。対象の弥生製品をお使いであれば、無料で「スマート証憑管理」というサービスを利用することができ、要件を満たすことが可能です。

新たにシステム導入をしないのであれば、4つ目の「訂正や削除を防止するための事務処理規程の備え付け」を選択することになります。国税庁では、法人用と個人事業主用、それぞれの「電子取引データの訂正及び削除の防止に関する事務処理規程」の例を公開しています。この規程をベースに、規程を設けて備え付けるのがおすすめです。なお、規程を用意しておくだけでなく、それに基づいて事務処理しなければいけません。不正な訂正や削除が行われないよう留意して、真実性を確保してください。

-

※国税庁「電子帳簿保存法参考資料(各種規程等のサンプル)

」

可視性の確保

可視性の確保とは、電子データを問題なく閲覧するために定められた要件です。可視性の確保は、下記のすべてを満たすことが求められています。

電子データの可視性を確保する要件

- 保存場所に、電子計算機(パソコンなど)、プログラム、ディスプレイ、プリンターおよびこれらの操作マニュアルを備え付け、画面・書式に整然とした形式および明瞭な状態ですみやかに出力できるようにしておくこと

- 電子計算機処理システムの概要書を備え付けること

- 検索機能を確保すること

パソコンやディスプレイ、プリンターなどは事業所に備え付けられていることが多いため、1つ目の要件は特に意識しなくても満たせると考えられます。また、2つ目についても、利用しているシステムのマニュアルなどが備え付けられていれば問題ありません。これは、オンラインマニュアルでも良いとされています。

一方、最後の検索機能については注意が必要です。電子帳簿保存法では、検索機能について下記を満たすこととしています(緩和対象については下記で解説しています)。

検索機能を担保する要件

- 取引年月日、取引金額、取引先で検索できる

- 日付または金額の範囲指定で検索できる

- 2つ以上の任意の検索項目を組み合わせて検索できる

- ※税務職員のダウンロードの求めに応じられるようにしてある場合、範囲指定および組み合わせ検索は不要

電子帳簿保存法に対応したシステムを利用するのであれば、検索要件を満たせるように作られていますから問題ありません。しかし、事務処理規程を備え付けて自社で対応する場合は、検索要件の満たし方について工夫が必要です。

保存されたPDFデータなどについて、範囲指定や検索項目の組み合わせで検索をできるようにするのは容易ではありません。国税庁はエクセルファイルで一覧表を作ることで検索を可能にする方法を例示していますが、ミスのもとになる可能性もあります。

システム導入をしないのであれば、ダウンロードの求めに応じられるようにしたうえで、1つ目の要件のみ満たす形をとるのが現実的です。ファイル名を「yymmdd_取引先名_取引金額」など規則性をもって保存しておけば、それぞれの条件で検索することが可能です。

例えば、2024年2月15日にA社から10万円で受け取った請求書のpdfデータは、以下のようなファイル名のルールで「取引の相手先」や「各月」など任意のフォルダに格納して保存します。

「20240215_A社_100000.pdf」

なお、電子取引のデータ保存には複数の要件がありますが、中でも比較的対応が難しいのは検索要件でしょう。そこで、下記のいずれかに該当する事業主については検索要件を満たす必要がないとされています。

検索要件の緩和対象事業者

- 基準期間(法人は2事業年度前、個人は前々年)の売上高が5,000万円以下の事業者

- 電子取引データをプリントアウトした書面について、取引年月日などの日付や取引先ごとに整理された状態で提出できる事業者

また、2024年1月からの猶予措置として、下記の条件をすべて満たす事業者は、真実性と可視性両方の要件を満たす必要がないという制度が設けられています。電子データ保存要件に関する猶予措置の対象事業者は、下記のとおりです。

電子データ保存要件の猶予措置の対象事業者

- 要件に沿った電子取引データの保存ができない相当の理由があったと所轄税務署長が認める事業者

- 税務調査などの際、電子取引データのダウンロードの求めに応じられる事業者

- 税務調査などの際、電子取引データをプリントアウトした書面を提示・提出できる事業者

上記にすべて該当する場合は、保存時に満たすべき要件を満たさない形で単純に電子データを保存しておくことが可能です。ただし、税務職員からの求めがあった場合、データのダウンロードとプリントアウトした書面の提示が必要なので、必要な書類がすぐに提示できるように整理しておく必要があります。

電子取引のデータ保存の要件については、以下の記事で詳しく解説していますので参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

紙で受け取った書類の保存方法

取引先から請求書や領収書などの取引関係書類を紙で受け取ることもまだまだ多いでしょう。紙で受け取った書類は、下記のいずれかの方法で保存します。

紙で受け取った書類の保存方法

- 紙のままファイリングして保存する

- スキャナ保存(任意)の要件を満たす方法でスキャンまたは撮影して、データとして保存する

紙で受け取った書類は、紙のまま保存することも、データとして保存することもできます。特に届出などは不要なので、都合の良い方法をとってください。ただし、データとして保存するのであれば、スキャナ保存の要件を満たす方法をとらなければいけません。

スキャナを使ったデータでの保存には、新たなシステム導入というハードルがあります。しかし、データで受け取った取引関係書類と同じ形式で保存できる点はメリットです。同じ会計年度の書類がデータと書類でバラバラに保管されていると管理に手間がかかるため、書類を紙で受け取ることが多い場合はスキャナ保存の検討もおすすめします。

自社(自分)が作成した書類の控えの保存方法

自社(自分)が作成した請求書や領収書、見積書などの控えについても、電子帳簿保存法の対象です。作成方法や取引先への交付方法に応じて、下記の方法で保存してください。

自社(自分)が作成した書類の控えの保存方法

- パソコンで作成し、メール添付などの方法で電子的に交付した書類の控え:電子取引のデータ保存(義務)

- 紙に手書きして作成した書類の控え:紙のままファイリング、またはスキャナ保存(任意)

- パソコンで作成し、印刷後に押印等を行い郵送した書類の控え:紙のままファイリング、またはスキャナ保存(任意)

電子データとして取引先に提出した書類については、電子取引のデータ保存の区分に該当します。原則として、要件を満たす形でデータとして保存しなければいけません。また、紙の書類の控えを電子的に保存する場合は、スキャナ保存(任意)の要件を満たしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法電子取引のデータ保存に対応できているか確認しよう

電子帳簿保存法に定められた電子取引のデータ保存に対応するためには、これまでの業務フローを大きく見直す必要があります。対応方法に問題がないか、再度確認することをおすすめします。また、現状任意となっている電子帳簿等保存やスキャナ保存についても、電子化が進む中で対応していく必要が出てくる可能性があるでしょう。

電子帳簿保存法にスムーズに対応するためには、要件を満たせるシステムの導入が便利です。対象の弥生製品では「スマート証憑管理」というサービスをご利用いただくことで、電子帳簿保存法への対応が簡単な操作で可能となります。今後の細かな法改正などにも対応していきますから、法律に詳しくない方や改正内容をいちいち確認するのは手間がかかるという方でも、負担なく法を遵守した書類の保存ができるでしょう。ぜひ、ご活用ください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

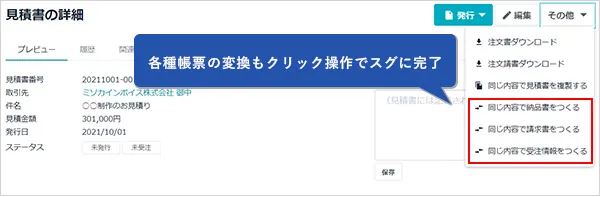

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。