課税売上高とは?計算方法や課税取引・非課税取引についてわかりやすく解説

更新

消費税法では、一定以上の売上がある事業者は消費税を納付することが義務付けられています。その一定以上の収入があるかどうかの判断に使われるのが、基準期間や特定期間の「課税売上高」の数字です。ここでは、課税売上高の概要や、課税事業者・免税事業者の違い、課税事業者になる要件などを解説します。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

課税売上高とは?

課税売上高とは「消費税が課される取引の売上金額と、輸出取引等免税売上金額の合計額」から、その取引に関する売上返品・売上値引・売上割戻にかかる金額を差し引いたものです。計算式で表すと、下記のようになります。

課税売上高の計算式

課税売上高=消費税の課税対象取引の売上高+輸出取引等免税売上金額-その取引に関する売上返品、売上値引、売上割戻の合計金額

1.免税売上金額は課税売上高に含まれる

課税売上とは、以下の4つをすべて満たしている売上のことです。

- 国内において行う取引(国内取引)であること

- 事業者が事業として行う取引であること

- 対価を得て行う取引であること

- 資産の譲渡、資産の貸付けまたは役務の提供であること

非課税の取引は課税売上に該当しませんが、免税取引は課税売上高の一部として合わせて計算されます。それぞれの税の性質については後述します。

2.課税売上高は消費税を含む(免税事業者のみ)

通常、課税売上高は消費税を除いた金額で判断されます。ただし、基準期間となる課税期間において免税事業者であった場合、その売上にはそもそも消費税が含まれていないため、課税売上金額がそのまま基準期間の課税売上高となります。

3.課税売上高は経費を差し引く前の金額

課税売上高の算出時には基準となる売上から、売上返品・売上値引・売上割戻をそれぞれ差し引かなければなりません。なお、課税売上高と収入(利益)は異なるものであることを把握しておく必要があります。事業に使用した経費を課税売上高から差し引くことはできないため、混同しないようにしましょう。

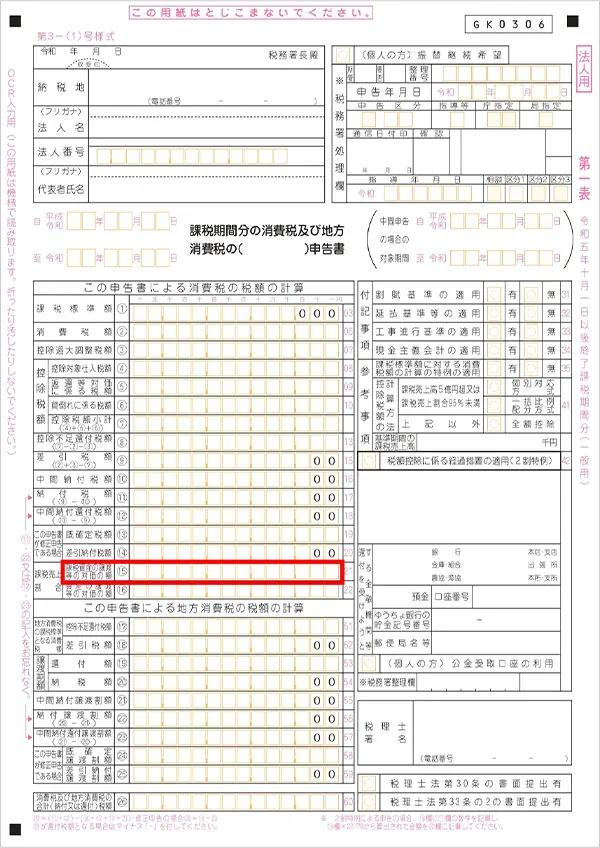

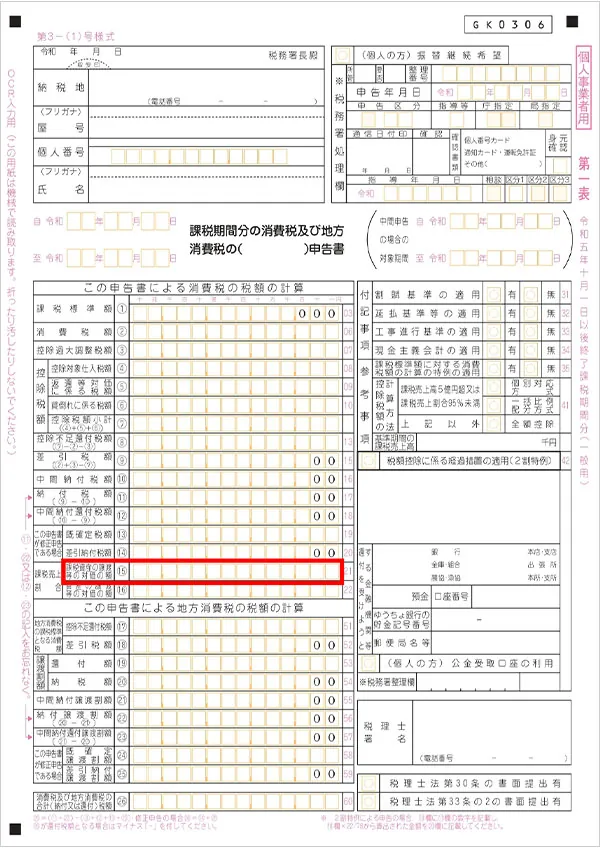

年間の課税売上高は確定申告のどこを見るとわかる?

課税売上高は、消費税及び地方消費税確定申告書の「⑮課税資産の譲渡等の対価の額」に記載されています。会計ソフトを使用している場合であれば、ガイドに従って帳簿を完成させれば、自動的に反映されます。

法人用:消費税及び地方消費税確定申告書

個人用:消費税及び地方消費税確定申告書

消費税に関連する事業取引の種類

事業取引には「国内取引」と「輸入取引」があります。国内取引はさらに、3つの区分に分かれているため、それぞれの概要を把握しておきましょう。

国内取引

国内取引とは、国内(日本)で行われる取引や経済活動のことです。具体的には、商品の販売やサービスの提供、譲渡や貸付などのすべてのやりとりのことを指します。

課税取引

「課税取引」とは消費税が課税される取引のことで、消費者が日常行う経済活動の多くは課税取引です。課税取引の条件の1つに「国内で行う取引であること」が定められています。

資産譲渡や貸付の場合、その資産の所在地が国内であれば課税取引に該当します。また、役務の提供においては、実際に提供を行った場所が国内であることが条件です。これらに該当しない場合は消費税の課税対象外となります。

非課税取引

国内で行われる取引であっても、課税対象としてなじまないものや、社会的配慮から消費税を課税しないことになっているものを非課税取引と呼びます。具体的には、以下のようなものが消費税のかからない非課税取引です。

- 土地の譲渡や貸付などの取引

- 有価証券(国債、社債、株式、小切手、約束手形など)の譲渡

- 貸付金や資産の利子、保険料などが対価になったサービスの消費

- 郵便切手、印紙、証紙、商品券などの取引

- 国や地方公共団体、また地方公共団体から委託・指定を受けた事業者によるサービスや事務手数料、外国為替に関する手数料

- 高齢者や障害者、労災も含めた健康保険適用の療養費、医療費、入院費など

- 介護保険法が規定する各種の介護サービス費、障害者の生活介護や就労支援にかかる費用

- 医師や助産師による助産および助産に関連する費用

- 墓地、埋葬に関する法律に規定する埋葬、火葬の費用

- 車いすや義肢など身体障害者が使う物の費用

- 学校教育法に定められた学校の授業料、入学金、施設設備費など

- 学校で使う教科書の譲渡や取引

- 人が居住する住宅の貸付

非課税取引として定められているものについてさらに詳しく確認したい場合は、国税庁のホームページ(非課税となる取引)を参照ください。

免税取引

国内取引のなかで消費税がかからない取引として「免税取引」もあります。具体例としては、以下のようなものが該当します。

- 国内で作られたものを国外に譲渡・貸付する場合の取引

- 国内と国外間における通信や郵便の費用

- 非居住者※に鉱業権・工業所有権・著作権・営業権などの権利を譲渡・貸付する場合の取引

- 非居住者※に対してサービスを提供する場合

-

※非居住者に対する役務の提供においては、条件によって課税取引となるケースもあるので注意が必要です。なお非居住者の定義は、外為法第6条第1項第6項に定められています。さらに詳しく確認したい場合は国税庁のホームページ(輸出取引の免税)

を参照ください。

輸入取引

国外から保税地域に届いた品物(輸入品)は、消費税の課税対象です。これらを引き取るためには、消費税を納める必要があります。この場合、納税者はその輸入品を引き取る人になります。免税事業者の場合でも、商売を営んでいない個人であっても、受け取る人が納税義務者となることを把握しておきましょう。

消費税を納税する事業者の要件

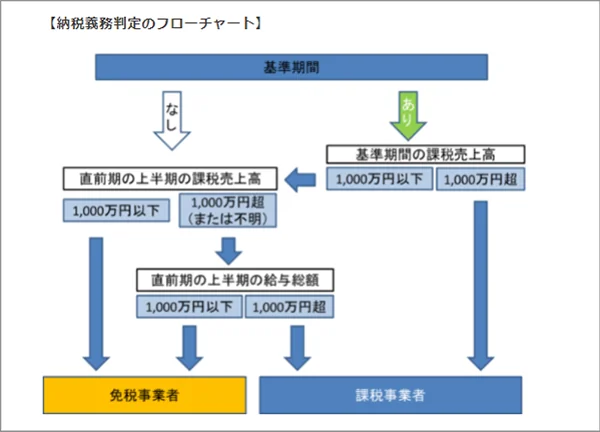

課税事業者になるかどうかは、基準期間の課税売上高等で判断されます。課税売上高で判断する課税事業者の要件と、それ以外の条件で消費税を支払う場合を解説します。

課税売上高が1,000万円を超えた場合

課税事業者になる(消費税を納税する)条件は「基準期間」または「特定期間」における課税売上高が1,000万円を超えていることです。なお、特定期間の給与支払額でも判断できますが、ここでは割愛します。基準期間と特定期間は原則として以下のとおりです。

- 基準期間

- 個人であれば前々年(1月1日~12月31日)、法人は前々事業年度を指します。例えば、2023年(令和5年)の課税売上高が1,000万円を超えた個人事業主は、2025年(令和7年)から課税事業者になります。

- 特定期間

- 個人であれば前年の1月1日~6月30日、法人は原則として、前事業年度開始の日以後の6か月間が特定期間です。これらの期間の課税売上高が1,000万円を超えた場合も、課税事業者になります。

納税義務があるかどうかは、以下のフローチャートでチェックしてみてください。

課税事業者になるための届出書を出した場合

基準期間の課税売上高が1,000万円を超えない場合でも「消費税課税事業者選択届出書」を提出すれば、任意で課税事業者になれます。課税事業者だと消費税の還付が受けられるため、多額の設備投資予定がある場合にこのような手続きを行うケースがあります。届出書はどの事業者でも提出できるため、理由を問わず課税事業者になることが可能です。

消費税課税事業者選択届出書について詳しくは、こちらの記事もご覧ください。

適格請求書発行事業者に登録した場合

インボイス制度の開始により、適格請求書(インボイス)を発行するために、適格請求書(インボイス)発行事業者に登録した場合は、基準期間等の課税売上高の金額に関わらず消費税の納税義務が生じることになります。免税事業者でも適格請求書発行事業者に登録することで課税事業者となるため、適格請求書発行事業者への登録を行ったすべての事業者は消費税を納める義務があります。

消費税のしくみをおさらい

ここまで、課税売上高や課税事業者について解説してきましたが、一度、消費税のしくみについて簡単におさらいしておきましょう。

個人事業主の消費税の支払い時期や計算方法については、こちらの記事も合わせてご覧ください。

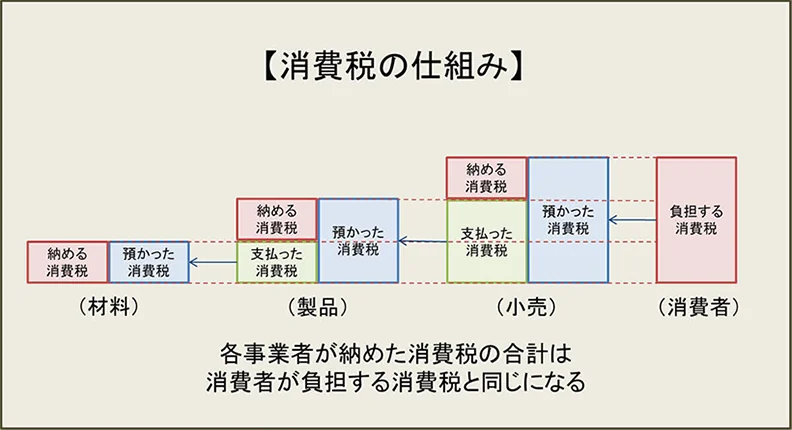

消費税の計算方法

消費税の納税額を計算する際は、税が二重にかからないようにする必要があります。例えば品物を販売する場合、事業者が製造して消費者が消費する段階までに、いくつもの取引を重ねています。これらの取引における消費税の計算の考え方は、以下の図を参考にしてください。

事業者が「取引時に預かった消費税」から「自分が支払った消費税」を差し引いて残りを納めることで、最終的に消費者が負担した税額と同額になるしくみです。1つの事業者が預かった消費税をすべて納めるわけではなく、それぞれの段階で必要な分だけを納税額として算出します。

消費税とは間接税の1つ

消費税は間接税の一種で、最終的に負担するのは消費者ですが、納税するのは商品やサービスを提供する事業者です。事業者は原則として、課税売上で預かった消費税額から、仕入などで支払った消費税額を差し引いた額を納税します。なお消費税が課税されるのは、原則として商品の引渡し時や役務の提供時が完了した時点となります。

課税事業者になる際の注意点

免税事業者から課税事業者に変わった場合に、注意しておくべき点を2つ紹介します。

消費税を納める必要がある

課税事業者になった事業者には、消費税の納税義務が生じます。毎年、消費税を納付しなければならなくなるため、事業資金を分けておくことをおすすめします。売上として計上されたなかに、後から納付する消費税が含まれていることになりますが、資金繰りのなかで混ざってしまい他の用途に使用してしまうことがあるかもしれません。納付時期を把握して、期限内に納税できるよう準備しておきましょう。

経費処理が複雑になる

課税事業者になった場合、消費税の申告書の作成が必要となり事務負担が増えます。また、経理処理上では税率を標準税率の10%と軽減税率の8%に分けなくてはならないため、複雑になりがちです。ただし「簡易課税制度」を選択した場合は、比較的簡単に消費税納税額が算出できるようになっています。課税事業者になる際には、一般課税か簡易課税制度のどちらを選択するかも、検討しておきましょう。これらの違いについては次で解説します。

一般課税方式と簡易課税制度の違い

課税事業者が納める消費税の額は、原則として「預かった消費税額から、仕入などで支払った消費税額を差し引いた額」です。これを一般課税方式といいます。

自身が支払った消費税額を正確に把握し、納税額を算出するのは事業者にとって大きな事務負担となります。そのため要件に合う中小企業は、簡易的な方法で消費税の納税額を算出できる「簡易課税制度」を選択することも可能です。

簡易課税制度では、仕入先等に支払った消費税額を売上にかかる消費税額に事業区分に応じて定められた「みなし仕入率」を掛けた金額で算出します。簡易課税制度を選択する場合には「消費税簡易課税制度選択届出書」を、原則、適用を受けようとする課税期間の初日の前日までに提出しなければなりません。また、簡易課税を選択した場合、課税期間が2年経過するまでは変更できないため注意しましょう。

簡易課税制度について、こちらの記事で詳しく解説しています。

簡易課税方式のみなし仕入率は、下記のとおりです。

| 事業区分 | みなし仕入率 |

|---|---|

| 第1種事業:卸売業 | 90% |

| 第2種事業:小売業、農業・林業・漁業(飲食料品の譲渡に関わる事業に限る) | 80% |

| 第3種事業:農業・林業・漁業(飲食料品の譲渡に関わる事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業 | 70% |

| 第4種事業:第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業 | 60% |

| 第5種事業:運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く) | 50% |

| 第6種事業:不動産業 | 40% |

なお、これらの制度とは別にインボイス制度の開始に伴って「2割特例」が設けられています。これは、インボイス制度を機に免税事業者から課税事業者になった事業者のみが対象で、納税額の負担を減らすための制度です。

2割特例を適用すると、国に納める消費税の額を売上税額の2割に抑えられるようになります。2割特例が適用できるのは、2023年10月1日~2026年9月30日までの日の属する課税期間です。なお、2割特例は一般課税または簡易課税のどちらを選択していても適用可能です。

個人事業主のインボイス制度への対応ポイント

個人事業主がインボイス制度で対応すべきポイントを解説します。

買手側の状況を確認する

インボイス制度において取引を行う場合、買手側の状況を確認しておくことが大切です。インボイス制度への対応は各社さまざまなので、買手側がどのような対応をしているのか確認しておきましょう。

課税事業者になるのかを検討する

免税事業者の場合、今後課税事業者になるのかを検討してみることも重要です。適格請求書を交付したい場合、課税事業者になることも必然的にセットになるため、どのように対応していくか考えなければなりません。

特に、買手側に課税事業者が多い場合は、適格請求書の交付を求められるシーンが出てくることも想定できるでしょう。ただし、適格請求書の交付はあくまで任意のため、相手に求められたからといって、必ずしも適格請求書発行事業者に登録する必要はありません。いずれの場合も、自分の意思で決定することが大切です。

会計管理を見直す

課税事業者になった場合、適格請求書を正しく保存する必要があります。もちろん、会計上では免税事業者も同じように会計を正しく行わなければなりません。ただし、課税事業者の場合は適切に適格請求書が保存できていないと、消費税の仕入税額控除を受けられなくなるため、より慎重な対応が必要になります。インボイス制度の開始を機に、会計管理についても見直すとよいでしょう。

インボイスに対応できるシステムについては、こちらの記事で詳しく解説しています。

課税事業者にならない場合は?

「適格請求書発行事業者の登録=納税義務が生じる」と前述しましたが、もし課税事業者にならない選択をする場合、どのような対応が考えられるでしょうか。

課税売上高が基準値を超えないようにする

基準期間の課税売上高が1,000万円を超えた場合、必ず課税事業者になります。つまり、免税事業者でいたい場合は事業規模を縮小するなどして、この数値を超えないようにするのも1つの手段です。

免税事業者のままでいることを選択する

売上の基準額が1,000万円を超えない事業者の場合は、免税事業者のままでいることを選択できます。買手側が一般消費者のみの場合は、適格請求書の交付の必要性が高くないかもしれません。業種や業態によっては、免税事業者のままで問題ないケースもあるでしょう。もし適格請求書発行事業者への登録を検討する場合は、事業規模や今後の売上見込み、納税による負担額などを総合的に見てから判断することが必要です。

課税売上高を正しく理解し、必要な手続きは速やかに行おう

課税売上高は、課税事業者になるかどうか判断するための重要な数値です。基準期間の課税売上高が1,000万円を超える場合は、速やかに課税事業者になる手続きを行いましょう。特に事業の売上が1,000万円に近い数字になりそうな事業者は、課税事業者になることを念頭におき事業を行う必要があるでしょう。

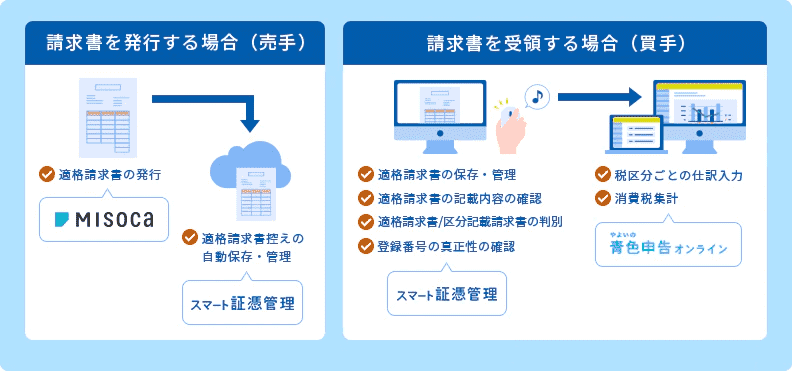

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。