簡易インボイス(適格簡易請求書)とは?レシートの扱いについて解説

更新

2023年10月からインボイス制度が開始され、売手側が交付した適格請求書(インボイス)がないと、課税事業者は仕入税額控除を受けることができません。条件を満たしたレシートは適格簡易請求書として扱われ、仕入税額控除の対象になります。

本記事では、レシートを交付する側、受け取る側に分けて、レシートを適格請求書として発行する条件や記載項目、インボイス制度において経費精算で気を付けるべきポイントなどを解説します。

インボイス制度での注意点のほか、「そもそもインボイス制度って何?」という方でもわかるように図を使って一から説明していますので、じっくり読み進めてください。

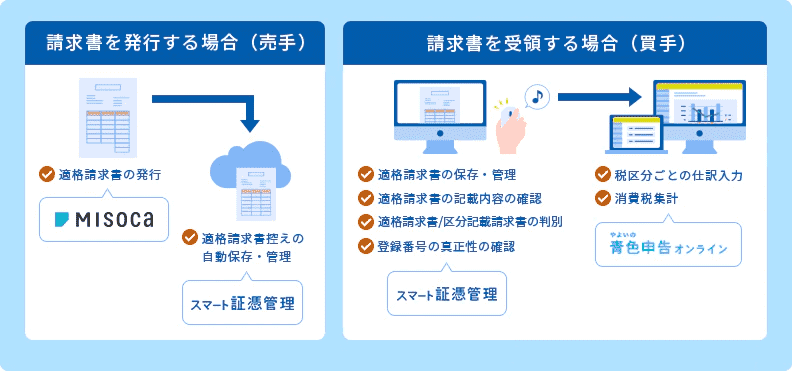

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度でのレシートの扱いは?

インボイス制度において、条件を満たしたレシートは適格簡易請求書(簡易インボイス)として扱います。条件を満たしたレシートであれば、仕入税額控除が認められることになります。

この章では主に次の3点について解説します。

- インボイス制度についてのおさらい

- 適格請求書と適格簡易請求書の違い

- インボイス制度におけるレシートと領収書の違い

「インボイス制度ってそもそも何?」という方にもわかりやすく説明していきますので、ゆっくり読んでみてください。

そもそもインボイス制度とは?

インボイス制度におけるレシートについて説明する前に、「そもそもインボイス制度って何?」という点について簡単におさらいします。インボイス制度を理解するためには、仕入税額控除という消費税を納税する仕組みを知る必要があります。

例えば、B社が10,000円の商品を販売した売上で受け取った消費税は1,000円。A社から本体価格8,000円の商品を仕入れた時に支払った消費税が800円だった場合、納税する消費税の額は1,000円-800円=200円です。

このように、消費税がかかる売上で受け取った消費税額から、仕入などの時に支払った消費税額を差し引くことを「仕入税額控除」と言います。

インボイス制度では、買手側が仕入税額控除をするためには売手側が交付した適格請求書が必要になります。適格請求書を交付するには、税務署に「適格請求書発行事業者になります」と登録する必要があります。

仮に、仕入先が適格請求書発行事業者ではなかった場合、そこから仕入れた取引は、仕入税額控除ができず納税する消費税の額が増えてしまいます。

先ほどの例で言うと、A社が適格請求書発行事業者ではない場合、B社は仕入税額控除ができず納税する消費税の額は1,000円になってしまい大幅な負担増になります。

関連記事

レシートは適格簡易請求書(簡易インボイス)

原則として適格請求書発行事業者は、適格請求書の交付義務があります。しかし、「不特定多数の者に販売等を行う取引」については、レシートなどの適格簡易請求書(簡易インボイス)の交付が認められます。

適格簡易請求書を交付できる事業者

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限ります。)

- その他これらの事業に準ずる事業

参考

国税庁:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A

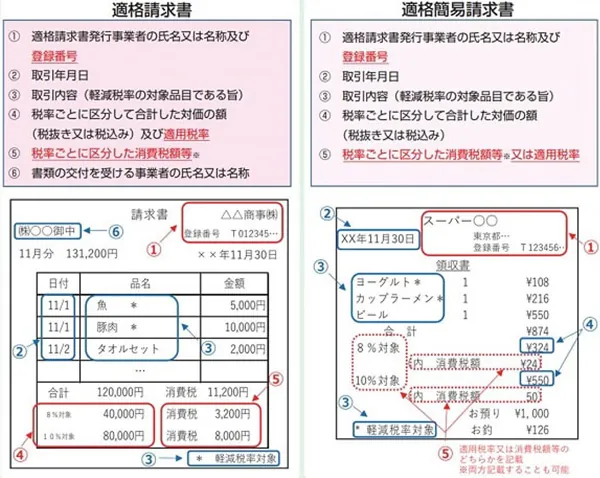

適格簡易請求書は仕入税額控除が可能です。適格請求書と適格簡易請求書の違いは、記載が必要な項目にあります。

参考(画像引用元)

国税庁:適格請求書等保存法式の概要

特に大きな違いは、適格簡易請求書には「書類の交付を受ける事業者の氏名又は名称」が不要であることです。つまり、レシートなどの適格簡易請求書には、受け取る人の名前や会社名が不要です。

スーパーやコンビニ、タクシーなど不特定多数が来店したり、使用したりする業種の場合、都度レシートに買い物をした人や乗車した人の名前を書くことは現実的ではないでしょう。レジが混んでしまったり、発車できなかったり、それこそ、営業に支障が出てしまうケースもあるかもしれません。

そのため、特定の業主では、レシートなど適格簡易請求書が認められます。レシートを受け取る側も、適格請求書をわざわざ発行してもらわなくても、適格簡易請求書の要件を満たしたレシートを保存しておけばいいのです。

インボイス制度におけるレシートと領収書の違いは?どっちの方がいい?

事業においては、レシートや領収書は経費精算に用いられることがほとんどでしょう。レシートでも領収書でも、適格請求書発行事業者が発行したものであれば、仕入税額控除の対象になりますし、経費精算のための会計上の証憑書類としてもどちらでも構いません。

ただし、税務上は領収書よりもレシートの方が、信頼性が高いと考えられます。領収書は手書きであることが多いことから、金額や日付など書き間違いや不正のリスクが生じます。

その一方で、レシートは機械的に発行され、合計額だけではなく明細も記載されていることが多いです。高額の領収書は税務調査で発行者に事実確認が入ったり、筆跡鑑定が行われる可能性もあります。

したがって、経費の証憑としては、レシートでも領収書でも構いませんが、税務上の観点からみると、レシートの方が交付する側・受け取る側どちらにとっても不正を疑われにくく望ましいと言えます。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

レシートを交付する側が知っておくべきこと

この章では、レシートを交付する事業者向けに知っておきたい以下の3つについてまとめています。

インボイス制度においてレシートを交付する側が知っておきたいこと

- レシートを適格簡易請求書として交付するための条件

- インボイス制度に対応したレシートの項目

- インボイス制度に対応するために準備すべきこと

レシートを適格簡易請求書として交付するための条件

レシートを適格簡易請求書として交付するための条件

- 不特定多数の者に対して販売等を行う事業者であること

- 適格請求書発行事業者の登録を行うこと

- 必要事項を満たしたレシートを交付すること

レシートを適格簡易請求書として交付するには、上記の3つの条件を満たす必要があります。「不特定多数の者に対して販売等を行う事業者」とは、冒頭にも述べた通り、以下に当てはまる事業者です。

適格簡易請求書を交付できる事業者

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限ります。)

- その他これらの事業に準ずる事業

適格請求書発行事業者になるには、登録申請の手続きが必要です。すでに課税事業者であれば、適格請求書発行事業者になっても新たな負担は生じないので、申請にあたって特に気を付けることはありません。国税庁のWebサイトからダウンロードできる登録申請書に必要事項を記入して、納税地の税務署に提出すれば手続き完了です。

インボイス制度はすでに開始されていますので、速やかに対応するためにもなるべく早く登録申請をするようにしてください。

- インボイス制度の登録申請から登録番号通知までの期間

-

- e-Taxの場合:約1か月

- 書面申請の場合:約1.5か月

登録申請書の記載漏れや記載ミスなどがあった場合は、登録番号が通知されるまでに、上記よりもさらに時間がかかってしまうため、記載ミスなどには十分な注意が必要です。

適格請求書発行事業者の登録申請についてはこちらの記事で解説していますので、参考にしてください。

適格請求書発行事業者に登録すると、以下の場合を除いて適格請求書・適格簡易請求書の交付が義務になります。

適格請求書・適格簡易請求書の交付義務が免除される場合

- 公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のものに限ります)

- 出荷者等が卸売市場において行う生鮮食料品等の譲渡(出荷者から委託を受けた受託者が卸売の業務として行うものに限ります)

- 漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡、生産者が農業協同組合(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります)

- 自動サービス機により行われる課税資産の譲渡等・自動販売機(3万円未満のものに限ります)

- 郵便切手を対価とする郵便サービス

参考

国税庁:適格請求書等保存方式の概要

上記に当てはまらない事業者は、必要な項目を全て記載したレシートが交付できるように、対応が必要です。インボイス制度に対応したレシートの項目は次の章で紹介します。

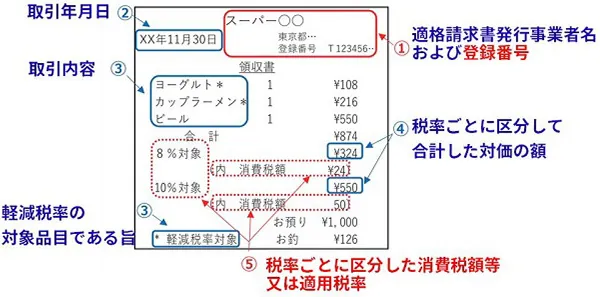

インボイス制度に対応したレシートの項目

参考および画像引用元

国税庁:適格請求書等保存法式の概要

インボイス制度に対応したレシートの項目

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)

- 税率ごとに区分した消費税額等又は適用税率

現状のレシートに、税務署から通知された「登録番号」と「税率ごとに区分した消費税額等又は適用税率」を追加すればOKです。

「税率ごとに区分した消費税額等又は適用税率」というのがわかりにくいですが、以下のパターンが考えられます。

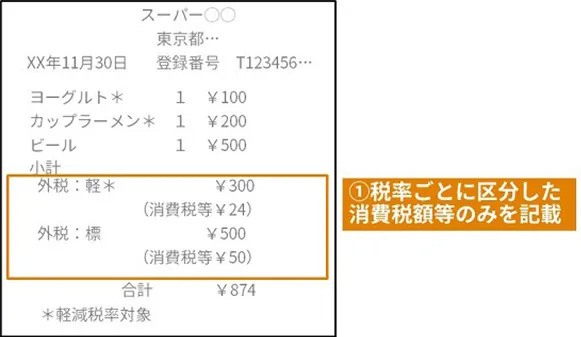

税率ごとに区分した消費税額等又は適用税率の記載方法

-

1.

税率ごとに区分した消費税額等のみを記載

-

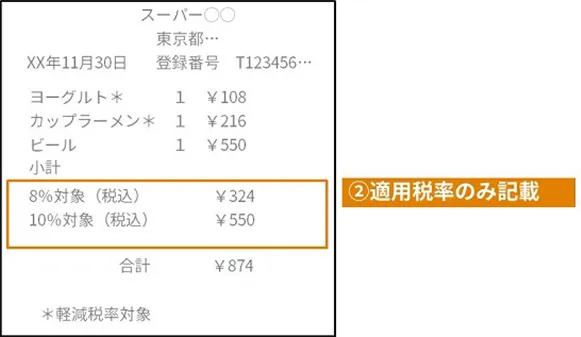

2.

適用税率のみ記載

-

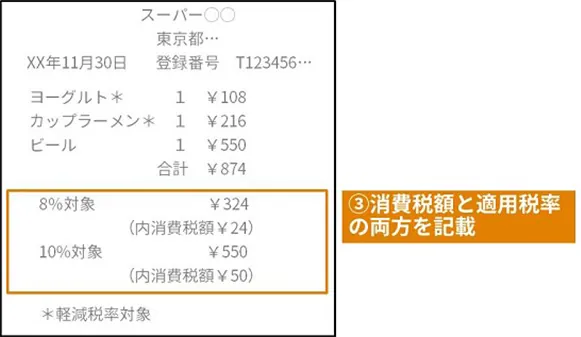

3.

消費税額と適用税率の両方を記載

1.税率ごとに区分した消費税額等のみを記載

2.適用税率のみ記載

3.消費税額と適用税率の両方を記載

上記の記載方法であればどれでもOKです。

また、消費税の計算方法については注意点があります。

参考および画像引用元

国税庁:適格請求書等保存法式の概要

適格請求書・適格簡易請求書は1つの請求書につき税率ごとに端数処理を行います。

端数処理は切り上げ、切り捨て、四捨五入など任意の方法で行えます。したがって、個々の商品ごとに消費税を端数処理し、合計している場合には端数処理の方法を変更する必要があります。

この章で紹介したインボイス制度の対応したレシートの項目のポイントをまとめます。

インボイス制度に対応したレシートの項目のポイント

- 以前のレシートに追加する項目は「登録番号」と「税率ごとに区分した消費税額等または適用税率」

- 税率ごとに区分した消費税額等または適用税率の記載方法は3パターンでどれでもよい

- 消費税の端数処理は税率ごと。端数処理の方法の変更が必要な場合がある

インボイス制度に対応するために事業者がやるべきこと

インボイス制度に対応するために、レシートを交付する事業者がやるべきことは次の4つです。

インボイス制度に対応するためにやるべきこと

- 適格請求書発行事業者に登録するかどうかの検討

- 適格請求書発行事業者への登録

- 適格簡易請求書の項目を満たしたレシートを交付できるように準備

- 簡易課税制度が利用できる場合は検討を

課税売上が1,000万円以下の免税事業者の場合、適格請求書発行事業者に登録するかどうかを慎重に判断しましょう。

課税売上が1,000万円以下の事業者は、消費税の納税義務のない免税事業者です。適格請求書発行事業者になると課税売上の金額にかかわらず、課税事業者として消費税の納税義務が発生します。事業での取引先(販売相手・買手側)が一般消費者や免税事業者の場合は、販売相手先が仕入税額控除を行う必要がないので、適格請求書発行事業者になる必要は、少ないでしょう。

しかし、取引先(販売相手・買手側)が事業者であり、多くが課税事業者の場合、適格請求書発行事業者からの仕入ではないと仕入税額控除が行えないため、取引自体を見直され、取引から排除されてしまう可能性があります。

そのため、取引を継続するために課税事業者になる場合、今まで不要であった消費税の納税が必要になります。そのため、消費税の納税分だけ手取りが減ってしまうこと、消費税の申告の事務処理の手間が発生することも考えて、適格請求書発行事業者になるかどうかを判断してください。

「2.適格請求書発行事業者への登録」「3.適格簡易請求書の項目を満たしたレシートを交付できるように準備」については先ほど述べとおりです。

なお、小規模な事業者は、消費税の簡易課税制度を選択できます。簡易課税制度は、納税する消費税の金額を簡易的な方法で計算できるため、消費税の申告業務の手間を大幅に減らすことができます。

簡易課税制度を適用できる条件は以下の通りです。

簡易課税制度を適用するための条件

- フリーランスなどの個人事業主は前々年、法人は前々事業年度の課税売上が5,000万円以下

- 「消費税簡易課税制度選択届出書」を税務署に事前に届け出る

簡易課税制度を選択したい場合は、適格請求書発行事業者の登録と一緒に行うと良いでしょう。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

レシートを受取る側が知っておくべきこと

この章ではレシートを受け取る側が、インボイス制度に関して知っておきたいことをまとめます。なお、この章はレシートを受け取る側が、課税事業者(=消費税の納税義務のある事業者)であることを前提としています。

インボイス制度に対応したレシートは仕入税額控除ができる

インボイス制度上、必要な項目が記載されたレシートはこれまで通り、仕入税額控除の対象となります。言い換えると、必要な項目が記載されていないレシートは仕入税額控除ができない、ということでもあります。

例えば、AさんとBさんが、仕事で個人タクシーに乗車し、タクシー代を払った場合を考えてみましょう。

Aさんが受け取ったレシート(領収書)は、適格請求書発行事業者(インボイス発行事業者)が交付したもの、Bさんが受け取ったレシートは適格請求書発行事業者ではない事業者が交付したものでした。

この場合、Aさんが受け取ったレシートは仕入税額控除の対象、Bさんが受け取ったレシートは仕入税額控除の対象外となります。

この例が示す通り、インボイス制度では、レシートを発行したのは適格請求書発行事業者であるかどうかを区別して経費精算の伝票を起票する必要があるのです。

レシートを交付したのが適格請求書発行事業者に登録されている事業者かどうかは、レシートに記載の登録番号と国税庁の「適格請求書発行事業者公表サイト」を照合することで確認ができます。

インボイス制度開始前は、取引価格が税込3万円未満の場合、領収書がなくても帳簿への記載があれば仕入税額控除が認められていました。しかし、インボイス制度では特例が廃止され、3万円未満の取引であっても適格請求書と認められる請求書や領収書、レシートなどがなければ、仕入税額控除を受けられなくなりました。

以下の場合を除いて3万円未満でも原則、適格請求書・適格簡易請求書の保存が必要になりますので注意してください。

例外的に帳簿の保存のみで仕入税額控除が認められる場合

- 公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のものに限ります)

- 出荷者等が卸売市場において行う生鮮食料品等の譲渡(出荷者から委託を受けた受託者が卸売の業務として行うものに限ります)

- 漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡、生産者が農業協同組合(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります)

- 自動サービス機により行われる課税資産の譲渡等・自動販売機(3万円未満のものに限ります)

- 郵便切手を対価とする郵便サービス

経費の立替をするときには少額であっても領収書やレシートを受け取り、保存しておきましょう。

インボイス制度と電子帳簿保存法【レシート・領収書の保存】

改正電子帳簿保存法によって、2024年1月1日以降、電子取引のデータ保存が完全義務化されました。電子的にやりとりを行った取引におけるレシートや領収書は、電子データのまま保存しなければなりません。紙でやりとりしたレシートや領収書は、紙のまま保存してもかまいません。なお、任意でスキャンや写真データとして保存することもできます。

また、クレジットカード明細やキャッシュレス決済などのデータを改変できない状態で帳簿に自動転記する会計システムであれば、レシートや領収書の代わりにそれらのデータを保存することも認められています。

電子帳簿保存法について詳しくは以下の記事にまとめています。

関連記事

継続した取引のある相手先であれば、適格請求書発行事業者に登録しているか否かは事前に確認ができますが、レシートを受け取る場面では事前の確認ができることはあまりないでしょう。

したがって、経費精算の手間は以下の3点が増えることになると予想できます。

インボイス制度に則った経費精算

- 受け取ったレシートに登録番号があるか否かを確認

- 適格請求書発行事業者に登録されているかどうかを国税庁のサイトと照合する

- 伝票に仕入税額控除の対象・非対象のフラグを追加

適格請求書発行事業者に登録されているか否かを国税庁のサイトと照合するにはかなり手間がかかるので、どこまで厳密に行うかは経理担当者間で事前にルールを決めておく必要があるでしょう。

大量のレシートを扱う場合には、電子帳簿保存法に対応した経費精算システムなどを導入し、自動的に登録番号が取得できる体制を整えておくことで事務負担を減らせます。

また、電子帳簿保存法に対応している企業の場合、レシートや領収書の原本がなく、自動的に取り込まれたクレジットカードの明細やキャッシュレス決済のデータから仕入税額控除の対象になるか否かを判断しなくてはならないことも考えられます。

会社ごとの経費精算のフローを見直し、インボイス制度でスムーズに業務が進むように対応することが望ましいです。

インボイス制度とレシート

本記事で解説したインボイス制度とレシートに関してまとめます。

インボイス制度とレシートのポイント

- 条件を満たしたレシートは適格簡易請求書にあたり仕入税額控除の対象

- インボイス制度に対応するには以前のレシートに「登録番号」と「税率ごとに区分した消費税額等または適用税率」を追加

- レシートを受け取る側はインボイス制度に則ってスムーズな対応を

レシートを交付する側、受け取る側のどちらにとってもインボイス制度への対応は重要です。システム改修など時間がかかることも予想されるため、早めに準備をしておくことが望ましいでしょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

よくあるご質問

インボイス制度におけるレシートと領収書の違いは?

適格請求書発行事業者が発行したものであれば、レシートでも領収書でも仕入税額控除の対象になり、経費精算のための会計上の証憑書類としてもどちらでも構いません。ただし、税務上は領収書よりもレシートの方が信頼性が高いと考えられます。詳しくはこちらをご確認ください。

適格簡易請求書(簡易インボイス)とは?

簡易適格請求書(簡易インボイス)とは、不特定多数の人に対して商品の販売やサービスの提供を行う業種などで交付が認められている、記載事項が簡易な適格請求書の代わりとなるものです。詳しくはこちらをご確認ください。

レシートを適格簡易請求書(簡易インボイス)として交付するための条件とは?

レシートを適格簡易請求書(簡易インボイス)として交付するには、「不特定多数の者に対して販売等を行う事業者であること」「適格請求書発行事業者の登録を行うこと」「必要事項を満たしたレシートを発行すること」の3つの条件を満たす必要があります。詳しくはこちらをご確認ください。

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。