インボイス制度で白色申告・青色申告に影響は出るか?個人事業主の対応方法について解説

更新

「インボイス制度で白色申告・青色申告にどのような影響が出るのだろうか?」と考える個人事業主の方もいるのではないでしょうか。インボイス制度(適格請求書等保存方式)は消費税の納税や申告にかかわる制度であるため、所得税の確定申告である白色申告・青色申告への影響はありません。

しかし、個人事業主にとってインボイス制度の対応は今後の事業方針に大きく影響するため、制度について理解を深めておくことが大切です。ここではインボイス制度の概要を紹介しつつ、個人事業主への影響や対処法を解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度とは?

適格請求書(インボイス)とは、一定の記載要件を満たした請求書や領収書などを指します。従来からある区分記載請求書等保存方式に基づく請求書や領収書に追記が必要な情報は、以下のとおりです。

- 適格請求書(インボイス)発行事業者の登録番号

- 税率ごとに区分した合計額および適用税率(税抜もしくは税込)

- 税率ごとに合計した消費税額など

インボイス制度の目的は、事業者が行う取引における消費税率と消費税額を正確に計算することです。商品やサービスを提供する事業者(売手側)は、インボイス制度のしくみや影響についてよく理解したうえで、どのように対応するか検討しなければなりません。

インボイス制度は2023年10月1日から開始されました。適格請求書発行事業者の登録申請から登録番号発行までにかかる期間の目安は、以下のとおりです。

- e-Taxによる提出:約1か月

- 書面による提出:約1.5か月

免税事業者と課税事業者の違い

免税事業者と課税事業者には、以下のような違いがあります。

| 区分 | 納税の有無 | 要件 |

|---|---|---|

| 課税事業者 | 消費税を納める必要がある |

|

| 免税事業者 | 消費税の納税義務が免除されている | 上記の課税事業者の条件に当てはまらない場合 |

基準期間・特定期間における課税売上高が1,000万円以下の事業者は「免税事業者」です。

一方、基準期間の課税売上高が1,000万円を超える事業者は「課税事業者」となります。課税事業者は消費税の確定申告と納税が必要となるため、免税事業者から課税事業者になる場合は、金銭的なコストや事務作業の負担が増加します。

なお、特定期間中の課税売上高が1,000万円を超えていても、給与等支払額の合計額が1,000万円を超えていなければ、給与等支払額によって免税事業者と判定することも可能です。

インボイス制度で個人事業主(フリーランス)が知っておきたい白色申告・青色申告の概要

個人事業主(フリーランス)による所得税の確定申告には「白色申告」と「青色申告」の2種類があり、本章で概要について説明します。

手続きが簡単な白色申告

白色申告とは、青色申告の申請をしていない事業者が行う確定申告のことです。青色申告と比べ決算の手続きが容易で、簿記の知識の乏しい方でも確定申告書を作成しやすいメリットがあります。確定申告時に必要な収支内訳書の記載は売上や経費を書くだけで提出できるため、比較的簡単に申告手続きを済ませられます。

ただし、青色申告で適用できる最大65万円の青色申告特別控除を受けられません。事業で生じた赤字を翌年以降に繰越できる制度もありませんので、一定の売上金額を超えると青色申告に比べて所得税の納付税額が増えることがデメリットです。

白色申告について、こちらの記事で詳しく解説しています。

最大65万円の控除が受けられる青色申告

青色申告で確定申告するとさまざまな優遇措置があります。特に最大65万円の青色申告特別控除を受けられるのが大きなメリットです。他にも赤字の繰越や家族への給料を経費にできるため、白色申告に比べて節税のメリットが多数あります。青色申告を行うためには、期限までに税務署へ「青色申告承認申請書」の提出が必要になります。

一方で、白色申告に比べて確定申告で提出する書類は多く、準備に手間がかかるのがデメリットです。

青色申告特別控除65万円もしくは55万円の適用をうけるためには、簿記の知識を必要とする「複式簿記」での記帳が必要です。しかし、青色申告特別控除10万円は、単式簿記でよいので白色申告の場合尾t比べても手間はそんなに変わらず、青色申告の特典は利用できます。

よって、節税メリットがあり、青色申告の特典を享受できるので、青色申告の方がおすすめです。

青色申告について、こちらの記事で詳しく解説しています。

インボイス制度による個人事業主(フリーランス)が行う白色申告・青色申告への影響

「白色申告」と「青色申告」は所得税の申告方法に関するもので、インボイス制度は消費税額や消費税率を正しく申告・保存するしくみのことです。

したがって、白色申告・青色申告という所得税の申告上は、インボイス制度の影響を受けません。しかし、白色申告・青色申告関係なく、事業としては、インボイス制度の影響があります。

なお、インボイス制度に対応すると所得税に加えて消費税の確定申告が必要です。インボイス制度の対応による影響を考慮して、適格請求書発行事業者になるか判断しましょう。

インボイス制度で白色申告・青色申告の個人事業主が廃業の危機に陥ると言われる理由

インボイス制度について、白色申告・青色申告をする個人事業主のなかでは「廃業に陥るのでは?」という声があります。その理由は以下のとおりです。

- 免税事業者がインボイス制度に対応すると手取り収入が減る

- 免税事業者のままだと仕事の受注が減る可能性がある

- 事務作業にかかる時間が増える

インボイス制度によって、いきなり廃業する可能性は低いですが、今後の取引(買手側・売手側)や収入に大きな影響を与えることも事実です。本章で詳しく解説します。

免税事業者がインボイス制度に対応すると手取り収入が減る

免税事業者がインボイス制度に対応すると、年間の課税売上高に関係なく消費税の納税義務がある課税事業者になります。したがって、免税事業者では必要のなかった消費税の納税が毎年発生するので、所得金額が増えなければ手取り収入は減少するでしょう。

免税事業者のままだと仕事の受注が減る可能性がある

課税事業者が販売先(買手側)である免税事業者は、受注数が減る可能性があります。

買手側は適格請求書を受け取れないと、原則的に消費税の仕入税額控除ができないないため、課税事業者(売手側)との取引を優先することも考えられるでしょう。ただし、売手が適格請求書発行事業者ではないといった理由で、一方的に契約内容を変更する行為は、下請法違反となる可能性があります。

事務作業にかかる時間が増える

適格請求書発行事業者に登録すると、適格請求書の交付が可能になります。記載項目に則った適格請求書の交付と保存が必要です。

事業者自身が、買手側の場合でも受け取った請求書や領収書が適格請求書か否かの確認、免税事業者と取引の場合は、経過措置の適用など含め、インボイス制度に則った帳簿付けが必要です。

そして何より、消費税の確定申告も必要なので、本業以外の事務作業に時間と手間が増えるでしょう。

白色申告・青色申告の個人事業主がインボイス制度に対処する方法

白色申告・青色申告の個人事業主がインボイス制度に対応する方法として「免税事業者」と「課税事業者」の立場に分けて、それぞれ解説します

免税事業者は販売先(買手側)と受注価格を協議する

BtoC取引で、販売先(買手側)が、一般消費者であるならインボイス制度は影響がないので、免税事業者のままでも問題ありません。

BtoB取引のある免税事業者は、販売先(買手側)と受注価格を協議しましょう。今までと変わらない金額で発注してもらえるなら、インボイス制度への対応は保留できます。

一方で、新規営業を増やしたい場合、インボイス制度に対応したほうが受注確率は上がる可能性があります。適格請求書発行事業者に登録した後の収入減少のデメリットと比較したうえで、今後の対応について検討してみてください。

課税事業者はインボイス制度への対応を進める

課税事業者はインボイス制度に対応する収入減少のデメリットがないため、適格請求書発行事業者への登録を検討しましょう。適格請求書発行事業者に登録するには、申請書を納税地の税務署に提出するか、インボイス登録センターへ郵送するか、またはe-Tax

による申し込みが必要です。適格請求書発行事業者の登録時間を短縮したいなら、e-Tax

で申請しましょう。

適格請求書発行事業者の登録申請については、こちらの記事で詳しく解説しています。

インボイス制度で白色申告・青色申告の個人事業主からよくある質問と回答

個人事業主がインボイス制度に対応しないとどうなりますか?

インボイス制度への対応は任意です。

ただし、未対応の場合、販売先(買手側)からの依頼は減る可能性があります。免税事業者の方は適格請求書発行事業者に登録すると課税事業者となり、消費税の納税により手取り収入が減る可能性があるため、適格請求書発行事業者への登録のメリット・デメリットを考えて対処しましょう。

課税売上高1,000万円以下の個人事業主はインボイス制度に対応しなくてもいい?

課税売上高1,000万円以下の場合、原則として免税事業者なので、本来であれば消費税の納税義務はありません。しかし、インボイス制度による影響を考慮して、適格請求書発行事業者へ登録し、課税事業者になるか否かを判断する必要があります。

個人事業主がインボイス制度に対応した後は簡易課税制度を選んだほうがいい?

簡易課税制度とは、消費税の申告における計算方法のことです。簡易課税を選択すると「課税取引で受け取った消費税額×業種ごとの一定の割合(みなし仕入率)」で計算した金額を、納付する消費税額にできます。

納税者自身である個人事業主が簡易課税制度を選択している場合は、受け取る請求書は適格請求書である必要はありません。免税事業者からの仕入れについても納税する消費税額に影響を及ぼしません。

よって、免税事業者からの仕入れでも仕入税額控除は受けられますので、受け取り請求書や領収書がインボイス制度に対応しているか否かの確認も不要です。

仕入を必要としないエンジニアやライターなどの業種は、簡易課税を選択したほうが納付税額を抑えられる可能性が高いです。しかし、仕入を必要とする小売業や卸売業は、一般課税を選択したほうが消費税の納税額を抑えられるかもしれません。簡易課税・一般課税のどちらを選択するか迷う場合、税理士への相談をおすすめします。

インボイス制度で白色申告・青色申告に影響はないが業種によっては大きな影響を受ける

インボイス制度は消費税の申告や納税にかかわる制度なので、白色申告・青色申告でも関係なく、所得税の確定申告手続きを行えます。しかし、BtoBの取引がある個人事業主にとって、インボイス制度がの事業に影響を与えるのも事実です。

免税事業者がインボイス制度に対応すると、消費税の納税義務が発生するので、手取り収入の減少につながります。しかし、免税事業者のままだと適格請求書を交付できないため、販売先が事業者の場合、新規の受注は減る可能性があります。インボイス制度へ対応するメリット・デメリットを考慮して、適格請求書発行事業者へ登録するか判断しましょう。

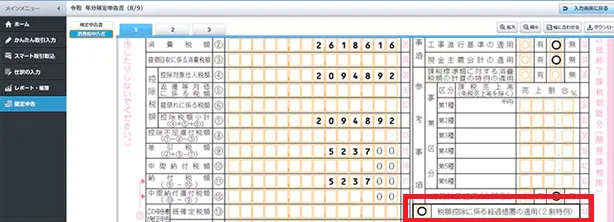

弥生の申告ソフトなら迷わず自分でカンタンに消費税申告ができる

弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」なら、はじめての消費税申告もラクに完了!

今すぐに始められて、初心者でも簡単に使える、「やよいの青色申告 オンライン」は初年度無料です。無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。

わかりやすい操作で日々の取り引き情報から所得税・消費税の両方の確定申告書が自動作成されます。

もちろん、所得税も消費税の確定申告もe-Taxでの申告が可能です!

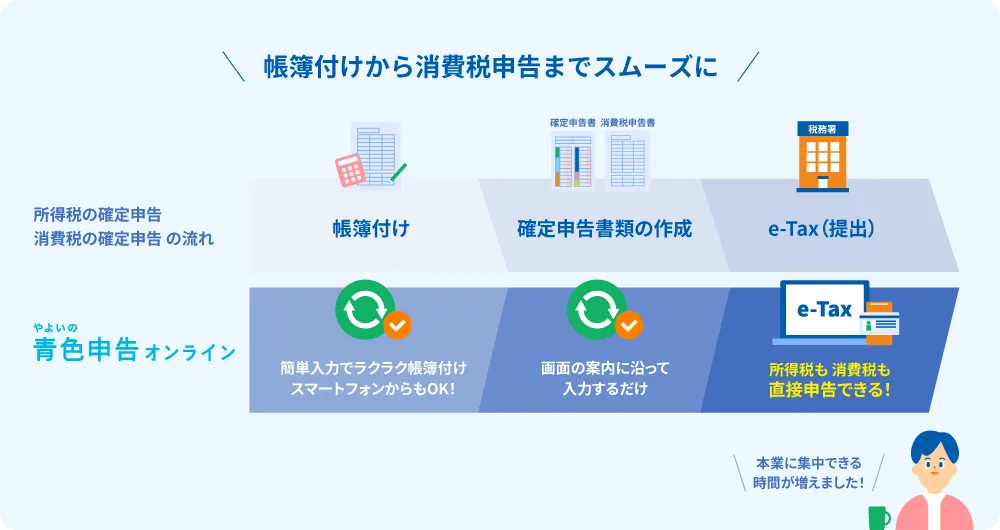

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の交付ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

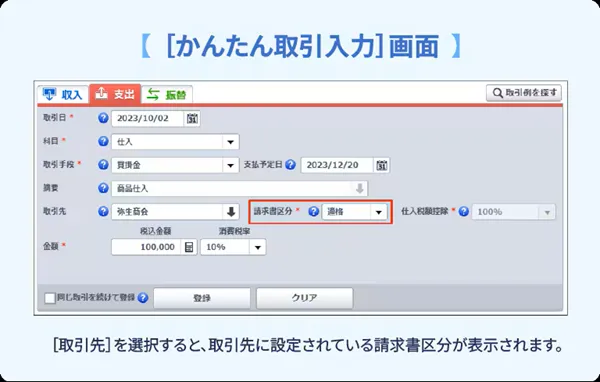

取引先の請求区分でインボイス取引も簡単に仕訳

「やよいの青色申告 オンライン」は、取引先の請求区分でインボイス取引も簡単に仕訳できます。

免税事業者などからの仕入れについても、仕入税額控除の経過措置に対応しています。

ステップに従って簡単に消費税の確定申告書も作成

初心者でも画面案内に沿って入力するだけで、所得税・消費税の両方の申告書が完成します。

消費税申告で2割特例の適用を受けたい場合も、画面上にチェックを入れるだけで済むのでとてもかんたんです。

さらに「やよいの青色申告 オンライン」なら、消費税申告だけでなく、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。