貸借対照表(バランスシート)とは?見方・読み方・作成手順を解説

更新

貸借対照表は決算書(財務諸表)の1つで、企業の財務上の安全性を確認できる書類です。すべての企業は、決算の際に必ず貸借対照表を作成しなければなりません。ただし、普段見慣れていないと、記載されている項目の意味や、企業の財務状況をどう読み取ればよいのかなど、わかりにくいこともあります。

本記事では、貸借対照表の基本的な見方や読み方のポイントを解説します。あわせて、貸借対照表からわかることや、作成の手順、注意すべき点もまとめていますので、ぜひ参考にしてください。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸借対照表とは決算書の1つ

貸借対照表(たいしゃくたいしょうひょう)は、決算日時点における企業の財務状況を表す書類で、決算書のうちの1つです。貸借対照表を参照することにより、企業が保有する「資産」、いずれ返済しなければならない「負債」、返済義務のない自己資本の「純資産」を把握できます。

決算書(財務諸表)の中でも、貸借対照表、損益計算書、キャッシュ・フロー計算書は「財務三表」と呼ばれ、特に重要度の高い書類とされています。各書類に記載される事項とそこから読み取れることは下表のとおりです。

財務三表の概要

| 貸借対照表 | 決算日時点で企業がどれだけ財産を保有し、債務を負っているかを表す書類。企業の資産・負債・純資産の金額と内訳がわかる |

| 損益計算書 | 一会計期間における企業の収益と費用をまとめた書類。収益・費用・利益の3項目から構成。企業の収益性を把握できる |

| キャッシュ・フロー計算書 | 一会計期間にどのような理由でいくらのお金の出入りがあったのかを表す書類。上場企業の他、一定規模の会社のみに作成が義務付けられている |

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸借対照表の見方・読み方

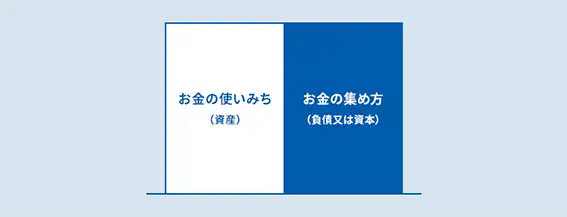

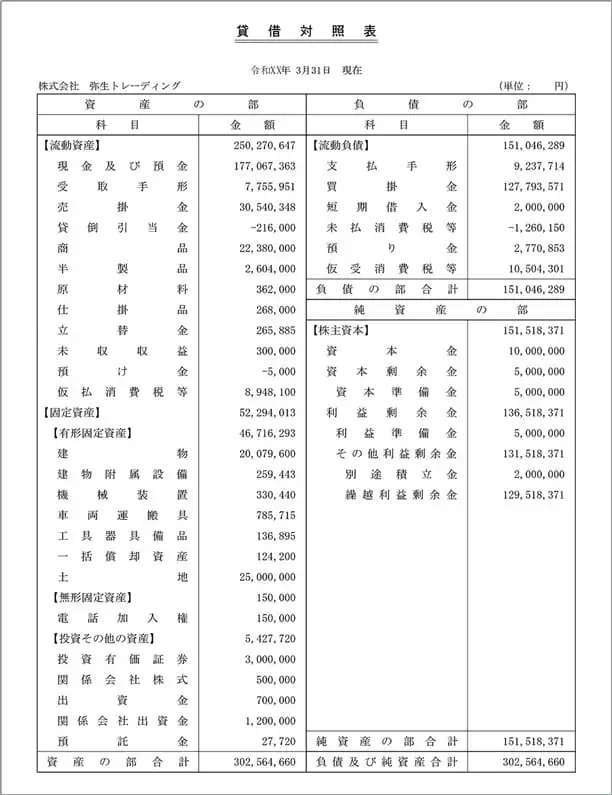

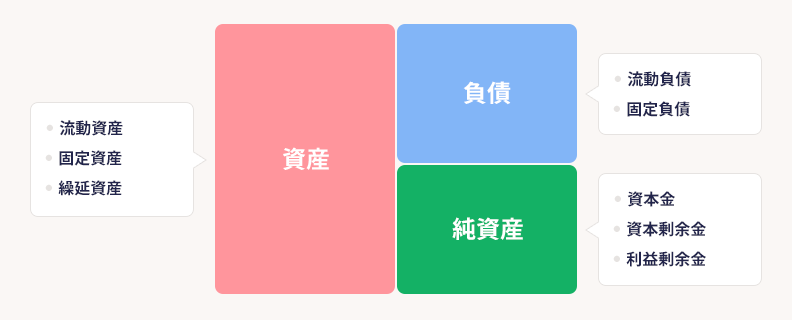

貸借対照表の構成は、大きく2つに分かれています。左側に記載されるのが資産、右側に記載されるのが負債と純資産(自己資本)です。

左右に記載される金額は常に一致します。貸借対照表が「バランスシート(Balance Sheet)」と呼ばれるのは、左右の金額が均衡状態を保っているからです。バランスシートの頭文字を取って「BS(ビー・エス)」と呼ばれることもあります。

貸借対照表の構成

貸借対照表の左側を「資産の部」といい、ここには企業が保有する財産の一覧が記載されます。右側の「負債の部」に記載されるのは、左側に記載されている資産の出所(それらの資産をどのようにして調達したのか)で、将来返済が必要な企業の借金です。「純資産の部」には資本金や自社株など、返済義務のない企業の資産が記載されます。具体的にどのようなものが記載されるのか、それぞれ見ていきましょう。

資産の部

資産とは、現金または換金可能な現金以外のもの(売ればお金になる商品や建物、土地など)やその他債権(受取手形や売掛金など)などのことです。資産はさらに、1年以内に現金化や費用化できる「流動資産」、現金化せずに1年以上の長期にわたって使用することが目的の「固定資産」、既に支出した費用をその効果が継続する期間にわたって配分する「繰延資産」の3つに分けられます。なお、貸借対照表では、一般的に現金化しやすいものから順に、上から流動資産、固定資産、繰延資産と並べ、これらすべての資産の合計を「総資産」といいます。

流動資産、固定資産、繰延資産に該当する主な勘定科目は以下のとおりです。

資産の部に該当する主な勘定科目

| 区分 | 勘定科目 | 内容 |

|---|---|---|

| 流動資産 | 現金 | 企業に現金として置いている金額。「現預金」として預金とまとめられることもある |

| 預金 | 「普通預金」「当座預金」「定期預金」など分けることもある | |

| 売掛金 | 売上金額を将来的に受け取れる権利を表す | |

| 受取手形 | 約束手形、為替手形など | |

| 商品 | 在庫などの将来販売される予定の品のこと | |

| 固定資産 | 建物 | 工場、ビル、倉庫、店舗、事務所など |

| 器具備品 | 椅子、机、キャビネット、コピー機、パソコンなど | |

| 車両運搬具 | 自動車、二輪車、トラック、バス、タクシー車など | |

| 機械装置 | 製造業の工場設備、機械など | |

| ソフトウェア | 自社開発、購入したソフトウェアなどの無形固定資産 | |

| 繰延資産 | 開業費 | 事業を始めるためにかかった費用 |

| 株式交付費 | 株式の発行のためにかかった費用 | |

| 開発費 | 新しい技術の開発にかかった費用 |

こちらの記事でも解説していますので、参考にしてください。

負債の部

負債の部に記載されるのは、将来返済が必要な負債、つまり企業の借金です。銀行などから融資を受けた場合の借入金や、商品を仕入れた場合の債務を表す買掛金など、いずれ返済の義務があるものが負債に該当します。

負債は、企業の決算から1年以内に支払う必要がある「流動負債」と、支払期日が1年以内に到来しない「固定負債」の2つです。貸借対照表では、支払期日が早い順に(流動性が高いものから)、上から流動負債、固定負債と並べます。

流動負債、固定負債に該当する主な勘定科目は、以下のとおりです。

負債の部に該当する主な勘定科目

| 区分 | 勘定科目 | 内容 |

|---|---|---|

| 流動負債 | 買掛金 | 商品仕入の未払金で、支払期日がまだのもの |

| 支払手形 | 支払のために振出した約束手形、為替手形 | |

| 未払法人税等 | 法人税のうち、まだ期日が来ていないもの | |

| 未払金 | 物の購入やサービスを受けた対価をまだ支払っていないもの | |

| 未払費用 | 継続したサービスなどを受ける際に後払いになるもの | |

| 短期借入金 | 返済まで1年以内の借入金 | |

| 固定負債 | 退職給付引当金 | 将来、社員に支払う退職金で既に発生しているもの |

| 長期借入金 | 返済まで1年を超える期間がある借入金 |

こちらの記事でも解説していますので、参考にしてください。

純資産の部

純資産とは、返済義務のない企業の資産のことで、「自己資本」とも呼ばれます。出資された金額を含む資本金や、これまで得た利益のうち企業に残っている分を合計した利益剰余金、企業設立後に株券発行などの資本取引によって生じた資本剰余金などが純資産に該当します。

純資産の部は、株主資本、株主資本以外の2つの要素で構成され、主な勘定科目は、以下のとおりです。

純資産の部に該当する主な勘定科目

| 区分 | 勘定科目 | 内容 |

|---|---|---|

| 株主資本 | 資本金 | 株主からの出資によって得られる事業活動の元手資金 |

| 資本剰余金 | 株主からの出資金のうち、資本金に充当されなかった資金 | |

| 利益剰余金 | 事業活動で得られた利益の蓄積 | |

| 自己株式 | 企業が保有する自社株 | |

| 株主資本以外 | 評価・換算差額 | 売買目的以外で保有する有価証券や土地などの購入価格と現在の時価と差額(評価損益) |

| 新株予約権 | 事前に決定された価格や条件に基づいて、新株の交付を受けることができる権利を付与したもの |

こちらの記事でも解説していますので、参考にしてください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸借対照表の読み方のポイント

貸借対照表を「読む」とは、具体的にどのような点に着目することを指すのでしょうか。主な読み方のポイントを紹介します。

- 貸借対照表の読み方のポイント

-

- 売掛金が増えすぎていないか

- 棚卸資産が増えすぎていないか

- 前年度と比較して増減の大きい項目がないか

売掛金が増えすぎていないか

貸借対照表を読む際に注目するポイントの1つは、資産の部の「売掛金」が過大になっていないかという点です。売掛金とは、商品やサービスを販売・提供した後、受け取っていない代金のことを指します。例えば、商品を販売して納品が完了しているものの請求書が未発行だったり、請求書は発行したものの販売先からの支払いがまだ行われていなかったりするような場合、その代金は売掛金に該当します。

販売から代金回収までの期間が長いものが多くなりすぎると、資金繰りの悪化を招くおそれがあるため、貸借対照表を見て売掛金が増えすぎているようなら、回収状況を確認する必要があるでしょう。

棚卸資産が増えすぎていないか

売上に対して棚卸資産が適正な水準に収まっているかどうかも、貸借対照表で確認したいポイントの1つです。棚卸資産とは、仕入れたものの販売せず、倉庫などに保管されている在庫商品のことを指します。

棚卸資産が増えすぎている場合、将来的に販売できる目途が立っているか確認が必要です。在庫商品として保管されているもののうち、今後販売できる見込みがないものを不良在庫といいます。不良在庫は適宜廃棄するなど、適切に処分する必要があるでしょう。

前年度と比較して増減の大きい項目がないか

貸借対照表は単年度のみ確認するのではなく、前年度や前々年度と比較することが重要です。単年度の数値には大きな問題がないように見えても、それ以前の会計期間のものと比較することで増減の大きい項目が見られる場合は、原因を確認する必要があります。

数値の増減が大きい項目があるということは、さまざまな取引の状況や資産・負債の状況に何らかの変化があったことを示しています。顕著に増減している項目があるようなら、その原因をきちんと分析しましょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸借対照表からわかること

貸借対照表を読み解くことによって、企業の財務分析に役立つさまざまな指標を導き出すことができます。具体的な指標としてあげられるのが、「流動比率」「当座比率」「自己資本比率」「固定比率」です。

| 流動比率 | 短期的に現金化できる流動資産のバランスを見ることで、事業の安全性がわかる |

| 当座比率 | 流動負債に対して、現金や預金などの当座資産がどの程度あるかを見ることで、短期の債務返済の安全性がわかる |

| 自己資本比率 | 総資本に対して自己資本の割合を見ることで、長期的な経営の安定性がわかる |

| 固定比率 | 建物などの固定資産をどの程度自己資本でまかなえているか見ることで、企業の長期的な安全性がわかる |

それぞれの指標について詳しく見ていきましょう。

流動比率

流動比率は、流動資産と流動負債のバランスを示します。短期的に支払が必要な流動負債と、短期的に現金化できる流動資産のバランスを見ることで、事業の安全性がわかります。流動比率は以下の計算式で求めることが可能です。

- 流動比率を算出する計算式

- 流動比率(%)=流動資産÷流動負債×100

なお、流動比率を見ると、今後1年以内に予定される支払をカバーできる手元資金があるかどうかの目安がわかり、資金繰りを確認する指標になります。

流動比率が100%を下回っている場合、流動資産よりも流動負債の方が大きいことから、資金がショートする危険性が考えられます。また、100%を上回っていたとしても、現金化のタイミングと支払のタイミングのずれによるショートが起こる可能性があるため、流動比率は200%程度あるのが理想です。

ただし、理想的な流動比率は業種によっても異なり、120%程度で推移する業種もあれば、200%を超えるような業種もあります。例えば、毎日現金が入金される小売業と、支払サイトが長い建設業などでは、目安となる流動比率は異なります。特に、買掛金の支払サイトが売掛金の支払サイトよりも短い場合、入金がある前に支払を行うことが必要です。そのため、手元資金に余裕のある経営が求められます。

当座比率

流動比率よりも、さらに確実性の高い支払能力をチェックするときの指標になるのが、当座比率です。当座比率は、流動負債に対して当座資産がどの程度あるかを数値化したもので、1~3か月程度の短期の債務返済に関する企業の財務安全性を示しています。当座資産とは、現金や預金、受取手形、売掛金、有価証券といった換金性の高い資産のことです。当座比率は以下の計算式で求めることができます。

- 当座比率を算出する計算式

- 当座比率(%)=当座資産÷流動負債×100

当座比率が100%以上であれば、当座資産が流動負債を上回っているので、短期債務返済能力は十分あると見なすことができます。反対に、100%を切っているのであれば、短期債務返済能力が十分ではないため、対策を講じる必要があるでしょう。ただし、当座比率は流動比率より条件が厳しいこともあり、80%程度であるケースも少なくありません。

自己資本比率

自己資本比率とは、総資本(総資産)のうち自己資本が占める割合のことです。自己資本比率を算出することで、企業の安定性を判断できます。自己資本比率を求める計算式は以下のとおりです。

- 自己資本比率を算出する計算式

- 自己資本比率(%)=自己資本÷総資本×100

総資本のうち、自己資本の割合が多い(自己資本比率が高い)場合、それだけ経営が長期的に安定しているといえます。反対に、自己資本の割合が少ない(自己資本比率が低い)場合は、赤字の累積や借入金などの負債が大きいことも考えられるため、経営状態の見直しが必要です。

なお、自己資本比率の目安は、業種によって大きく異なります。一般的に、自己資本比率の平均値は50%以上が安全性の目安とされています。

固定比率

固定比率とは、自己資本に占める固定資産の割合を示す比率のことです。企業が長期にわたって保有する固定資産が、どのような資金で購入されているかを確認するために用いる指標になります。固定比率は以下の計算式で求めることができます。

- 固定比率を算出する計算式

- 固定比率(%)=固定資産÷自己資本×100

固定比率を見ることで、企業の長期的な安全性を知ることが可能です。固定比率が100%以内であれば、固定資産をすべて自己資本でまかなっていることを意味するため、一般的には長期的に見て安全性が高い企業といえます。

ただし、固定比率が100%を超えているからといって、安全性が低いというわけではありません。企業が必要とする設備投資とその金額は、業種によっても大きく異なります。そのため、固定比率の数値だけではなく、同業種での目安を参考に企業の安全性を判断するとよいでしょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸借対照表を作成する手順

貸借対照表は、決算の際に作成します。貸借対照表を作成する基本的な手順は以下のとおりです。

- 貸借対照表を作成する手順

-

-

1.取引内容を仕訳帳に記入する

-

2.取引内容を借方・貸方に振り分け、総勘定元帳に転記する

-

3.総勘定元帳を基に試算表を作成する

-

4.決算整理仕訳を行う

-

5.貸借対照表を作成する

-

1. 取引内容を仕訳帳に記入する

貸借対照表の作成に必要となるのが、日々の取引の正確な記帳です。売上や仕入、経費・給与の支払など、取引が発生するごとに、その内容を仕訳帳という帳簿に記録していきます。

会計帳簿の作成は、正規の簿記の原則に従い、複式簿記で行います。複式簿記とは、1つの取引を借方(左側)と貸方(右側)に分け、取引内容に応じた勘定科目を使って帳簿に記録する方法です。複式簿記での記帳は、手書きや表計算ソフトではミスが起こりやすい他、簿記の専門知識がない方には難しいかもしれません。そのため、多くの企業では、会計ソフトが用いられています。

2. 取引内容を借方・貸方に振り分け、総勘定元帳に転記する

仕訳帳に記載した取引内容を「借方」「貸方」に振り分け、勘定科目ごとに「総勘定元帳」に転記していきます。記帳が完了したら、帳簿上のデータと実際の残高を突き合わせて、食い違いがないかどうかを確認しておきましょう。

3. 総勘定元帳を基に試算表を作成する

総勘定元帳を基に、期末に「試算表」を作成します。試算表とは、記帳の整合性をチェックする集計表の役割を持つ書類で、「合計試算表」「残高試算表」「合計残高試算表」の3種類があります。総勘定元帳に記載されている勘定科目ごとの借方・貸方の合計金額と残高を、試算表に転記していきましょう。

試算表においては、借方と貸方の合計金額は必ず一致します。もし、合計金額が異なる場合は転記ミスの可能性があるため、見直しが必要です。

4. 決算整理仕訳を行う

決算にあたっては、「決算整理仕訳」を行う必要があります。決算整理仕訳とは、事業年度をまたぐ取引について、今期分と来期分に分けて整理する仕訳のことです。期中に作成した帳簿と、決算時点での状況でずれが生じないよう、決算時には減価償却費の計上といった期中には行わない特別な仕訳を行います。決算整理仕訳を行うことで、資産や負債、純資産などが確定されます。

5. 貸借対照表を作成する

決算整理仕訳を終え、試算表を改めて確定させた後は、その内容に沿って貸借対照表を作成します。勘定科目は、その性質によって「資産」「負債」「純資産」「収益」「費用」の5つのグループに分けられますが、貸借対照表に記載されるのは、そのうち資産、負債、純資産の3つです。作成した試算表から資産、負債、純資産の勘定科目を抽出し、さらに資産を流動資産、固定資産、繰延資産に、負債を流動負債と固定負債に分類します。貸借対照表を作成した後は、左右の合計額が一致するかどうかを確認しましょう。左右の合計額が違う場合は、正確に作成できていないということになります。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸借対照表における注意点

貸借対照表を作成、確認する際には、注意すべき点が主に2つあります。それぞれ詳しく見ていきましょう。

最低1年に1回、決算日に貸借対照表を作成する

法人の事業年度は1年以内の任意の期間となるため、すべての企業は、最低でも1年に1回、貸借対照表の作成が必要です。なお、貸借対照表のベースになるのは日々の記帳となるため、取引をきちんと帳簿に記録できていなければ、貸借対照表を正しく作成することができません。決算日前に慌てることのないように、会計ソフトなどを活用して適切な帳簿管理を心掛けましょう。

加えて、決算時には、貸借対照表の他にもさまざまな書類を作成する必要があります。法人の決算と税務申告は、個人の確定申告に比べて複雑なので、不安な場合は税理士などの専門家に依頼することをおすすめします。

負債が少ないほど優れた企業とも一概にはいえない

貸借対照表には、企業の決算日時点における資産と負債、総資産の状態が記載されています。このうち負債(他人資本)は企業の借金に当たるものなので、「負債が少ないほど優れた企業」「負債が多いと倒産リスクが高い」などと考える方もいますが、一概にそうとは言い切れません。負債が少ない企業であっても、単に設備投資を行っていないだけという可能性もあるでしょう。確かに、負債が大きすぎると財務上は問題ですが、企業を成長させるためにはどうしても負債(借り入れ)が必要な場面もあります。

貸借対照表を見るときは、負債が多い、少ないだけを意識するのではなく、併せて内訳や理由を確認することが大切です。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計ソフトなら日々の帳簿付けや決算書作成もかんたん

「弥生会計 Next」は、使いやすさを追求した中小企業向けクラウド会計ソフトです。帳簿・決算書の作成、請求書発行や経費精算もこれひとつで効率化できます。

画面を見れば操作方法がすぐにわかるので、経理初心者でも安心してすぐに使い始められます。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸借対照表の内容を適切に読み解き、経営課題の改善につなげよう

貸借対照表は、企業が「どれだけの財産を保有し、どれだけの債務を抱えているか」を示す書類です。決算日時点での財務状況を確認する際には貸借対照表を参照することになります。企業の財務状況はさまざま要因によって常に変動していますので、単年度の経営状態を把握する意味でも、経年変化を確認する意味でも、貸借対照表に基づいて経営分析を行うことは重要です。貸借対照表を適切に読み解く方法を理解することで、自社の経営状態をより客観的に把握でき、経営上の課題解決やリスク回避にもつなげられるでしょう。

自社の経営状態を正しく把握するには、正確な貸借対照表を作成する必要があります。貸借対照表にミスや漏れ、曖昧な点などが生じてしまうと、適切な経営分析ができない状況に陥りかねません。

弥生のクラウド会計ソフト「弥生会計 Next」なら、簿記の知識がなくても、日付や金額などを入力するだけで複式簿記帳簿を自動で作成可能です。さらに、「帳票作成機能」で貸借対照表をはじめとする決算書もかんたんに作成できます。会計ソフトで業務を効率化しつつ、正確な貸借対照表の作成を行い、経営状態の把握に活かしてみてはいかがでしょうか。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

よくあるご質問

貸借対照表の読み方は?

貸借対照表には、左側に企業の資産、右側に負債と純資産が記載されています。貸借対照表を読むときには、いくつか注目すべき項目があります。例えば、企業の資産として記載されている「売掛金(商品やサービスを販売・提供したが、受け取っていない代金)」が増えすぎている場合、資金繰りの悪化を招くおそれがあるため、回収状況を確認する必要があります。また、「棚卸資産」が増えすぎているなら、在庫商品が今後販売できる見込みがあるかどうかの判断が必要です。

貸借対照表の読み方については、詳しくはこちらをご確認ください。

貸借対照表(BS)と損益計算書(PL)の違いは?

貸借対照表(BS)は、決算日時点における財務状況を示す書類です。企業がどのような方法で資金を調達し、現状どれだけの資産を保有しているのか、負債の状況はどうかといった点がわかることから、財務上の安全性を確認する際に役立ちます。それに対して、損益計算書(PL)は一会計期間における企業の収益と費用が記載されています。会計年度における収益性や費用、利益といった企業の経営成績を確認する際に用いられる書類です。

貸借対照表(BS)と損益計算書(PL)の違いについては、詳しくはこちらをご確認ください。

貸借対照表を見ると何がわかる?

貸借対照表から導き出される指標として、「流動比率」「当座比率」「自己資本比率」「固定比率」があげられます。これらの指標から、事業の安全性や経営の安定性を分析することができます。

流動比率は、短期的に現金化できる流動資産のバランスを示す指標で、事業の安全性を確認できます。当座比率は、流動負債に対して現金や預金といった当座資産がどの程度確保されているかを示す指標で、短期の債務返済の安全性を確認するものです。自己資本比率とは、総資本に対する自己資本の割合のことで、長期的な経営の安定性を判断する際に活用されます。固定比率は、建物などの固定資産をどの程度まで自己資本でまかなえているかを示す指標で、企業の長期的な安全性を確認する際に用いられます。

貸借対照表からわかることについては、詳しくはこちらをご確認ください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者渋田貴正(税理士、司法書士、行政書士、社会保険労務士)

税理士、司法書士、社会保険労務士、行政書士、起業コンサルタント®。

1984年富山県生まれ。東京大学経済学部卒。

大学卒業後、大手食品メーカーや外資系専門商社にて財務・経理担当として勤務。

在職中に税理士、司法書士、社会保険労務士の資格を取得。2012年独立し、司法書士事務所開設。

2013年にV-Spiritsグループに合流し税理士登録。現在は、税理士・司法書士・社会保険労務士として、税務・人事労務全般の業務を行う。