粗利・粗利率とは何か?計算方法や営業利益などとの違いを解説

監修者: 齋藤一生(税理士)

更新

粗利は、経営者や財務担当者だけでなく、営業担当者も意識しておく必要のあるものです。粗利の意味や、粗利からわかること、活用法などを知っておきましょう。

ここでは、粗利・粗利率の意味や活用法と併せて、粗利を含めた5種類の利益の違いについても解説していきます。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

「粗利」とは「売上総利益」のこと

粗利とは、企業が商品やサービスを販売した際に得られる利益を示す数字のひとつで、「あらり」と読みます。営業活動を行う上で、個別に算出することも珍しくありません。

また、企業全体の年間の粗利は、損益計算書の「売上総利益」を見ればわかります。売上総利益は、粗利を会計用語で言うときの呼び方です。

粗利の計算方法

粗利は、商品やサービスの販売価格から原価を差し引くことで計算できます。例えば、60円で仕入れたペンを100円で販売した場合、粗利は100円-60円=40円ということになります。

同様に、企業全体の1年間の粗利は、1年間の売上高-売上原価で求められます。

粗利率の計算方法

粗利率とは、売上高における粗利(売上総利益)の割合を示すもので粗利益率とも呼ばれます。下記の計算式で算出できます。

粗利率=売上総利益÷売上高×100(%)

適切な粗利率は、業種や経営方針によっても変わります。例えば、仕入れた商品をそのまま売る卸売業は粗利率が低いことが一般的です。また、人件費などが多く必要な宿泊業や飲食サービス業の粗利率は高くなります。それぞれの業種業態によって粗利率は異なるので、粗利が高ければいい低ければいいというわけではないのです。

中小企業庁による「中小企業実態基本調査(令和2年確報)」によると、各業種の平均粗利率は下記のようになっています。

業界別平均粗利率

- 建設業:24.4%

- 製造業:22.1%

- 情報通信業:43.2%

- 運輸業、郵便業:24.0%

- 卸売業:15.2%

- 小売業:31.2%

- 不動産業、物品賃貸業:43.3%

- 学術研究、専門・技術サービス業:59.4%

- 宿泊業、飲食サービス業:66.2%

- 生活関連サービス業、娯楽業:38.0%

- サービス業(他に分類されないもの):41.4%

- ※総務省統計局:中小企業実態基本調査(令和2年確報)

売上原価の計算方法

粗利は、売上高から売上原価を差し引くことで算出できます。ただし、売上原価は、年間の仕入れ高と同額ではありません。なぜなら、前の会計期に購入した在庫品が売れたり、今期仕入れた物の売れ残った在庫品が発生したりする可能性があるからです。

そこで、粗利計算をする際の売上原価は、仕入高だけでなく、期首と期末の棚卸し高をもとに計算されます。計算式は下記のとおりです。

原価=期首商品棚卸高+当期商品仕入高-期末商品棚卸高

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

粗利からわかること

粗利や粗利率は、算出するだけでなく企業の経営に役立てていくことが大切です。損益計算書を作成したら粗利率を算出し、自社の経営状況に問題がないか確認してみてください。

続いては、粗利からわかる2つのことについて見ていきましょう。

原価が妥当かどうか

粗利や粗利率が高いということは、それだけ原価を抑えることができているということになります。反対に、粗利や粗利率が同業他社に比べて極端に低い場合、商品原価をかけすぎているかもしれません。仕入先や原料の見直しを検討してみましょう。

商品にどのくらい付加価値をつけられているか

商品の価格は、原価だけで決まるものではありません。例えば、1個20円の卵をシェフが熟練の技でオムレツにして、配膳をすることで付加価値が生まれ、何倍、何十倍という価格で売ることができるようになります。

原価にどのくらいの粗利を上乗せして商品を販売できるのかは、企業が付加できる価値に応じて決まります。粗利が低いのであれば、消費者にとって魅力的な付加価値をつけられているかどうかを考えてみましょう。

粗利を見る際の注意点

自社の経営状況を知るために役立つ粗利ですが、粗利だけ見ていてもわからないこともあります。粗利から経営状況の判断を行う際には、下記の2点に注意しましょう。

販売費及び一般管理費が含まれない

売上から売上原価を差し引いて求める粗利ですが、商品を売るためには売上原価以外にもさまざまな費用がかかっています。人件費や広告宣伝費、家賃、光熱費といったこれらの費用は、粗利の中から差し引かれます。

つまり、粗利がプラスでも、それ以外の部分の支出が大きければ、企業は赤字になってしまうのです。粗利だけを見て経営状態を判断してしまわないようにしましょう。

販売費及び一般管理費については、以下の記事で詳しく解説していますので参考にしてください。

業種によって適切な粗利や粗利率は異なる

業種によって、売上原価のほとんどかからない仕事もあれば、売上原価が高額な一方、それ以外の費用が抑えられる仕事もあります。適切な粗利や粗利率は業種や経営方針によって変わります。そのため、繰り返しになりますが、一概に粗利や粗利率だけで「高い」「低い」と決めつけることはできません。

粗利を活用した分析方法

続いては、粗利を経営に活かしていくための分析方法をご紹介します。損益計算書を改めて確認してみましょう。

粗利と営業利益を比較する

粗利と営業利益を比較することで、どの程度販売費・一般管理費に費用がかかっているかがわかります。

例えば、粗利は高いのに営業利益が低く、十分な純利益を稼げていないという企業は、販売費・一般管理費を使いすぎている可能性が高いでしょう。業種による違いもありますが、過去の実績の推移なども見ながら、販売費・一般管理費が適切かどうか確認してみてください。

同業他社と比較する

業種によって、適切な粗利率は大きく異なります。同じ業種の粗利率の平均と自社の粗利率を比較したり、同じ業種の中でも、特に企業規模や扱う商品の近いライバル企業と比較したりして、客観的に経営状況を見てみることも重要です。

粗利を上げるにはどうしたらいい?

粗利が高いということは、商品を1つ販売した際により多くの利益が得られるということですから、それだけ効率の良い経営ができているといえるでしょう。

ただし、粗利は一概に高いほどいいというわけではありません。粗利を高くすることで消費者が離れてしまっては、将来的に粗利や純利益は伸び悩むことになるでしょう。薄利多売の戦略が功を奏することは珍しいことではありません。粗利を高くすることばかりを追い求めるのではなく、経営戦略に沿った粗利率を設定する必要があります。

また、粗利を上げるのではなく、広告宣伝費や人件費、家賃など、売上原価以外の企業運営にかかる経費を抑えることで、純利益は上がります。粗利を上げることだけでなく、それ以外の部分についても合わせて検討してみてください。

上記を踏まえた上で、なお「粗利を上げる必要がある」と感じた場合は、下記のいずれか、あるいは両方について検討する必要があります。

商品単価を上げる

これまで、100円で販売していたものを120円で販売することにすれば、その分粗利は高くなります。

しかし、すでに消費者に根付いていた商品単価を上げるということは、消費者離れを起こす危険性の高い行為です。原料の値上げなど、やむをえない理由がない場合は、安易に単価を上げる戦略をとるのは避けたほうがいいでしょう。

そのためにも、販売当初の価格は慎重に決定する必要があります。

売上原価を下げる

売上原価を下げる方法は、消費者から見えづらい粗利の上げ方です。そのため、単価を上げるよりは実行しやすいといえるでしょう。

売上原価を下げる方法には、下記のようなものがあります。

- 仕入先と交渉して値下げをしてもらう

- より安価な仕入先を探す

- 大量発注することで仕入単価を下げる

- 自社でできる業務は自社で行って外注費を減らす

ただし、仕入先へ無理な交渉をすることで関係性が悪化したり、仕入先を変えることで品質が落ちたりする可能性もあります。また、大量発注は在庫を抱えるリスクがありますし、自社でより多くの業務を行うようにすれば、社員の負担が大きくなるでしょう。

売上原価を下げる方法も、一時の思い付きで簡単にできるものではありません。慎重な判断が求められます。

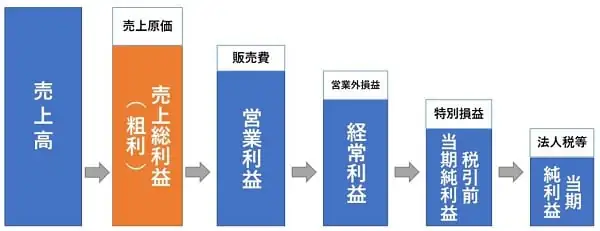

損益計算書のさまざまな利益の違い

損益計算書には、粗利(売上総利益)のほかにも、さまざまな利益が記載されています。それぞれがどのような金額を示すものなのか、理解しておきたいところです。損益計算書に何が書かれているのかがわかるようになれば、自社の状況や経営上の問題などを把握しやすくなります。

ここでは、損益計算書に記載されている利益の違いについてご説明します。

粗利(売上総利益)

粗利(売上総利益)は、会計期における売上高の合計から、売上原価を差し引いた金額です。

粗利(売上総利益)=売上高-売上原価

粗利は企業の利益というよりは、企業が販売している商品の利益を示すものです。そのため、商品ごとに計算されることが多く、粗利を重視する企業は多いです。

営業利益

粗利は売上高から商品の原価だけを差し引いた金額ですが、実際の企業活動には、商品の原価以外にも、人件費や宣伝広告費、交通費、家賃、光熱費、通信費など、さまざまな費用がかかります。このような、「販売費及び一般管理費」と呼ばれる金額を粗利から差し引いたものが営業利益です。

営業利益=粗利-販売費及び一般管理費

営業利益を見ることで、自社が本業でどの程度の利益を出せているのかがわかります。この部分が赤字だと、本業による利益が出せていないということになります。

経常利益

経常利益は、営業利益に、企業活動において発生した本業以外の損益である「営業外損益」を足した金額です。

経常利益=営業利益+営業外損益

営業外損益には、受取利息や配当金、事業としてではなく、不動産を貸している場合の賃料、貸倒引当金戻入金、雑収入などが該当します。また、雑損失や融資を受けた際の支払い利息も、営業外損益の損失にあたります。

そのため、経常利益が営業利益よりも高くなるか、低くなるかは、企業によって異なります。営業外損益がプラスであれば、経常利益は営業利益よりも高くなりますが、マイナスであれば営業利益を下回ります。

ただし、一時的な損失や収益については、営業外損益には含まれません。あくまでも、通常の企業活動における損益のみが含まれます。経常利益は、企業の経営状態の実態をつかみやすい数値だといえるでしょう。

税引前当期純利益

経常利益と特別利益の合計から特別損失を差し引いた金額が、税引前当期純利益です。

税引前当期純利益=経常利益+特別利益-特別損失

特別利益とは、長期保有が前提だった固定資産や有価証券などを売却して得た収益などを指します。特別損失には、災害による損失の他、固定資産や有価証券の売却損、情報漏洩や不慮の休業などに対応するための費用など、臨時的または突発的に発生した損失が該当します。

当期純利益

当期純利益は、税引前当期純利益から法人税や法人事業税、法人住民税(代表者や個人事業主の個人に課せられる住民税は含みません)といった税金を差し引いた金額です。

当期純利益=税引前当期純利益-法人税-法人事業税-法人住民税

当期純利益を見れば、企業が1年間経営を行った結果、いくらの利益が出たのかがわかります。当期純利益がプラスであれば黒字、マイナスであれば赤字ということになります。

ただし、黒字か赤字かだけを意識するのではなく、なぜそのような結果になっているのかを読み解き、今後の経営に活かすことが大切です。それぞれの利益の内容を確認し、どこでマイナスが大きくなっているのか、あるいは、どこで利益を出しているのかを確認してみましょう。

粗利や粗利率を経営に活かしていこう

会計資料としての損益計算書を見て、年間の粗利や粗利率から分析を行うだけでも、企業の経営状況を知るために役立ちます。「弥生会計」などの会計ソフトを使用すれば、数値の確認も容易です。

しかし、より細かい分析をするのであれば、部門ごとや担当者ごとなど、細かいカテゴリに分けた粗利や粗利率を確認していく必要があります。

「弥生販売」は、商品や担当者、得意先といったさまざまな切り口で粗利や粗利率を自動集計できます。ほかにも、多くの集計・分析レポート機能を標準搭載していますので、ぜひ経営分析に活用してみてください。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計ソフトなら日々の帳簿付けや決算書作成もかんたん

「弥生会計 Next」は、使いやすさを追求した中小企業向けクラウド会計ソフトです。帳簿・決算書の作成、請求書発行や経費精算もこれひとつで効率化できます。

画面を見れば操作方法がすぐにわかるので、経理初心者でも安心してすぐに使い始められます。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ