法人化とは?個人事業主が法人成りするメリットや税金、手続きを解説

監修者: 森 健太郎(税理士)

更新

個人事業主として一定の売上を上げられるようになると、法人化(法人成り)を考える方も多いでしょう。また、個人で行っていた事業をさらに拡大するために、法人化を検討する方もいるかもしれません。

個人事業主から法人になると、節税対策がしやすくなったり、信頼性が高まったりするといった、さまざまなメリットがあります。しかし、場合によっては、法人化によるデメリットが生じることもあるため、注意が必要です。

本記事では、法人化について、メリット・デメリットや行う際の判断基準と共に、手続きについても解説します。

法人設立ワンストップサービスを利用して、オンラインで登記申請も可能。

サービス利用料金も電子定款作成も全部0円!個人事業主から法人成りを予定している方にもおすすめです。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

法人化・法人成りとは個人事業主が法人を設立すること

法人化とは、個人事業主が株式会社や合同会社などの法人を設立することを指し、法人成りとも呼ばれます。法人化と会社設立、および法人と個人事業主では、どのような違いがあるのかを確認しておきましょう。

法人化と会社設立の違い

一般的に、ただ会社を設立するだけでは、法人化とは言いません。法人化は、個人事業主として行っていた事業を引き継いで会社を設立することです。法人化によって設立された法人は、それまで個人事業主として携わってきた事業や、事業に関わる資産・負債を引き継ぎます。

それに対して、会社設立とは、それまでの事業を引き継がず、まったく新しい事業として法人を設立することです。

法人と個人事業主の違い

法人と個人事業主は、たとえ事業内容が同じでも、税金のしくみや社会的な信用度などさまざまな違いがあります。法人と個人事業主の主な違いを、以下の表にまとめました。

法人と個人事業主の主な違い

| 法人 | 個人事業主 | |

|---|---|---|

| 起業時の提出書類 (提出先) |

定款、登記事項証明書など(法務局) | 開業届(税務署) |

| 起業の手続きにかかる費用 | 株式会社約16万7,000円~、合同会社約6万円~ | なし |

| 社会的信用 | 個人事業主と比べて高い | 法人に比べて低い |

| 税金 | 法人税、法人住民税、法人事業税など | 所得税、個人住民税、個人事業税など |

| 税務申告 | 法人税、住民税、事業税など | 所得税の申告のみ |

| 節税 | 経費の範囲が広い | 法人に比べ方法が限られる |

| 事業主の給与 | 社長1人であっても、法人から支払われる | 給与という概念はなく、売上から経費や社会保険料などを差し引いて残ったものが事業主の所得となる |

| 銀行口座 | 法人口座を開設するための審査は厳しい | 個人名義の口座でも可 ただし、事業用のお金と生活費が混同しないよう注意が必要 口座に屋号を付ける場合のみ、口座開設のための審査が厳しくなる |

| 事業主(株主)の責任 | 有限責任 | 無限責任 |

| 社会保険 | 健康保険、厚生年金保険など | 国民健康保険、国民年金など |

個人事業主と法人の違いについてはこちらの記事や動画を併せてご覧ください。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

個人事業主から法人化するメリット

個人事業主から法人化すると、どのようなメリットがあるのでしょうか。まずは、法人化することでのメリットを具体的に確認しましょう。

個人事業主から法人化するメリット

- 節税対策がしやすくなる

- 社会的な信用度が高まる

- 負債に対する出資者の責任が限定される

- 決算月を自由に決められる

節税対策がしやすくなる

法人化すると、税制上の取り扱いや経費の範囲などが個人事業主とは変わるため、節税につながりやすくなります。法人化することによる節税メリットは、以下のとおりです。

役員報酬を損金計上できる

法人化すると、経営者は会社から役員報酬を受け取ることになりますが、この役員報酬は損金として計上できるため、結果的に法人税の負担軽減につなげられることがメリットです。

ただし、役員報酬を損金算入するには一定の要件を満たす必要があるため、税理士などの専門家に確認しながら設定しましょう。

退職金を損金計上できる

法人の場合、事業主である自分にも退職金を支給でき、この役員への退職金は損金計上が可能なこともメリットです。法人は事業主自身への退職金を損金計上すれば法人所得を減らすことができ、その分、法人税の負担が軽減されます。

消費税の納付が最大2年免除される

法人化すると、消費税の免税期間を延ばせることもメリットと言えるでしょう。

個人事業主も法人も、2年前(2期前)の年間課税売上高が1,000万円を超えると、消費税の納税義務が発生します。しかし、新たに設立された法人は、1期目・2期目には「2年前の売上」が存在しません。そのため、設立から2年間は、原則として消費税の納税義務が免除されます。たとえ個人事業主のときに年間売上が1,000万円を超えていたとしても、法人化すれば課税事業者となるタイミングを最大2年間遅らせることが可能です。

ただし、資本金1,000万円以上で会社を設立した場合や、適格請求書等保存方式(インボイス制度)に対応しようと設立時から適格請求書発行事業者に登録した場合には、設立1期目から消費税の納税義務が生じます。また、設立1期目の前半6か月の売上または人件費(役員報酬含む)が1,000万円を超えた場合は、2期目から消費税を納めなければなりません。

赤字を10年間繰り越せる

法人化すると、事業の赤字を最大10年間まで繰り越せるようになることもメリットです。

個人事業主でも、青色申告をしていれば赤字を繰り越せますが、その期間は最大3年間です。法人化すれば繰越控除期間は10年間に延びるため、より節税効果が高まります。

赤字を繰り越して翌年度以降の黒字と相殺すれば、利益が出た年の課税所得を減らせるため、法人税の節税につなげられます。

生命保険料を経費にできる

生命保険料を経費計上できることも、法人化による節税メリットの1つです。

法人化して、契約者と受取人を法人とした法人契約で生命保険に加入すれば、保険の種類にもよりますが、保険料の一部を経費計上可能になります。

役員報酬についてはこちらの記事も併せてご覧ください。

社会的な信用度が高まる

法人化すると、個人事業主よりも社会的な信用度が高くなることもメリットです。

法人を設立する際には、商号(社名)や住所、資本金などの情報を法務局に提出して登記しなければなりません。登記した内容は誰でも閲覧でき、法人としての責任が発生するため、個人事業主に比べて社会的な信用を得やすくなります。

その結果、個人事業主とは契約を結ばない企業と取引できたり、資金調達の選択肢が広がったりする可能性もあります。

負債に対する出資者の責任が限定される

法人と個人事業主では、万が一倒産してしまった際に、事業上の責任を負う範囲に違いがあります。法人化すれば、負債に対する出資者の責任が限定されることもメリットです。

個人事業主の場合は「無限責任」となり、事業上の責任はすべて事業主本人が負わなければなりません。例えば、経営が悪化した際の仕入先への未払金や、金融機関からの借入金、滞納した税金なども、個人の責任として返済義務を負うことになります。

それに対して、株式会社や合同会社では、事業上の責任は出資金の範囲内での「有限責任」となり、代表者個人がすべての責任を負う必要はありません。個人保証による借り入れなどを除き、出資額以上の支払義務は発生せず、個人の資産は守られます。万一の際のリスクを最小限に留めることができるのは、法人化のメリットと言えるでしょう。

決算月を自由に決められる

個人事業主とは異なり、法人は決算月を自由に決められることもメリットです。

個人事業主の事業年度は、法律によって1月から12月と定められており、決算月は必ず12月になります。

その一方で、法人は、1年を超えない範囲で、事業年度を自由に設定できます。そのため、法人の繁忙期と決算月が重ならないようにするなど、都合に合わせて調整することが可能です。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

個人事業主が法人化するデメリット

個人事業主が法人化するとさまざまなメリットがある反面、いくつかのデメリットもあります。法人化を検討する際は、メリット・デメリットの両方を把握しておきましょう。法人化によるデメリットは、主に、以下のような点です。

個人事業主が法人化するデメリット

- 法人化する際に設立費用がかかる

- 赤字でも税金を支払わなければならない

- 会計や事務作業の負担が増える

法人化する際に設立費用がかかる

個人事業主が開業する際は、税務署に開業届を提出するだけで費用もかかりませんが、会社を設立するにはさまざまな費用が必要なことがデメリットです。

会社の設立費用は法人形態によって異なります。

例えば、株式会社では、法務局での法人登記手続きに必要な登録免許税は「資本金額×0.7%」で、算出される金額が15万円に満たないときは15万円です。合同会社では「資本金額×0.7%」で、6万円に満たない場合は6万円となります。加えて、株式会社を設立する場合は、定款の認証手数料(1.5万~5万円)も必要になります。

さらに、会社設立時には、資本金も用意しなければなりません。法律上は資本金1円以上で会社設立が可能とされていますが、一般的には、資本金として初期費用に運転資金6か月分を足した金額程度を準備したほうがよいと言われています。

会社設立にかかる費用についてはこちらの記事を併せてご覧ください。

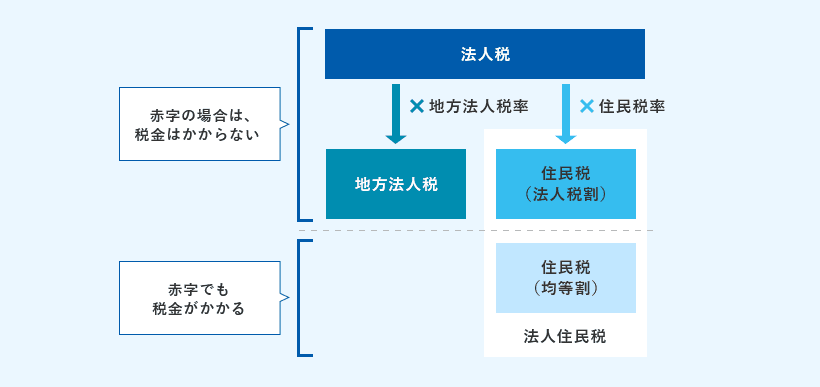

赤字でも税金を支払わなければならない

赤字でも税金を支払う必要があることも、法人化のデメリットです。

個人事業主の場合、決算で赤字になれば、所得税や住民税は課税されません。しかし、法人であれば、法人税や法人住民税の法人税割は課税されないものの、法人住民税の均等割は赤字であっても必ず納める必要があります。

法人住民税は「法人税割」と「均等割」の2つに分かれており、法人税割は法人税額を基に算出するため、赤字であれば税額は0円です。その一方で、均等割は資本金や従業員数などに応じて課税され、たとえ赤字でも納税額は変わりません。法人化すると、赤字でただでさえ苦しいときに、固定的な税負担が発生するおそれもあります。

会計や事務作業の負担が増える

法人化すると、個人事業主のときよりも会計作業や事務作業の手間が増えることもデメリットです。

例えば、個人の確定申告に比べて、法人の決算や税務申告は手続きが複雑であるため、自分で行うには専門的な知識が不可欠です。そのため、法人の決算申告は税理士に依頼することが一般的ですが、それでも個人事業主のときよりは事務作業が増えてしまいます。

さらに、法人では、社会保険や源泉徴収、年末調整など、労務関連の事務処理も発生します。このような煩雑な事務作業で本業が圧迫されないように、法人化する際は、ツールやシステムの導入など、効率化の工夫が必要になるでしょう。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

個人事業主が法人化を検討するべきタイミング

法人化のさまざまなメリットを活かすには、法人化するタイミングも重要です。法人化するベストなタイミングは事業内容や事業主の考え方によっても異なりますが、一般的には、次のようなポイントが判断基準となります。

法人化を検討すべきタイミング

- 所得金額が900万円以上になった場合

- 課税売上高が1,000万円を超えた場合

- 事業の拡大や資金調達の選択肢を増やしたい場合

所得金額が900万円以上になった場合

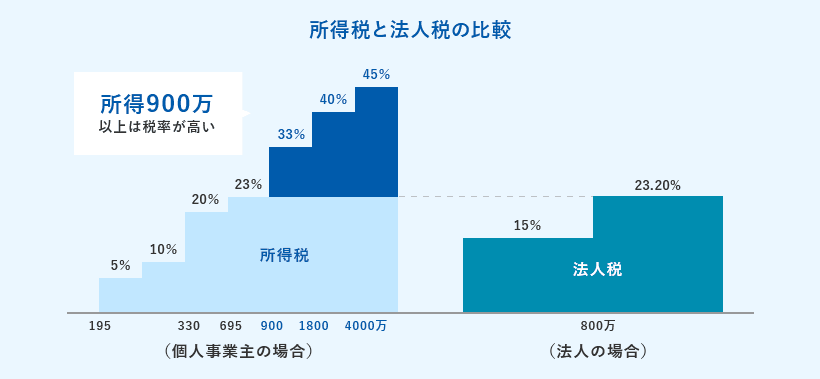

個人事業主が法人化を検討したいタイミングの1つが、所得(売上から経費を引いた利益)が900万円以上になったときです。一般的には、個人事業主の事業所得が800万~900万円程度になったら、法人化したほうが節税メリットはあると言われています。

個人事業主と法人では、所得に課税される税金のしくみが異なり、個人事業主は所得税、法人は法人税です。

個人事業主の所得税は累進課税であるため、所得が増えると税率が段階的に上がり、最大税率は45%になります。それに対して、法人税の税率は、資本金1億円以下の法人であれば、所得が800万円以下なら15%、800万円を超える部分については23.2%です。そのため、所得が増えれば増えるほど、法人設立による節税効果は高くなるでしょう。

ただし、法人税の額は、所得だけでなく、役員報酬の設定などによっても変わってきます。法人化によって納める税金の額がどれだけ変わるか知りたい場合は、事業の売上や経費、希望年収などを入力するだけで概算の税金額がわかる、「かんたん税金計算シミュレーション」をご活用ください。

課税売上高が1,000万円を超えた場合

2年前の年間売上が1,000万円を超えていたら、課税事業者になる前に、一度法人化を検討してみるとよいでしょう。

前述したとおり、個人事業主も法人も、2年前(2期前)の年間課税売上高が1,000万円を超えると、消費税の納税義務が発生します。しかし、法人化すれば、会社設立後2年間は、原則として消費税の納税 義務は免除されます。

ただし、適格請求書等保存方式(インボイス制度)に対応するために適格請求書発行事業者の登録を受けた場合、設立1年目から課税事業者となり、消費税の申告・納付が必要です。インボイス制度に対応したほうがよいかどうかは、事業の内容や取引先の状況などによって異なります。

取引先が課税事業者である場合は、自社が適格請求書発行事業者になっていないと、取引先は仕入税額控除を適用できずに税負担が増えてしまいます。その一方で、顧客が一般消費者や免税事業者であれば、仕入税額控除の影響はないと考えられるため、免税事業者のままでも問題ないかもしれません。

このように、法人化する際は、消費税の免除を受けるか、課税事業者になるか、どちらが自社にとって有利であるかを十分検討することが大切です。

事業の拡大や資金調達の選択肢を増やしたい場合

「事業を拡大したい」「資金調達の選択肢を増やしたい」と考えたときも、法人化を検討すべきタイミングと言えます。

法人化すると、社会的な信用度が高まるため、それまで以上に事業を拡大できる可能性があります。法人でなければ契約しない企業や、個人事業主とは大規模な取引を行わない企業に対しても、ビジネスのチャンスが広がるかもしれません。

また、法人化すると、法人を対象とした助成金や補助金にも申請できるようになります。株式会社の場合は、新たな株式を発行して資本金を増やす、増資による資金調達も可能です。

法人成りするタイミングについてはこちらの動画を併せてご覧ください。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

法人化する際に必要な手続きと手順

法人化にあたっては、会社設立の手続きが必要になります。会社設立手続きの大まかな流れを、STEPに沿ってご紹介します。

法人化する際に必要な手続きの流れ

-

STEP1.

会社の形態や基本事項の検討

-

STEP2.

法人用印鑑の作成

-

STEP3.

定款の作成・認証

-

STEP4.

出資金(資本金)の振り込み

-

STEP5.

申請書類を提出し、登記申請する

STEP1. 会社の形態や基本事項の検討

まずは、社名や所在地、資本金、設立日、会計年度、事業目的(事業年度)といった会社の基本事項を決めます。併せて、設立する会社の法人形態についても検討しましょう。

現在、日本で新しく設立できる会社形態は「株式会社」「合同会社」「合名会社」「合資会社」の4種類ですが、株式会社または合同会社のどちらかを選ぶことが一般的です。

STEP2. 法人用印鑑の作成

会社の形態や基本事項を検討し、社名が決まったら、会社実印(代表者印)を作成しましょう。

法務局に設立登記の申請をするときには、印鑑届書を提出して、会社実印の登録を行います。設立登記をオンラインで行う場合、印鑑の届出は任意ですが、法人口座の開設や融資の申込みなど、会社設立後に実印を使用する場面は意外と多いものです。後で二度手間にならないように、会社設立のタイミングで実印を作っておいたほうがよいでしょう。

このとき、法人用印鑑として、法人口座の開設に用いる銀行印と、請求書や納品書などに押印する角印(社判)、ゴム印も一緒に作成しておくことがおすすめです。

STEP3. 定款の作成・認証

法人用印鑑ができたら、会社設立時に必要となる定款を作成します。

定款とは、会社を運営するうえでのルールをまとめた重要な書類です。定款には必ず記載しなければならないと法律で決められている「絶対的記載事項」があり、記載がないと定款自体が無効になるので注意しましょう。

株式会社の場合は、定款の作成後、公証役場での認証手続きが必要です。合同会社であれば、定款の認証は必要ありません。

STEP4. 出資金(資本金)の振り込み

定款の作成・認証が終わったら、出資金(資本金)の払い込みを行います。

この時点では、会社設立登記が完了していないため、会社の銀行口座はまだ作れません。そのため、資本金は、発起人の個人口座に振り込みましょう。

STEP5. 申請書類を提出し、登記申請する

出資金(資本金)を振り込んだら、設立登記申請書などの必要書類を揃え、法務局へ登記申請を行います。

登記申請の方法は、窓口、郵送、オンラインの3とおりあるので、自分が申請しやすい方法を選びましょう。申請後、不備がなければ1週間~10日程度で登記が完了し、無事に会社設立となります。

会社形態の比較や会社設立の流れについてはこちらの記事を併せてご覧ください。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

法人化した後に必要な手続きと手順

個人事業主から法人化する場合は、会社設立後に以下のような手続きも必要になります。事業の引き継ぎなどが必要となり、一から起業する場合とは手続きが異なるため注意しましょう。

法人化した後に必要な手続きの流れ

-

STEP1.

個人事業の廃業手続き

-

STEP2.

法人に個人事業の資産や負債を引き継ぐ

-

STEP3.

個人から法人に名義を変更する

-

STEP4.

労働保険や社会保険への加入手続きを行う

STEP1. 個人事業の廃業手続き

法人登記が完了したら、個人事業の「廃業届(個人事業の開業・廃業等届出書)」を管轄の税務署に提出し、廃業手続きを行います。青色申告をしていた場合は「所得税の青色申告の取りやめ届出書

」の提出も必要です。

STEP2. 法人に個人事業の資産や負債を引き継ぐ

個人事業の廃業手続きを終えたら、設立した法人に資産や負債の引き継ぎが必要です。

資産の移行には、「売買契約」「現物出資」「賃貸契約」の3つの方法があり、それぞれ手続きや税法上の取り扱いなどが異なります。また、債務を移行する方法には、設立した法人が個人事業主と共に債務引受する「重畳的債務引受」と、法人単独で債務を引受する「免責的債務引受」があります。

STEP3. 個人から法人に名義を変更する

個人から法人に資産や負債を引き継いだら、許認可が必要な事業を営んでいる場合や、オフィスや店舗の賃貸契約を結んでいる場合などは、法人への名義変更も行います。事業用の銀行口座も、個人名義のものとは別に、法人名義の口座を新たに開設しましょう。

STEP4. 労働保険や社会保険への加入手続きを行う

個人から法人への名義変更後は、健康保険や厚生年金保険といった社会保険に加入するため、年金事務所に届出を行います。たとえ社長1人だけの会社であっても、社会保険には原則加入しなければなりません。また、従業員を雇う場合は、併せて労災保険と雇用保険の加入手続きも必要になります。

会社設立後にやることや法人成りの手続きについてはこちらの記事・動画を併せてご覧ください。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

法人化を手軽に行う方法

法人化に必要な手続きを手軽に行いたい場合におすすめなのが、「弥生のかんたん会社設立」です。

「弥生のかんたん会社設立」は、画面の案内に沿って必要事項を入力するだけで、会社設立時に必要な書類を自動生成できる無料のクラウドサービスです。各官公庁への提出もしっかりガイドするため、事前知識は不要。さらに、入力内容はクラウドに自動保存され、パソコンでもスマホでも、自由に切り替えながら書類作成ができます。

また、法人化のタイミングなどを専門家に相談したい場合は、「税理士紹介サービス」が便利です。

「税理士紹介サービス」は、会社設立や税務、経理業務などに関する困り事をお持ちの方に、弥生が厳選した経験豊富で実績のある専門家をご紹介するサービスです。業界最大規模の全国のパートナー会計事務所から、会社所在地や業種に合わせて最適な税理士をご紹介します。紹介料は、一切かかりません。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

法人化はデメリットやタイミングも併せて検討しよう

個人事業主から法人化をすると、節税をはじめとするさまざまなメリットがあります。しかし、事業の状態や売上規模によっては、法人化せずに個人事業主のままでいるほうがトータルの支出額を抑えられる可能性もあるため、よく検討しなければなりません。

法人化のタイミングなどを迷った場合には、「税理士紹介サービス」などのサービスを利用して、税務の専門家である税理士に相談し、アドバイスを受けるのがおすすめです。

また、法人化のために会社を設立する際は、自分でかんたんに必要書類の作成ができる「弥生のかんたん会社設立」などの便利なサービスを活用しましょう。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

よくあるご質問

個人事業主の法人化(法人成り)とは?

法人化(法人成り)とは、個人事業主が株式会社や合同会社などの法人を設立することです。具体的には、個人事業主として行っていた事業を引き継いで会社を設立することを、法人化と言います。

法人化によって設立された法人は、それまで携わってきた事業や、事業に関わる資産や負債を引き継ぎます。

法人化・法人成りについては、詳しくはこちらをご確認ください。

個人事業主が法人化するデメリットとは?

法人化のデメリットとしては、会社設立時に費用がかかることや、社会保険への加入が必要で社会保険料の事業主負担が発生すること、赤字でも法人住民税の均等割を納税しなければならないことなどがあげられます。また、個人事業主と比べて会計作業や事務作業の手間が増えることも、法人化のデメリットと言えます。

個人事業主が法人化(法人成り)するデメリットについては、詳しくはこちらをご確認ください。

個人事業主が法人化を検討するべきタイミングとは?

個人事業主が法人化を検討したほうがよいタイミングは、所得金額が900万円以上になった場合や、課税売上高が1,000万円を超えた場合、事業の拡大や資金調達の選択肢を増やしたい場合などです。個人と法人では税金の仕組みが異なり、所得金額が900万円以上になると、法人化したほうが節税できる可能性があります。

個人事業主が法人化を検討するべきタイミングとは、詳しくはこちらをご確認ください。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

この記事の監修者森 健太郎(税理士)

ベンチャーサポート税理士法人 代表税理士。

毎年1,000件超、累計23,000社超の会社設立をサポートする、日本最大級の起業家支援士業グループ「ベンチャーサポートグループ」に所属。

起業相談から会社設立、許認可、融資、助成金、会計、労務まであらゆる起業の相談にワンストップで対応します。起業・会社設立に役立つYouTubeチャンネル会社設立サポートチャンネルを運営。