アルバイトも年末調整をする?しないとどうなる?対象になる人の条件も解説

更新

従業員を雇用して給与を支払う企業は、年に一度、年末調整を行わなければなりません。しかし、「アルバイトやパートが年末調整の対象なのかわからない」という担当者の方もいるのではないでしょうか。アルバイトやパートは扶養の範囲内で働くケースも多く、従業員それぞれの状況によって対応が異なるため、対応をしっかりと把握しておくことが大切です。また、ケースによっては年末調整が不要なこともあります。

本記事では、年末調整の対象となるアルバイトやパートの条件、年末調整のために用意する書類と書き方などについて詳しく解説します。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

年末調整は所得税の過不足を調整する手続き

年末調整は、給与所得者に支払う給与から源泉徴収(天引き)している所得税の過不足を調整するために、雇用主である企業などが年末に行う手続きです。給与所得者とは、企業・団体などに勤務して給与や賞与を受け取っている人のことで、正社員はもちろんアルバイトやパート従業員も含まれます。

給与所得者の所得税は、雇用主が月々の給与や賞与から源泉徴収し、本人に代わって国に納めています。ただし、源泉徴収された所得税はあくまでも仮の金額であり、扶養控除や保険料控除といった個人の事情を正確に反映したものではありません。そこで雇用主は、1年間の給与が確定した時点で正しい所得税額を計算し、納めすぎていれば従業員に還付し、不足していれば従業員から追加徴収します。この一連の手続きが年末調整です。

年末調整について詳しくは、こちらの記事をご覧ください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

アルバイトで年末調整の対象になる人・ならない人

アルバイトやパートも給与所得者に含まれますが、全員が年末調整の対象になるわけではありません。対象となるケースとならないケースについて、それぞれ確認しておきましょう。

アルバイトで年末調整の対象になる人

給与を受け取っているアルバイトやパートで、以下の2つの条件に該当する人は、年末調整の対象となります。

-

- 勤務先に「給与所得者の扶養控除等(異動)申告書」を提出している

- 年末時点で勤務先に在籍している

アルバイトに所得税がかかるボーダーラインは、2025年度の税制改正により、給与収入(年収)で123万円超となります。これは基礎控除が58万円、給与所得控除が65万円となったためで、以前の103万円から大幅に緩和されました。なお、2025年および2026年分については、年収に応じて基礎控除の金額がさらに増額されます。

ただし、年収が123万円以下でも、令和7年分は従来の月額表が用いられ、月収が8万8,000円以上になると源泉徴収の対象となります。令和8年分からは新しい月額表が適用され、月収が10万5,000円以上から源泉徴収が行われ、年末調整で還付される場合があります。

さらに2025年度の税制改正では、学生アルバイトに関係する勤労学生控除の所得要件が引き上げられました。学生アルバイトは、給与収入が150万円以下、かつ給与以外の所得が10万円以下であれば、年末調整で勤労学生控除(27万円)が適用されます。加えて、学生アルバイトが親などの扶養控除から外れるラインも引き上げられ、なおかつ19歳以上23歳未満が対象となる「特定親族特別控除」が新設されました。これらの変更により、学生アルバイトがより多くの収入を得られるようになっています。

-

参照:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)

」

-

参照:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について

」

アルバイトで年末調整の対象にならない人

アルバイトやパート従業員の中には、年末調整の対象にならない人がいます。まずは、他社で「給与所得者の扶養控除等(異動)申告書」を提出している人です。年末調整は、原則として1社でしか行えません。そのため、アルバイトを掛け持ちしている人が既に別の会社に申告書を提出している場合は、自社での年末調整は不要です。また、年末時点で退職済みの人に関しても、原則として年末調整の対象になりません。

ただし例外として、年の途中で退職し、年間の給与総額が123万円以下で年内に再就職の見込みがない場合は、最後の給与支払時に年末調整の対象となることがあります。なお、年間の給与総額が2,000万円を超える人や、災害による源泉所得税および復興特別所得税の徴収猶予・還付を受けた人も、年末調整の対象外です。このようなケースに該当する場合は、従業員自身が確定申告を行うことになります。

-

参照:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)

」

-

参照:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

働き方などで異なるアルバイトの年末調整

年末調整の対象となるかどうかは、従業員一人ひとりの働き方によっても異なります。アルバイトを掛け持ちしている従業員や給与以外の収入がある従業員など、各パターン別にどのような対応をすべきなのかを確認しておきましょう。

アルバイトを掛け持ちしている場合|メインの勤務先で年末調整

「給与所得者の扶養控除等(異動)申告書」は複数の勤務先に提出できません。アルバイトを掛け持ちしているなどの理由で2か所以上から給与を受け取っている人は、メインの勤務先(通常、最も給与支給額が多い勤務先)のみに申告書を提出し、そこで年末調整を行います。そのため、2か所以上から給与を受け取っている従業員に関しては、どこの勤務先で年末調整を行うのか、あらかじめ本人に確認しておきましょう。自社に申告書を提出するのであれば、通常どおり年末調整を行います。それに対して他社に申告書を提出するのであれば、自社での年末調整は不要のため、年末調整をしていない源泉徴収票のみ発行します。

年末時点で在籍していない場合|自社での年末調整は不可

年末時点で在籍していないアルバイトについては、自社での年末調整は行えません。年の途中で退職した従業員には、年末調整未済(未済扱い)の源泉徴収票を交付しましょう。退職者は受け取った源泉徴収票を基に、翌年に自身で確定申告しなければなりません。なお、退職した元従業員が年内に転職し、年末時点で新しい勤務先に在籍している場合は、その職場で年末調整をすることが可能です。

給与所得者の扶養控除等(異動)申告書が未提出の場合|年末調整自体が不可

原則として従業員には全員提出を求め、その提出がない場合は年末調整を行わない対応が必要です。申告書が未提出の際は、基礎控除や扶養控除などの所得税法上の各種控除が一切適用されず、不利な条件で所得税が源泉徴収されます。自社がメインの勤務先であるにもかかわらず申告書を提出していない従業員には、雇用主側から提出するよう促しましょう。なお、申告書の提出期限は以下のとおりです。

-

- 通常の場合:申告する年の最初の給与支給日の前日まで

- 年の途中で入社・異動した場合:その最初の給与支給日の前日まで

- 非居住者である親族に対する扶養控除・障害者控除の適用を受ける場合:その年の最後の給与支給日の前日まで

株取引などの副収入がある場合|アルバイト収入のみ年末調整

不動産賃貸収入、個人事業などで従業員個人が得た収入は、年末調整の対象外です。これは、年末調整が給与所得のみを対象とした企業側の手続きだからです。不動産賃貸収入や個人事業による事業所得といった給与以外の収入がある従業員は、年末調整後に自身で確定申告を行わなければなりません。ただし、給与所得・退職所得以外の所得合計が年間20万円以下であれば、原則として所得税の確定申告は不要です。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

アルバイトの年末調整で提出する書類

年末調整を行うには、従業員に書類を提出してもらわなければなりません。これは正社員であってもアルバイトであっても同様です。書類を提出してもらうことにより、所得税の負担を軽減する所得控除や住宅ローン控除が適用されます。年末調整のために提出してもらう書類は、主に以下の4種類です。

| 申告書 | 受けられる控除 | 提出する人 |

|---|---|---|

| 給与所得者の扶養控除等(異動)申告書 | 扶養控除、 障害者控除、 寡扶養控除、 障害者控除、 寡婦控除、 ひとり親控除、 勤労学生控除 |

年末調整を受けるすべての人 |

| 給与所得者の基礎控除申告 書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書 |

基礎控除、 配偶者控除、 配偶者特別控除、 特定親族特別控除、 所得金額調整控除 |

年末調整において、基礎控除、配偶者(特別)控除、特定親族特別控除、および所得金額調整控除を受ける人 |

| 給与所得者の保険料控除申告書 | 生命保険料控除、 介護医療保険料控除、 個人年金保険料控除、 地震保険料控除、 社会保険料控除(給与から控除されていないもの)、 小規模企業共済等掛金控除(給与から控除されていないもの) |

左記の控除を受ける人 |

| 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 | 住宅借入金等特別控除、 特定増改築等住宅借入金等特別控除 |

左記の控除を受ける人 |

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

年末調整で提出する書類の書き方

年末調整を行うための4種類の書類のうち、住宅ローン控除に関する申告書を除く3種類の書類は、所得控除を受けるために多くの従業員が提出します。アルバイトの場合、扶養する側になるケースは多くないため、本人が「控除の申告は不要」と考えていることもあるでしょう。しかし、アルバイト自身が生命保険の契約者として保険料を支払っている場合などは、保険料控除申告書に記載することで控除を受けられます。各書類の様式や記載例については、国税庁のWebサイトにて公開されているため、そちらを参考にしましょう。

以下では、各書類の概要や見方、書き方のポイントをわかりやすく解説します。

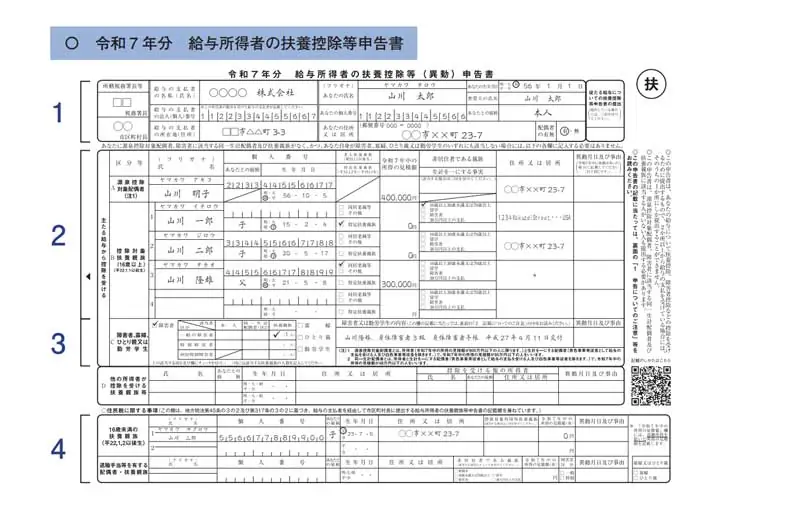

給与所得者の扶養控除等(異動)申告書の書き方

給与所得者の扶養控除等(異動)申告書は、従業員本人がメインの勤め先に提出し、配偶者控除や扶養控除などの所得控除を受けるための書類です。扶養親族がいない場合でも、正しい源泉徴収税額の計算のために提出します。提出がない場合は乙欄課税となり、所得控除が一切適用されません。

申告書の上部欄は、従業員本人の氏名・住所・生年月日・マイナンバー(勤務先の運用ルールによっては省略可)など、基本情報を記入する部分です。右上の「従たる給与についての扶養控除等申告書の提出」の欄は、主たる給与での年末調整で配偶者控除や扶養控除などの控除が適用しきれない場合に、その控除を適用するために提出される書類であり、主たる給与で年末調整を行う場合は通常空欄でかまいません。

下部欄には、配偶者・扶養親族・障害者・寡婦・ひとり親・勤労学生などの各控除を受けるための情報を記載します。該当しない部分は空欄で問題ありません。なお、16歳未満の扶養親族については所得税の扶養控除の対象とはならないため、下部の「住民税に関する事項」の欄にのみ記入します。

企業側は、提出期限(通常は年初給与支給日前日まで)の厳守を周知し、不備があった場合は差し戻しをしなければなりません。また、マイナンバーなどの個人情報管理も徹底しましょう。

-

引用:国税庁「≪記載例≫令和7年分扶養控除等(異動)申告書

」

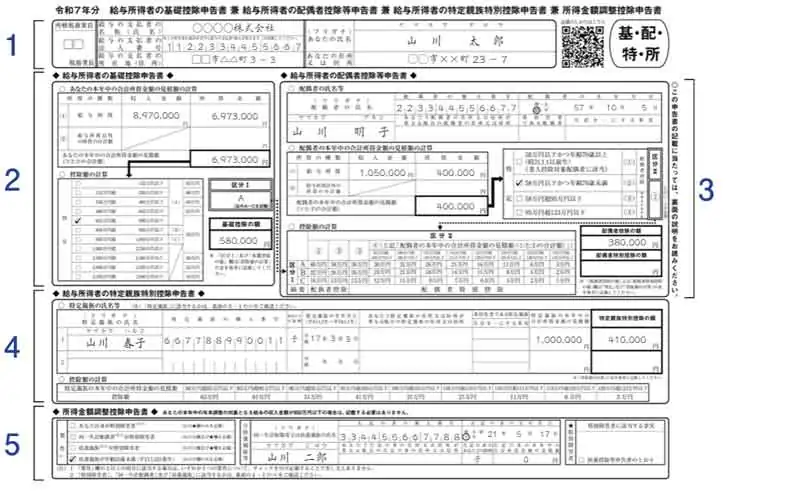

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書の書き方

以下の4種類の申告書が一式にまとまっている書類です。

-

- 給与所得者の基礎控除申告書

- 給与所得者の配偶者控除等申告書

- 給与所得者の特定親族特別控除申告書

- 所得金額調整控除申告書

2025年12月以降に実施する年末調整において、基礎控除・配偶者(特別)控除・特定親族特別控除・所得金額調整控除の各種控除を一括で申告できます。このうち基礎控除はすべての従業員に適用されるため、アルバイトであっても必ず記入してもらいましょう。

配偶者控除・特定親族特別控除・所得金額調整控除に関しては該当する欄のみ記入すればよく、該当しない部分については空欄のままで問題ありません。

上部欄には、様式どおり勤務先に関する情報および、従業員の氏名や住所を入力してもらいましょう。

また、各欄には従業員本人・配偶者・特定親族それぞれの「本年中の合計所得金額の見積額」を記入する欄があります。ここには、年末調整前時点での給与明細や源泉徴収票などを参考に、正確に記載するよう案内することが大切です。これは、見積額を基に控除の金額や区分が決まるためです。見積額および控除額、区分が正しく記載されているか確認しましょう。

特定親族特別控除とは?

特定親族特別控除は、2025年度の税制改正で新設された所得控除です。以下の条件すべてを満たす「特定親族」がいる場合に控除が適用されます。

-

- 居住者と生計を一にする19歳以上23歳未満の親族であること

- 特定扶養親族の合計所得金額が58万円超123万円以下(給与収入だけの場合、おおむね123万円超188万円以下)であること

- 青色事業専従者や白色事業専従者、配偶者でないこと

特定親族特別控除の対象となる従業員は、給与所得者の特定親族特別控除申告書に特定親族の氏名や続柄、合計所得金額の見積額などを記入し、勤務先に提出しなければなりません。特定親族の合計所得金額に応じて、該当親族1人につき3万円から最大63万円が控除されます。なお、対象の特定親族が国外にいる場合は、親族関係書類と送金証明を提出してもらいましょう。

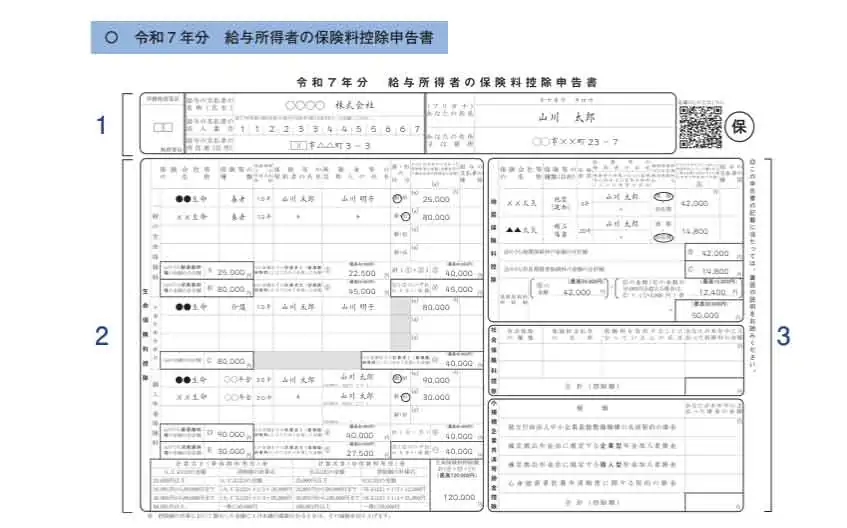

給与所得者の保険料控除申告書の書き方

給与所得者の保険料控除申告書は、従業員が加入および支払いをしているさまざまな保険料について所得控除を受けるための書類です。以下の控除を申告できます。

-

- 生命保険料控除(一般、介護医療、個人年金)

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除(iDeCo含む)

申告書は、控除を受ける保険の種類ごとに記入欄が分かれています。

-

- 左側:生命保険料控除(一般、介護医療、個人年金)

- 右側:地震保険料控除、社会保険料控除、小規模企業共済等掛金控除

なお、加入していない保険の欄は空欄のままで問題ありません。記入する際は、従業員が加入している保険会社などが発行する控除証明書を参照し、各項目を転記してもらいましょう。なお、保険金の受取人などの一部項目は、控除証明書ではなく、保険の契約に関する別の書類(保険証券など)で確認しなければならないこともあります。

また、従業員の自宅に控除証明書が届いていない場合や、本人が紛失した場合は、従業員本人から保険会社に再発行を依頼してもらいましょう。なお、電子データに対応済みの企業であれば、電子的控除証明書を提出することで申告書の代用とすることもできます。

-

引用:国税庁「令和7年分 給与所得者の保険料控除申告書

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

アルバイトの年末調整に関するよくある質問

アルバイトで働く従業員の年末調整においてよくある疑問と対応方法をQ&A形式で紹介します。

アルバイトの年末調整をしないとどうなる?

企業がアルバイトに対して年末調整を行わないと、所得控除が適用されず、結果としてアルバイト本人が納める所得税が多くなってしまう可能性があります。

年末調整は、1年間の給与支払額に基礎控除や扶養控除などの各種控除を適用して最終的な所得税額を算出し、精算する手続きです。年末調整を行うことで、源泉徴収で納めすぎていた場合は税金の還付を受けられます。また、翌年の住民税額は前年の所得額に基づくため、控除が適用されないことで住民税も高くなることも考えられます。

法律上、雇用主である企業は給与支払者として年末調整を行わなければなりません。アルバイトであっても、対象となる場合は年末調整を適切に実施しましょう。企業が年末調整を実施しなかった場合、後になって追加徴収が課されることもあります。

加えて、2025年の税制改正では基礎控除や給与所得控除が引き上げられ、所得税の非課税枠が実質的に拡大しました。特定親族特別控除が新設された影響も大きく、条件に応じて控除額が追加されるケースもあります。これらを踏まえ、正しく年末調整を行うことが大切です。

アルバイトで前職の源泉徴収票がないときは?

年の途中で採用したアルバイトについて、前職の源泉徴収票がない場合は、年末調整ができません。年末調整はその年の1月1日から12月31日までのすべての給与所得を合算したうえで行うため、年の途中で採用した従業員に関しては、前職の源泉徴収票が必須だからです。

そもそも源泉徴収票は、原則として従業員の退職後1か月以内に交付しなければならないと法律で定められています。前職の企業が交付しておらず、従業員の手元に届いていない場合は、従業員本人から交付を依頼するように伝えましょう。依頼しても前職の企業が発行してくれない場合は、所轄の税務署に「源泉徴収票不交付の届出書」を提出し、税務署に対応してもらいます。源泉徴収票不交付の届出書は、国税庁のWebサイトや税務署の窓口で入手可能です。届出書には前職の企業の情報や未発行となっている経緯を記入し、発行を依頼した証拠となる書類(電話やメールの記録など)、給与支払明細書の写しなどを添えて提出しましょう。

アルバイトの確定申告の方法は?

アルバイトが確定申告する場合の方法は以下のとおりです。

- 1.源泉徴収票、各種控除証明書、本人確認書類、マイナンバーがわかるもの、還付を受ける口座の情報を準備する

- 2.国税庁の「確定申告書等作成コーナー」や申告ソフトなどを利用して確定申告書を作成する(手書きの場合は国税庁のWebサイトや税務署などで確定申告書を入手して記入する)

- 3.受付期間中(通常、2月16日から3月15日まで)に所轄の税務署に持参・郵送・e-Tax(電子申告)のいずれかの方法で提出する。ただし、払いすぎた税金の還付を受けるための「還付申告」の場合は、通常の受付期間を待たずに、翌年の1月1日から申告手続きが可能

- 4.納めすぎていた場合は還付を受け、不足していた場合は納税する

アルバイト従業員自身が確定申告を行うケースは、さまざまなパターンがあります。一例は以下のとおりです。

- 年末調整に誤りがあった

- 年末調整に控除証明書や前職の源泉徴収票などの書類の提出が間に合わなかった

- 給与所得以外の所得(副業の事業所得や株の売却益など)が年間20万円を超えた

- 医療費控除、ふるさと納税、住宅ローン控除(初年度のみ)などの制度を利用したい

確定申告のやり方について詳しくは、こちらのページを参照してください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

アルバイトの年末調整も忘れずに手続きしよう

アルバイトの場合でも、給与所得者の扶養控除等(異動)申告書を提出済みで、かつ年末時点で在籍している従業員は、年末調整の対象となります。所得税を正しく納めるためには従業員一人ひとりの状況をしっかり確認し、確実に各申告書を回収しましょう。

年末調整の業務を効率化するには、「弥生給与 Next」がおすすめです。控除額や源泉徴収税額の自動計算、各種控除申告書のWeb回収・修正といった機能により、業務をスムーズかつ正確に行えます。ぜひ導入をご検討ください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら、すべての機能を最大2か月間無料で利用できます!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。