源泉徴収とは?対象となる報酬や計算方法、納税方法などをわかりやすく解説

更新

源泉徴収の対象期間や対象となる報酬、ケース別の計算方法、納税方法など、年末調整で源泉徴収票を作成する際に知っておきたい情報について解説します。また、源泉徴収票の作成業務においてよくある疑問やつまずきやすいポイントについても紹介しています。業務の中で迷いが生じた場合などに、ぜひお役立てください。

※本記事では所得税(復興所得税を含む)の源泉徴収について解説し、住民税の特別徴収については取り扱いません。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

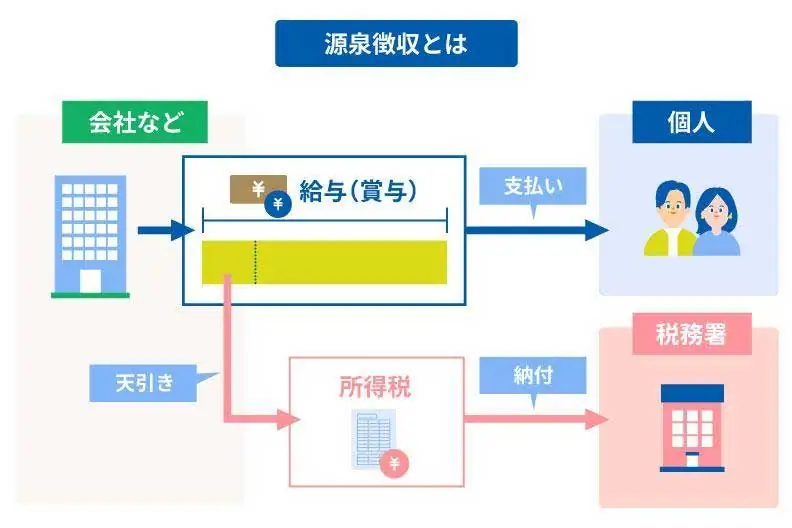

源泉徴収とは?

源泉徴収とは、従業員などに支払う給与や賞与、報酬にかかる所得税(復興特別所得税を含む)を、事業者がいったん預かり、本人に代わって国に納める制度です。

原則として、事業者は従業員への毎月の給与やフリーランスなどに報酬を支払う際、あらかじめ所得税を差し引いたうえで支給します。この差し引いた所得税は、事業者が従業員などから一時的に預かっている状態となるため、事業者は翌月10日までに国へ納付する必要があります。

また、源泉徴収の対象となる給与や報酬を支払う者は源泉徴収義務者と呼ばれます。源泉徴収義務者には、会社だけではなく官公庁、学校、社団、財団、さらには個人なども含まれます。ただし、個人が常時2人以下の家事使用人に給与を支払っている場合は、源泉徴収の義務は発生せず、源泉徴収義務者には該当しません。

-

参照:国税庁「No.2502 源泉徴収義務者とは

」

対象となる期間

源泉徴収は、1月1日から12月31日までの1年間が対象期間です。1月から12月までの間の労働分の給与ではなく、実際に支払った給与などに対して源泉徴収を行います。

どのように計算されるのかをわかりやすくするため、給与の支払方法が「月末締め翌月払い」の会社を例に考えてみましょう。

会社で数年間働いている従業員の、2025年の源泉徴収額を算出するとします。この場合、2025年1月に働いた分から源泉徴収を算出し始めるのではなく、1月に支払われる2024年12月分の給与から算出が始まります。同様に、2025年12月に働いた分の給与は、翌年の2026年1月に支払われるため、2025年の源泉徴収には含まれません。1月から12月までの間に「支払われた」給与の金額で源泉徴収をする点に注意しましょう。

源泉徴収の対象となる報酬・ならない報酬

源泉徴収は、すべての報酬が対象になるわけではありません。報酬の性質や金額などによって、源泉徴収の対象となるかどうかが決まります。

源泉徴収の対象となる報酬

源泉徴収の対象になる報酬の条件は、以下のとおりです。

-

-

1.原稿料や講演料など

ただし、懸賞応募作品等の入選者に支払う賞金等については、一人に対して1回に支払う金額が50,000円以下であれば、源泉徴収をしなくてもよいことになっています。 -

2.弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

-

3.社会保険診療報酬支払基金が支払う診療報酬

-

4.プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

-

5.映画、演劇その他芸能(音楽、舞踊、漫才等)、テレビジョン放送等の出演等の報酬・料金や芸能プロダクションを営む個人に支払う報酬・料金

-

6.ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆるバンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

-

7.プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

-

8.広告宣伝のための賞金や馬主に支払う競馬の賞金

-

-

参照:国税庁「No.2792 源泉徴収が必要な報酬・料金等とは

」

上記の報酬は基本的に源泉徴収の対象です。ただし、1の原稿料や講演料のうち、懸賞応募作品等の入選者に支払う賞金などは「一人に対して1回に支払う金額が50,000円以下」という条件で源泉徴収の対象外になる点に注意しましょう。

源泉徴収の対象とならない報酬

以下の報酬は源泉徴収の必要がありません。

-

- 源泉徴収の対象職種以外への支払いによる報酬

- バーなどの従業員が経営者以外から直接受ける報酬

-

参照:国税庁「報酬・料金等の源泉徴収事務

」

ただし、報酬を支払う事業者によっては(本来源泉徴収する必要がないにもかかわらず)源泉徴収する場合もあります。本来であれば、事業者に「源泉徴収不要」である旨を伝え、その分をあらためて支払ってもらうのが正しい対応です。すでに源泉徴収税額が納付されてしまった場合は、税務署に過誤納として還付請求を行うのが本来の手続きです。ただ、実務上はそこまで対応されることは少なく、やむを得ず確定申告時で精算するケースが多く見られます。詳しくは以下の記事で解説しています。

-

参照:国税庁「No.2792 源泉徴収が必要な報酬・料金等とは

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉徴収税額の計算には源泉徴収税額表を使用する

源泉徴収税額表とは、事業者が支払う給与や賞与から、所得税(復興特別所得税を含む)を源泉徴収する際に参照する資料です。従業員に支払う給与・賞与の金額や扶養親族等の人数などを基に、源泉徴収税額表に記載されている税額を調べると源泉徴収税額がわかります。源泉徴収税額表は国税庁が毎年最新版を公表するため、1月に支払う給与分から新しい表を参照しなければなりません。

-

参照:国税庁「令和7年分 源泉徴収税額表

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

【給与・賞与・退職金】源泉徴収税額の計算方法

給与・賞与・退職金それぞれの源泉徴収税額について、計算方法があります。3種類とも、表を参照しながらの計算や、勤務年数や退職手当を組み込んだ独自の計算式、要件によって変わる計算式など、それぞれのパターンを覚えなければなりません。計算式を混同しないよう注意しましょう。

給与の源泉徴収税額の計算方法

事業者が支払う給与から源泉徴収する場合、国税庁の定める「給与所得の源泉徴収税額表(月額表または日額表)」を使って源泉徴収税額を算出します。各従業員の「社会保険料等控除後の給与等の金額」や扶養親族等の数などを税額表に当てはめて、該当した税額が給与から源泉徴収する税額です。

源泉徴収税額を計算する際には、最初に従業員が「甲欄」と「乙欄」の区分のどちらに該当するかを確認します。「甲欄」には「給与所得者の扶養控除等申告書」を事業者に提出している従業員が該当します。会社員などで給与をもらっている人の多くは、「甲欄」の区分です。「給与所得者の扶養控除等申告書」は、入社時や年末調整前に従業員本人へ渡し、記入して提出してもらいます。

それに対して、「乙欄」は「給与所得者の扶養控除等申告書」を提出していない従業員が該当します。他の事業者から主な給与を受け取っている人などが「乙欄」に該当するからです。

ただし、従業員が「扶養控除等申告書」の提出をしていない場合もあるため注意しましょう。本来「甲欄」に該当する人が提出していなかった可能性もあります。扶養控除等申告書の提出の有無はよく確認しなければなりません。税務上は、提出がない場合には「乙欄」で源泉徴収を行うというルールに従えば足りますが、実務上は会社として提出を求める際の対応ルールを決めておくと安心です。例えば、提出がない場合の取り扱いを明示したり、従業員に再確認を行うプロセスを整備したりすることで、後々のトラブル防止につながります。

扶養控除等申告書を提出していない場合、源泉徴収税額表の金額の高い「乙欄」の数字に合わせ源泉徴収を行います。「乙欄」は社会保険料などを控除した金後の給与額に応じて税額が決まり、月額88,000円未満の場合には3.063%の税率が適用されます。「甲欄」に比べ高く設定されています。そのため「扶養控除等申告書」を提出し忘れた場合は、給与取得者の手取り額が大幅に減り、納税額が高くなるデメリットがあります。なお、扶養控除等申告書を提出している人に支払う給与からは、「甲欄」で源泉徴収税額を算出します。これは、税法上の取り扱いとして定められており、「乙欄」よりも低い金額で計算されます。

また、扶養控除等申告書を提出しており、かつ社会保険料等控除後の給与額が月8万8,000円未満の場合、源泉徴収税額は0円です。控除後の給与額が月8万8,000円以上の場合も、扶養親族等の数によっては源泉徴収税額が0円になる場合があります。

-

参照:国税庁「給与所得の源泉徴収税額表(令和 7 年分)

」

賞与(ボーナス)の源泉徴収税額の計算方法

賞与の源泉徴収税額は、国税庁の定めた「賞与に対する源泉徴収税額の算出率の表」を使って算出します。給与の場合と同じく、従業員が「甲」「乙」のどちらに該当するかで徴収する金額が決まります。ただし「前月中に普通給与の支払いがない」または「賞与の額が前月中の普通給与額の10倍を超える」場合、「賞与に対する源泉徴収税額の算出率の表」を利用せず「給与所得の源泉徴収税額表」の月額表を使って税額を算出する点に注意しましょう。

「賞与に対する源泉徴収税額の算出率の表」を使って算出する場合は、まず「社会保険料等控除後の給与等の金額」を確認します。これは従業員の前月分の給与から社会保険料等を控除した金額です。

次に、算出率の表(甲欄)で従業員の扶養親族等の数に該当する列を探し、さらに、前月の社会保険料等控除後の給与額が該当する行を見つけます。その行と列が交わる位置に記載されている「賞与の金額に乗ずべき率」を確認し、その率を社会保険料控除後の賞与額に掛けることで、「賞与に対する源泉徴収税額」を求めることができます。

「給与所得の源泉徴収税額表」の月額表を使い源泉徴収税額を算出する場合、従業員の扶養親族等の数を調べてから、控除後の賞与額を計算します。給与で源泉徴収税額を計算する際と同じく「扶養親族等の数」の列にある「社会保険料等控除後の給与等」の行に数字を当てはめて税額を算出します。

-

参照:国税庁「No.2523 賞与に対する源泉徴収

」

退職金の源泉徴収税額の計算方法

退職金の源泉徴収税額の計算には、国税庁が定める「退職所得の源泉徴収税額の速算表」を使います。退職金の計算は、まず「退職所得控除額」を算出してから、源泉徴収税額を算出します。退職金の控除額を計算する際は「勤続年数が20年以下かどうか」によって使用する計算式が異なるため、注意しましょう。勤続年数20年以下のケースでは、退職所得控除額の計算に「40万円×勤続年数」の計算式を使用します。勤続年数が20年超の場合は、次の計算式です。

800万円+70万円×(勤続年数-20年)

勤続年数は繰り上げて計算します。勤続期間が19年1か月以上など、19年を超えている場合には勤続20年と判断します。次に、退職金の金額と最初に算出した「退職所得控除額」を使用します。

「(退職手当等の金額-退職所得控除額)×1/2」

の計算式に当てはめると「課税退職所得金額」の算出が可能です。算出した額から「退職所得の源泉徴収税額の速算表」を参照し、源泉徴収税額を算出します。「退職所得の源泉徴収税額の速算表」の「課税退職所得金額(A)」列内から従業員の「課税退職所得金額」が含まれる箇所を探し、同じ行の「所得税率(B)」と「控除額(C)」を参照します。源泉徴収税額は、

「((A)×(B)-(C))×102.1%」

の計算式に金額や税率を当てはめ算出します。

-

参照:国税庁「No.2732 退職手当等に対する源泉徴収

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

【報酬・料金】源泉徴収税額の計算方法

報酬・料金を支払った場合、支払金額が1回当たり100万円以下と100万円超では、計算式や報酬金額に掛ける税率が異なります。2種類の計算方法の使い分けを理解しておきましょう。

報酬の支払いが1回当たり100万円以下の場合

源泉徴収税額の計算は、1回の報酬が100万円以下の際は所得税と復興特別所得税を合わせた10.21%の税率を使います。計算する場合には、以下の計算式に報酬金額を当てはめます。

源泉徴収税額 = 報酬金額(税込) × 10.21%

原則として、計算に用いる報酬金額は消費税込みです。ただし、報酬・料金等の金額と消費税等の額とが明確に区分されている場合、消費税等の額を除いた税抜金額を源泉徴収の対象としてもかまいません。重要な点ですので、覚えておきましょう。

例として、源泉徴収が必要な50万円(税込)の報酬を支払った場合、次のとおりに計算します。

「500,000円 × 10.21% = 51,050円(源泉徴収税額)」

-

参照:国税庁「No.6929 消費税等と源泉所得税及び復興特別所得税

」

報酬の支払いが1回当たり100万円を超える場合

1回の報酬が100万円を超えた場合、100万円以下の部分と超えた部分とで税率が異なるため、それぞれに適切な税率を掛けて源泉徴収税額を計算します。100万円以下の部分の源泉徴収税額は、100万円に10.21%を掛けた102,100円です。それに対して100万円を超えた部分は、報酬金額に20.42%の税率を掛けて源泉徴収税額を算出します。税率の計算式は次のとおりです。

源泉徴収税額 =(報酬金額(税込)– 100万円)× 20.42% + 102,100円

源泉徴収が必要な200万円(税込)の報酬を支払った場合の計算式は次のとおりです。

「(2,000,000円 – 1,000,000円)× 20.42% + 102,100円 = 306,300円(源泉徴収税額)」

-

参照:国税庁「No.2792 源泉徴収が必要な報酬・料金等とは

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

だれがいつまでに?源泉徴収税の納税について

源泉徴収税の支払額が決定した後は、税務署に納付します。納付方法・納付期限・納付先が決まっていますので、正しく納税しましょう。

源泉徴収税の納税方法

源泉徴収税は、源泉徴収義務者が税務署に納付します。源泉徴収義務者とは、以下の人・企業・団体です。

-

- 給与を支払っている雇用主

- 給与を支払っている学校や官公庁、人格のない社団・財団

- 預金利子を支払う銀行

- 配当を支払う会社 など

なお、次の要件に該当する場合は、源泉徴収義務者には該当しません。

-

- 常時2人以下の家事使用人だけに給与を支払っている個人

- 1人社長の個人事業者が支払っている税理士報酬 など

どのようなケースで源泉徴収が必要になるかを理解し、源泉徴収義務を果たすよう注意しなければなりません。

-

参照:国税庁「No.2502 源泉徴収義務者とは

」

源泉徴収税の納税期限

源泉徴収税の納税期限は、給与などを支払った月の翌月10日までです。ただし、給与を支払う従業員の数が常時10人未満である雇用主が次の条件を満たす場合には、特例により半年分をまとめて納められます。

-

- 給与や退職金から源泉徴収をした所得税であること

- 税理士や弁護士、司法書士などの報酬から源泉徴収をした所得税であること

上記の特例を満たした場合は、次の時期にまとめて源泉徴収税を納税します。

-

- 7月10日までに納付(1月から6月までの源泉徴収税分)

- 翌年1月20日までに納付(7月から12月までの源泉徴収税分)

納付期限の日が土曜日・日曜日・休日の場合は、その休日明けの日が納付期限です。

こちらの特例を受ける場合は所轄の税務署に持参・送付、またはe-Taxにて提出してください。

源泉徴収税の納税地

源泉徴収税の納税先は、給与・報酬の支払いが行われた日の支払場所(会社・事務所)を所轄する税務署です。例えば、東京都荒川区の事務所に勤務する神奈川県に居住する従業員に給与を支払った場合、支払場所である東京都荒川区の税務署に納税します。なお、会社や事務所を移転した場合の納税地は、移転後の住所を所轄する税務署に変わります。

-

参照:国税庁「No.2532 給与等に係る源泉所得税及び復興特別所得税の納税地

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉徴収票の見方

源泉徴収票は、それぞれの枠に記入する金額の内容が決まっています。ここでは「支払金額」「給与所得控除後の金額」「所得控除の額の合計額」「源泉徴収税額」の4つの区分について、何の金額を記載するのかを覚えておきましょう。

源泉徴収票の種類や見方などの詳細については、以下の記事でも詳しく解説しています。

-

参照:国税庁「給与所得の源泉徴収票

」

①支払金額

「支払金額」欄には、該当する年の1月1日~12月31日の1年間に従業員へ支給した給与や賞与、手当などの合計額が書かれます。税金や社会保険料などが差し引かれる前の、いわゆる額面年収です。なお、非課税の通勤手当などは含まれない点に注意しましょう。

②給与所得控除後の金額

「給与所得控除後の金額」欄には①の支払金額から、給与所得控除を引いた金額が記載されます。給与所得控除とは、給与所得者が給与収入から差し引ける控除のことです。個人事業主が売上から必要経費を差し引いて事業所得を求めるように、勤務先から給与をもらって働いている人も、必要経費相当額として給与所得控除を差し引けることになっています。給与所得控除の額は、給与収入の額に応じて定められています。なお、年末調整をしていない場合、該当の欄は空欄となります。

③所得控除の額の合計額

「所得控除の額の合計額」欄には、年末調整で適用した所得控除がある場合、その合計額が記載されます。所得控除とは、所得税額を計算するときに、各納税者の事情を反映して、所得額から一定の金額を差し引ける控除のことです。なお年末調整をしていない場合、該当の欄は空欄となります。所得控除には、基礎控除・配偶者控除・配偶者特別控除などがあります。これらの所得控除のうち、医療費控除、寄附金控除、雑損控除は年末調整から控除ができないため、確定申告が必要です。なお、ふるさと納税でワンストップ特例を受ける場合は、確定申告は不要です。

④源泉徴収税額

「源泉徴収税額」欄には、年末調整によって確定した1年間の所得金額を基に、その年の所得税額を計算して記載します。所得税額は、「給与所得控除後の金額-所得控除の額の合計額」に所得税率を乗じて算出し、その後に住宅借入金等特別控除を差し引き、さらに復興特別所得税を加算して求めます。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉徴収でよくある質問

源泉徴収に関する業務を行う中で、担当者が疑問に思う点をまとめました。以下を参考にして、スムーズに源泉徴収票の発行を行いましょう。

源泉徴収をしないとどうなる?

源泉徴収をしないと、不納付加算税や延滞税がかかります。不納付加算税が課税されると本来納税すべき源泉徴収税額に加え、その源泉徴収税額の10%を支払わなければなりません。納付が遅れても、税務署から不納付の指摘を受ける前に源泉徴収税を納税した場合は、不納付加算税の税率が5%に下がります。ただし、納付が遅れた正当な理由がある場合や、過去1年間に遅れなどがなく期限から1か月以内に納めた場合や、不納付加算税の金額が5,000円未満の場合などには、免除の要件に該当したら、加算された税のすべてが免除になります。また、源泉徴収税の支払いが遅れた場合、法定納期限の翌日から発生する延滞税も納めなければなりません。

個人事業者に支払う報酬も源泉徴収が必要?

個人事業者に支払う報酬も源泉徴収が必要です。源泉徴収するかどうかは、個人事業者の報酬などの内容によって決まります。前述した原稿料や弁護士報酬など、源泉徴収の範囲に該当する場合は、個人事業者でも源泉徴収することに留意しなければなりません。また、報酬などの内容によっては源泉徴収しないケースもあります。

源泉徴収では何が引かれている?

源泉徴収では、毎月の給与・報酬に応じた所得税(復興特別所得税を含む)が差し引かれています。ただし源泉徴収されている所得税は概算であるため、1年分の正確な所得税額は年間の税額確定後に年末調整や確定申告にて調整しなければなりません。実際の税額より多く納税していた場合には還付金としてお金が戻ってきます。反対に実際より少なく納税していた場合には、徴収金として給与から差し引かれます。還付金が戻ってくるのか、徴収金が課されるのかは人によって異なるため注意しましょう。

パートやアルバイトも源泉徴収の対象?

パートやアルバイトも、条件を満たすと源泉徴収の対象になります。具体的には、扶養控除等申告書を提出していない場合は、社会保険料等控除後の給与が88,000円未満でも源泉徴収が行われます。一方、給与所得者の扶養控除等(異動)申告書を提出している場合は、社会保険料等控除後の給与が月88,000円以上で源泉徴収の対象となります。

- 参照:国税庁「給与所得の源泉徴収税額表(令和7年分)

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉徴収をスムーズにすすめるなら給与計算ソフトがおすすめ

源泉徴収は、報酬・金額によって対象になるものとならないものがあります。また、源泉徴収の種類によっては計算方法が異なり、知識がないと業務に支障をきたしてしまいます。源泉徴収の業務をスムーズに進めるには、給与計算ソフトを活用しましょう。

「弥生給与 Next」では、源泉徴収票を自動で作成できます。作成した源泉徴収票は、Web上で各従業員に配布できるため、業務をより効率的に進められます。さらに、従業員本人やその家族の個人情報の入力、各種控除申告書の提出依頼・回収もオンラインで対応可能です。情報の内容に変更があった場合も、柔軟かつスピーディーに対応できる点も特長です。自社に合ったツールを活用して、業務の効率化を目指しましょう。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら、すべての機能を最大2か月間無料で利用できます!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。