アルバイトやパートの源泉徴収票について解説!計算方法や税務手続き

更新

一人で開業した場合でも、事業が軌道に乗るとスタッフが必要になってくるものです。とはいえ、最初から正社員を雇うのはハードルが高いと感じるため、パート・アルバイトから、という方が多いのではないでしょうか。本記事では、パート・アルバイトを雇ったときの毎月の給与と源泉徴収票について解説します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

パート・アルバイトを雇ったら

法人や個人事業主が従業員に給与を支払う場合は、役員・正社員・パート・アルバイトなどの形態にかかわらず、必ず「源泉徴収(げんせんちょうしゅう)」の対象になります。

源泉徴収とは、雇い主が給与から所得税の見込額として源泉所得税を預かり、本人に代わって税務署に納めるという制度のことです。本来なら所得税は給与の支払いを受けた方が確定申告をするものですが、この制度によって給与受給者のほとんどの方は年末調整を受けることで、税務署に申告しなくて済むことになります。

雇い主の手続きとして、初めて人を雇ったら、まず税務署へ「給与支払事務所等の開設・移転・廃止届出書」を提出します。従業員は必要に応じて「給与所得者の扶養控除等(異動)申告書」を雇い主に提出します。

雇い主は毎月の給与から源泉所得税を計算して預かり、その税額を翌月10日までに納めます。常時10人未満であれば、半年に1回まとめて納める特例を申告して利用することも可能です。

12月になると、年末調整を行い、従業員の年間の所得税を精算します。年明け1月には各従業員の居住地であるそれぞれの市区町村へ給与支払報告書を提出します。市区町村はこれを基に従業員の住民税を計算することになります。

また、今回は詳しくはふれませんが、パート・アルバイトを雇う際には社会保険(雇用保険・労災保険・健康保険・厚生年金)の手続きなども必要になるため、確認しておきましょう。

人を雇う際に必要な手続きについて、こちらの記事で解説しています。

年収103万円以下のパート・アルバイトも発行の対象

年収103万円以下のパート・アルバイトは所得税がかからないため源泉徴収票の発行が不要と誤解されることがありますがが、発行が必要です。源泉徴収票は、年間収入と所得税の納税金額を証明するための重要な書類であり、パート・アルバイトを雇っている事業者にとっても従業員にとっても必要不可欠です。

源泉徴収票が必要となる理由の1つは、所得税がかからない場合でも、他の収入との合算によって課税所得が発生する場合があるからです。また、所得税が発生しない場合でも、住民税の計算には影響があるため、年末調整や確定申告の際に必要な書類として活用されます。

さらに、パート・アルバイトを雇う事業者は、従業員の年間収入を正確に把握するためにも源泉徴収票の発行が重要です。年収103万円以下のパート・アルバイトも源泉徴収票を発行することで、法令に基づいた適正な対応が求められることを理解しておきましょう。

事業者としては、この対応をしっかりと行うことで、従業員からの信頼性を高め、適正な税務手続きを進めることができます。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉徴収税額の計算の仕方

では、実際に給与から税額をいくら預かったらいいのか、その手順を見ていきましょう。

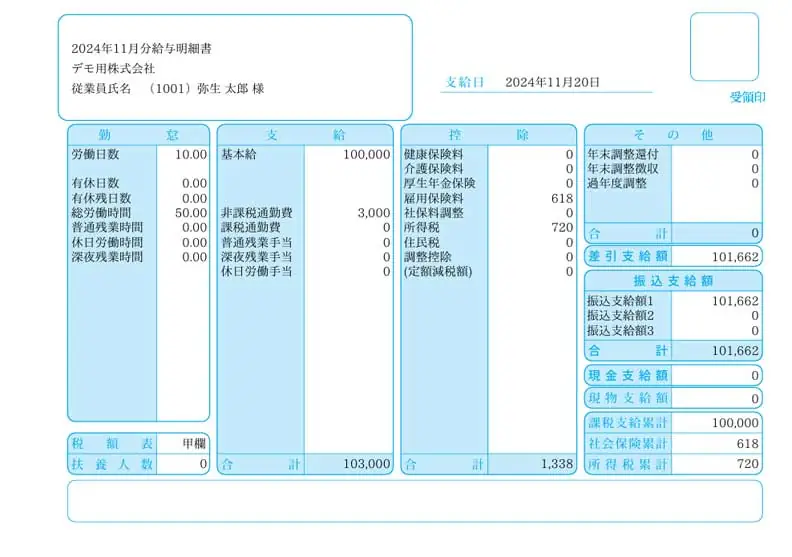

- 設例:パート代100,000円、交通費3,000円、雇用保険加入、扶養親族なし

-

-

1.所得税の対象になる金額を集計:支給額のうち交通費(定期代や実費)は非課税となりますので、パート代100,000円が対象です。

-

2.控除する社会保険料を集計:今回は雇用保険料のみなので、618円(103,000円×0.006)となります。

-

3.社会保険料控除後の給与等の金額を計算:①100,000円-②618円=99,382円となります。

-

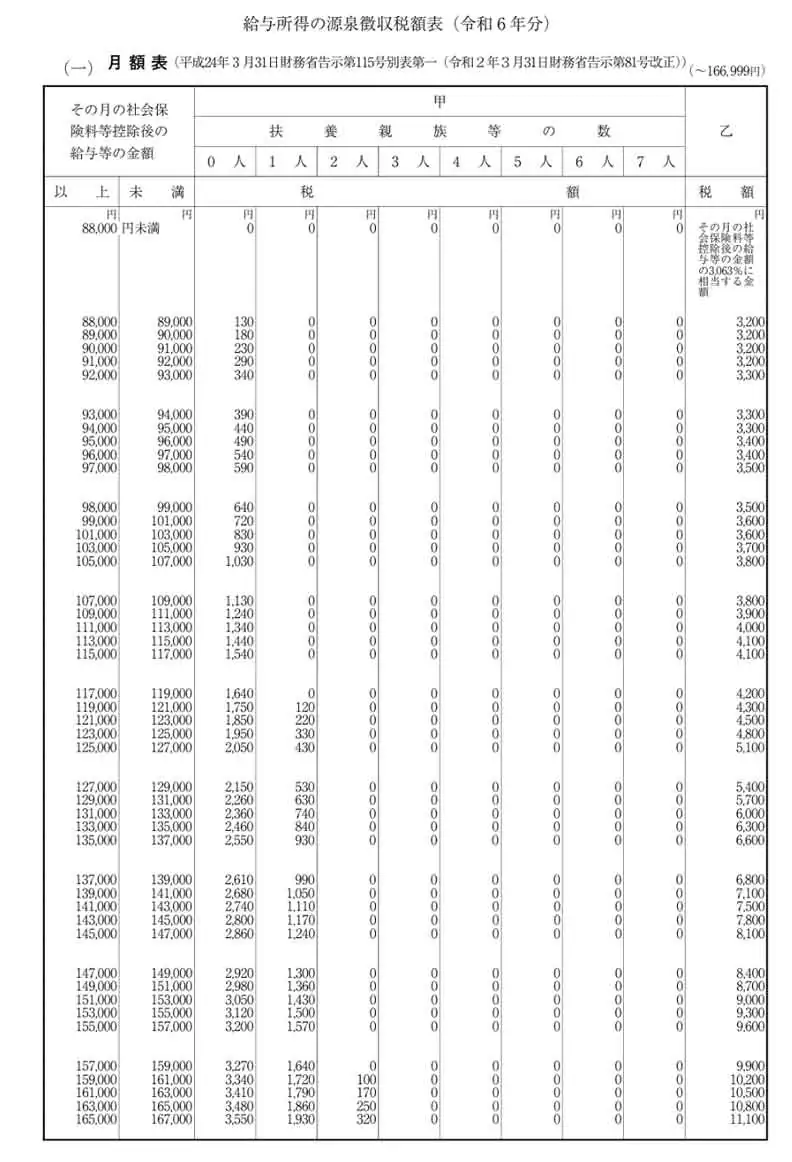

4.源泉徴収税額表で給与等の金額と、扶養親族等の数がクロスするところを参照します。この場合、99,000円以上101,000円未満の行で扶養親族ゼロのところ、720円が源泉徴収税額となります。

-

- ※給与所得の源泉徴収税額表は、毎年のように変更されます。利用する際は、対象年をご確認のうえ、ご利用ください。

この計算を基に、給与明細書を作成します。

税額表で行を探すときは、健康保険や雇用保険、厚生年金の本人負担分を引いた後の金額を使用する点に注意してください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

気をつけたい、源泉徴収税額の求め方の違い

先ほどは「甲欄」で税額を計算しましたが、雇われている人の状況や給与の種類によって、預かる税額が異なります。まずは計算で使う税額表の違いを確認しましょう。

計算で使う税額表の違い

- 月ごとや半月ごとなどの定期で支払う給与→「月額表」を使います。半月ごとや10日ごと、3カ月ごと、半年ごとなど、1カ月単位での給与支払いではないときは給与を月換算して計算します。

- 日払いや週払いなどで支払う給与→「日額表」を使います。週払いなど日払いではないときは給与を1日換算して計算します。

- 給与の他臨時的に支払うボーナスなど→「賞与に対する源泉徴収税額の算出率の表」を使います。ボーナスの場合は前月の給与がいくらだったかで税率が決まります。

次に、使用する欄の違いです。

税額表で使用する欄の違い

- 「給与所得者の扶養控除等(異動)申告書」を提出している方→「甲欄」を使います。

- ダブルワークなどで「給与所得者の扶養控除等(異動)申告書」の提出がない方→「乙欄」を使います。給与所得者の扶養控除等(異動)申告書がなければ年末調整もできません。

- その日その日で雇われる日雇いの方→「丙欄」を使います。

- ※編集部注:丙欄適用者とは、以下の要件にあてはまる場合を指します。①雇用契約の期間があらかじめ定められている場合には、2カ月以内であること②日々雇い入れられる場合には、継続して2カ月を超えて支払いをしないこと

また、外国人の雇用には注意が必要です。その方が原則として1年以上日本に住んでいるときなど「居住者」に当たるときは上記の扱いで問題ありません。

しかし、短期就労などの「非居住者」となるときは、一律20.42%の税率となり、その方の居住国によっては租税条約により源泉徴収の軽減や免除を受けることもできます。国によって扱いが違いますので、税務署等で確認しましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉徴収票を発行する基本的なタイミング

源泉徴収票を発行する基本的なタイミングとして、3つが挙げられます。

- 年末調整後

- パート・アルバイトの退職後1カ月以内

- 再発行を求められたとき

以下で詳しく解説します。

年末調整後

年末調整が終わった後、源泉徴収票を発行する義務があります。これは、対象期間の翌年1月31日までに必ず行う必要があります。例えば、2024年1月~12月までの分の源泉徴収票は、2025年1月31日までに発行しなければなりません。源泉徴収票は、従業員が自分の年間収入や納税額を把握し、確定申告や各種手続きに使用するための重要な書類です。

またパートやアルバイトの場合、特に複数の雇用主から給与を受け取っているケースでは、年末調整が行われるのは主たる勤務先のみです。その他の勤務先での収入については、源泉徴収票を基に確定申告を行う必要があるため、迅速な発行が求められます。特にふるさと納税を利用する場合など、年収額を年内に知りたいというニーズがあるため、年内に源泉徴収票を発行するとよいでしょう。

また、収入が一定額を超えた場合には、扶養控除の適用可否に影響することがあります。扶養控除は原則として扶養親族などの所得の見積り金額によって適用されます。例えば、夫の年末調整が12月初旬で、妻のパートでの年末調整が12月下旬だとすると、夫の年末調整時には妻の源泉徴収票は発行されていませんが、このような場合には、見積りによって夫の年末調整で控除を適用させることが一般的です。従業員が税務上の不利益を被らないようにするためには、確実な見積りと情報の適時な把握が重要です。

いずれにしても従業員が源泉徴収票を適時に受け取れるよう、年末調整が完了した時点で速やかに準備を進めましょう。特に、年末調整後の短期間での発行が求められるため、事前に計画を立て、必要な情報を正確に集めることが重要です。

パート・アルバイトの退職後1カ月以内

パートやアルバイトが退職した際、雇用主は、退職後1カ月以内に源泉徴収票を発行することが求められます。この源泉徴収票は、退職者が年間収入や納税額を把握し、確定申告や各種税務手続きを行うために必要な書類です。迅速に対応しましょう。

交付期限を過ぎても源泉徴収票を発行しなかった場合、雇用主には法的なペナルティが科される可能性があります。源泉徴収票の発行を通じて、退職者がスムーズに税務手続きを進められるよう支援し、法令遵守のための適切な対応を行いましょう。

再発行を求められたとき

源泉徴収票の再発行を求められた際には、迅速に対応することが望ましいと考えられます。新しいバイト先での年末調整に必要な場合、確定申告で医療費控除や寄附金控除を行う場合、助成金や福祉手続きで収入を証明するために必要な場合など、従業員の生活にかかわるケースも多いためです。法律上、再発行の義務については明確に定められていない部分もありますが、再発行を求める正確な理由を聞くことは求められていません。そのため、「理由を聞けない場合再発行は行わない」という運用は避けるべきです。

従業員が源泉徴収票を適切かつ迅速に受け取れるようにすることで、従業員の確定申告や各種税務手続きがスムーズに進みます。また、それによって従業員との信頼関係を維持することにもつながります。

再発行の依頼があった場合には、迅速かつ正確に対応するための体制を整えておくことも重要です。例えば、再発行の手続きに関する社内マニュアルを作成し、担当者が適切に対応できるようにしておくなどの体制が考えられます。

源泉徴収票の記載内容と発行のタイミングについて、こちらの記事でも解説しています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

パート・アルバイトを雇ったら源泉徴収票を作成しよう

パートやアルバイトを雇う際には、源泉徴収票の対応を確実に行うことが重要です。年収103万円以下のパート・アルバイトにも源泉徴収票の発行が必要であることを理解し、年末調整後や退職時、再発行の依頼があった場合にも迅速に対応してください。

源泉徴収票は、従業員の年間収入や納税額を正確に把握するための重要な書類であり、適切に発行することで従業員との信頼関係を築けます。また、源泉徴収税額の計算においては最新の税額表を使用し、正確な処理を心がけましょう。

源泉徴収票の発行をミスなくスムーズに行うには、クラウド給与ソフトの活用がおすすめです。弥生のクラウド給与サービス「弥生給与 Next」は、源泉徴収票の作成はもちろんのこと、従業員のPCやスマホへWeb配信も可能です。自社に合った給与計算ソフトを活用して、業務の効率化を目指しましょう。

- ※2024年11月時点の情報を基に制作しています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。