年末調整の保険料控除とは?計算の仕方や種類、上限などをわかりやすく解説

更新

会社員などの給与所得者のうち、所定労働時間や月額賃金といった条件を満たす人には、健康保険や厚生年金保険などの社会保険への加入が義務づけられています。また、個人で民間の生命保険や地震保険に加入している人も少なくありません。これらの保険料は、年末調整において所得控除の対象となり、適用されることで所得税や住民税の税負担が軽減できます。

年末調整は従業員本人ではなく、雇用主である企業や団体が行います。その際、雇用主は保険料控除の手続きを行うため、必要な書類を従業員に配布・回収し、適切に処理しなければなりません。書類には、企業側が用意して従業員に記入してもらうもののほか、従業員本人が事前に準備すべきものも含まれます。

本記事では、年末調整において保険料控除の対象となる保険の種類をはじめ、控除額の計算方法、そして保険料控除を受けるための手続きについて解説します。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

年末調整の保険料控除とは?

年末調整の保険料控除とは、従業員が1年間に納めたさまざまな保険料のうち、所定の金額を所得から差し引ける所得控除の制度です。

所得控除とは、所得税の課税対象となる所得から一定金額を差し引くことを指します。控除によって所得税を計算するための所得額を少なくすることで、税負担を軽減するわけです。保険料控除を適用すると、支払った保険料の全額または一部が所得から控除されるため、結果として所得税や住民税を減らせます。

会社員などの給与所得者の場合、保険料控除の手続きは基本的に年末調整で行います。年末調整は、所得税の過不足を調整するために、従業員の雇用主である企業や団体などが行う手続きです。

給与所得者の所得税は、雇用主が月々の給与から源泉徴収(天引き)し、従業員本人に代わって国に納めています。しかし、源泉徴収されている所得税は仮の金額であり、確定ではありません。そのため、年末に1年間の給与が確定した時点で雇用主が正しい所得税額を計算し、過不足を精算します。これらの手続きを、年末調整の際に行います。

源泉所得税については、こちらの記事で詳しく解説しています。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

保険料控除の種類

年末調整で適用できる保険料控除は、以下の4種類です。

-

1.生命保険料控除

-

2.地震保険料控除

-

3.社会保険料控除

-

4.小規模企業共済等掛金控除

これらの保険料を当年中に支払っている場合、従業員は年末調整で所得控除を受けることができます。ただし、自営業者や年末調整を行わない人は、確定申告で控除手続きを行います。年末調整を行わない人とは、給与の総額が2,000万円を超える人や給与以外の所得が20万円以上ある人などです。また、年末調整の期限(通常、12月の給与計算締切まで)に手続きが間に合わなかった場合も、従業員本人が翌年の確定申告で控除を申告しなければなりません。従業員からの控除申告漏れが発生した場合には、確定申告を促すなどの適切なフォローを行いましょう。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

1. 生命保険料控除

生命保険料控除は、その年に納めた生命保険料の一部を所得から差し引ける制度です。保険契約の締結時期によって、「新制度」と「旧制度」に分かれています。新制度と旧制度では、対象となる保険の種類や受けられる控除額の限度が異なるため、違いをしっかりと理解しておきましょう。

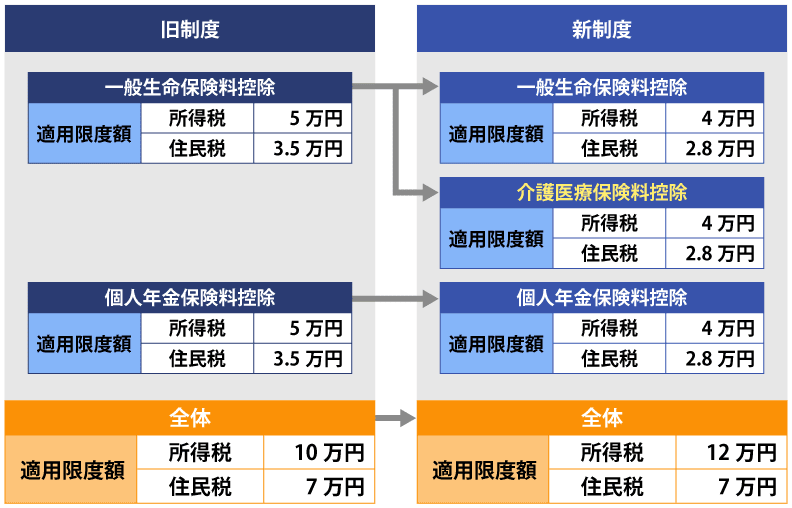

生命保険料控除制度の種類と適用限度額

生命保険料控除の「新制度」「旧制度」について

生命保険料控除には「新制度」と「旧制度」があり、生命保険契約を結んだ時期によっていずれかが適用されます。

- ・新制度:2012年1月1日以降に契約を結んだ生命保険が対象

- 一般生命保険料・個人年金保険料・介護医療保険料にそれぞれ適用されます。控除の限度額は、3種類合計で所得税が12万円、住民税が7万円です。

- ・旧制度:2011年12月31日以前に契約を結んだ生命保険が対象

- 一般生命保険料または個人年金保険料に適用されます。控除の限度額は、2種類合計で所得税が10万円、住民税が7万円です。

なお、旧制度に該当する保険契約でも、2012年以降に特約の中途付加や更新、転換などを行った場合、以後の保険料は新制度の対象となります。

生命保険料控除の対象になる保険の種類

生命保険料控除の対象となる保険は、制度によって異なります。

-

- 新制度:「一般生命保険料」「個人年金保険料」「介護医療保険料」の3種類

- 旧制度:「一般生命保険料」「個人年金保険料」の2種類

各種保険がどのようなものなのか、制度ごとに詳しく解説します。

一般生命保険料控除の対象になる保険

一般生命保険とは、被保険者が満期日まで生存した場合や途中で死亡した場合に、保険金や給付金が支払われる保険です。主に、被保険者に万が一のことがあった際、家族の生活費や将来の資金を保障することを目的としています。生命保険料控除における一般生命保険料控除は、これらの保険に支払った保険料の一部を所得から差し引くことができる制度です。

新制度

新制度は、2012年1月1日以降に契約を結んだ保険が対象です。対象となる生命保険には、以下の保険などが挙げられます。

- 生命保険会社との保険契約

- 旧簡易生命保険契約

- 農業協同組合との生命共済契約 など

被保険者の満期日までの生存または死亡などよって一定額の保険金が支払われるものが対象です。また、確定給付企業年金や適格退職年金契約も含まれます。控除額は支払った保険料の金額に応じて算出し、限度額は所得税が4万円、住民税が2万8,000円です。なお、2025年度の税制改正により、2026年分の所得税については、23歳未満の扶養親族がいる場合に限り限度額が6万円となります。ただし、3種類の生命保険料を合算した限度額は12万円で、こちらは変更ありません。

旧制度

旧制度の一般生命保険料控除は、2011年12月31日以前に契約を結んだ生命保険の保険料の一部を所得から差し引く制度です。以下のような保険が対象となっています。

- 死亡または満期日までの生存により一定額の保険金が支払われる保険契約

- 旧簡易生命保険契約

- 農業協同組合と締結した生命共済など

- 生命保険会社や損害保険会社などと締結した身体の疾病・障害の他、これらに類することに起因して保険金が支払われる保険契約の中で、医療費支払いの事由によって保険金等が支払われるもの

- 確定給付企業年金や適格退職年金契約

控除額は支払った保険料の金額に応じて段階的に算出します。限度額は所得税が5万円、住民税が3万5,000円です。なお、2025年度の税制改正により、新制度および旧制度の一般生命保険の両方を支払い、かつ23歳未満の扶養親族がいる場合は、2026年分の所得税について限度額が6万円となります。ただし、3種類の生命保険料を合算した限度額は12万円で、こちらは変更ありません。

介護医療保険料控除の対象になる保険

介護医療保険料控除は、介護や医療にかかわる保険料の一部を所得から差し引ける所得控除です。2012年1月1日以降の契約分からが対象です。契約締結日については、従業員本人に保険証券などを確認してもらいましょう。控除の対象となるのは、入院や通院、手術などに伴った給付部分の保険料です。具体的には、以下のように病気やけがに備えるための保険が当てはまります。

- 医療保険

- がん保険

- 三大疾病保険

- 民間の介護保険(公的医療保険に付帯する介護保険とは異なります)

控除額は支払った保険料の金額に応じて計算します。限度額は所得税が4万円、住民税が2万8,000円です。なお、旧制度には対象となる保険はありません。

個人年金保険料控除の対象になる保険

個人年金保険料控除は、個人年金保険契約に基づき、その年に納めた保険料の一部を所得から差し引くことができる所得控除です。主に私的年金の準備を支援することを目的に設けられています。税制適格特約の付加された個人年金保険契約による保険料が対象となります。税制適格特約が付く条件は次のとおりです。

- 年金(退職年金を除く)が給付される

- 受取人が保険料を支払う本人もしくはその配偶者

- 年金の支払いを受けるまでに10年以上の支払期間がある

- 受取期間が10年以上で、受取人の年齢が原則満60歳になってから支払いが開始される

新制度と旧制度で適用条件は同じです。控除額は支払った保険料の金額に応じて計算します。新制度における限度額は所得税が4万円、住民税が2万8,000円です。

生命保険料控除の計算の仕方

生命保険料控除の控除額は、1年間に納めた保険料の金額に応じて計算します。新制度と旧制度では計算方法が異なるため、それぞれ確認しておきましょう。

新制度の生命保険料控除額

新制度の生命保険料控除額は、支払った保険料に基づいて以下のとおりに計算します。

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間の支払保険料等 | 控除額 | 年間の支払保険料等 | 控除額 |

| 20,000円以下 | 支払保険料の全額 | 12,000円以下 | 支払保険料の全額 |

| 20,000円超 40,000円以下 |

支払保険料等×1/2+10,000円 | 12,000円超 32,000円以下 | 支払保険料等×1/2+6,000円 |

| 40,000円超 80,000円以下 |

支払保険料等×1/4+20,000円 | 32,000円超 56,000円以下 | 支払保険料等×1/4+14,000円 |

| 80,000円超 | 一律40,000円 | 56,000円超 | 一律28,000円 |

-

参照:国税庁「No.1140 生命保険料控除

」

-

参照:東京都主税局「個人住民税

」

例えば支払う保険料が5万円の場合、所得税控除額の計算方法は以下のとおりです。

5万円×1/4+2万円=3万2,500円

生命保険料控除には、一般生命保険料、介護医療保険料、個人年金保険料ごとの限度額と、3種類合計の限度額(所得税12万円、住民税7万円)があるため、留意しておきましょう。

旧制度の生命保険料控除額

旧制度の生命保険料控除額は、支払った保険料に基づいて以下のとおりに計算します。

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間の支払保険料等 | 控除額 | 年間の支払保険料等 | 控除額 |

| 25,000円以下 | 支払保険料の全額 | 15,000円以下 | 支払保険料の全額 |

| 25,000円超 50,000円以下 |

支払保険料等×1/2+12,500円 | 15,000円超 40,000円以下 | 支払保険料等×1/2+7,500円 |

| 50,000円超 100,000円以下 |

支払保険料等×1/4+25,000円 | 40,000円超 70,000円以下 | 支払保険料等×1/4+17,500円 |

| 100,000円超 | 一律50,000円 | 70,000円超 | 一律35,000円 |

-

参照:国税庁「No.1140 生命保険料控除

」

-

参照:東京都主税局「個人住民税

」

例えば支払う保険料が3万円の場合、所得税控除額の計算方法は以下のとおりです。

3万円×1/2+1万2,500円=2万7,500円

旧制度で対象となるのは一般生命保険料と個人年金保険料の2区分のみですが、新制度と同じく、保険の区分ごとの限度額と2種類合計の限度額(所得税10万円、住民税7万円)がそれぞれ設けられています。なお、旧制度と新制度の両方の生命保険を契約している場合はそれぞれ別に計算し、限度額の範囲内で最も控除額が大きくなるパターンを適用しましょう。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

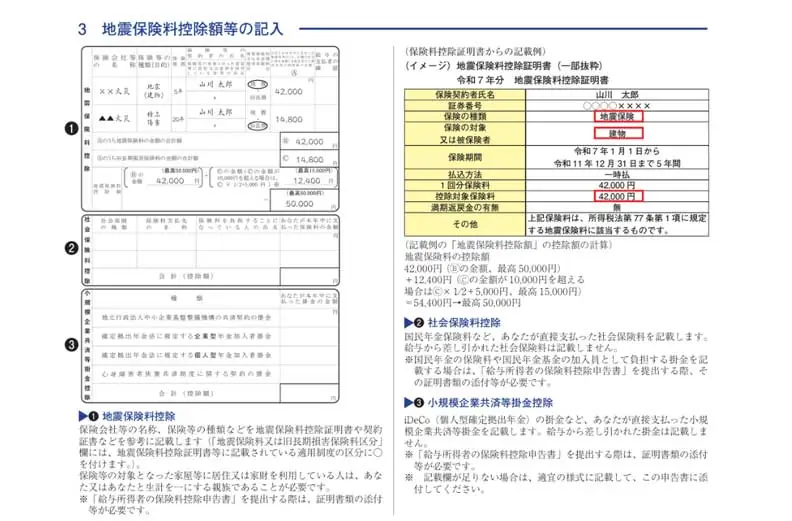

2. 地震保険料控除

地震保険料控除は、その年に納めた地震保険料のうち、一定額を所得から控除できる制度です。地震や津波などの災害に備えて地震保険や対象の長期損害保険に加入し、保険料を支払っている従業員は、年末調整や確定申告で控除申告することで所得税および住民税の負担が軽減できます。

2006年の税制改正により従来の損害保険料控除は廃止されましたが、経過措置として、2006年12月31日までに契約を結んだ満期返戻金のある契約期間が10年以上の長期損害保険(2007年以降に契約変更がないもの)については、その保険料が控除の対象です。

年末調整で地震保険料控除の適用を受けるには、生命保険料控除と同じく、従業員から控除証明書を回収しなければなりません。申告漏れや証明書の回収漏れ防止を徹底しましょう。

地震保険料

火災保険に付帯して契約する地震保険にかかる保険料です。地震保険とは、地震や津波、噴火などの自然災害で建物や家財が損害を受けたときに対する備えとなる保険で、その保険料の一部を所得控除として申請できます。地震保険は火災保険とセットで契約しますが、地震保険料控除の対象となるのは地震保険の保険料のみです。火災保険の保険料を足した合計額ではありません。

旧長期損害保険料

2006年12月31日までに契約した、保険期間が10年以上で満期返戻金がある長期損害保険の保険料です。2007年以降に契約変更がないものに限り、地震保険料控除の対象となります。この経過措置により、2007年より前から契約している長期損害保険の保険料についても、一定額を所得控除として扱うことが可能です。

地震保険料控除の計算の仕方

地震保険料控除の控除額は、以下のとおりです。地震保険料と前述した旧長期損害保険料では、計算方法が異なります。

| 所得税 | 住民税 | |||

|---|---|---|---|---|

| 区分 | 年間の支払保険料の合計 | 控除額 | 年間の支払保険料の合計 | 控除額 |

| 地震保険料 | 50,000円以下 | 支払金額の全額 | 50,000円以下 | 支払額×1/2 |

| 50,000円超 | 一律50,000円 | 50,000円超 | 一律25,000円 | |

| 旧長期損害保険料 | 10,000円以下 | 支払金額の全額 | 5,000円以下 | 支払金額の全額 |

| 10,000円超 20,000円以下 | 支払金額×1/2+5,000円 | 5,000円超 15,000円以下 | 支払金額×1/2+2,500円 | |

| 20,000円超 | 15,000円 | 15,000円超 | 10,000円 | |

| 地震保険料・旧長期損害保険料両方がある場合 | – | 地震保険料・旧長期損害保険料それぞれの方法で計算した金額の合計額(最高50,000円) | – | 地震保険料・旧長期損害保険料それぞれの方法で計算した金額の合計額(最高25,000円) |

-

参照:国税庁「No.1145 地震保険料控除

」

-

参照:東京都主税局「個人住民税

」

一契約で地震保険料と旧長期損害保険料(経過措置対象分)の両方を支払っている場合、いずれか一方を選択して控除適用します。その際、控除額が大きい方を選択して問題ありません。例えば、地震保険料控除額が5,000円、旧長期損害保険料控除額が1万円なら、1万円の控除を適用できます。

また、地震保険と旧長期損害保険が別々の契約になっている場合は、双方の合算(所得税で上限5万円、住民税で上限2万5,000円)まで控除できます。実務上は、どちらの控除を適用するかを従業員自身が選択できる旨を周知し、原則として有利な金額で処理できる案内を徹底しましょう。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

3. 社会保険料控除

社会保険料控除とは、1年間に納付した社会保険料が所得から控除される制度です。給与から天引きされた社会保険料と、従業員自身が納付した社会保険料の全額が控除されます。ただし、給与から天引きした社会保険料については、従業員本人による申告書への記入は不要です。企業側で計上したうえで年末調整に反映させてください。

社会保険料控除の対象となるのは、以下を含む14種類の保険料です。

- 健康保険料(健康保険、国民健康保険)

- 年金保険料(国民年金、厚生年金保険)

- 労働保険料(労災保険、雇用保険)

- 公的介護護保険料(民間の介護保険とは異なります)

- 国民年金基金・厚生年金基金等の掛金

- 後期高齢者医療保険料

なお、従業員自身の社会保険料だけではなく、従業員が生計を一にする配偶者やその他の親族の社会保険料を納付した場合や、国民保険料などを1年以内に前納した場合、過去の保険料をまとめて納付した場合にも、社会保険料控除が適用されます。

さらに、給与から天引きした保険料に関しては従業員による記入は不要ですが、従業員本人が直接納めた保険料に関しては、申告書に記入してもらわなくてはなりません。特に年の途中で入社した従業員などは、入社前に自身で国民健康保険や国民年金を支払っていたケースが考えられるため、留意しましょう。

社会保険控除について詳しくは、こちらのページをご覧ください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

4. 小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、小規模企業共済法に規定された共済契約に基づく掛金などを納めた場合に適用される所得控除の総称です。具体的には、以下に対する掛金が対象です。

- 小規模企業共済

- 個人型確定拠出年金(iDeCo)

- 企業型確定拠出年金(企業型DC)

- 障害者扶養共済制度の掛金

その年に納めた全額が所得から控除されることにより、所得税および住民税の額が軽減されます。このうち小規模企業共済は、小規模な企業の経営者や個人事業主が社会保障の不足を補えるように設立された制度であり、一般的な会社員で該当するケースはそれほど多くありません。また、企業型確定拠出年金(企業型DC)については、従業員本人による金額の申告は原則として不要です。個人型確定拠出年金(iDeCo)の掛金については、正しく申告してもらいましょう。

個人型確定拠出年金(iDeCo)の申告については、こちらのページでも解説しています。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

年末調整で保険料控除を受けるために提出する書類と書き方

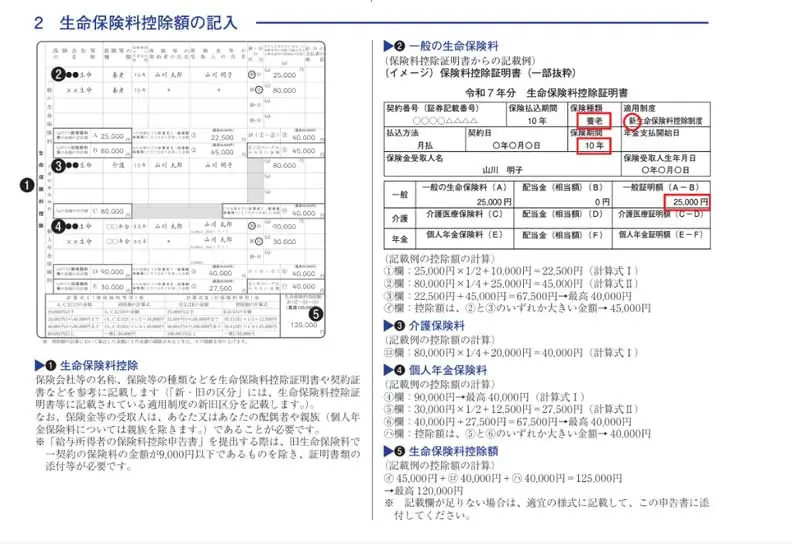

年末調整で保険料控除を受けるためには、従業員が保険料の控除証明書を準備し、給与所得者の保険料控除申告書と共に提出します。以下では、各書類の概要と具体的な手続きについて詳しく解説します。

保険料の控除証明書

保険料の控除証明書は、年末調整で保険料控除を受けるために欠かせない書類です。控除証明書は、保険会社などから加入者宛てに毎年10月~11月ごろに送付されますが、場合によっては電子交付されることもあります。

控除証明書には、その年に従業員が納めた保険料の金額が記載されています。従業員には、証明書の記載内容を基に必要事項を「給与所得者の保険料控除申告書」に記入したうえで、控除証明書を添付して提出してもらいましょう。なお、社会保険料については国民年金の保険料および国民年金基金の掛金につき、その掛金の金額を証明する書類が必要です。

給与所得者の保険料控除申告書

年末調整の際に、従業員が企業に提出する書類です。一般的には企業側で用意し従業員に配布しますが、国税庁のWebサイトからもダウンロードできます。

-

参照:国税庁「各種申告書・記載例(扶養控除等申告書など)

」

従業員には、保険料の控除証明書に基づいて給与所得者の保険料控除申告書に必要事項を記入し、控除証明書を添えて提出してもらいましょう。

給与所得者の保険料控除申告書の書き方

給与所得者の保険料控除申告書の書き方は、国税庁のWebサイトに記載例が掲載されています。なお申告書は、従業員本人が記入しなければなりません。項目ごとの記載例を確認し、正しい記載が求められることを従業員に案内しましょう。また、税制改正などにより様式や記載項目が変更になることがあるため、毎年必ず最新の情報を確認しておきましょう。さらに、保険料控除証明書などの証明書類は原本(または電子証明データ)を提出するよう、周知しましょう。

-

引用:国税庁「令和7年分給与所得者の保険料控除申告書

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

年末調整での保険料控除の手順

給与所得者は、基本的に年末調整で保険料控除の手続きを行います。年末調整の時期になったら、企業は以下の手順で書類を回収しましょう。

-

1.従業員に「保険料控除申告書」を配布

-

2.従業員に申告書を記入してもらう

-

3.記入済みの申告書と保険料控除証明書の原本を回収する

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

【Q&A】年末調整の保険料控除に関するよくある質問

年末調整で保険料控除を適用するにあたり、従業員から寄せられることの多い質問をまとめました。従業員から問い合わせがあった際は、正しい情報を伝え、適切に対処しましょう。

年末調整時に保険料控除証明書を紛失したら?

年末調整で保険料控除を適用するためには、保険会社などが発行する保険料控除証明書を提出してもらわなくてはなりません。従業員が保険料控除証明書を紛失してしまった場合は、発行元に依頼すれば再発行(または、電子データでの再交付)をしてもらえます。従業員本人から発行元である保険会社に再発行を依頼するよう伝えてください。

年末調整時に保険料控除の漏れやミス、申告忘れがあったときは?

年末調整で従業員が申告した内容に漏れやミスがあったときや、保険料控除の申告を忘れたときは、期限内であれば正しい内容で再提出してもらいましょう。年末調整の期限に間に合わない場合は、従業員本人が確定申告をすることで、保険料控除を受けられます。

年の途中で転職した場合の年末調整はどうする?

年の途中で転職し、年末時点で在籍していない従業員については、新しい勤務先で年末調整を行います。年の途中で入社採用した従業員に関しては、当該年の間に在籍した勤務先から交付された源泉徴収票を、年末調整の書類と共に提出してもらいましょう。

年末調整で受けられる保険料控除の上限は?

年末調整で受けられる保険料控除の上限は、保険の種類によって異なります。

生命保険の場合は、新制度と旧制度で対象となる保険の種類そのものや適用限度額が違うため、従業員に確認を促しましょう。新制度における所得税控除の上限は、各区分それぞれ4万円、合計で最大12万円です。住民税は各区分それぞれ2万8,000円で、最大7万円です。旧制度における所得税控除の上限は、区分ごとに5万円、合計で最大10万円となっています。住民税は区分ごとに3万5,000円で、合計で最大7万円です。

なお、新制度と旧制度の両方を契約しているケースでは、各区分ごとに新・旧制度で個別に控除額を求め、その範囲内で計算・適用します。限度額は所得税が合計12万円、住民税で合計7万円となっています。

より詳しく知りたい方は、こちらの記事をご覧ください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

年末調整の保険料控除をミスなく行うには給与計算ソフトの導入がおすすめ

年末調整で所得控除の対象となるのは、生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除の4種類です。支払った保険料の一部が控除されるものもあれば、全額が控除されるものもあり、対象となる契約や限度額も異なります。年末調整は企業が行う大切な業務であり、従業員に申告書に記入してもらったり、書類を回収したりしなければなりません。さらに、年末調整で適用される控除は保険料控除だけではなく、従業員ごとに適用される控除の種類や控除額も異なります。

一連の業務を効率化するには、「弥生給与 Next」の導入がおすすめです。各種控除申告書をWebで配布・回収できるため、業務の効率化につながります。また、控除額や年税額は自動計算で完了し、源泉徴収票や法定調書の自動作成も可能です。この機会にぜひ導入をご検討ください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら、すべての機能を最大2か月間無料で利用できます!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。