年末調整で従業員が会社に提出する書類は?添付書類や書き方も解説

監修者: 高崎 文秀(税理士)

更新

年末調整は、総務・労務などの担当部署にとって毎年欠かせない重要な業務です。しかし、「従業員からどの書類を回収すればよいのか」「書類の記入方法がわからない」といった悩みを抱える担当者も少なくありません。

年末調整とは、会社が従業員に支払う給与から源泉徴収した所得税を、1年間の所得に基づいて正しく精算するための手続きです。所得税の金額は従業員ごとに異なるため、担当者は適正に精算を行うために、必要な書類を従業員から提出してもらわなければなりません。

本記事では、年末調整に必要な書類とその記入方法について、わかりやすく解説します。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

年末調整の対象者と基本的なスケジュール

まずは、年末調整がどのような人を対象にした業務なのか、また、どのようなスケジュールで進めるのかを解説します。

年末調整の対象になる人

年末調整の対象となるのは、原則としてその年の12月31日時点で会社に在籍している役員や従業員で、かつ会社に「給与所得者の扶養控除等(異動)申告書」を提出している人です。たとえ年の途中での入社であっても、12月31日の時点で会社に在籍していれば対象となります。また、正社員のみならず、契約社員・パート・アルバイトなども対象者に含まれます。なお、「給与所得者の扶養控除等(異動)申告書」を会社に提出していない場合や、給与の総額が2,000万円を超える場合などは、年末調整の対象外です。

年末調整に関してこちらの記事で詳しく解説しています。

年末調整の基本的なスケジュール

年末調整の実務は、一般的には毎年10月ごろから準備がスタートし、翌年1月に完了します。ここでは、年末調整の一般的な流れと、時期ごとの主な作業内容を解説します。

-

- 10月:年末調整業務の担当者が従業員に対し、当年分および翌年分の「給与所得者の扶養控除等(異動)申告書」「給与所得者の保険料控除申告書」など、年末調整に求められる各種申告書を配布する

- 11月:従業員からは記入済みの申告書を回収し、内容を確認する(年の途中で入社した従業員からは、前職の源泉徴収票も併せて回収)

- 12月:回収した申告書の内容を基に源泉徴収税額を再計算し、還付または追加徴収によって精算したうえで、源泉徴収票を作成する

- 1月:確定した源泉所得税を1月10日まで(納期の特例を受けている場合は1月20日まで)に税務署へ納付する。また、1月31日までに従業員へ源泉徴収票を交付し、法定調書合計表や給与支払報告書などを提出する

年末調整のスケジュールについては、こちらの記事でも詳しく解説しています。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

年末調整で従業員が会社に提出する書類

年末調整は、会社が従業員の所得税を正しく精算するための手続きで、会社主導で進める業務です。書類の提出漏れを防ぐためにも、まずは従業員から提出を受ける必要がある書類を把握しておきましょう。主な提出書類は以下のとおりです。

-

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書(2025年12月1日以降に実施する年末調整に使用)

-

参照:国税庁「給与所得者(従業員)の方へ(令和6年分)

」

-

参照:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について

」

それぞれの書類にどのような役割があるのかを解説します。

給与所得者の扶養控除等(異動)申告書

所得税の扶養控除を受けるための書類です。会社から主たる給与の支払いを受ける従業員全員が提出します。

提出期限は、その年最初に給与の支払いを受ける日の前日です。4月入社の新入社員や、年の途中で入社した従業員からは、原則として入社時に提出してもらいましょう。

なお、「給与所得者の扶養控除等(異動)申告書」は、年末調整だけでなく毎月の源泉所得税の計算にも使用します。通常は、年末調整のタイミング(11~12月ごろ)で従業員に当年分と翌年分の申告書を配付し、記入してもらいます。例えば、2025年の年末調整では「令和7年(2025年)分」と「令和8年(2026年)分」の申告書を配付し、当年の年末調整には前年(または入社時)に提出済みの申告書を使用します。

給与所得者の保険料控除申告書

その年に各種保険料を支払った従業員が記入する申告書です。例えば、以下のような保険料を支払った場合に、年末調整で所得控除を受けることができます。

-

- 生命保険

- 地震保険

- 国民健康保険、国民年金

- 小規模企業共済等掛金(iDeCoなどの掛金)

これらの保険料の支払いを証明する書類(控除証明書)は、原則として保険会社などから従業員本人の手元に届きます。内容を本人に確認してもらい、申告書に記入のうえ、証明書を添付して提出してもらいましょう。なお、証明書が手元にないという従業員がいる場合は、従業員本人から保険会社などに発行を依頼するように促しましょう。

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

書類名のとおり、以下の4種類の申告書が1枚になっている書類です。

-

- 給与所得者の基礎控除申告書

- 給与所得者の配偶者控除等申告書

- 給与所得者の特定親族特別控除申告書(2025年度の税制改正により新設)

- 所得金額調整控除申告書

ただし、受けられる控除は従業員によって違いがあるため、記入が必要な項目もそれぞれ異なります。以下の表で、控除の対象となる条件を確認しておきましょう。

| 基礎控除申告書 | 合計所得金額が2,500万円以下 |

|---|---|

| 配偶者控除申告書 | 合計所得金額が1,000万円以下かつ配偶者の所得133万円以下 (※控除の種類は所得により変わる) |

| 給与所得者の特定親族特別控除申告書 | 居住者と生計を一にする19歳以上23歳未満の親族の合計所得金額が58万円超123万円以下 |

| 所得金額調整控除申告書 | 給与収入が850万円超で、以下の条件に該当

|

-

参照:国税庁「給与所得者(従業員)の方へ(令和7年分)

」

なお、申告内容に誤りがあると控除が適用されない場合があります。従業員には記入漏れや誤記のないよう、注意を促しましょう。また、年によって書式や内容が変更となる場合があるため、最新の様式を確認することが大切です。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

年末調整で控除を受けるために従業員が自分で用意する書類

年末調整用の各種申告書を配布した後は、従業員に必要事項を記入してもらい、証明書などの添付のうえで期限までに提出してもらいます。従業員に用意してもらう書類は、以下のとおりです。

-

- 生命保険料の控除証明書

- 地震保険料の控除証明書

- 小規模企業共済等掛金払込証明書(iDeCoの掛金がある人など)

- 従業員本人が直接支払った分の国民年金の控除証明書など

- 住宅ローン控除(住宅借入金等特別控除)に必要な借入金の年末残高等証明書など

-

参照:国税庁「給与所得者(従業員)の方へ(令和7年分)

」

年末調整の業務をスムーズに進めるには、提出漏れや記入漏れがないよう、回収時にチェックすることが大切です。従業員に対して、早めの期限を設定しておくと安心です。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

年末調整で従業員が会社に提出する書類の書き方

ここからは、年末調整の際に従業員が自分で記入する書類について、記入が必要な項目と書き方を解説します。

給与所得者の扶養控除等(異動)申告書の書き方

「給与所得者の扶養控除等(異動)申告書」には、従業員の配偶者および扶養親族の情報と、住民税に関する情報を記入します。なお、以下の記事でも書き方を詳しく解説しています。本記事の内容と併せて参考にしてください。

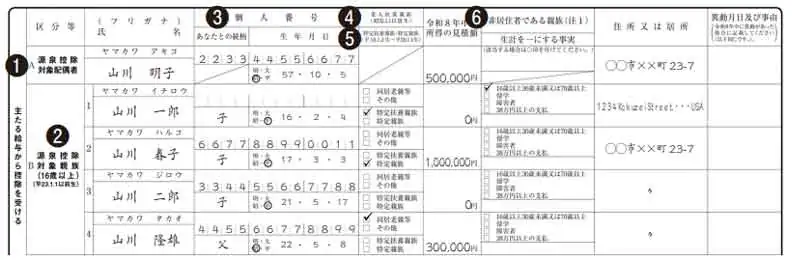

源泉控除対象配偶者・控除対象扶養親族に関する事項の書き方

「源泉控除対象配偶者と控除対象扶養親族」の欄に記入する情報は、以下のとおりです。

-

参照:国税庁「令和7年分 給与所得者の扶養控除等(異動)申告書

」

-

1.生計を一にする配偶者(年間の合計所得金額の見積額が95万円以下)

-

2.扶養親族の情報

-

3.対象の個人番号

-

4.年齢が70歳以上の扶養親族が対象者である場合チェックを入れる

-

5.年齢が19歳以上23歳未満の扶養親族が対象者である場合チェックを入れる

-

6.対象者が「非居住者」の場合〇を付ける

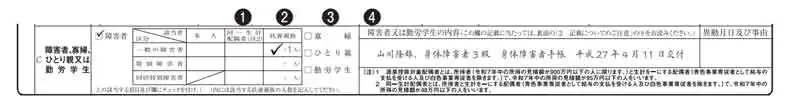

障害者・寡婦・ひとり親または勤労学生に関する事項の書き方

従業員本人、従業員の配偶者または扶養親族が障害者に該当する場合や、従業員本人が寡婦・ひとり親・勤労学生のいずれかに該当する場合は、こちらの欄に記入します。

-

参照:国税庁「令和7年分 給与所得者の扶養控除等(異動)申告書

」

-

1.生計を一にする配偶者が一般の障害者・特別障害者・同居特別障害者のいずれかに該当する場合にチェックを入れる

-

2.扶養親族が一般の障害者・特別障害者・同居特別障害者のいずれかに該当する場合にチェックを入れる

-

3.従業員本人が寡婦、ひとり親、勤労学生に該当する場合はチェックを入れる

-

4.障害者または勤労学生の欄にチェックを入れた場合、その内容を記入する

従業員本人が勤労学生であることを証明するために、学生証や証明書類の提出を求めるのであれば、事前に通知しておきましょう。

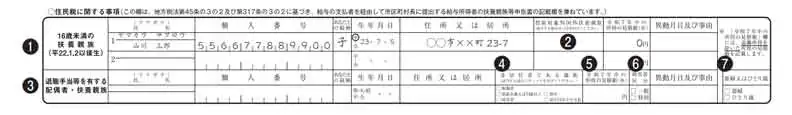

16歳未満の扶養親族・退職手当を受ける配偶者に関する事項の書き方

16歳未満の扶養親族は扶養控除の対象とはなりませんが、申告書には記入します。これは、住民税の非課税判定や保育料などの行政サービスの算定基準に影響するためです。同様に、退職金などの退職所得がある配偶者・扶養親族・特定親族がいる場合も、住民税などに影響があるため、該当する情報を記入します。

-

参照:国税庁「令和7年分 給与所得者の扶養控除等(異動)申告書

」

-

1.16歳未満の扶養親族がいる場合は記入する

-

2.国内に住所がない16歳未満の扶養親族に該当する場合は〇を付ける

-

3.退職金のある配偶者・扶養親族・特定親族がいる場合は記入する

-

4.対象者が非居住者である場合は該当項目にチェックを入れる

-

5.退職金を除いた合計所得金額の見積額を記入する

-

6.退職金を受ける同一生計配偶者・扶養親族・特定親族が障害者に該当する場合はチェックを入れる

-

7.従業員が寡婦またはひとり親に該当する場合はチェックを入れる

給与所得者の保険料控除申告書の書き方

各種保険料を控除するために必要な「給与所得者の保険料控除申告書」の書き方について解説します。

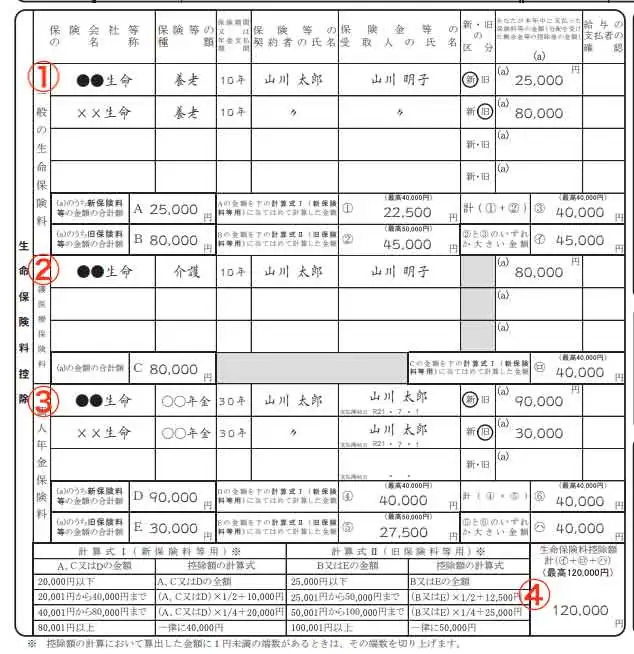

生命保険料控除の書き方

「生命保険料控除」欄の記入対象となる保険料は以下のとおりです。従業員には、保険会社から送付される「保険料控除証明書」を参照のうえ、正確に記入してもらいましょう。

-

参照:国税庁「令和7年分 給与所得者の保険料控除申告書

」

-

1.一般の生命保険料

-

2.介護医療保険料

-

3.個人年金保険料

-

4.上記3つの保険料の合計金額

なお、2025年度の税制改正により、23歳未満の扶養親族がいる人に対して、一般生命保険料控除の上限額が従来の4万円から6万円に引き上げられる時限措置が実施されます(2026年分の所得税に適用予定)。ただし、介護医療保険料控除および個人年金保険料控除の上限は変更ありません。また、3つの控除合計の上限は所得税で12万円、住民税で7万円と据え置かれています。

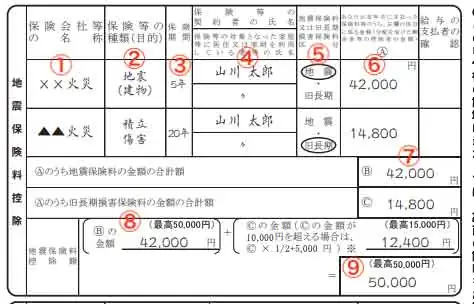

地震保険料控除の書き方

従業員が地震保険料を支払っている場合は控除が適用されます。保険会社から送付される「保険料控除証明書」を確認のうえ、以下の内容を正確に記入してもらいましょう。

-

参照:国税庁「令和7年分 給与所得者の保険料控除申告書

」

-

1.保険会社の名称

-

2.保険の種類

-

3.保険期間

-

4.契約者の氏名

-

5.地震保険料または旧長期損害保険料に〇を付ける

-

6.本年中に支払った保険料

-

7.地震保険料および旧長期損害保険料のそれぞれの合計額

-

8.7の金額

-

9.8の金額(限度額は5万円)

なお、「令和7年度税制改正の大綱」では、地震保険料控除の証明書の提出方法に関する見直しが盛り込まれています。これまで必要だった「控除証明書」の添付や提示に代えて、証明書の記載事項を記載した「明細書」の添付が認められるようになります。これにより、電子申告などの事務手続きがより簡素化される見込みです。

-

参照:財務省「令和7年度税制改正の大綱

」

社会保険料控除の書き方

年の途中で自営業をやめて入社したケースなど、従業員本人が支払った国民年金保険料や国民年金基金の掛金がある場合は、「社会保険料控除」の欄に記入することで控除が適用されます。

-

参照:国税庁「令和7年分 給与所得者の保険料控除申告書

」

また、記入と併せて「社会保険料控除証明書」の添付が求められるため、従業員には事前にその旨を案内しましょう。証明書を紛失した場合や未着の場合は、従業員本人から発行元(年金事務所や基金など)へ再発行依頼が必要です。証明書がない場合は控除の適用されない可能性があります。

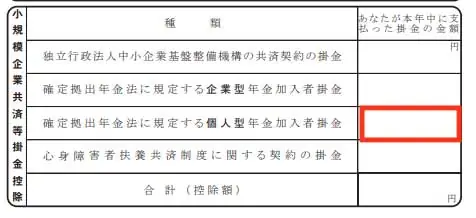

小規模企業共済等掛金控除の書き方

従業員がiDeCo(個人型確定拠出年金)や小規模企業共済契約の掛金を自分で直接支払っている場合は、「小規模企業共済等掛金控除」の欄に記入することで控除が適用されます。iDeCoの掛金は以下の赤枠に記入します。

-

参照:国税庁「令和7年分 給与所得者の保険料控除申告書

」

なお、「小規模企業共済等掛金控除」の欄に記入するのは、従業員が自分で直接支払った掛金のみで、給与から天引きされている場合は記入不要です。また、記入と併せて「小規模企業共済等掛金払込証明書」を添付します。

証明書を紛失した場合や未着の場合は、従業員本人から発行元へ再発行を依頼するように案内しましょう。証明書がない場合は控除の適用が適用されない可能性があります。

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書の書き方

2025年12月1日以降に実施する年末調整において、基礎控除・配偶者控除・特定親族特別控除・所得金額調整控除を適用するために使用する書類です。注意点は、2025年度の税制改正によって創設された「特定親族特別控除」が含まれている点です。従業員自身が制度について十分に把握していないことも考えられるため、制度の概要や記入方法についてあらかじめ案内しておくとよいでしょう。

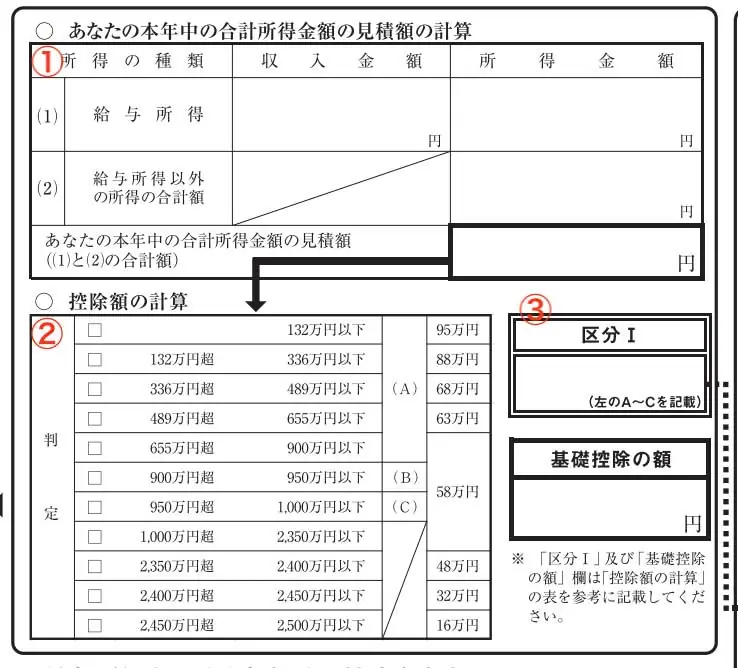

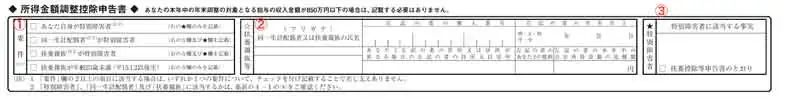

給与所得者の基礎控除申告書の書き方

「給与所得者の基礎控除申告書」には、給与明細などを確認したうえで、1年間の収入や所得の見積額、基礎控除額を記入します。

-

1.1年間に得た収入金額および、収入金額を基に算出した所得金額の見積額を記入する

-

2.合計所得金額の見積額を基に、該当する欄にチェックを入れ、対応する控除額を「基礎控除の額」の欄に記入

-

3.2の判定結果に対応する記号(A~C)を記載

年の途中で転職をしてきた従業員については、前職の源泉徴収票などを参考に、前職の収入も合算します。

なお、年間の合計所得金額が2,500万円を超える従業員は、基礎控除の対象外となります。ただし、ほとんどの企業では、基礎控除の対象となる従業員が大半を占めていると考えられます。

また、2025年から、基礎控除額が一律10万円引き上げられ「58万円」となりました(合計所得金額2,350万円以下の場合)。2025年・2026年に関しては、所得金額に応じて段階的な上乗せ特例もあるため、注意しましょう。

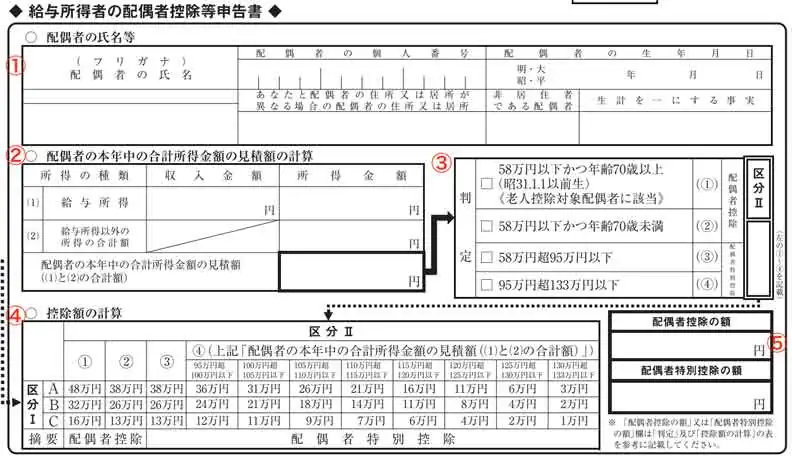

給与所得者の配偶者控除等申告書の書き方

配偶者控除の適用要件に該当する場合は、「給与所得者の配偶者控除等申告書」に必要事項を記入します。

記入する内容は、以下のとおりです。

-

1.配偶者の氏名・個人番号・生年月日などを記入する

-

2.配偶者が1年間に得た収入金額および、収入金額を基に算出した所得金額の見積額を記入する

-

3.該当する項目にチェックを入れ、区分IIの欄に番号(①~④)を記入する

-

4.「給与所得者の基礎控除申告書」の「区分I」および、3で記入した「区分II」を基に控除額を計算する

-

5.該当する欄に4で算出した控除額を記入する

なお、2025年度の税制改正により、配偶者の合計所得金額要件などが変更され、いわゆる「年収の壁」が変わりました。改正後の所得要件は以下のとおりです。

- 配偶者控除:58万円以下(給与収入のみの場合は年収123万円以下)

- 配偶者特別控除:58万円超133万円以下(給与収入のみの場合は123万円超201万5,999円以下、満額が適用されるのは年収160万円以下)

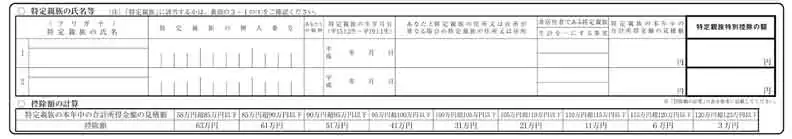

特定親族特別控除申告書の書き方

2025年度の税制改正で新設された「特定親族特別控除」の適用を受ける際に記入します。特定親族特別控除とは、居住者と生計を一にする19歳以上23歳未満の親族の合計所得金額が、58万円超85万円以下(給与収入のみなら年123万円超150万円以下)の場合、63万円が控除される制度です。合計所得金額が85万円超123万円以下(給与収入のみなら年150万円超188万円以下)の場合は、控除額が段階的に減少します。

所得金額調整控除申告書の書き方

「所得金額調整控除」が適用されるのは、給与収入が850万円を超える従業員で、かつ以下のいずれかの条件に該当する従業員のみです。

- 本人が特別障害者に該当する

- 同一生計配偶者が特別障害者に該当する

- 扶養家族が特別障害者に該当する

- 23歳未満の扶養親族がいる

記入方法は以下のとおりです。

-

1.該当する要件にチェックを入れる

-

2.要件欄で「あなた自身」以外にチェックを入れた場合、要件に該当する配偶者または扶養親族の氏名・生年月日・個人番号などを記入する

-

3.障害の状態または交付を受けている手帳などの種類と交付年月日、障害の程度など、特別障害者に該当する情報を記入する

会社として確認のために障害者手帳のコピーなどを提出してもらう場合は、あらかじめその旨を告知しておきましょう。給与収入が850万円を超える従業員がいるかどうか、事前にリストアップしておくと安心です。

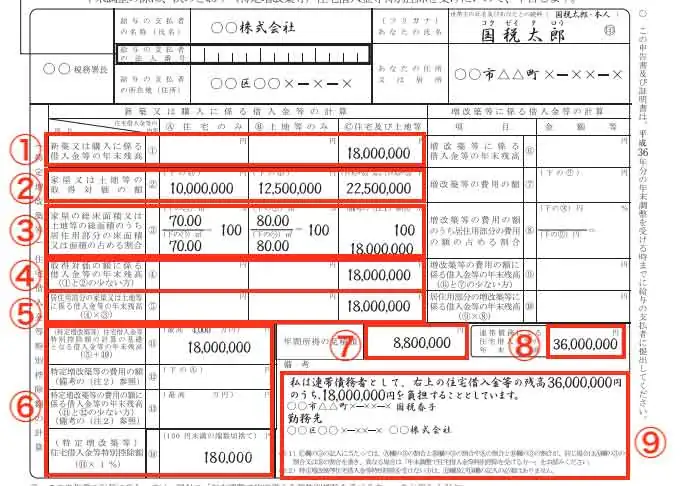

住宅借入金等特別控除申告書の書き方

従業員が住宅ローン控除(住宅借入金等特別控除)の適用を受ける場合、1年目は従業員本人が確定申告をしなければなりませんが、2年目以降は年末調整で手続きできます。該当する従業員に、「住宅借入金等特別控除申告書」の提出を依頼しましょう。

なお、住宅ローン控除についてはこちらの記事でも詳しく解説しています。

「住宅借入金等特別控除申告書」の記入には、以下の証明書を参照します。

- 住宅ローン控除等申告書(税務署から送付)

- 住宅ローン年末残高証明書(金融機関から送付)

-

参照:国税庁「給与所得者の(特定増改築等)住宅借入金等特別控除申告書の記載例

」

従業員には、以下の手順で申告書を記入するよう案内しましょう。

-

1.「住宅ローン年末残高証明書」を参考に記入する

-

2.「住宅借入金等特別控除証明書」を参考に記入する

-

3.「住宅借入金等特別控除証明書」を参考に記入する

-

4.「1の枠」と「2の枠」を比較して、金額の少ない方を記入する

-

5.「4の枠」と「3の枠(上記画像の場合100)」をかけた額を記入する

-

6.「5の枠」と同じ金額を記入する

-

7.年間所得の見積金額を確認して記入する

-

8.「年末残高証明書」を参考に記入する

-

9.住宅ローン残高のうち自分が負担する金額、また他の連帯債務者の「住所・氏名・勤務先」を記入する

住宅借入金特別控除申告書の書き方については、こちらの記事も参考にしてください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

年末調整で従業員が会社に提出する書類を正しく処理しよう

年末調整は、会社が従業員の所得税を正しく精算するために欠かせない業務です。適用される控除の種類や金額、提出すべき申告書や証明書などは従業員によって異なるため、記入漏れや添付漏れがないかどうかをしっかりチェックしましょう。

年末調整は毎年の法改正や様式変更の影響を受けるため、変更を理解したうえでの対応が求められます。業務を効率化するには、クラウド給与ソフト「弥生給与 Next」の導入をおすすめします。

「弥生給与 Next」であれば、最新の法令・様式に対応した給与支給額や控除額の自動計算機能により、記入漏れや集計漏れを防止できます。さらに、Web上での申告書の配布・回収、源泉徴収票や法定調書の自動作成といった機能により、スムーズな運用を実現します。自社に合ったツールを活用して、業務の効率化を目指しましょう。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら、すべての機能を最大2か月間無料で利用できます!

この機会にぜひお試しください。

この記事の監修者高崎 文秀(税理士)

高崎文秀税理士事務所 代表税理士/株式会社マネーリンク 代表取締役

早稲田大学理工学部応用化学科卒

都内税理士事務所に税理士として勤務し、さまざまな規模の法人・個人のお客様を幅広く担当。2019年に独立開業し、現在は法人・個人事業者の税務顧問・節税サポート、個人の税務相談・サポート、企業買収支援、税務記事の監修など幅広く活動中。また通常の税理士業務の他、一般社団法人CSVOICE協会の認定経営支援責任者として、業績に悩む顧問先の経営改善を積極的に行っている。