支払通知書とは?書き方やインボイス制度の対応、電子化のメリットなどを解説

監修者: 小林祐士(税理士法人フォース)

更新

支払通知書とは、支払う側(買手側)が支払内容を通知するために発行する書類であり、国税関係書類の1つとして取り扱われるものです。

支払通知書を発行するメリットや記載項目、発行のタイミング、また類似の書類との違いなど、注意すべきポイントを解説します。

また、インボイス制度や電子帳簿保存法での変更点や注意点についても詳しく紹介しますので、ぜひ参考にしてください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

支払通知書とは、支払いを行う側が売手側に対して支払内容を通知する書類のこと

支払通知書は、事業者が商取引を行う際に作る書類の1つです。取引終了後に、買手側(発注者)が、売手側(受注者)に支払内容の通知として発行します。

基本的に、買手側が請求書を受け取る前に、取引日・取引内容・額面などを記載した支払通知書を送付します。支払いの内容を売手側に通知することで、売手側は請求管理の手間を省け、締め日のずれなどの問題回避が可能です。

支払通知書と似ている書類に請求書がありますが、請求書は売手側が買手側に発行する書類です。

支払通知書の発行義務は?

支払通知書の発行義務はありません。発行するかどうかは、取引している事業者の規定や取引先との契約内容にもとづいて決まります。

ただし、発行された支払通知書は、国税関係書類として取り扱われるため、取引先との円滑な取引のためにも間違いのないものを作るべきです。

また、受け取った支払通知書は、一定期間、保管する義務が生じます。

支払通知書を発行するタイミングは?

支払通知書を発行するタイミングは、基本的に取引が終了して支払金額が確定した後です。商品やサービスの納品・検収が完了し、買手側が、売手側からの請求書を受け取る前に発行します。

支払通知書を発行すれば、取引で発生した支払額について、売手側と買手側が、請求や支払の前に相互で確認できるメリットがあります。なお、支払通知書のみを発行し、請求書を発行しないケースもあります。

支払明細書との違いは?

支払通知書と支払明細書は、どちらも支払いに関する書類ですが、発行する相手や用途、記載内容などの違いがあります。

支払通知書は、事業者間の取引で、買手から売手へ発行するもので、支払に関する情報を通知するものです。支払明細書は、主に事業者から個人の消費者や従業員へ発行されるものです。例えばクレジットカードや給料などの明細を記載するものでもあり、個々の利用者や従業員に対して送付されます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

支払通知書を発行するメリット

発行の義務がないにもかかわらず支払通知書を発行するのは、使うべきメリットがあるからです。支払通知書を取引で活用する3つのメリットを紹介します。

双方(売手側・買手側)の思い違いやミスが減らせる

請求書を受け取る前に支払通知書を送付すれば、取引の内容に対して、売手側・買手側双方の認識の最終確認が行えます。

例えば、売手側が「今月分の請求はA、B、Cの3件になるはず。Dについては一部の納品が遅れたため、来月の納品になるだろう」と思っていても、買手側は「今月はA、B、CとDの半額が支払対象になる」と思っている場合があります。このような齟齬があると、請求書を再発行する手間が増えることがあります。事前に支払通知書を作成し、支払対象を明確にしておくことで、請求内容に関する行き違いをなくせるのは大きなメリットです。

経理業務の円滑化につながる

買手側が支払通知書を発行することで、売手側の請求書作成にかかる手間を減らせるメリットがあります。売手側は支払通知書の記載内容を元にして請求書の作成作業に入ることができ、請求書の作成の手間を軽減できます。

同様に、買手側も請求書の確認にかかる手間を減らせます。なぜなら支払通知書があれば、売手側との間に支払金額の認識の齟齬が起こる可能性を少なくすることができるからです。仮に請求書の内容が間違っていた場合、書類を再発行する必要があり、過払い分を翌月請求分から相殺したり、不足分について再度支払いを行うための振込手数料が発生したりと、余分な手間やコストがかかります。

請求や支払いを行う前に支払通知書を作成し、支払いの概要に関する理解を共有できれば、請求内容に関する行き違いを減らすことができ、取引先とのやり取りがより円滑になるでしょう。

請求書の代わりになる

事業者間で取引を行う場合は、取引内容に関する意思を相手方に明確に伝える書類の作成が必要です。代表的な書類として請求書がありますが、支払通知書を請求書の代わりの書類として利用することもできます。そのため、買手側が支払通知書を発行していれば、売手側の請求書発行手続きを省略することが可能です。

支払通知書を請求書代わりにすることで、買手側は「売手側が請求書を発行するのを待っていたために支払いの業務が遅れる」「売手側が作成した請求書が正確かどうか確認するのに手間がかかる」といった問題を解決できます。売手側ももちろん、請求書を発行する必要がないため、事務処理にかかる手間を減らせますから、双方にとってメリットがあります。

支払通知書が請求書の代わりになる場合の例

請求書を発行せず、支払通知書を売手側が確認することで、支払いを行う事業者もあります。このような場合、支払通知書が支払内容を確認する請求書の代わりになります。

支払通知書を請求書の代わりにする場合の一連の流れの例は以下のとおりです。

-

1.受注者に対して、発注者が支払通知書を発行

-

2.受注者が支払通知書の内容を確認し、了承した旨を伝える

-

3.発注者(買手側)が受注者(売手側)に支払通知書に従った支払いを行う

支払通知書を発行することで、支払前に、「いつ、何の代金として、いくら支払うのか」が明確になります。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

支払通知書の書き方と必要項目

支払通知書には、決められたフォーマットがありません。取引先である事業者にとって使いやすいフォーマットで発行するのが基本です。ただし、最低限記載が必要な項目は決まっています。記載すべき項目に漏れがないように気をつけてください。

以下に、記載すべき内容をまとめました。なお、必要に応じて、それ以外の内容を記載することに問題ありません。記載項目について、従来のものと適格請求書(インボイス)対応のものに分けてご紹介します。

従来の支払通知書を作成する場合の記載項目

-

(1)書類のタイトル

発行する書類には、何の書類かを明確に示すタイトルを記載する必要があります。書類の一番上の中央に「支払通知書」と大きい文字で記載してください。

-

(2)書類を発行した年月日

発行した年月日を記載します。1か月分をまとめて記載する場合は、当月月末の日付または、翌月月初の日付にするとよいでしょう。

-

(3)発行者名・連絡先

発行者の名称と住所、電話番号、メールアドレスなど連絡先を記載します。支払通知書は、支払いを行う買手側が発行する書類のため、買手の事業者名とその連絡先を記載します。

-

(4)宛名

宛先の取引先名を記載します。支払いを受ける側、つまり、売手側の企業などの名前を記入します。

先方が企業であれば「御中」、個人事業主やフリーランスで個人名の場合は「様」など、相手先に合わせた敬称をつけてください。個人事業主宛で屋号を併記する場合は、屋号を先に書き、その後ろに個人名と「様」を記入します。

-

(5)支払通知金額

支払予定額を記入します。消費税額も含めた支払う金額の総額をわかりやすく大きく記載することが重要です。

-

(6)取引年月日

取引が発生した年月日を記載します。支払通知書の発行日とは異なりますので注意してください。取引の内容ごとに、対応する日付を書きます。なお、取引年月日は、支払通知書の発行日付よりも前になるのが普通です。

-

(7)取引内容(軽減税率の対象品目である旨)

取引の内容をわかりやすく記載します。例えば、「工事代」といった書き方では漠然としていて何の金額かがわからないため、「A邸ルームクリーニング代金」というように、取引を特定できるように具体的に書いてください。また、取引の品目に軽減税率の対象品目が含まれている場合には、その旨を記載してください。

-

(8)単価

商品やサービスの対価を項目ごとに記載します。

-

(9)消費税

それぞれの商品やサービスごとに、その単価にかかる消費税額を記載します。なお、消費税額は商品やサービスごとに算出するのではなく、合計額に消費税率を乗じて算出することもできます。その場合は、最後に税抜きの合計額と消費税額の記載欄を作りましょう。

-

(10)備考欄

支払期日や振込先の口座、注意点など、支払いに関して他に伝達事項があれば、備考欄に記載します。例えば「一定の期間内に連絡がない場合、確認済みといたします」といった文言は、支払通知書を確認してもらえたかどうか問い合わせる手間を省けるため、記載されている場合があります。

-

(11)小計

本体価格と消費税額の小計をそれぞれ計算して記載します。

-

(12)税率ごとに区分して合計した税込対価の額

最後に、税率ごとに区分して合計した税込対価の額を記してください。

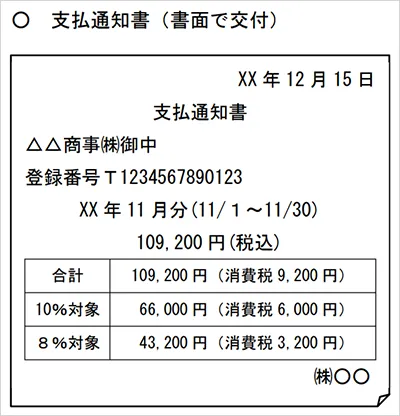

適格請求書に対応した支払通知書を作成する場合の記載項目

適格請求書とはインボイスと呼ばれるもので、請求書や納品書などの書類で、必要な事項が記載されたもののことです。支払通知書は要件を満たせば適格請求書とすることができるため、適格請求書に即した様式で支払通知書を発行すれば、原則として買手側において仕入税額控除が認められます。

ただし、支払通知書を仕入税額控除が認められるインボイス(適格請求書)とするためには、以下の内容を、記載しなければなりません。

国税庁:「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」

- ・課税仕入れの相手方の登録番号

- 「課税仕入れの相手方」とは、支払通知書の宛先であり売手側のことを指します。相手方の登録番号をあらかじめ確認しておき、支払通知書の宛名の下に「登録番号:T××××××」と正しく記載してください。

- ・税率ごとに区分して合計した支払額(税抜き)

- 消費税額を含まない本体価格について、税率ごとに区分して合計を算出します。通知書が取り扱う支払いのうち、軽減税率8%対象の小計がいくらで、10%対象の小計がいくらなのかをそれぞれ明記してください。

- ・適用税率および税率ごとに区分した消費税額など

- 税率ごとの合計額に対して、消費税額をそれぞれ計算して記載します。なお、適格請求書に対応する書類では、消費税の端数処理はそれぞれの税率ごとに1回しか行うことはできません。そのため、取引ごとに消費税を計算するのではなく、税率ごとの合計を算出してから消費税率を掛けて、それぞれの税額を算出しましょう。最後に総合計を算出し、支払金額として上部に記載します。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

支払通知書の保存期間

支払通知書を発行あるいは受領した場合は、支払通知書は国税関係書類の1つであるため、控えや原本を保存しなければいけません。支払通知書の保存期間は、法人と個人事業主で異なるため、注意が必要です。

紙の支払通知書を受け取った場合は、後からすぐに見返せるように、取引先別や日付別にファイリングします。担当者以外の人が必要になった際にも、すぐに確認できるようにしておきます。

電子データの支払通知書を受領したときには、税務署などから提示を求められたときにすぐに検索できるよう、一定のルールを決めて電子データで保存してください。

保存期間は、支払通知書を発行・受領した日から起算するのではなく、確定申告書の提出期限の翌日が起算日となります。法人と個人事業主に定められている保存期間は、以下の項目で説明します。

法人の場合:支払通知書原本の保存は7年間

法人は、法人税法によって支払通知書を7年間保存することが義務付けられています。支払通知書は、その事業年度の確定申告書の提出期限の翌日から7年間保存してください。注意が必要なのは、発行日や受領日から7年間ではないことです。

また、青色申告書を提出した事業年度で欠損金額(青色繰越欠損金)が生じた事業年度の場合や、青色申告書を提出しなかった事業年度で災害損失金額が生じた場合などは10年間(2018年4月1日より前に開始した事業年度は9年間)保存する必要があります。青色繰越欠損金や災害損失金は10年間繰越ができ、繰越控除を受けるうえで証憑書類の保存が要件となるためです。

個人の場合:支払通知書原本の保存は5年間

青色申告や白色申告をしている個人事業主は、支払通知書の保存期間は5年間です。確定申告書の提出期限の翌日から5年間保存してください。

ただし、消費税の課税事業者やインボイス制度に対応して適格請求書発行事業者の登録を行った個人事業主は、支払通知書などの証明書類を7年間保存する義務があります。この場合、適格請求書を交付した日(または受け取った日)が属する課税期間の末日の翌日から2か月を経過した日から7年間が保存期間です。

副業で雑所得を得ている方

雑所得を得ている方のうち、前々年の該当する業務で得た収入金額が300万円を超える方は、支払通知書を5年間保存しなければなりません。支払通知書以外の書類も、現金預金取引等関係書類に該当するのであれば保存期間は5年間です。なお、適格請求書に該当する書類の保存期間は7年間です。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

支払通知書の扱いは電子帳簿保存法とインボイス制度でどう変わる?

直近では2023年度の税制改正において電子帳簿保存法が改正され、2023年10月からインボイス制度が始まりました。支払通知書の取り扱い方に変更が生じているため、変更点を充分に確認して間違いのないように扱うようにしてください。

電子帳簿保存法で変わること

電子帳簿保存法は、国税関係帳簿書類を電子的に保存することを認めた法律です。電子帳簿保存法改正によって、2024年1月から、電子データで授受した取引関係書類は、必ず電子データのまま保存しなければならなくなりました。支払通知書は国税関係書類のため、電子的に授受した場合には電子データの保存が義務付けられます。例えば、メールでPDFのデータで受領した支払通知書をプリントアウトして紙で保存し、データそのものは破棄してしまうといったことはできません。

また、ただデータを保存すればいいのではなく、電子帳簿保存法の定める要件を満たす方法で保存する必要があります。要件を満たすように保存環境を整備することが難しく業務の負担が増加する場合には、電子帳簿保存法改正に対応したシステムを導入するとよいでしょう。ファイルの形式や、保存できる書類の範囲などを考慮しながら検討してください。

インボイス制度で変わること

インボイス(適格請求書、以下インボイス)は、正しい消費税額を把握するための書類です。インボイス制度の開始により、支払通知書を適格請求書として扱い、仕入税額控除を受けられるようになりました。

支払通知書をインボイスとして発行するには、所定の要件を満たす必要があります。まず、買手側は、取引先(売手側)の適格請求書発行事業者登録番号をあらかじめ確認しておき、支払通知書に記載しなければなりません。正しい登録番号を、宛先名の下などに記載してください。また、税率ごとの商品・サービスの対価と、それぞれの税額など、インボイスとして認められるための要件となっている項目を記載する必要があります。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

支払通知書を電子で受け取る場合の保存要件

国税関係書類を電子データで受領した場合、電子帳簿保存法で定められた要件に従う方法で保存しなければなりません。支払通知書を電子データで受け取ったときには、以下の要件を満たすよう確認し、保存してください。

真実性を確保する

電子保存における真実性の確保とは、電子データが改ざんや削除されずに正確かつ完全に記録されていることを証明するための要件です。真実性を確保する方法には、以下の4つありますが、いずれか1つを満たす必要があります。

- タイムスタンプが付された後、取引情報の授受を行う

- 取引情報の授受後、速やかにタイムスタンプを付す

- 訂正や削除を確認できるシステム、または訂正や削除を行うことができないシステムで取引情報の授受および保存を行う

- 訂正や削除の防止に関する事務処理規程を定め、それに沿った運用を行う

可視性を確保する

保存したデータを検索や表示できるようにすることが、「可視性の確保」にあたります。可視性を確保するには、以下の3つの要件をすべて満たさなければなりません。

- 保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタおよびこれらの操作マニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態で速やかに出力できるようにしておくこと

- 電子計算機処理システムの概要書を備え付けること

- 検索機能を確保すること

なお、検索機能の確保は以下の3つの方法で行えるようにします。ただ、小規模な事業者(前々年(前々事業年度)の売上高が5,000万円以下(※基準期間における売上高については、消費税および地方消費税の額を除いた税抜金額で判断)の事業者)の場合は、税務署に求められたときにすぐにデータをダウンロードできるようにしておけば、検索機能の確保は不要です。

- 取引年月日その他日付、取引金額、取引先による検索

- 取引日付または金額の範囲指定による検索

- 2つ以上の任意の記録項目を組み合わせた条件による検索

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

支払通知書を電子化するメリット

支払通知書を電子データ化すると、さまざまなメリットがあります。省スペース化できるだけでなく、印刷費のコストカットや、管理にかかる人的コストの削減にもつながります。ここでは、支払通知書を電子化するメリットについて、詳しく見ていきます。

手作業によるミスがなくなる

支払通知書を電子化できれば、作成や送付にかかる手作業による時間と労力を削減できます。さらに、見積書や注文書のデータを自動的に取り込む機能を利用すれば、ミスが防げる点で大きなメリットです。見積書や注文書の内容を自動的に引用して、支払通知書を作成できるシステムを導入すると、手間をなくすだけでなく人的ミスを防げるため、トラブルの回避に役立つでしょう。

書類を一括管理できるので業務効率があがる

支払通知書を電子化により一括管理できると、効率化を図れる点もメリットとなります。書類のやりとりをWeb上で行えるため、見積書や注文書の内容を紙で確認する必要がなく、問い合わせに対しても、スピーディかつ円滑な対応が期待できます。データで作成した支払通知書は、ワンクリックで送付ができ、受領した側も、パソコン内で保管するだけなので、両者共に業務効率があがります。

テレワークでも柔軟に対応できる

近年、テレワークで業務を行う企業が増加しています。ただ、請求書処理をするために出社しなければならないことも多いのが実情でしょう。そこで支払通知書を電子化すれば、テレワーク中でも支払通知書の発行から保管までの業務をパソコンで完結できるなど、柔軟な対応に期待できます。請求書処理をデータ化すれば経理部門のテレワーク化の促進にもつながるでしょう。

こうした請求業務のデータ化によるテレワークの拡がりは、育児や子育て、介護などの事情があっても柔軟な働き方を実現できるため、より良い職場環境の構築にも役立ちます。

書類保存のスペース削減やコストカットにつながる

支払通知書を電子化すると、原則、保管の対象は電子データになります。紙の書類をファイリングする必要がなくなり、省スペース化が可能です。さらに、紙に印刷するためのコストや、システム内で一元管理できるため、再発行や修正もスムーズに対応できるなど管理にかかる人的コストの削減にもつながります。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

取引書類の作成は弥生でシステム化を

支払通知書は支払金額や支払内容を取引先に通知をするために発行します。電子データで授受した支払通知書は電子データでの保存が義務付けられ、コストカットや業務上の効率化に貢献しています。

請求書類の作成は、帳票の発行や管理を一括で行えるシステムの利用が便利です。システムを利用すれば、人為的ミスをより低減できるため、経理業務の効率化につながります。

「弥生販売」では、請求書や発注書、見積書などの発行や管理だけでなく、分析もできます。インボイス制度や電子帳簿保存法改正に対応した請求書も簡単に発行可能です。業務負担の軽減や取引相手との円滑なやりとりの実現、テレワークのさらなる促進にご活用ください。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

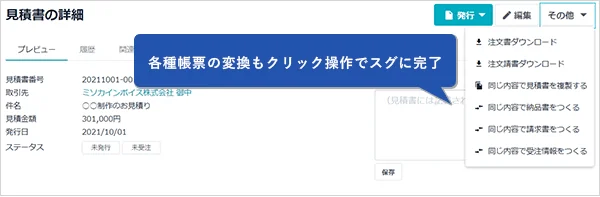

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

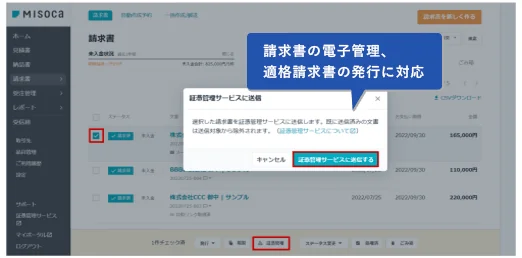

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。