合計請求書とは?書き方の見本やインボイス制度への対応を解説

監修者: 中川 美佐子(税理士)

更新

合計請求書は、通常の請求書とは異なり、複数の取引で生じた代金をまとめて請求する書類です。本記事では、合計請求書の発行の仕方やインボイス制度への対応について疑問を持っている企業の担当者に向けて、合計請求書の概要や種類から、活用するメリット、インボイス制度に対応するための方法まで解説しています。インボイス制度にスムーズに移行し、合計請求書を効率的に作成するために、ぜひ参考にしてください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

合計請求書とは?

合計請求書とは、一定の期間内に行われた複数の取引で生じた代金をまとめて請求するための書類のことです。1か月ごとなどの期間を定め、その間に生じた取引の請求額を集計して作成します。

取引で生じた売上金を請求する書類という点では、請求書と同じです。ただし、取引を行うたびに作成し発行する請求書に対して、合計請求書は一定の期間を定めて作成する、複数の取引で生じた代金をまとめて請求するなどの点で違いがあります。

合計請求書は、表計算ソフトや請求管理システムなどで作成が可能です。各納品書、請求書などに記載されている内容を合計請求書に取り込み、取引先に合わせてプリントアウトもしくはPDFデータを作成して発行します。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

合計請求書の種類

合計請求書には、主に2つの種類があります。大まかな内容が記載されている総額表示型と、詳細な取引内容まで明記されている明細情報表示型です。

総額表示型

複数の取引の請求額を集計して、請求金額の合計額など最低限必要な内容だけを記載した、簡易的な形式です。商品名や単価といった取引ごとの詳細は明記せず、大まかな取引内容、請求金額、支払期日などを記載します。

請求書1件1件の取引内容や請求金額などの情報は含まれないため、作成時の業務負担を抑えられるのが特徴です。ただし、合計請求書でそれぞれの取引の内容や請求金額などを確認するのは難しいというデメリットもあります。

明細情報表示型

取引ごとの詳細な内容まで記載する形式です。複数の取引の合計額や支払期日だけでなく、各取引における商品名やサービス名、単価、数量を記載します。取引ごとの適用税率、消費税額、請求額まですべての取引の内容が確認できる形式で、総額表示型よりも多くの請求情報が含まれています。受領した側は、合計請求書から各取引の取引内容や請求額の整合性を確認できます。

記載している項目によってインボイス制度に対応できるのもメリットです。個々の取引の明細部分にそれぞれ必要とされる事項が明記されていると、合計請求書でもインボイス制度に対応している適格請求書として認められます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

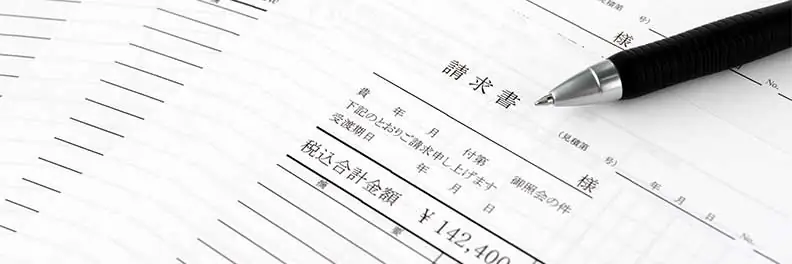

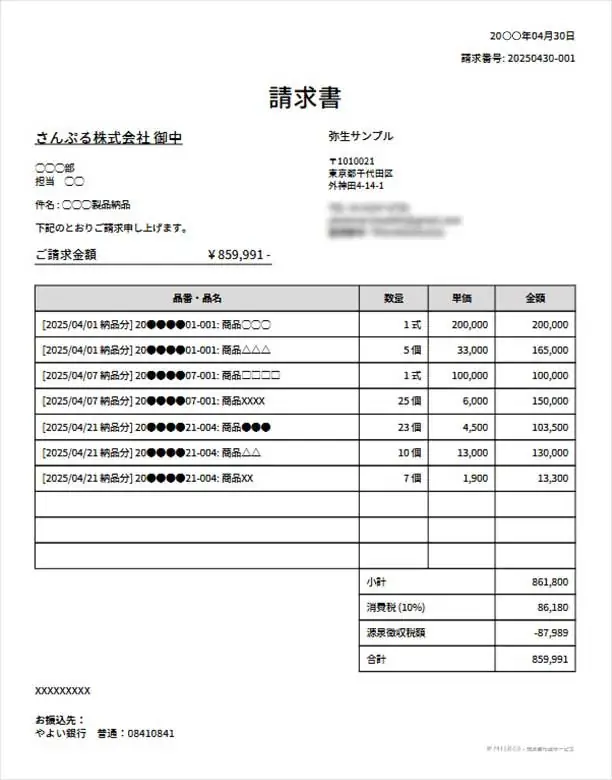

合計請求書の書き方の見本

合計請求書の項目には、取引先、請求日、取引年月日、自社名、自社連絡先、取引内容、請求額合計、振込期限、振込先、請求書番号などがあります。

インボイス制度に対応させるには、上記の項目に加えて、発行者の適格請求書発行事業者登録番号、商品名(製品番号)、数量、単価、取引ごとの金額と適用される消費税率、税率ごとの消費税額、納品書番号といった、各納品書の内訳に当たる項目まで含めて作成します。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

合計請求書の作成方法

合計請求書は、一定の期間中の取引情報を集めてから、その情報を用いて自社の書式に書き入れていく方法で作成します。

1. 取引情報を集める

請求期間内に発生した取引情報を集めて一覧表にし、一覧の中から請求書を作成する取引先の取引データを抽出します。取引情報を効率よく収集するには、あらかじめ取引先番号などを割り振り、取引先ごとに検索できるようにしておくのがおすすめです。

請求書を作成する取引先のすべての取引データを抽出したらまとめていきます。取引の発生日、取引内容、金額、消費税率、消費税額など、必要な情報を漏れなく正確にまとめなければ、請求金額を誤り、取引先からの信用を失うことになりかねないので注意が必要です。

2. 集めた情報をデータ化する

すべての取引の情報をまとめた後は、合計請求書のフォーマットにデータを取り込みます。紙の納品書や請求書を使用している場合は、取引情報を手で入力するか、スキャナなどで取り込んでデータ化が可能です。

総額表示型の合計請求書を使用している場合には、取引の詳細データは不要のため、大まかな取引内容や請求金額合計などをデータ化します。それに対して、明細情報表示型の場合には個々の取引の明細も記載するため、取引ごとに商品名、サービス名、単価、数量などの詳しいデータを入力または取り込みます。

取引情報の量が多い場合、データ化作業の際に情報を1件ずつ手で入力するのは担当者の負担が大きく、作業時間もかかります。自動でデータを取り込めるツールを使用すると、請求書の効率的な作成が可能です。手書きの書類の自動取り込みでは、取り込んだ文字や数字に誤りが生じている場合もあるため、内容を確認する必要があります。

3. 合計請求書を作成・発行する

個々の取引情報のデータ化が完了したら、必要事項を反映して合計請求書を作成します。Excelで作成する場合は関数を使用すると集計業務の効率化が可能です。

取引データを反映させて請求額などの集計を行った後は、取引先名、請求日などの必要な項目をすべて入力していきます。入力した項目に誤りがないかを確認したら、合計請求書を発行します。

次に、発行した書類を取引先に送ります。送付方法には、プリントアウトした書類を郵送する方法や電子データで送る方法があります。電子データで送る際には、PDFファイルを作成する方法が一般的です。PDFファイルをメールで送る、もしくはWeb上からダウンロードするなど、自社のシステムや受領する取引先に合わせた方法で書類を送信します。

取引先によっては紙の請求書を求められる場合もあります。電子データで送付する場合には、事前に紙の請求書の送付が必要ないか確認しておくと安心です。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

合計請求書のメリット

合計請求書の発行には、発行側だけでなく受領側にも経理業務負担の軽減やミスの予防などのメリットが期待できます。

発行側のメリット

合計請求書には、期間内のすべての取引の請求金額や支払期日などを記載します。そのため、取引発生の都度請求書を作るより、手間を減らせます。支払期日までに請求金額分の入金があったかを確認する作業も簡略化できます。小口の取引件数が多い場合は特に工数が大幅に削減され、業務効率化につながります。請求書の発行漏れや二重請求などのミスを防げるメリットもあります。

受領側のメリット

合計請求書は、期間内の合計請求金額がすぐに確認できる書類です。請求内容が集約されているため、取引のたびにそれぞれの内容を確認して期日までに支払いをするのと比べ、経理担当者の業務負担を軽減できます。同じ取引先と頻繁に取引が発生する場合は特に、合計請求書を発行してもらうことで大幅に工数削減が可能です。請求金額や残高確認などの業務も容易になるため、支払漏れなどのミスの予防にもつながります。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

合計請求書のデメリット

2023年にインボイス制度が開始されてからは、これまでの合計請求書のフォーマットではインボイス制度に対応できないといったデメリットも生じています。合計請求書は、1件ごとではなく複数の取引の請求金額を集計した書類です。適格請求書として使用するには、個々の取引の内容や金額、登録事業者の番号、税率ごとに区分した消費税額など、仕入税額控除を適用する際に求められる項目が必要です。対応するには、適格請求書に必要な項目を含むフォーマットを使用する、他の書類を添付するなどの工夫が求められます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

適格請求書の必要項目

適格請求書は、税務署に「適格請求書発行事業者の登録申請書」を提出して登録を受けた適格請求書発行事業者だけが発行可能な書類です。消費税の仕入額控除を受けるために、明記すべき項目が定められています。ただし適格請求書の書き方には定められた様式がないことから、必要な項目を網羅しているフォーマットを使用している場合は、請求書だけでなく、納品書、領収書などの書類でもインボイス制度への対応が可能です。

- 【適格請求書に記載が必要な項目】

-

-

①書類作成者の氏名または名称および登録番号

-

②取引年月日

-

③取引内容(軽減税率の対象品目である旨)

-

④税率ごとに区分して合計した対価の額(税抜または税込)および適用税率

-

⑤税率ごとに区分した消費税額等

-

⑥書類の交付を受ける事業者の氏名または名称

-

引用:国税庁「No.6625 適格請求書等の記載事項」

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

合計請求書に関するインボイス制度への対応方法

インボイス制度に対応するには、合計請求書以外の書類を活用する、納品書と併用するなどの方法があります。

合計請求書以外で対応する

合計請求書の様式に限らず、他の書類を活用する方法でもインボイス制度への対応は可能です。前述のとおり、納品書などの書類でも要件を満たしているものは適格請求書として認められます。現在使用している合計請求書の様式変更が難しい場合には、納品書などに適格請求書の役割を持たせることも可能です。

納品書を使用する場合には、取引の都度適格請求書に必要な項目すべてを明記した「納品書」を作り、取引先に送付します。または、要件を満たした「請求明細書」を作って、合計請求書に添付する方法もあります。他の書類を適格請求書として使用する場合には、合計請求書の様式変更は不要です。

消費税の記載はどうなる?

適格請求書の要件を満たすには、各取引を税率ごとに区分して請求額を集計し、それぞれの集計額の適用税率と消費税額合計を明記する必要があります。ただし、消費税の計算方法には定められた方法があるため注意が必要です。取引の内訳にある商品ごとに消費税を計算してからそれぞれの税額の端数処理をするのではなく、請求合計額から消費税額を計算します。

消費税額は、すべての請求額を区分ごとに集計してから、各請求額合計に税率を掛けて、消費税率を計算します。また、適用税率が8%の商品と10%の商品の両方が含まれている場合には、それぞれの税率ごとに計算します。

合計請求書のフォーマットを変更する

合計請求書のフォーマット自体を変更して対応することも可能です。明細情報表示型を使用していた場合には、詳細な取引内容が既にフォーマットに含まれているため、適格請求書へ対応しやすいでしょう。

その一方で、総額表示型を使用していた場合には、もともと記載されている情報が少なく、発行事業者の登録番号や税率ごとの消費税額の他にも、取引内容詳細、各請求額などさまざまな項目を加えなければならず大幅な変更が必要になります。フォーマットにかなりの変更を加えなければならないため、対応に手間がかかるでしょう。

請求書発行サービスを利用する

請求書発行サービスを利用することは、利便性の高い方法です。手書きや表計算ソフトを使用している企業がインボイス制度対応の書類を作成する場合、フォーマットを自社で変更しなければならず、対応後にもデータ入力などさまざまな作業が生じます。インボイス制度に対応しているサービスを利用すると、サービス上で適格請求書、合計請求書を作成できるため、経理業務の効率化が可能です。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

合計請求書を作成するなら請求書発行サービスの活用がおすすめ

合計請求書は、一定期間に行われた複数の取引における請求額をまとめて請求する書類です。合計請求書の活用によって、請求書作成や入金確認の手間が軽減され、経理業務の効率化につながります。

ただし、合計請求書にはインボイス制度に対応していないフォーマットもあるため、フォーマットの変更などの対応が必要です。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

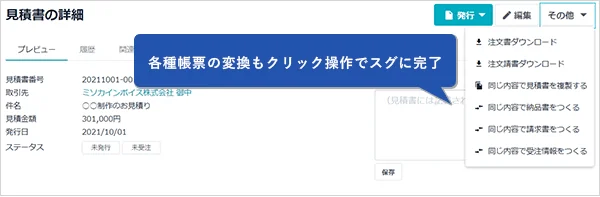

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

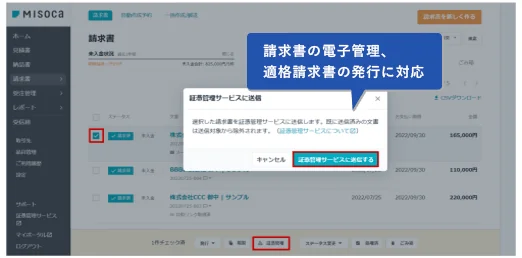

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

この記事の監修者中川 美佐子(税理士)

税務署の法人税の税務調査・申告内容の監査に29年勤務後、令和3年「

たまらん坂税理士法人」の社員税理士(役員)に就任。法人の暗号資産取引を含め、法人業務を総括している。