請求書の書き方、作り方を徹底解説

監修者: 小林祐士(税理士法人フォース)

更新

請求書は、販売先へ納品した商品の料金やサービスの対価を請求するときに発行する書類です。

請求書は企業や個人事業主にとって、売り上げに繋がる重要な書類です。

請求書の書式は、決まりはなく、手書きやエクセル、作成ソフトなど、どんな形式でも問題はありません。

しかし、その内容に記載するべき必要事項や、実務的に記載した方が良い項目があります。特に2023年10月に開始したインボイス制度では、適格請求書(インボイス)に該当する請求書には記載しなければならない項目や管理方法が決められています。

支払いを確実に受けるためやスムースな取引のためにも、正しい書き方や送付方法を学んでおきましょう。

ここでは、ビジネスをするなら知っておきたい請求書の書き方や記載項目、注意点の他、インボイス制度に対応した請求書のポイントについて解説します。

請求書とは販売先に対して支払いを促すための書類

請求書は、納品した商品やサービスに対する支払いを期日までに促すために、販売先に対して発行するものです。通常の取引では商品やサービスの納品が完了しても、請求書の発行・送付が行われないと代金を受け取ることはできません。取引が完了したことを証明し、金銭を円滑にやりとりするためにも請求書を正しい内容で発行しましょう。

2023年10月1日からスタートしたインボイス制度によって「適格請求書発行事業者」は、買手先(請求先)の求めがあれば、インボイス制度に対応した適格請求書(インボイス)を発行・保存しなければなりません。

請求書に決まったフォーマットはありませんが、適格請求書(インボイス)には必ず記載しなければいけない項目があります。国税庁のウェブサイトにも、適格請求書(インボイス)の記載項目が紹介されています。

適格請求書の必須項目

-

1 適格請求書発行事業者の氏名又は名称及び登録番号

-

2 取引年月日

-

3 取引内容(軽減税率の対象品目である旨)

-

4 税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

-

5 税率ごとに区分した消費税額等

-

6 書類の交付を受ける事業者の氏名又は名称※

- ※不特定多数のものに対して販売等を行う小売業、飲食店業、タクシー業等にかかわる取引については、適格請求書に代えて、適格簡易請求書を交付できます。適格簡易請求書の場合、6が不要です。

請求書の項目・書き方

国税庁のウェブサイトで指定されている記載項目だけでは、請求書に不備があった場合の連絡先や振り込み期日、振り込み先などがわかりません。

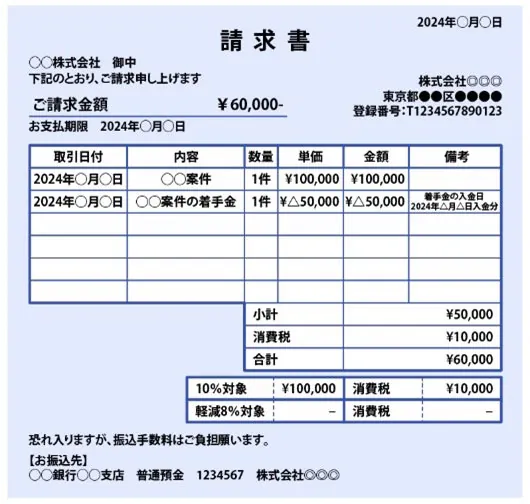

請求書を実際に作成する場合は、請求に必要な情報を記載する必要があります。具体的な記載項目について、適格請求書(インボイス)に適応した請求書を発行する場合を例に、各項目の記載内容や注意点を解説します。☆マークがある項目が適格請求書(インボイス)の必要項目です。

適格請求書(インボイス)の例

① 書類の交付を受ける事業者の氏名又は名称(請求書の宛先) ☆

まずは、請求書の宛先を記載します。「株式会社◯◯ 御中」や「◯◯合同会社 御中」といった形で記載します。「(株)」といった略称は基本的に使いません。

なお、請求先が個人の場合は「◯◯ ◯◯様」というように、敬称が変わります。ただし、個人でも屋号宛に発行するのであれば、敬称は「御中」です。屋号の後に個人名をつけるのであれば、「▲▲ ◯◯様」という形で、▲▲という屋号の後に敬称はつけず、個人名の後にのみ「様」をつけます。

請求先の住所は、特に記載する必要はありませんが、記載しても間違いではありません。窓付き封筒で郵送する場合などは、住所を併記してください。

② 請求内容(取引内容、取引年月日) ☆

請求内容とは、請求の内訳のことです。複数の請求をまとめて1枚の請求書に記載する場合は、複数の行に、それぞれの内訳を記載します。

取引内容と取引年月日は、適格請求書(インボイス)の必要項目です。

例)

10日ごとに100円のリンゴを10個ずつ販売した4月分合計30個の請求書

上記の場合、「品代 3,000円」と書いても請求金額はわかります。しかし、これでは先方が何に対する金額なのか把握するのが困難です。下記のように、取引ごとの内容がわかるように、内訳とそれぞれの取引年月日を、単価・数量・金額の順に正しく記入します。

| 単価 | 数量 | 金額 | ||

|---|---|---|---|---|

| 4月10日 | リンゴ | 100円 | 10個 | 1,000円 |

| 4月20日 | リンゴ | 100円 | 10個 | 1,000円 |

| 4月30日 | リンゴ | 100円 | 10個 | 1,000円 |

また、取引ごとに注文番号などを発行しているのであれば、同様に「リンゴ(注文番号:0000000)」などと対応した番号を記載すると、よりわかりやすくなります。

③ 消費税に係る表示 ☆

請求書には、取引する対象によって、10%対象分と8%対象分を分けて、税率ごとに合計した取引金額を記載し、取引内容が「食料品」など軽減税率が適用される場合にはその旨を記載します。また、請求内訳欄にチェックをつけるなど、軽減税率の対象となる取引を区別できるようにしておく必要もあります。

適格請求書(インボイス)では、消費税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率、税率ごとに区分した消費税額等を記載する必要があります。

④ 発行日

請求書の発行日を記載します。実際に請求書を作成した日の他、請求が発生した日付などを記載する場合もあるので、請求先に確認をし、求めに合わせて記入してください。請求書に記入する発行日の例は下記のとおりです。

請求書に記入する発行日の例

- 月末締め翌月末払いの取引先に対し、4月分の請求書を発行する…4月30日付と記載

- 4月1日に行った工事の代金10万円の請求書を4月3日に作成する…4月1日付と記載 など

なお、請求書の発行日には特に決まりがありません。納品が完了した時点で発行するのが基本ですが、1か月分をまとめて請求する場合も多いため、取引先に確認しましょう。

⑤ 支払い期日

支払い期日とは、請求書に記載した請求額をいつまでに支払うかを表すものです。請求先から指定されることもありますが、いつ付の支払いや支払いサイト(支払いをするサイクル)になるのかを事前に確認し、その日付を記入します。

月末締め翌月末払いの支払いサイトで、4月付の請求書であれば「◯◯年5月末日までに、下記口座へお振り込みください」や、「支払い期日:◯◯年5月末日」などと記載します。

⑥ 適格請求書発行事業者の氏名又は名称(発行者)及び登録番号 ☆

請求書を発行する事業者の情報です。氏名、住所、電話番号を書くのが一般的です。メールアドレスやFAX番号なども必要に合わせて記入します。

個人事業主で屋号がある場合は、氏名に変えて屋号を記載することもできます。個人事業主で、振り込み先が個人名義の口座になっているのであれば、請求書と送金先を照合する際に確認しやすいように、屋号と個人名を併記しておくのがおすすめです。

適格請求書(インボイス)では、Tから始まる13桁の適格請求書発行事業者の登録番号も記載が必須です。

⑦ 振り込み先

請求額について、入金してほしい振り込み先を記載します。継続して取引をしている相手先であっても、振り込み先は毎回書くようにしましょう。銀行名、支店名、口座番号に加え、口座種別や名義についても必ず記載します。名義はカタカナで書くとわかりやすいです。

なお、請求先がシステム上に振り込み先の登録を行っている可能性もあるため、振り込み先を変更する場合はその旨の連絡を入れておくとよいでしょう。備考欄に注記をいれるのも有効です。できれば、1回ではなく、その後の請求書にも何回か振込先がいつから変わっているなども記載するのもよいでしょう。請求書で振り込み先を変更して書いただけでは担当者が気づかない可能性があるため、配慮が必要です。

⑧ 特記事項

その他、請求に関して請求先に伝達すべき事項があれば記載します。記載されることの多い内容としては、振り込み手数料に関する事項です。振り込み手数料を請求先に負担してもらうのであれば、「振り込み手数料は貴社にてご負担願います」といった文言を記載します。

⑨ 請求書番号

請求書番号を振っている場合は、番号を記載します。特に番号で管理していない場合は、記載しなくても問題ありません。

請求書番号があると請求先からの問い合わせや確認を行う際にどの請求書についてのことかを特定しやすい、入金の付け合わせが行いやすいなどもあるので、請求書番号を付けておくことをおすすめします。

請求書を発行するときの注意点

確実に支払いをしてもらうために発行する請求書は、とても重要な書類です。請求書を発行する際の注意点を見ていきましょう。

請求書のフォーマットは自由

請求書の作成は、手書きでもパソコンでも問題ありません。とはいえ、パソコンでテンプレートを利用して作成するのがかんたんでおすすめです。

請求書に必要な項目が記載されていれば、フォーマットは自由です。「絶対にこうでなければならない」という正解がある書類ではないので、請求先にも確認のうえ、柔軟に対応してください。

金額は正しく書き入れる

請求書は支払いを促すために発行するものですから、金額の誤りがないように気をつけてください。Excelなどの表計算ソフトに計算式をいれて自動計算をしている場合も入力するうちに計算式がずれてしまって合計額が合わないといったトラブルが発生する可能性があります。表計算ソフト上の計算式を信用しすぎず、間違いがないかどうか自身でも十分確認してください。

なお、金額は「1,000円」と記載しても「¥1,000-」と記載しても、どちらでも問題ありません。ただし、「1000円」といった記載ではなく、桁区切りは、必ず入れるようにしましょう。

個人事業主の場合、源泉徴収税の有無を確認する

個人事業主が請求書を発行する場合、受け取る報酬の中には、所得税の源泉徴収が義務付けられている取引があります。所得税の源泉徴収が義務付けられている報酬の例は下記のとおりです。

所得税の源泉徴収が義務付けられている報酬例

- 原稿料

- 講演料

- 弁護士や司法書士などに支払う報酬

- プロのスポーツ選手などに支払う報酬

- 映画やテレビ、その他芸能関係の出演料

源泉徴収の対象となる報酬に関する請求書については、請求先が支払う金額は源泉徴収額を差し引いた後の金額となります。したがって、個人事業主が請求書を作成する場合には、原則として消費税込みの金額を対象にして源泉徴収額を算出しますが、本体価格と消費税額が明確に区分されている場合には、税抜きの報酬金額から源泉徴収額を算出して、税抜きの報酬金額に消費税額を足し、合わせた消費税込みの金額の下に源泉徴収額及び請求金額を表示するになります。

- 報酬金額が100万円以下の場合には、報酬金額に10.21%を掛けた金額

- 報酬金額が100万円を超える場合には、100万円を超える部分に20.42%を掛けた金額に10万2,100円を加えた金額

例)

税抜き10万円の原稿料の請求書の請求合計額

- 源泉徴収税額:10万円×10.21%=1万210円

- 消費税:10万円×10%=1万円

10万円-1万210円+1万円=9万9,790円(請求合計額)

例)

税抜き200万円の出演料の請求書の請求合計額

- 源泉徴収税額:(200万円-100万円)×20.42%+10万2,100円=30万6,300円

- 消費税:200万円×10%=20万円

200万円-30万6,300円+20万円=189万3,700円

源泉徴収された所得税額は、確定申告で申告し、納付すべき所得税額から差し引くことができます。源泉徴収されると直近の手取りは減りますが、損をするわけではありません。支払うべき所得税を前倒しで納めていると考えてください。報酬から源泉徴収されている場合は、確定申告をすることで還付を受けられる可能性があるので、忘れずに確定申告をしましょう。

確定申告での還付申告についての詳細は以下の記事を参照ください。

印鑑は押した方がベター

請求書の印鑑は、法的にはあってもなくてもどちらでも良いものです。とはいえ、請求書に印鑑を押すことは、長年培われてきた商慣習なので、販売先から押印を要望されることもあります。押印を要望されたら、スムーズな取引のためにも押しておいた方がいいでしょう。

企業は社名の横に角印を押しますが、個人事業主は、氏名の横に認印を押せば問題ありません。なお、ExcelやWordなどで請求書を作成する場合は、電子印鑑を使うか、一度印刷して物理的に印鑑を押して郵送します。請求書発行システムなどでは、印影を画像として取り込んで登録しておけば、かんたんに電子印鑑として使うことができます。

振り込み手数料をどちらが負担するか確認する

請求した金額は、期日までに銀行振り込みによって支払われるのが一般的です。民法では特別な取り決めがなければ、債務者、つまり振り込みをする側が手数料を負担するのが原則であると定めています。取引先に負担を依頼する文言を、請求書に記載しておくとわかりやすくなります。ただし、販売先から振り込み手数料の負担を求められている場合は、この限りではありません。

なお、請求先が振り込み手数料の負担をしない場合でも、請求書の項目は変わりません。請求額から手数料分が差し引かれて入金されます。なお、インボイス制度が開始されてから、他社の口座に送金する際の「振込手数料」の処理方法が変わりました。振込手数料は、事業者にとって身近な経費の1つですから、インボイス制度に対応した処理方法を理解することが必要です。請求先(買手側)が金融機関で送金を行う際に振込手数料を支払った場合はもちろん、請求先が請求額から振込手数料を差し引いて送金する場合も、インボイス制度に則った処理が求められます。

ただし、インボイス制度では「一定規模以下の事業者は税込み1万円未満の適格請求書の保存が不要(少額特例)」「ATMを含む自動販売機による3万円以下の取引は適格請求書が不要」「税込み1万円未満の適格返還請求書(返還インボイス)の交付義務免除」といったさまざまな制度が設けられています。

そして、振込手数料はどの金融機関でも少額であることから、値引きで処理をする場合は「税込み1万円未満の適格返還請求書(返還インボイス)の交付義務免除」に該当します。振込手数料の負担者や自社の振込手数料の処理方法、利用できる制度など、インボイスに関連するさまざまな情報を踏まえた上で、適切な処理を行ってください。

参考:国税庁「少額な返還インボイスの交付義務免除の概要」

インボイス制度での振込手数料の扱いについての詳細は、以下の記事を参照ください。

請求書作成業務は、請求書作成ソフトを使って効率化

事業をするうえでは、通常の営業業務に加えて請求業務や入金確認といった事務作業を行わなければいけません。業務負担を軽減するためには、「Misoca」のようなクラウド請求書作成ソフトの導入が効果的です。

取引先情報や品目、税率などをフォーマットに入力するだけで、かんたんに整った形式の請求書を作成できます。またクラウドソフトなのでインボイス制度や改正電子帳簿保存法などの最新法令にも自動対応しているため、法令改正に不安な方は、システムを検討すると良いでしょう。

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

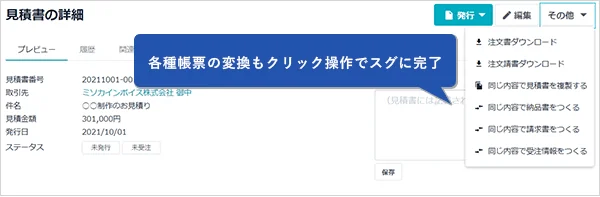

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

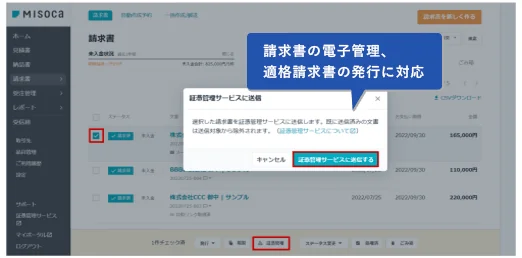

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。