請求書の管理・保管方法とは?発行・受領後の整理方法とまとめ方

監修者: 小林祐士(税理士法人フォース)

更新

請求書は取引を証明する書類であるため、発行・受領した後は適切な方法で管理する必要があります。請求書を管理・整理する方法や保存期間について、正確に把握できているでしょうか?

今回は、売手側・買手側にとって必要な請求書の管理方法について、わかりやすく解説します。請求書管理システムを活用するメリットや、システムを選ぶ際のポイントにもふれていますので、ぜひ参考にしてください。

請求書を管理する理由

請求書は、取引の証拠となる会計書類の1つです。確定申告に必要な決算書や申告書の根拠となる重要書類のため、請求書は適切な方法で管理しなければなりません。

2023年10月よりインボイス制度が始まり、適格請求書(インボイス)発行事業者は、適格請求書(インボイス)をルールに従って保存することが義務付けられました。

さらに、電子帳簿保存法において「電子取引のデータ保存」が2024年1月1以後の電子取引から完全義務化されているため、電子取引でやりとりされた請求書は「電子取引のデータ保存」の要件に沿ってデータ保存することが必要です。

請求書は重要な会計書類であることに加え、法令遵守の観点からも適切に管理していく必要があるのです。

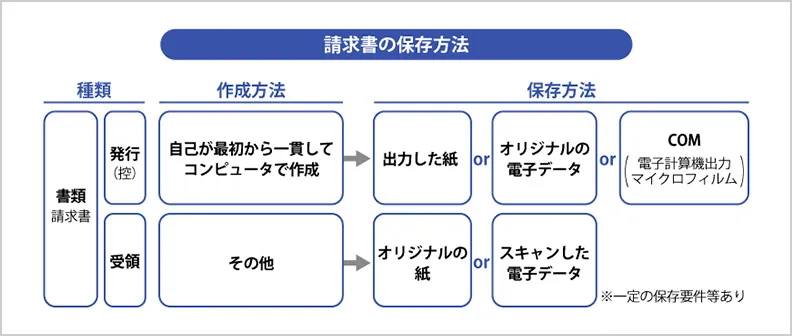

自社で発行した請求書の管理方法(売手側)

自社で発行した請求書には控えを作成する義務はないものの、入金状況を確認するためにも控えを作成し保存しておくことが大切です。なお、適格請求書発行事業者が適格請求書(インボイス)を発行した場合には、適格請求書(インボイス)の控えをインボイス制度に則って保存する義務があります。自社で発行した請求書は、下記のように管理しましょう。

1. 入金待ち・入金済みで管理する

自社で発行した請求書を管理する際のポイントは、「入金待ち」「入金済み」のどちらであるかという点です。請求書を発行したら、控えを「入金待ち」もしくは「未入金」などの名前をつけたファイルに保管します。入金待ちの請求書の控えに関しては、入金期限順に管理しておくと確認しやすいでしょう。請求額が入金されたら、請求書控えを「入金済み」のバインダーへ移します。その際、入金日を控えに記入しておくとより確実です。

パソコンなどで作成した請求書については、電子データ(PDFなど)で交付した場合、作成した電子データのまま控えを保存することとなります。この場合は、受け取り側も電子データのまま保存することが義務付けられています。

請求書を紙で売手先に交付した場合は、請求書の控えも紙のまま保存しても問題ありません。

なお、原本をスキャンして電子データに変換してから電子保存することも可能ですが、その場合はスキャナ保存の保存要件を満たす必要があります。ただし、スキャナ保存の対応は義務ではなく任意となります。

2. 入金済みになったら月ごと・請求先ごとで管理する

入金済みのファイルは、「月ごと」または「請求先ごと」に分けておくと管理しやすくなります。月ごとに分けることは、入金月別に把握しやすくなる点がメリットです。ただし、請求書を送る販売先の件数が多いと、必要な請求書情報を後から探しにくくなります。その点、販売先ごとに管理すれば、販売先別に確認しやすくなります。

販売先の件数や請求書の発行数に応じて、月ごと・販売先ごとのどちらで管理すべきか判断すると効率的です。

受領した請求書の管理方法(買手側)

請求書を受領した側にとって、請求書は自社の払込状況を確認する重要な書類となるため、適切な方法で保管する必要があります。電子取引の場合、受領した請求書は電子データのまま保存しておくことが電子帳簿保存法の「電子取引のデータ保存」で義務付けられています。ただ、データで保存すれば良いわけではなく、要件に従った保存が必要なので注意してください。

電子帳簿保存法の「電子取引」についてはこちらの記事で解説していますので、参考にしてください。

電子取引とは?全事業者が対象となる電子帳簿保存法改正の影響も解説

請求書を紙で受け取った場合には、紙のまま保存しても構いません。紙の請求書をスキャンして電子保存すれば、原本は破棄することができます。その場合、電子帳簿保存法の「スキャナ保存」の要件に従って保存することが大切です。なお、スキャナ保存への対応は任意となっています。受領した請求書の管理方法の手順は下記のとおりです。

1. 未払い・支払い済みで管理する

受領した請求書を管理する際のポイントは、「未払い」「支払い済み」のどちらであるかという点です。請求書を受領したら一時的に保管する場所を決めておき、内容確認や決裁を経て「未払い」のファイルへと綴じていきます。支払いが済んだものから、支払い済みのファイルへと移して保管してください。

2. 支払ったら月ごと・仕入先ごとで管理する

支払いが済んだ請求書は、自社で発行し入金済みとなった請求書と同様、「月ごと」または「仕入先ごと」に分けて管理すると良いでしょう。

どちらの方法で管理すべきかについては、受領する請求書の枚数や仕入先の件数に応じて判断してください。

請求書の保管期間

請求書には保存期間が定められています。法人と個人事業主では保存期間が異なる他、適格請求書の場合には扱いが異なる点に注意してください。ケース別の保存期間は下記のとおりです。

法人の場合

法人の場合、法人税法にもとづく請求書の保存期間は原則7年です。この期間は請求書の発行日から起算した年数ではなく、法人税の確定申告期限の翌日から7年間である点に注意してください。

なお、繰越欠損金が生じた事業年度に関しては、請求書を10年間保存する必要があります。ですから、請求書は基本的に10年間保管するものと捉えておくと問題が生じにくいでしょう。

個人事業主の場合

個人事業主の場合、所得税法にもとづき請求書を原則5年間保存する必要があります。青色申告・白色申告にかかわらず、いずれも5年間の保存義務があります。保存期間は請求書の発行日から起算した年数ではなく、確定申告期限の翌日から5年間です。

一定要件に該当する副業の場合

副業などで雑所得を得ている方のうち、前々年分の該当の業務による収入が300万円を超えた場合には、請求書を5年間保存する必要があります。この300万円という金額は経費を差し引いた所得ではなく、売上金額である点に注意してください。

売上が将来的に増える可能性があるようなら、請求書は基本的に5年間保存するものと捉えておくと間違いが起こりにくくなります。

適格請求書発行事業者の場合

適格請求書発行事業者の場合、法人・個人などを問わず適格請求書に該当する書類は、7年間保存することが義務付けられています。適格請求書は控えの作成と保存も義務となっていますので、発行側の適格請求書発行事業者は適格請求書の控えを7年間保存する必要があります。

なお、適格請求書発行事業者が買手側で、消費税の簡易課税制度を選択している場合は、受け取った請求書は適格請求書であるか否かを問われません。適格請求書を発行する際には、控えを7年間保存するので、請求書と請求書(控)は7年間保存するものと考えておくと間違いがないでしょう。

請求書管理システムのメリット

請求書を適切に管理するために、請求書管理システムの活用をおすすめします。請求書管理システムとは、請求書の作成から発行・入金までの管理を支援するシステムのことです。

請求書管理システムを活用することにより、下記のようなメリットを得られます。

請求業務を効率化できる

請求書管理システムを使うと、入力した請求データが請求書に自動で反映されるため、請求書を簡単に作成できます。テンプレートに社印を登録しておけば印影がデータ上で反映されるため、紙に出力して押印する必要もありません。電子データによる請求書送付までシステム内で完結できるため、工数を大幅に削減し請求業務の効率化が実現できます。

エクセルなどのソフトで請求書を1枚1枚発行する場合、すべての情報を手動で入力することになるため、入力ミスがないかチェックしなければなりません。紙に出力して社印を押す、封筒を作成して封入する、郵送の手配をするといった手間もかかります。こうした工数を省くことにより、請求業務を効率化できることは請求書管理システムを導入するメリットの1つです。

コストを削減できる

請求書管理システムを使って請求書を電子データとして発行・送付することにより、用紙代・封筒代・郵送費・インク代などを削減できます。入力や封入などに要していた時間が削減されれば、請求業務の負荷も軽減できます。

請求業務にかかっているコストは、1件1件の請求書に関していえば、わずかな金額かもしれません。しかし、毎月発行する請求書の数が多くなればなるほど、年間トータルで見た場合のコストは相当な金額に上るはずです。こうしたコストを継続的に削減し続けられることは、請求書管理システムを導入するメリットといえます。

データを一元管理できる

請求書管理システムでは、請求書の社内承認プロセスや入金確認、入金後の消し込みといった一連の請求業務を一元管理できます。入金待ち・入金済みのファイルに分けて紙の請求書を管理する必要がなくなり、工数が削減できるだけでなく、人的ミスが生じるリスクも抑えられるでしょう。

また、請求書管理システムによっては見積書や納品書などの作成にも対応しているため、見積書の記載事項を請求書に反映させたり、納品書を自動作成したりすることもできます。各書類を別々に作成する必要がなくなるため、入力ミスなどのヒューマンエラーを防ぐ意味でも効果的です。

過去の請求書を検索できる

請求書管理システムでは、請求履歴を検索することができます。企業名や請求時期、請求書番号などさまざまな条件を指定して検索できるため、必要な情報を素早く見つけられるのです。

紙の請求書の場合、ファイルに綴じた請求書の束から探さなくてはなりません。請求書の枚数が増えるにつれて探すための手間も増え、目的の請求書を見つけるまでに時間を要することもありえます。検索性が大幅に向上することは、請求書管理システムを導入するメリットです。

会計ソフトと連携できる

請求書管理システムの中には、他の会計ソフトと連携できるものがあります。請求書の記載事項を自動で取り込んで仕訳したり、入金済みとなった請求書の情報を会計ソフトに反映させたりすることも可能です。記帳データと請求データを連動させることにより、経理業務を効率化できる可能性があります。

請求データがリアルタイムで仕訳に反映されていくことにより、記帳漏れを防ぐ効果も期待できます。記帳漏れによる金額のずれが生じにくくなり、決算業務の簡素化にもつながるでしょう。

請求書管理システムを選ぶ際のポイント

請求書管理システムにはさまざまな種類があり、機能や特徴も多種多様です。ここでは、請求書管理システムを選ぶ際に重視しておきたいポイントをまとめました。下記の5点を参考に、導入すべき請求書管理システムを検討してください。

導入コストの妥当さ

請求書管理システムを導入するにあたって、費用対効果を見極めることは重要なポイントといえます。毎月の請求書発行数、売上規模、ユーザー数などを踏まえて、最適なシステムを選ぶことが大切です。

請求書管理システムは大きく分けてパッケージ型(インストール型)とクラウド型の2種類があります。近年主流になっているのは、月額の費用のみで利用できるクラウド型システムです。初期費用・月額費用がそれぞれいくらかかるのか、対応可能なユーザー数や請求書発行数などを確認したうえで、自社に適した費用感のシステムを選びましょう。

セキュリティの強さ

請求に関するデータは、企業にとって売上やキャッシュフローに直接かかわる機密情報です。外部から容易にデータを閲覧されたり、不正アクセスやサイバー攻撃によってデータを窃取されたりすることのないよう、セキュリティ対策については十分に確認しておく必要があります。

例えば、通信が暗号化されているか、データは安全な方法でバックアップされているかなど、具体的なセキュリティ対策を把握しておくことをおすすめします。

また、万が一トラブルが発生した際のサポート体制についても確認しておくことも大切です。電話やメール、チャットをはじめ、オペレーターとの画面共有によるサポートなどが受けられるかどうか、サポートが可能な曜日・時間帯と併せて確認しておくことをおすすめします。

機能の豊富さ

どのような機能を活用できるのか、さまざまな請求書管理システムを見て比較検討することも重要です。請求書の作成以外にも、下記のような機能が備わっているか確認しておくと良いでしょう。

- 請求書管理システムの機能の例

- 請求書テンプレート(種類の豊富さ・自社に必要な項目の有無)

- 請求書のメール送信

- 郵送代行

- 請求・入金ステータス管理

- 請求書の自動作成予約

- CSVデータによる一括作成

- CSVデータのダウンロード

- 税額の自動計算

- 納品書への変換

- 領収書・検収書の発行

請求書管理システムによっては、料金プランによって利用可能な機能が異なるケースもあります。必要な機能が利用できるシステムかどうか、慎重に検討することが大切です。

法制度への柔軟な対応

請求書の記載項目は、さまざまな法改正の影響を受けるケースが少なくありません。法制度への柔軟な対応がなされているか、十分に確認しておく必要があります。

例えば、インボイス制度に対応した適格請求書を発行できるかどうか、電子帳簿保存法にもとづく証憑の保存が可能かどうかなど、対応状況を確認しておくことをおすすめします。

一般的に、クラウド型システムの場合は、導入後も法改正に随時対応できるケースが少なくありません。今後も法制度が改正される可能性があることを踏まえると、柔軟な対応が可能なクラウド型システムを導入するのが得策といえます。

請求書管理システムを導入し、請求業務を最適化しよう

請求書の発行には多くの手間と時間がかかることに加え、適切な保存方法・保存期間を遵守する必要があります。請求書管理システムを導入すれば、こうしたルールに則った請求書の発行・管理を実現すると共に、請求書業務を効率化・最適化していくことが可能です。

弥生株式会社の「Misoca」は、インボイス制度や電子帳簿保存法にも対応済みのクラウド請求書管理システムです。無料から使用できて最新の法令にも迅速に対応しています。「Misoca」を活用することにより、請求書業務の効率化・最適化を図れます。ぜひ、「Misoca」の導入をご検討ください。

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

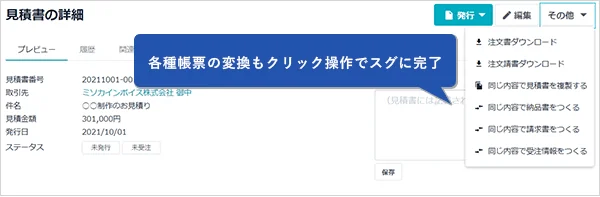

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

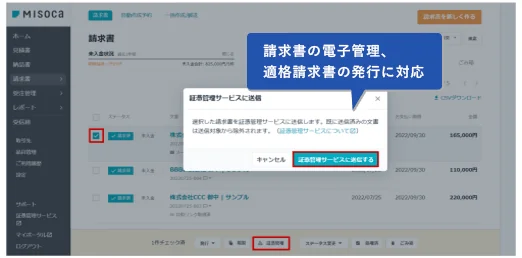

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。