インボイス制度で領収書に登録番号は必要!受領者側・発行者側が確認すべきポイント

監修者: 高崎文秀(税理士)

更新

インボイス制度が導入されたことにより、領収書に登録番号を記載することが必要になりました。消費税の控除を受けるためには、適格請求書発行事業者の登録番号が必須となるため、受領者も発行者も正確な記載が求められます。本記事では、経費精算を行う会社員や経理担当者、個人事業主を対象に、領収書発行および受領に関する重要なポイントについて解説します。

インボイス制度で発行する領収書には登録番号が必要

ここでは、インボイス制度で発行する領収書に登録番号が必要な場合、なくても問題のない場合についてそれぞれ解説します。

消費税の控除を受けるには登録番号が必須

インボイス制度で消費税の控除を受けるためには、領収書への登録番号の記載が不可欠です。登録番号がない場合には、基本的に仕入税額控除を受けることができません。これは、企業が納めるべき消費税額が増加することを意味します。

企業は、インボイス制度に対応した領収書を発行することで、受領者が消費税の適正な控除を受けられるようにすることが求められます。適切に対応することが重要です。

登録番号がなくても経費精算はできる

よくある誤解の1つが「インボイス対応でなければ経費として認められない」というものです。実際には、経費としての認定は従来どおり行われます。登録番号がない領収書でも、経費精算は可能です。

インボイス制度では、消費税の仕入税額控除を受けるために登録番号が必要とされていますが、これは消費税控除に関する要件です。経費そのものの認定に関しては、従来の規定に従って行われます。会社員にとっては、インボイス対応がなされていない領収書であっても、経費精算は認められるため、業務上の支出が個人負担になることは避けられます。

ただし、税額控除の適用を受けるためには、適格請求書発行事業者の発行するインボイス対応の領収書を用意する必要があります。

インボイス制度対応の領収書の書き方

ここでは、インボイス制度対応の領収書の書き方として以下を解説します。

- 領収書に記載する項目

- インボイス対応の場合に追記する項目

- 領収書の手書き登録番号

領収書に記載する項目

領収書を発行する際には、以下の項目を正確に記載する必要があります。これらの項目が漏れてしまうと、受領者が経費として計上できなくなる可能性があります。

- 取引日:領収書の日付は、実際に支払いが行われた日を明記する

- 宛名:受領者の名前や会社名を正確に記載する。「上様」などの記載ではなく、具体的な名称が必要

- 金額:取引の総額を記載する。この際、税込価格で記載することが一般的

- ただし書き:具体的な取引内容を記載する。例えば、「オフィス用品代」や「会議費用」など

- 金額の内訳:税抜価格と消費税額を明記する

- 発行者名:領収書を発行した会社や個人の名前、または会社名を明記する

これらの項目を正確に記載することで、経費の申請がスムーズに進められます。

インボイス対応の場合に追記する項目

上述した基本的な項目に加えて、以下の情報を記載する必要があります。

- 登録番号:適格請求書発行事業者の登録番号を記載する。多くの場合、事業者名の近くに書く。消費税の控除を受けるために必要な情報。

- 適用税率:適用される税率を明記する。通常、標準税率か軽減税率のいずれかで、「10%」や「8%」などのように具体的に記載する。

- 税率ごとに区分した消費税額など:それぞれの税率に基づく消費税額を個別に記載する。例えば、標準税率と軽減税率が混在する場合、それぞれの税率ごとに区分して記載する必要がある。

これらの項目を適切に記載することで、受領者が消費税の控除を受けるために必要な情報が整います。

領収書の登録番号は手書きでも認められる

インボイス制度に対応する領収書では、登録番号の記載は重要です。適格請求書発行事業者の登録番号を正しく記載することで、受領者側が消費税の控除を受けるために必要な条件を満たすことができます。

登録番号は必ずしも印刷されている必要はなく、手書きでも認められます。これは、小規模な事業者や個人事業主にとっては重要です。例えば、急な取引で印刷が間に合わない場合や、臨機応変に対応するために手書きで対応することが可能です。

その一方で、手書きには記載ミスが発生するリスクがあります。特に登録番号は数字が多いために間違いやすく、ゴム印を用いる方法をおすすめします。ゴム印を使えば、毎回同じ登録番号を正確に押印することができ、記載ミスを防げます。

領収書の受領者側が押さえるべきポイント

ここでは、領収書の受領者側が押さえるべきポイントとして、以下について解説します。

- 領収書の内容を確認する

- 適格請求書(適格簡易請求書)の該当の有無で仕訳する

- 領収書を保存する

領収書の内容を確認する

インボイス制度では、適格請求書の要件を満たした領収書であれば、仕入税額控除を受けることが可能です。領収書の受領者側が押さえるべきポイントは以下のとおりです。

-

(1) 適格請求書の記載要件を満たした領収書

領収書が記載要件を満たしていることを確認する必要があります。具体的には、以下の情報が含まれていることを確認します。

- 交付した事業者名および登録番号

- 取引日および取引内容

- 取引金額および適用税率

- 税率ごとに区分した消費税額

- 書類の交付を受ける事業者の氏名又は名称(適格簡易請求書の場合は不要)

これらの情報が不足している場合、仕入税額控除を受けることができません。

-

(2) 登録番号の確認特に、登録番号の正確性を確認することが重要です。登録番号に誤りがあると、領収書と発行者側とを関連付けできず、適格請求書として認められません。受領者側は、領収書に記載されている登録番号を正確に確認し、必要に応じて発行者側に問い合わせる必要があります。

-

(3) 領収書の保存正確な領収書を受け取った後は、その領収書を適切に保存することが求められます。消費税法および法人税法では、領収書を7年間保存することが義務付けられています。保存方法は、紙のまま保存する方法と、電子データとして保存する方法とがあります。

適格請求書(適格簡易請求書)の該当の有無で仕訳する

受領した領収書が適格請求書の記載要件を満たしているかどうかを確認し、以下のように仕訳します。

- 適格請求書に該当する場合

- これらの領収書は、仕入税額控除の対象として認識し、経理処理に反映させます。

- 適格請求書に該当しない場合

- これらの領収書は、仕入税額控除の対象外となるため、別途管理し、控除対象外として処理します。

領収書を保存する

受領者側が領収書を保存することは非常に重要です。適切な保存を行うことで、税務調査などの際に必要な書類を提供できます。領収書の保存に関する基本的なポイントは以下のとおりです。

- 保存期間

- 領収書を受け取った側は、原則として7年間保存する義務があります。これは税法に基づくものであり、適切な保存を行うことで、税務上の問題を回避できます。

- 法人で繰越欠損金が発生している事業年度の場合

- 領収書を受け取った側が法人で、青色繰越欠損金が発生している事業年度の場合には、保存期間は最大で10年間です。

- 保存方法

- 領収書の保存方法には、紙のまま保存する方法と、電子データとして保存する方法があります。紙のまま保存する場合には、領収書を整理しやすい形でファイルにまとめ、紛失しないように保管します。また、電子データとして保存する場合には、スキャンしてPDF形式などで保存し、データのバックアップを定期的に行うことが推奨されます。

- 注意点

- 領収書に記載されている内容が明瞭であることを確認します。特に、文字が消えたり薄くなったりしないよう、適切な方法で保存します。

領収書の発行者側が押さえるべきポイント

ここでは、領収書の発行者側が押さえるべきポイントとして、以下について解説します。

- 領収書のフォーマットを変更する

- 適格請求書発行事業者の申請を行う

- 取引価格に関わらず領収書を発行する

- 収書を保存する

領収書のフォーマットを変更する

適格請求書に対応した領収書に変更する必要があります。これにより、受領者が適切に仕入税額控除を受けられるようになります。具体的には、以下の点に注意してフォーマットを変更する必要があります。

適格請求書の要件を満たす情報として、以下を記載します。

- 事業者の名称および登録番号

- 取引の日付および内容

- 取引金額および適用税率

- 税率ごとに区分した消費税額

- 書類の交付を受ける事業者の氏名又は名称(適格簡易請求書の場合は不要)

インボイス制度に対応するためには、既存の領収書発行システムを見直し、必要に応じて更新や修正を行う必要があります。既存のシステムでは対応が難しい場合、新しい領収書発行システムの導入を検討することも重要です。新システムを導入することで、インボイス制度に対応した領収書の発行が効率的に行えるようになります。

領収書のフォーマット変更やシステムの見直しは、初期投資が必要な場合もありますが、適正な税務処理を行うためには不可欠です。発行者側は、インボイス制度に対応できる領収書を発行できるよう、環境を整備しなければなりません。

適格請求書発行事業者の申請を行う

適格請求書として領収書を発行するには、発行者側が適格請求書発行事業者として登録される必要があります。適格請求書発行事業者として登録されるには、以下の手続きを行う必要があります。

-

(1) 税務署に申請書を提出する所轄の税務署に「適格請求書発行事業者の登録申請書」を提出する必要があります。この申請書には、事業者の基本情報や事業内容などが記載されます。

-

(2) 税務署からの審査を受ける申請書を提出した後、税務署による審査が行われます。審査を通過すると、適格請求書発行事業者として登録され、登録番号が付与されます。

-

(3) 登録番号の取得登録番号が付与されると、それを領収書や請求書に記載することで、適格請求書発行事業者としてインボイスを発行できるようになります。

取引価格に関わらず領収書を発行する

インボイス制度の導入前までは、取引金額が3万円未満であれば領収書を発行しなくても、仕入税額控除が受けられるという規定がありました。しかし、制度の導入後は、取引金額に関わらず、適格請求書発行事業者は適格請求書に該当する領収書を発行する必要があります。これは、仕入税額控除を受けるために不可欠な手続きです。ただしインボイス制度の施行から6年間は1万円未満のものについて、領収書などの保存がなくても仕入税額控除が認められる特例が設けられました(帳簿への記載は必要)。

領収書を保存する

適格請求書を満たした領収書は、法人・個人事業主に関わらず、法律に基づいて一定期間保存する義務があります。

-

(1) 保存期間原則として7年間保存しなければなりません。この保存期間は、税務上の要件を満たすために必要です。

-

(2) 紛失防止

保存期間内に領収書が紛失した場合、追徴課税が発生する可能性があります。領収書の紛失を防ぐためには、以下の点に注意することが重要です。

- 適切な保管場所:領収書をファイルに整理し、専用の保管場所に保管する

- 電子データ化:領収書をスキャンして電子データ化し、クラウドサービスなどを利用してバックアップを行って、紛失リスクを低減する

-

(3) 法人や個人事業主の責任法人の場合、青色繰越欠損金が生じた事業年度においては、最大で10年間保存する必要があります。個人事業主も同様に、保存期間を遵守することが求められます。

領収書には登録番号を記載しよう

インボイス制度の導入により、仕入税額控除を受けるためには領収書に登録番号を記載することが不可欠となりました。消費税の控除を受けるために、登録番号の正確な記載が求められます。特に、受領者側も発行者側も適切な記載と確認を行うことで、税務処理が円滑に進みます。領収書の保存期間やフォーマットの変更、適格請求書発行事業者の申請など、押さえるべきポイントをしっかりと理解しておきましょう。

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

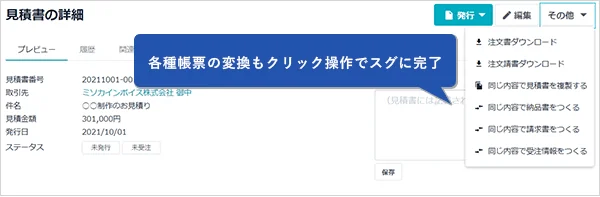

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

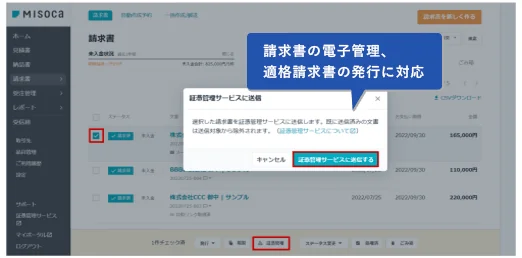

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者高崎文秀(税理士)

高崎文秀税理士事務所 代表税理士/株式会社マネーリンク 代表取締役

早稲田大学理工学部応用化学科卒

都内税理士事務所に税理士として勤務し、さまざまな規模の法人・個人のお客様を幅広く担当。2019年に独立開業し、現在は法人・個人事業者の税務顧問・節税サポート、個人の税務相談・サポート、企業買収支援、税務記事の監修など幅広く活動中。また通常の税理士業務の他、一般社団法人CSVOICE協会の認定経営支援責任者として、業績に悩む顧問先の経営改善を積極的に行っている。