領収書の個人名義での書き方は?必要事項や発行ルールを初心者向けに解説

監修者: 齋藤一生(税理士)

更新

領収書は、商品の料金やサービスの対価を受けたときに発行する重要な書類です。しかし、事業を始めたばかりの方や、領収書を作成する機会が少ない方は、どこに注意をすればよいのかわからないかもしれません。

そこで本記事では、個人が領収書を発行する場面や、領収書を書くにあたって必要なもの、領収書に必要な基本的な項目を詳しく解説。個人事業主における領収書の税務上の扱いや疑問点、注意点も紹介します。

領収書とは、金銭を受け取ったことを証明する書類のこと

領収書とは、代金の受取人が支払者に対して、商品の料金やサービスの対価として金銭を受け取ったことを証明するときに発行する書類です。

会社員の場合は、出張の旅費や会議の飲食費などの精算を行うために経理担当者に提出するといったシーンを想定されるのではないでしょうか。フリーランスや個人事業主の場合、領収書は確定申告をする際に必要となる書類です。

領収書は、支払った側からは、自分が支払ったことの証明となり、二重払いを防ぐことができます。受け取った側は、金銭を受け取ったことを証明するものとなり、経理事務や税金申告に必要です。

領収書の形式には法律上の決まりはなく、手書きやExcel(エクセル)、領収書作成ソフトなど、どんな形式でも問題はありません。また、領収書は発行が必須のものではありませんが、代金の支払者が領収書を求めたときには、発行をしなければならない義務があります。

レシートと領収書との違い

税法上、レシートも領収書と同様に、商品の料金やサービスの対価を受け取ったことを証明する受取書として認められています。

レシートには、通常「発行日」「金額」「内容」「発行元」が記載されています。税法上は発行元や日付、金額、購入した内容などの記載があれば受取書として認められるため、レシートも有効な証明書です。

実は、レシートは、但し書きに「品代」などと書かれていて取引内容が記されていないような領収書よりも、商品やサービスの内容が詳細に記載される傾向があります。そのため、経理担当者や税務職員もどう使われた経費なのか判断しやすく、証明力が高いといわれています。

また、レシートはレジなどにより印字されていますので、取引内容や金額の修正・変更が困難です。一方、手書きの領収書は相手先名や日付、領収額の改ざんがレシートに比べて容易になります。

レシートは宛名が印字されないことが一般的ですが、宛名の必要がない一般小売や交通費、駐車場代、飲食に限らず、取引内容が詳細に記されていればそのレシートは経費として認められるものかを判断できます。

なお、取引内容が詳細に記載されていても信頼できる金銭の受理を証明する受取書には宛名が必要です。特に高額な取引の場合は、宛名の記された領収書の有効性が高くなります。宛名がないと、税務調査の際に「他者からもらった領収書かもしれない」という疑いをかけられることがあります。

改ざんの疑いのないように必要事項がすべて記された領収書は、その信頼性・有効性も一段と高くなるといえます。

個人が領収書を発行する場面

個人が領収書を発行する場面としてまず考えられるのは、フリーランスとして商品やサービスを提供したときです。例えば、フリーライターであれば、納品した原稿が商品となります。商品を提供して報酬を得た際に、買い手側から領収書の発行を要求されることもあるでしょう。

ほかの例としては、個人売買をしたときがあげられます。フリーマーケットなどのイベント会場で自分の所有物やハンドメイド雑貨などを販売した際は、領収書の発行が必要なときもあります。

また、オークションサイトやフリマアプリで個人間取引を行った際、商品の買い手から要求されたら、領収書の発行が必要です。

領収書を作成するにあたって必要なもの

ここでは、領収書を作成するにあたって必要となるものを一挙に紹介します。便利なテンプレートもご用意していますのでご活用ください。

領収書テンプレート(フォーマット・ひな形)

弥生では、Excel(エクセル)テンプレートを配布しています。以下よりダウンロードをしてご活用ください。

なお、Excel(エクセル)が苦手な方は領収書がより簡単に作成できる「領収書作成サービス」がおすすめです。

印紙

領収書の記載金額が5万円以上になった場合は収入印紙が必要です。領収書に印紙を貼り、消印を押します。

収入印紙についてはこちらの記事で解説していますので、参考にしてください。

封筒

封筒のサイズに決まりはありませんが、長形3号(120mm × 235mm)が一般的です。

封筒の宛名の書き方についてはこちらの記事で解説していますので、参考にしてください。

領収書在中のスタンプ

スタンプが手元にない場合は手書きでもかまいません。なお、スタンプの色は問われません。

切手

領収書は普通郵便で送ります。84円普通切手(2024年月時点)を用意しましょう。2024年10月1日からは郵便料金が新料金となり、50g以内の定形郵便物は110円となります。なお、領収書を送る際にはメール便は使わないようにご注意ください。領収書は「信書」にあたるため、郵便法・信書便法によってメール便などでは送ることができません。

領収書を郵送する際のマナーと送り方についてはこちらの記事で解説していますので、参考にしてください。

信書についてはこちらの記事で解説していますので、参考にしてください。

領収書に必要な基本的な項目

1. 領収書の通し番号

絶対に必要なものではありませんが、領収書に通し番号があると金銭のやりとりの透明性を税務署にアピールすることができます。

2. 支払先の氏名または名称

宛名は省略することなく正確に書きます。「上様」と記入してある領収書は無効と判断されることもあるため注意が必要です。領収書は誰が確認しても判断できるようにし、信憑性の高い書類にしましょう。

3. 領収金額

領収金額は正確に記入します。「¥(円マーク)」または「金」を数字の前に記入します。

数字は3桁ごとに「(カンマ)」を入れ、さらに数字の最後には「-(ハイフン)」または「※(米印)」を記入しましょう。これは、金額改ざんを防ぐために必要です。同じく改ざんを防ぐために、数字の間隔は空けすぎないように書きます。

4. 取引内容

但し書きに「品代」などと書かれた領収書もありますが、できるだけ取引内容は具体的に書きましょう。

税法上、経費であることを証明するために領収書が必要になります。「品代」と書かれた領収書は、その証明には不足となり、経費と認められない場合もあります。

5. 領収日

金銭を受け取った日付を明確に記載します。銀行振込での入金の場合、その後に領収書の発行を求められることがありますが、その際は金額が振り込まれた日付を記入します。

6. 書類作成者の氏名または名称

領収書には個人名や屋号、会社名などを省略せずに書きます。続けて、住所、電話番号、FAX番号、メールアドレスなどを書きましょう。発行した領収書に対して問い合わせなどが必要な場合もありますので、いずれも正確に書くようにしてください。

なお、慣習的に行われている押印は法的に必要なものではありませんが、収入印紙を貼った場合の消印は必要です。

適格請求書(インボイス)として領収書を発行する際に必要な項目

適格請求書(インボイス)とは、商品やサービスを提供する売り手が買い手に対して、正確な適用税率や消費税額等を伝えるものです。個人事業主であっても、消費税の仕入税額控除が適用される課税事業者になるには、税務署に適格請求書発行事業者の登録申請をする必要があります。

また、領収書をインボイスとして発行するためには、インボイスに求められる要件を満たさなければなりません。

インボイスに記載すべき項目は、以下の6項目です。これらの項目が明記されていれば、その請求書は適格請求書として認められます。

インボイスに記載すべき6項目

-

1. インボイス発行事業者の氏名または名称および登録番号

-

2. 課税資産の譲渡等を行った年月日

-

3. 取引内容

-

4. 税率ごとに区分して合計した取引金額

-

5. 税率ごとに区分した消費税額等

-

6. 書類の交付を受ける事業者の氏名または名称

インボイスとして発行する領収書についてはこちらの記事で解説していますので、参考にしてください。

領収書の保存期間と保管方法

領収書は税務上の「帳簿書類」にあたります。そのため、領収書は一定期間、保管をしなければなりません。領収書はどれくらいの期間、保管が必要なのか、保管方法と併せて見ていきましょう。

領収書に求められる保管期間は5~7年

領収書は原則として法人の場合は7年間(赤字で欠損金の繰越をする場合は10年間)、青色申告の個人事業主は7年間、白色申告の個人事業主は5年間の保管が必要です。なお、青色申告の個人事業主で、前々年の所得が300万円以下の場合は、5年間の保管となります。

7年間や5年間といった期間は、領収書の発行日ではなく、税務申告の申告期限から数えます。例えば、黒字の法人で7年間の保管が必要な場合は、2023年12月に領収書を発行、2024年3月決算で税務申告した場合、2031年5月末の翌日までの保管義務があります。保管義務が5月末の翌日となるのは、確定申告の提出期限が2024年の5月末であるためです。

領収書は勘定科目や発行月ごとに分けて保管する

領収書は、勘定科目や発行月ごとに分けて保管しておきましょう。項目ごとに分けた保管方法は義務ではありませんが、月ごとの領収書をまとめ、勘定科目ごとに領収書を束ねておくと、必要に応じてすぐに領収書を取り出せて便利です。

なお、領収書は紙のまま保管するほか、電子データとしてパソコンのハードディスクやサーバー、クラウドなどに保管することも可能です。電子データで受け取った場合は、電子データのまま保管することが義務となっています。また、スキャナ保存を適用する際には、電子帳簿保存法の「スキャナ保存制度」の要件を満たす必要があります。その要件は複雑なため、電子帳簿保存法の電子取引のデータ保存・スキャナ保存に対応しているソフトやサービスの利用がおすすめです。

個人名義の領収書の疑問点を解消

続いては、個人名義の領収書にまつわる疑問点を解決していきます。代表的な4つの疑問点について見ていきましょう。

領収書は手書きのほうがいい?

領収書は手書きであることが義務ではなく、手書きのほうがいいといった慣例もありません。しかし、取引先から手書きを要求されることもあるため、印紙、封筒、領収書在中のスタンプ、切手は常に用意しておきましょう。

個人名義でも領収書には収入印紙は必要?

収入印紙は法人・個人の関係なく領収書に必要です。ただし、必要となるのは記載金額が5万円以上の場合です。記載金額が5万円以上の領収書は課税文書となり、収入印紙を貼って印紙税を納めなければなりません。領収書の記載金額が5万円未満である場合は印紙税がかからないため、収入印紙は不要です。

個人名義でも領収書に印鑑は必要?

記載金額が5万円以上の場合、収入印紙の消印は必須ですが、領収書の印鑑については法律上の決まりはありません。印鑑が押されていないものであっても、その領収書は有効です。

ただし、取引相手が印鑑を求めている場合は応じるのが通例です。一般的に角印が使われることが多いです。印鑑は偽造防止のためにも、シヤチハタの使用は避けましょう。

課税文書扱いとならない領収書はある?

記載金額が5万円以上の領収書は課税文書となり、収入印紙が必要ですが、例外もあります。例えば、パソコンで作成したPDFファイルの領収書をメールで送付した場合や、クレジットカード、キャッシュレス決済の場合は、収入印紙が不要です。

なお、珍しいケースですが、債権と相殺する取引があった際、自分の債権が10万円以上であっても、その場で受け取った金額が相殺分を差し引いて5万円未満であれば、その領収書は課税文書扱いにはなりません。

個人名義の領収書作成における注意点

個人名義で領収書を発行する際には、いくつか気を付けたほうがいいことがあります。個人名義の領収書は、以下の注意点を押さえたうえで取引先に渡しましょう。

必要項目の未記載がないか確認する

領収書に必要な項目が未記載であると、取引があったことの証明とならず、経費として認められない可能性があります。

領収書には日付や宛名、発行者の住所・名称、但し書き、金額を必ず記載しましょう。

屋号を取得している場合は、氏名も明記する

普段から屋号を使って業務を請け負っている場合は、領収書にも屋号名が記載されていたほうが取引先も判別しやすく便利でしょう。領収書には屋号の印鑑か、個人名の印鑑を押すことになりますが、発行者が屋号でありながら印鑑が個人名だと、確認の手間が増えるなど、取引相手に不親切です。

屋号で活動している個人事業主の場合、領収書には屋号と氏名を併記するとよいでしょう。

利用サービスのルールを確認する

オークションサイトやフリマアプリを使った取引で領収書を発行する際は、そのサービス運営者のルールを確認しましょう。

運営者が領収書を発行してくれる場合であれば、個人が領収書を発行する必要はありません。運営者が領収書を発行してくれない場合は、個人で発行する必要があります。

個人事業主が領収書をもらうときの注意点

個人事業主は確定申告の経費計上のために、購入先から領収書を発行してもらう機会があります。確定申告の事業経費に該当する支出があった場合は、以下に紹介する方法で領収書をもらいましょう。

店舗で領収書を発行してもらう場合

領収書を発行してもらうケースとして最も一般的なシーンは、店舗での買い物のときでしょう。事業経費に該当する支出である場合は、会計時に領収書の発行を依頼し、宛名に「氏名」か「氏名と屋号」、そして「但し書き」を記載してもらいます。宛名は「上様」ではなく、「氏名」か「氏名と屋号」に統一することをおすすめします。

レシートで代用する場合

領収書ではなくレシートであっても、金額や取引内容、発行日といった領収書と同等の記載項目を満たしているレシートであれば、会計処理上の証憑となります。

ただし、レシートをもらった状態のままで保管すると、後で整理をする際に用途不明となってしまう可能性もあるでしょう。レシートの裏面には、用途や勘定科目などを記載しておくと確実です。

クレジットカード明細書で代用する場合

クレジットカードで支払いをすると、クレジットカードの利用明細書が発行されます。利用明細書もレシートと同等の記載項目を満たしていれば、領収書の代わりになります。その際、金額や取引内容といった具体的な情報が記載してあるかは、必ず確認をしてから保管しましょう。

電子データでもらう場合

現在は、電子帳簿保存法の「電子取引データ保存」対応が義務となっているため、電子データの領収書をもらった際は、電子データのまま保存しなければなりません。

電子データの領収書を紙にプリントアウトして保存し、電子データを削除していた人はその習慣を改め、電子データのまま管理するようにしてください。

領収書がもらえない場合

領収書やレシートをもらえない場合は、出金伝票を作成します。「日付」「支払先」「金額」「科目」「摘要」など、支出があった取引の内容を記した出金伝票は、会計処理上の証憑となります。

バスの交通費や慶弔金など、領収書をもらうことが難しい場面もあると想定し、出金伝票を用意しておきましょう。

領収書の作成にはクラウド請求書作成サービスがおすすめ

領収書は、税金の計算にも使用される重要な書類です。領収書を作成する際は、ルールや注意点を押さえて正確な記載を心掛けましょう。

しかし、印刷や手書きの領収書を作成し続けることは、経費や工数の面で非効率的であることは否めません。また、紙の領収書の控えは紛失のリスクもあり、管理にも負荷がかかります。

弥生株式会社のクラウド見積・納品・請求書サービス「Misoca」を使えば、簡単に領収書や請求書の自動作成が可能です。シンプルな操作性で見積書、納品書も素早く作成、送付、管理できます。

各書類を作成する画面には、入力必須項目をはじめ消費税(内税・外税)や源泉税などの計算式があらかじめ設定されており、インボイス制度に必要な適格請求書の発行にも対応しています。領収書の作成・管理を効率化したい場合は、ぜひ「Misoca」の利用を検討してみてください。

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

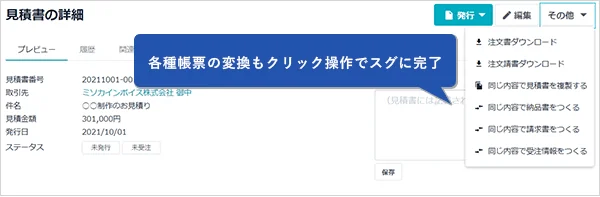

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

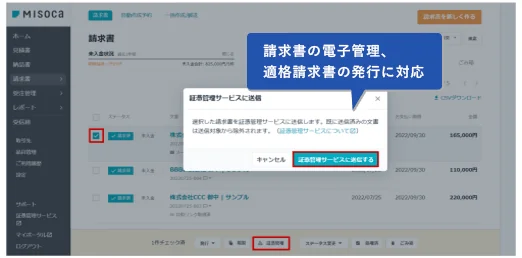

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。