証憑とは?証憑書類の種類一覧や意味、保存期間などを解説

監修者: 齋藤一生(税理士)

更新

証憑(しょうひょう)とは、事業を行う上でなくてはならないもので普段から当たり前のように扱っている書類でもあります。

ここでは、証憑に該当する書類がどのようなものなのか、証憑の保存期間や保存方法と併せて解説します。

証憑とは、取引の事実を証明する書類のこと

証憑とは、英語でdocumented evidence。取引の事実を証明する各種書類の総称です。証憑があることで、過去にその企業や事業者がどのような取引を行ったのかがわかりますし、取引を行ったことの証明にもなります。

例えば、ある企業が取引先に商品を10個納品したとします。ところが、取引先は「注文していない」と言ってきました。このときに、取引先からの注文書があれば「確かに注文を受けた」という証拠になります。このような書類が証憑です。

帳票との違い

証憑と似た言葉に、帳票があります。帳票とは、会計に関する帳簿や伝票といった書類のことです。入金伝票や出金伝票、現金出納帳、売掛金台帳、総勘定元帳などが帳票です。なお、入金伝票や出金伝票は、帳票の一種ですが、証憑にも該当します。

証憑書類の種類一覧

証憑に含まれる書類には、さまざまな種類があります。どのような書類が証憑に該当するのか、主なものをご紹介します。

金銭のやり取りに関する証憑

請求書、領収書、注文書、納品書、受領書、小切手帳、支払い証明書といった、金銭のやり取り、特に売上や仕入に関する書類のほとんどは証憑に該当します。取引先との取引の証拠となる書類です。

物品に関する証憑

物品に関する証憑には、納品した証拠となる納品書、受領書などが証憑にあたります。ほかには、あるタイミングの在庫数を証明する棚卸表も証憑です。

雇用に関する証憑

履歴書、雇用契約書、給与支払い明細書など、雇用関係を結ぶ際や採用・雇用などで相手との間でやりとりした書類も証憑です。これらの書類は、契約内容などの証明となります。また、タイムカードや出勤記録なども証憑です。

契約に関する証憑

賃貸借契約書、議事録、念書などが契約に関する証憑です。また、銀行取引契約書や覚書なども証憑として扱われます。

その他の証憑

送り状など、上記に該当しない書類でも取引に関する証拠書類であれば証憑に含まれます。

法律によって証憑の保存期間が異なる

企業には証憑を一定期間保存する義務があります。ただし、その保存期間は税法と会社法で規定が異なりますので、どちらも満たすようにしましょう。続いては、税法と会社法における証憑の保存期間についてご説明します。

税法における保存期間

証憑書類は、取引の証拠ということだけでなく、事業者にとって、決算書の元になる書類でもあります。そのため、所得税法、会社法、法人税法で、「帳簿に関連する重要な資料」として一定期間の保存が義務づけられています。証憑の保存期間は、法人と個人事業主で異なります。それぞれの保存期間は下記のとおりです。

なお、2023年10月1日から開始されるインボイス制度(適格請求書等保存方式)でも、インボイスに該当する証憑の保存期間が決められています。それも含めて確認しておきましょう。

法人税法における保存期間

法人は、総勘定元帳や仕訳帳などの帳簿類と、取引に関する証憑書類(例えば棚卸表、注文書、契約書、領収書など)を確定申告の提出期限の翌日から7年間(※)保存する必要があります。

- (※)青色申告書を提出した事業年度で欠損金額(青色繰越欠損金)が生じた事業年度または青色申告書を提出しなかった事業年度で災害損失欠損金額が生じた事業年度においては、10年間(2018年4月1日前に開始した事業年度は9年間)となります。

- 参考

会社法における保存期間

会社法(第四百三十二条(会計帳簿の作成及び保存)では、会計帳簿や事業に関する重要書類は10年間保存しなければならないとしています。税法で定められている証憑の保存期間は7年ですから、法人の場合は、「書類は10年保存」を基本にしておくといいでしょう。

ただし、契約書類など重要度の高い書類については、法律上の保存期間が過ぎても破棄せずに保管しておくことをおすすめします。なお、会社法は営利法人に関する法律ですから、個人事業主は対象外です。

個人事業主(青色申告)の保存期間

青色申告の個人事業主は、総勘定元帳や仕訳帳などの帳簿類と、損益計算書、棚卸表などの決算書類、領収証や預金通帳、借用証など現金の取引に関する証憑について、確定申告の提出期限の翌日から7年間(※)保存する必要があります。

- ※前々年分所得が300万円以下の事業主は、5年

取引に関して作成し、又は受領した上記以外の書類(請求書や納品書、契約書、送り状など書類の保存期間は5年です。

なお、5年のものと7年のものを判断するのもややこしいので、一律で7年間分を保存するとわかりやすいでしょう。

個人事業主(白色申告)の保存期間

白色申告の個人事業主は、決算に関して作成した棚卸表その他の書類、業務に関して作成し、又は受領した請求書、納品書、送り状、領収書などの証憑書類は5年間保存します。

副業の場合の保存期間

2022年分以降、副業など前々年の業務に係る雑所得の収入金額が300万円を超える場合、その業務に係る現金預金取引等関係書類は、5年間保存が必要です。

適格請求書は個人・法人問わず7年間保管する

適格請求書とは、2023年10月1日からスタートするインボイス制度に対応した請求書等のことです。適格請求書を受け取った課税事業者が仕入税額控除を受ける場合には原則、個人か法人、副業であるかにかかわらず、適格請求書を7年間保存しなければいけません。

また、従来の請求書は控えの発行が義務ではありませんでしたが、適格請求書は控えを作成する必要があります。そのうえで、適格請求書の発行側は、控えについても7年間保存します。2023年以降は、個人事業主であっても請求書を7年間保存すれば、間違いが起こりにくいでしょう。

- 参考

- 国税庁:記帳や帳簿等保存・青色申告

- 国税庁:記帳保存制度

- 国税庁:記帳や帳簿等保存・青色申告

証憑の保存に関する罰則

保存期間中の証憑を処分してしまったり、紛失してしまったりすると、罰則の適用を受ける可能性があります。証憑はきちんと整理して保存しておきましょう。税法と会社法、それぞれの罰則は下記のとおりです。

税法における罰則

証憑の保存に関して、税法上の規定を満たさなかった場合は、税務署からの指導を受けることになります。悪質な場合には、青色申告の承認を取り消されたり、消費税の仕入税額控除が受けられなかったりといった、より重い罰則を受ける場合もあります。

会社法における罰則

会社法上の証憑の保存規定を満たさなかった場合の罰則は、100万円以下の罰金です。実際に罰金が科せられるケースはまれではありますが、法律に定められていることですから、保存期間を守るようにしましょう。

証憑の保存方法

証憑は、保存期間中は処分しなければ良いというものではなく、いつでも情報を確認できるように保存しておかなければいけません。どこに保存したかわからず、必要なときに内容が確認できないようでは、保存されていないのと同じですから、適切に管理しましょう。

ここでは、証憑の紙もしくはデータによる保存方法についてご説明します。

ファイリングして保存

多くの企業では、紙の証憑をファイリングして保存しています。昔ながらの方法ですが、誰でも手軽に行える点がメリットだといえるでしょう。

反面、どこに何があるかわかるように整理してファイリングする必要がありますし、保管場所も確保しなければいけません。比較的、証憑の枚数が少ない個人事業主や小規模な企業に適した方法だといえるでしょう。

電子保存

電子保存とは、証憑を電子的なデータとして保存することです。電子保存を行うためには、法律で定められた要件を満たすシステムを利用しなければいけません。そのため、導入時の手間やコストがかかるという難点があります。また、紙の証憑を電子的に保存する場合、視認性が下がる可能性もあるでしょう。一方で、紛失リスクが下がる、保管に物理的な場所を取らない、検索が容易といったメリットもあります。

なお、電子帳簿保存法が改正されたことによって、2022年1月以降、電子的に受け取った証憑に関しては電子保存が必須となりました。紙で受け取った証憑を紙のまま保存することはできますが、メール添付などで受け取った電子データの証憑に関しては、電子で保存しなければいけません。

電子データで受け取った証憑の電子保存については、2023年12月まで2年間の猶予期間(正確には「宥恕期間」)がありますが、電子取引での証憑はじめ証憑の保存については早めに対応準備を進めましょう。

電子帳簿保存法の改正で見直される証憑の保存方法

経理の電子化推進のため、2022年1月に改正電子帳簿保存法が施行されました。改正電子帳簿保存法とは、税法によって保存が義務付けられている書類について、一定の要件を満たすことで電子的に保存することを認める法律です。

対象となる書類は、総勘定元帳や貸借対照表などの帳簿類と、見積書や請求書といった国税関係の証憑があります。これらの書類を保存する際には、改正電子帳簿保存法に適応させなければいけません(改正電子帳簿保存法はすでに施行されていますが、義務化については2023年12月までは猶予が認められています)。

なお、電子帳簿保存法では、電子取引の区分を「電子帳簿等保存」「電子取引」「スキャナ保存」の3つに大別していますが、証憑は電子取引とスキャナ保存に該当します。

2022年1月1日施行の改正電子帳簿保存法での大きなポイントの1つは、「電子取引」での電子データ保存が「義務規定」として、すべての事業者に義務づけられたことです。

一方で「スキャナ保存」は「容認規定」なので、行うかどうかは事業者の任意です。従来どおり、紙で受け取った領収書を紙のまま保存していても問題はありません。

ここでは、電子取引とスキャナ保存における、具体的な証憑の保存方法について見ていきましょう。

電子取引

電子的にやりとりをした請求書や領収書、見積書などは、電子取引の区分です。電子メールに添付されて送られてきた請求書や納品書のほか、インターネット通販をした際にマイページなどからダウンロードした領収書なども該当します。

これらの証憑は、すべて電子的に保存する必要があります。保存の際は、データが改ざんされていないことがわかるようにしておくことや、データをすぐに閲覧できる状態にしておくこと、必要なデータを検索できるようにしておくことなどの要件を満たさなければいけません。

スキャナ保存

スキャナ保存とは、紙で受け取った書類をスキャンして電子的に保存する方法です。スキャナ保存をするためには、スキャンの解像度やタイムスタンプの付与、検索を可能にしておくことといった要件を満たす必要があります。

ただし、訂正や削除を確認できるシステムでスキャナ保存をした場合などにはタイムスタンプは不要とされています。

証憑の保存方法を見直そう

証憑は、5~10年という長い期間保存し、必要に応じて検索や提示ができるようにしておかなければならない書類です。さらに、改正電子帳簿保存法が施行されたことで、保存方法の見直しも必要になっています。2023年12月までの猶予期間に、これまでの保存方法から新しい要件を満たす保存方法への転換を進めていく必要があるでしょう。

弥生株式会社では、「スマート証憑管理」を2023年1月5日に正式リリースいたしました。安心・安全な証憑の保存、電子帳簿保存法で必要とされている検索要件などの管理にも対応しています。証憑の保存について見直しを考えている方は、ぜひご検討ください。

photo:PIXTA

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

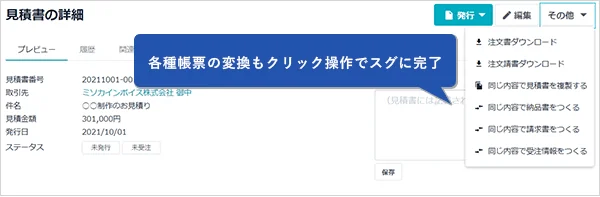

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

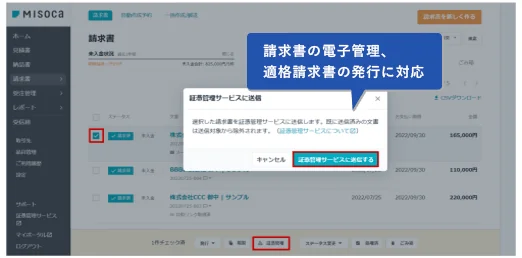

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。