電子領収書とは?導入時の注意点や法律、システムについて解説

2023/05/12更新

この記事の監修辻・本郷 税理士法人/辻・本郷ITコンサルティング

領収書の発行や管理には、多くの手間とコストがかかります。こうした業務を効率化し、コストを抑えるには、電子領収書の導入が効果的です。

ここでは、電子データで領収書をやりとりすることで得られるメリットや、電子帳簿保存法に定められた保存のための要件などについて解説します。

電子領収書とは電子データ化された領収書のこと

電子領収書とは、電子データ化された領収書のことです。例えば、PDFデータとして売手側から発行された領収書や、インターネット通販をした際にマイページなどからダウンロードできる領収書などが該当します。

ペーパーレス化が進んだ昨今では、携帯電話料金や電気料金なども紙の領収書を発行せずに、インターネット上で電子領収書を交付するケースが増えました。また、会計時にスマートフォンアプリを提示することで、電子的にレシートを受け取れる電子レシートもあります。このような領収書は、すべて電子領収書です。さらに、受領後にスマートフォンで撮影したり、スキャンして電子データ化したりした紙の領収書も、電子領収書といえます。

書類の電子保存を認める電子帳簿保存法

本来、国税関係の帳簿や書類は、紙媒体で保存しなければならないとされてきました。しかし、紙媒体での保存はファイリングの手間がかかりますし、保管スペースも必要です。このような無駄を排し、業務効率を上げるために、1998年に国税関係の帳簿や書類の電子保存を認める電子帳簿保存法が制定されました。

領収書は、国税関係書類にあたり、電子的にやりとりされた場合には「電子取引」にも該当します。なお、領収書を電子保存するには一定の要件を満たす必要がありましたが、徐々に緩和されており、直近では、2022年1月1日施行の電子帳簿保存法で、大幅に改正されました。

- ※ 令和5年度税制改正においても、2024年(令和6年)1月1日以降に保存が行われるものについて、改正が行われますのでご注意ください。

無料お役立ち資料【「Misoca」がよくわかる資料】をダウンロードする

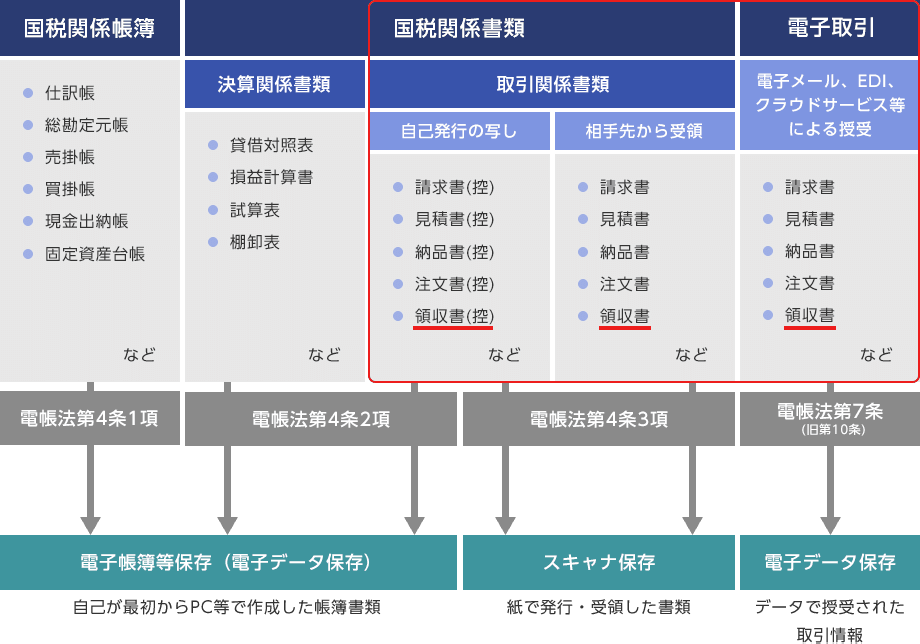

領収書の電子保存に関わるスキャナ保存と電子取引

電子帳簿保存法には、「電子帳簿等保存(PCなど電子計算機を使用して作成する帳簿書類関係)」「スキャナ保存」「電子取引」という3つの区分があり、それぞれに要件が定められています。このうち領収書に関わるのは、自社のPCで作成した場合の「電子帳簿等保存」、紙で領収書を受け取った場合の「スキャナ保存」、電子データとして領収書を受け取った場合の「電子取引」です。また、それぞれの方法について知っておきましょう。

データで受領した領収書はデータのまま保存(義務)

これまでは、電子データで受領した領収書を電子データのまま保存するか、紙に印刷して保存するかは、それぞれの事業者の判断にゆだねられていました。しかし、2022年1月の電子帳簿保存法の改正以降は、電子データとして受け取った領収書は、電子データのまま保存しなければならなくなりました。

ただし、2022年1月1日施行の改正電子帳簿保存法では、2年間の猶予期間(正確には宥恕期間)が設けられています。電子データで受け取った領収書のデータ保存についても、2023年12月31日までに対応できるよう準備を進めてください。

なお、令和5年度税制改正において、電子帳簿保存法での電子取引の電子データ保存に関して、以下の改正が行われています。

- ①

電子取引の電子データを電子帳簿保存法の要件に従って保存できなかったことについて「相当の理由がある」場合には、税務職員の質問検査権に基づく電子取引データのダウンロードの求め及びそのデータの出力書面(整然とした形式及び明瞭な状態で出力されたものに限る。)の提示又は提出の求めに応じることができるようにしていれば、その他の要件を満たさずに電子データを保存することができる。

- ②

電子取引の電子データを整然とした形式及び明瞭な状態で出力し、取引年月日等及び取引先ごとに整理・保存していれば、検索機能を確保することなしに電子データの保存を可能とする。※電子帳簿保存法の他の要件を満たす必要はあります。

その電磁的記録の出力書面(整然とした形式及び明瞭な状態で出力され、取引年月日その他の日付及び取引先ごとに整理されたものに限る。) の提示又は提出の求めに応じることができるようにしている保存義務者

いずれも2024年(平成6年)1月1日以後に保存が行われる電子取引に関してのものです。①の「相当の理由がある」場合とは、どのような場合が該当するかについては、現時点(2023年4月10日)では、必ずしも明らかではありません。そのため、詳細情報が公開された段階で、本記事を更新予定です。

いずれにしろ、法人・個人事業主にかかわらず、電子データで受領した領収書は、電子データとして保存することが必須になります。

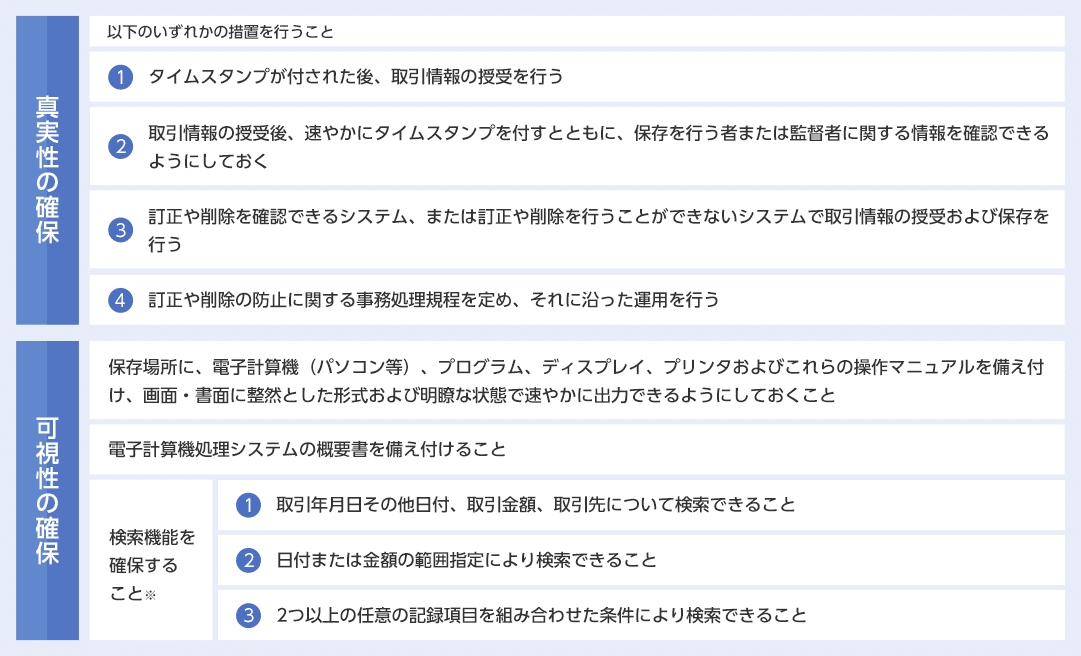

そして、電子データで受領した領収書を電子データとして保存する際は、真実性の確保と可視性の確保という、2つの要件を満たす必要があります。これは、データが改ざんされて不正などが行われるのを防ぐための規定です。

それぞれの要件の詳細は下記のとおりです。

真実性の確保と可視性の確保を行うためには、電子帳簿保存法に対応したシステムを導入するか、自社で2つの要件を満たす形で保存できる体制を整える必要があります。

社内で対応する場合は、真実性の確保4の「事務処理規程」を定めたうえで、取引年月日や金額、取引先などをファイルの保存名に含めて検索が可能にしておくというのが、比較的とりやすい対応と考えられます。

紙で受領した領収書はデータ化して保存(任意)

紙で受領した領収書をスキャンして保存するのであれば、スキャナ保存の要件を満たす必要があります。

具体的には入力期間の制限など、資金や物の流れに直結しない一般書類よりも多くの要件を満たさなければいけません。具体的には、早期入力方式(書類を受け取ってからおおむね7営業日以内に保存システム等に入力すること)であれば、受領からおおむね7営業日以内、業務処理サイクル方式であれば、該当の業務処理にかかる通常の期間経過後、すみやか(最長2か月とおおむね7営業日以内)に入力が必要です。

なお、業務処理サイクル方式(月締めに則って書類を処理すること)を利用するためには、領収書の受領から入力までの事務処理規程を定めておかなければいけません。その他、タイムスタンプの付与や解像度、帳簿の記載事項との相互関連性の確保など、さまざまな要件が定められています。

電子領収書を発行するメリット

電子領収書は、領収書の発行側にも受領側にもメリットがあります。まずは事業者が、電子的に領収書を発行する際のメリットをご紹介します。

印紙税がかからない

紙の領収書を発行する場合、印紙の貼付によって印紙税を支払う必要がありますが、電子領収書であれば印紙は不要です。

下記は、紙の領収書を発行する場合に必要な印紙税の一覧です。5万円以上の代金を受け取って紙の領収書を発行する場合、印紙税を支払わなければいけません。なお、これは「領収書」だけではなく「レシート」などの形で発行した場合でも同様に必要です。

| 記載金額 | 税額 |

|---|---|

| 5万円未満のもの | 非課税 |

| 5万円以上 100万円以下のもの | 200円 |

| 100万円を超え 200万円以下のもの | 400円 |

| 200万円を超え 300万円以下のもの | 600円 |

| 300万円を超え 500万円以下のもの | 1,000円 |

| 500万円を超え 1,000万円以下のもの | 2,000円 |

- ※ 国税庁「タックスアンサーNo.7105 金銭又は有価証券の受取書、領収書

」

領収書に印紙を貼付するのは、領収書が印紙税額一覧表の第17号文書(売上代金に係る金銭又は有価証券の受取書)に該当するためです。しかし、電子領収書は電子データであり、「文書」ではありません。そのため、第17号文書には該当しないとみなされ、印紙税の納付が不要になります。

業務上の取引では、高額な金銭のやりとりが発生することも珍しくありません。仮に、10万円の取引を月に10件行った場合、紙で領収書を都度発行していると、200円×10=2,000円の印紙代がかかってしまいます。

電子領収書を導入すれば、その分コストを削減できるうえ、領収書に貼付するための収入印紙を事務所に用意しておいたり、収入印紙を買いに行ったりする手間も省けます。

領収書作成作業の効率化

電子領収書は、システムなどで作成した電子データをそのまま取引先(買手側)に送信できます。メールやクラウド上へのアップロードなど、方法はそれぞれですが、事務所のデスクやテレワーク中の自宅などから、スピーディーに業務を完了できるのは大きなメリットです。

一方、領収書を紙で作成するとなると、一定の手間がかかります。手書きの領収書であれば、いちいち相手の名称や金額等を明記しなければいけませんし、PCで作成した場合も、印刷や押印などが必要です。さらに、領収書を郵送するのであれば、封筒や切手を用意して発送しなければいけません。

取引相手と対面した際に、直接受領した金銭と交換するのであれば、紙の請求書が便利なこともあるでしょう。しかし、多くの場面では、電子領収書の方が効率良く領収書の発行が可能です。

その他のコスト削減

前述した印紙税の他にも、紙の領収書を発行するためには、領収書用紙や封筒、郵送費などのコストがかかります。電子領収書も、システムを利用して発行するのであれば一定のコストがかかりますが、発行頻度や金額等によっては、コスト削減につながります。

業務効率化による人的コストの削減までを含めて考えるのであれば、電子領収書には大きなメリットがあるといえそうです。

電子領収書を受領した際のメリット

領収書を電子で受領した場合や、紙で受け取った領収書をスキャンして電子データとして保存する場合に得られるメリットもあります。主なメリットについて、詳しく見ていきましょう。

保管・管理コスト削減

領収書をデータとして管理することで、保管や管理にかかるコストを大幅に削減できます。

領収書の保管期限は、状況によって5~10年と長期間におよびます。紙の領収書を紙のまま保存するのであれば、保管用のスペースを確保しなければいけません。また、受け取った領収書を綴じたり、台紙に貼ったりするにも、多大な時間と手間がかかってしまいます。

電子領収書なら、受け取った領収書を電子データとして保存ができるため、場所を取らずに長期保存が可能です。わざわざ台紙などに貼る必要もありません。なお、2022年1月から電子データで受領した電子取引書類は、要件を満たしたうえで、電子データのまま保存が必要です。2023年12月31日までは猶予(正確には宥恕)期間のため、紙での保存も可能。2024年1月1日以降は電子データのまま保存してください。

なお、令和5年度税制改正において、電子帳簿保存法での電子取引の電子データ保存に関して、二つの改正が示されたのは前述のとおりです。しかし、繰り返しになりますが、いずれにしろ電子データで受領した領収書は、電子データとして保存することが必須になります。

検索作業の効率化

電子データで保存した領収書は、日付や金額、取引先などを指定してかんたんに検索することができます。電子データで保存した領収書は、日付、金額および取引先で検索できるように、検索機能を確保することが必要です。電子データで受領した領収書を電子データのまま保存する場合(※)、紙の領収書をスキャンして保存する場合のどちらでも、検索機能を確保する必要があります(※電子データのまま保存する場合は、2年(期)前の売上が1,000 万円以下であって、税務調査の際にデータのダウンロードの求め(税務職員への提示等)に対応できる場合には、検索機能の確保が不要になる例外があります)。

もちろん、紙の領収書も日付別や種類別など、必要に応じて探しやすいようにファイリングを行います。しかし、「◯月◯日に××から発行された領収書を見たい」と希望された場合は、該当の日付付近の領収書を1枚ずつ確認して、手作業で探さなくてはならないでしょう。

経理業務の効率化

紙の領収書のスキャナ保存を導入すると、外出先やテレワーク中でも経費精算手続きが比較的かんたんにできるようになります。

レシートや領収書の原本がなくても、社員のスマートフォンからレシートの画像などを送信してもらえば、リアルタイムで精算手続きができるでしょう(ただし、レシート画像をスキャンまたはアップロードした時点でタイムスタンプが付与されるなど、電子帳簿保存法の要件を満たせるシステムなどの導入が必要です)。

さらに、スキャンした領収書の画像データを自動で仕訳できるシステムも登場し、このようなシステムを導入すれば、いっそう経理業務の効率化が進められます。

なお、スキャナ保存については、これまで第三者による紙の領収書と電子データの突き合わせが必要でしたが、改正電子帳簿保存法によって現在は不要になりました。利用のハードルが下がった分、以前よりもメリットを得やすくなったといえます。

電子領収書導入時の注意点

利便性の高い電子領収書ですが、導入には注意点もあります。ここでは、電子領収書のメリットを活かすために、気を付けたいことをご説明します。下記で紹介するのは、電子領収書を発行する場合も、電子領収書を受領する場合も、受け取った紙の領収書をスキャナ保存する場合も、どちらにも該当する問題です。

社内体制の構築

電子領収書を導入するということは、従来の業務フローが大きく変更になるということです。

電子領収書を発行する側の場合

電子領収書の発行を行う場合、まず、どのように領収書を電子的に作成するのかを決めなければいけません。WordやExcelなどのソフトを使って領収書を作成してPDF化するのか、領収書を発行できるシステムを導入するのかによっても業務フローは異なります。方法を定めたうえで、誰が、いつ、どのように領収書を発行・交付し、どのように控えとなるデータを保管するのかを明確にする必要があります。

電子領収書を受領する側の場合

受け取った領収書を電子データとして保存する場合も同様です。誰が、いつ、どのように電子化するのかを明確にしておかないと、業務が滞ってしまったり、責任の所在がわからなくなったりします。確実な運用を行うためには専用システムの導入が必要です。

ただし、新たなシステムの導入に際しては、担当する社員の負担が大きくなりがちです。十分な社内研修を行い、誰もが不安なく新システムに移行できる体制を作らなければいけません。

導入・運用コスト

電子領収書に対応できるソフトやシステムの導入には、ある程度のコストがかかります。金額や料金システムは、それぞれのソフトやシステムによって異なります。事業の規模や利用したい機能、その他のソフトとの連携、使いやすさなどを確認して選ぶことが重要です。

なお、このようなシステムは、一度本格的に導入してしまうと、かんたんには変更できません。システムの切り替えを行うと、これまでに保存していたデータが削除されてしまうケースが多いからです。無料お試し期間などを設けているシステムも多いため、まずは複数のシステムをテスト導入して、比較検討してから決定することをおすすめします。

新システムの導入時には、金銭だけでなくある程度の人的コストもかかります。しかし、十分に準備をしてからシステム導入することで、大きなメリットを得られるといえるでしょう。

電子領収書の発行・保存に便利なシステムを導入しよう

領収書の電子化には多くのメリットがあります。領収書の発行や、紙の領収書の電子保存が可能なシステムを導入して、業務効率を目指しましょう。

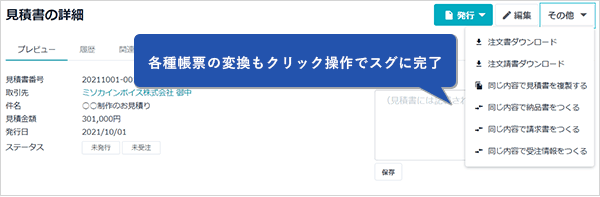

クラウド型請求サービス「Misoca」なら、領収書はもちろん、見積書、納品書、請求書、注文書、注文請書、検収書といったビジネスに必要な書類をすべて電子的に作成可能です。

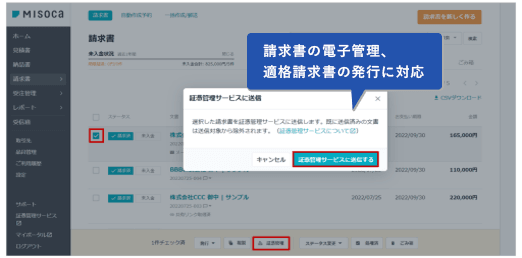

また、「スマート証憑管理」では、領収書や請求書、見積書など、取引先とやりとりをした書類のクラウド保存が可能です。電子帳簿保存法の電子取引に対応した形での保存ができるため、ペーパーレス化につながります。

無料お役立ち資料【「Misoca」がよくわかる資料】をダウンロードする

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムースにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

会計・確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生会計、やよいの青色申告、弥生会計 オンライン、やよいの青色申告 オンライン、やよいの白色申告 オンラインなどの会計・確定申告ソフトに連携することが可能です。請求データを会計ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

この記事の監修辻・本郷税理士法人

国内最大規模の税理士法人。専門分野に特化した総合力を活かし、一般企業の税務顧問をはじめ、医療法人、公益法人、海外法人など多種多様なお客様へサービスを提供。開業支援から事業承継、相続・贈与対策、オーナー向けの資産承継など、法人・個人問わずお客様のニーズに柔軟かつ的確に応えるべく、幅広いコンサルティングを行っている。

Webサイト:https://www.ht-tax.or.jp

この記事の監修辻・本郷ITコンサルティング

国内最大級の税理士法人である辻・本郷 税理士法人のグループ会社として2014年に創業。実践した数多くのDX化ノウハウをグループ内外に展開。バックオフィスに課題を抱える組織のコンサルティングから導入までをワンストップで行う。電子帳簿保存法やインボイス制度対応等、最新のコンサルティング事例にも精通。「無数の選択肢から、より良い決断に導く」をミッションとし、情報が多すぎる現代において、お客様にとっての「より良い」を見つけるパートナーを目指す。