【2025年最新】扶養控除とは?要件や配偶者控除との違い、年収の壁

更新

一定の所得金額以下の親族を扶養している場合、扶養控除の適用を受ければ所得税や住民税の負担を抑えることができます。

令和7年度税制改正により「特定親族特別控除」が新設されました。19歳以上23歳未満の特性扶養親族を対象にした措置で、年間所得58万円 (給与所得のみで123万円)を超えても、年間所得123万円(給与所得のみで188万円)以下であれば一定の控除が受けられます。

なお、この令和7年度税制改正は、2025年(令和7年)12月1日の施行になるため、原則として令和7年分の年末調整および確定申告からの適用となります。よって、2025年(令和7年)11月までの給与及び公的年金等の源泉徴収事務に変更は生じません。

ここでは、扶養控除の要件や特定親族特別控除の内容、配偶者控除との違いなどを解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

扶養控除とは、扶養する親族がいる場合に申告できる所得控除

扶養控除は、確定申告や年末調整の際に申告できる所得控除の1つです。親や子供、兄弟姉妹など、扶養する親族がいる場合に申告できます。また、配偶者の親や兄弟姉妹といった姻族を扶養の対象にすることも可能です。

なお、所得控除とは、所得税や住民税の計算をする際、所得金額から一定の金額を差し引く制度です。所得控除で多くの金額を所得から差し引ければ、それだけ税金を少なくできます。所得控除を受けるには、確定申告や年末調整で、該当する控除を申告する必要があります。

扶養控除の対象となる親族の区分と金額

扶養控除の総控除額は、控除対象扶養親族の年齢と、その人数によって決まります。控除対象扶養親族とは、扶養控除の対象となる親族のことです。

申告する際には、対象者が誰で、何歳なのかを明確にする必要があります。なお、年齢は控除を受ける年の12月31日時点で判定します。

以下は、扶養控除の年齢別の区分と、それぞれの控除額です。

控除対象扶養親族の区分と扶養控除の金額

| 控除対象扶養親族の区分 | 控除額 | |

|---|---|---|

| 一般の控除対象扶養親族(16歳~19歳未満・23歳~70歳未満) | 38万円 | |

| 特定扶養親族(19~23歳未満) | 63万円 | |

| 老人扶養親族 | 同居老親等以外の者(70歳以上) | 48万円 |

| 同居老親等(70歳以上) | 58万円 | |

-

※国税庁「No.1180 扶養控除

」

15歳以下の子供は、扶養控除の対象にはなりません。0歳から15歳までは、児童手当が支給されます。

まず、控除対象親族の区分について、詳しく見ていきましょう。

一般の控除対象扶養親族

一般の控除対象扶養親族とは、16歳以上19歳未満と23歳以上70歳未満の控除対象扶養親族を指し、控除額は38万円です。

特定扶養親族

特定扶養親族は、控除を受ける年の12月31日時点で、19歳以上23歳未満の控除対象扶養親族です。特定扶養親族の控除額は、63万円になります。

老人扶養親族

老人扶養親族は、控除を受ける年の12月31日時点で、70歳以上の控除対象扶養親族です。同居しているか別居しているかによって、控除額が異なります。同居している場合は58万円、別居している場合は、48万円です。

なお、同居している老人扶養親族は「同居老親等」という名称で呼ばれますが、親以外の兄弟姉妹なども対象です。ただし、別居の場合、生活費を送金しているなどの事実がなければ扶養控除の対象にはなりません。申告する際には、銀行振込の振込票や現金書留の写しなど、送金していることを証明できる書類を控えておくと安心です。

老人扶養親族の種類は以下のとおりです。

老人扶養親族の種類

- 同居老親等以外の者:別居もしくは老人ホームなどに入居している

- 同居老親等:同居している(長期入院している場合などは同居と見なされる)

扶養控除を適用した場合の控除額の例

控除対象扶養親族が複数人いる場合、実際に扶養控除の金額はどれくらいになるのでしょうか。例をあげて説明します。

控除対象扶養親族が複数いる家族の例

- 納税者(本人):会社員

- 配偶者:パートタイマー

- 第1子:16歳

- 第2子:14歳

- 祖父(納税者の父・老人ホーム住まい):71歳

- 祖母(納税者の母・同居):70歳

上記の家族の場合、控除対象扶養親族になるのは、第1子、祖父、祖母の3人です。配偶者は扶養控除の対象外、第2子は年齢が15歳以下であるため、どちらも控除対象扶養親族には含まれません。

この家族の扶養控除の合計額は以下のようになります。

控除対象扶養親族と控除額

| 控除対象扶養親族 | 区分 | 控除額 |

|---|---|---|

| 第1子 | 一般の控除対象扶養親族 | 38万円 |

| 祖父 | 同居老親等以外の老人扶養親族 | 48万円 |

| 祖母 | 同居老親等 | 58万円 |

| 扶養控除合計額 | 144万円 | |

控除対象扶養親族となる要件

扶養控除の適用を受けるには、扶養する親族が控除対象扶養親族の要件を満たす必要があります。控除対象扶養親族とするための要件は、以下の5点です。

控除対象扶養親族とするための要件

- 6親等内の血族および3親等内の姻族である(ただし、配偶者は該当しない)

- 確定申告をする人と生計を一にしている

- 年間の合計所得が58万円(2024年分までは48万円)以下である

- 青色申告者の事業専従者給与を受けておらず、白色申告者の事業専従者ではない

- 控除を受ける年の12月31日の時点で16歳以上である

それぞれの要件の内容について、詳しく見ていきます。

配偶者以外の6親等内の血族および3親等内の姻族である

扶養控除の対象になる親族は、6親等内の血族および3親等内の姻族です。配偶者は該当しません。都道府県知事から養育を委託された、いわゆる里子や、市町村長から養護を委託された老人は含まれます。

6親等内の血族および3親等内の姻族とは、それぞれ以下を指します。

6親等内の血族

6親等内の血族とは、自分と血縁関係にある6親等までの親族です。自分の親や子供、兄弟姉妹、祖父母、叔父や叔母のひ孫が6親等内の血族で、控除対象扶養親族に含めることができます。血族である必要があるため、叔父や叔母の配偶者など血縁関係にない人物は該当しません。

3親等内の姻族

3親等内の姻族とは、配偶者と血縁関係にある3親等までの親族です。配偶者の親や祖父母、曾祖父母、叔父叔母、甥姪が3親等内の姻族で、控除対象親族に含めることができます。

納税者本人と生計を一にしている

控除対象扶養親族は、確定申告をする納税者と生計を一にしている必要があります。

生計を一にするとは、同じ家計で暮らしているということです。6親等内の血族や3親等内の姻族に該当していても、生計が別であれば扶養親族には該当しません。

弟がいる納税者を例に考えてみます。納税者は、この弟と同居していて、弟には収入がないため生活費の面倒を見ているという場合、生計を一にしているといえます。納税者が弟と別居している場合でも、弟の収入が一定の金額以下で仕送りをしていたり、余暇には実家での同居を常としていたりするのであれば、生計を一にしていると考えられるでしょう。

年間の合計所得の限度額以下

控除対象の扶養親族になれるのは、年間の合計所得が58万円(2024年分までは48万円)以下の場合です。給与のみの場合は、給与収入が123万円(2024年分までは103万円以下)以下の場合になります。

ただし、給与所得のほかに副業所得などがある場合、すべての所得の合計額が58万円(2024年分までは48万円)以下でなければ該当しません。

青色申告の事業専従者給与を受けておらず、白色申告の事業専従者ではない

青色申告の事業専従者給与を受けている人や、白色申告の事業専従者になっている人は、扶養控除の対象になりません。

青色申告の事業専従者給与とは、青色申告者の事業を手伝っている親族や配偶者に支払った給与を、経費として計上できる制度です。

一方、白色申告者の事業を手伝った親族や配偶者がいる場合は、事業専従者控除を利用できます。これは、該当する人数に応じて一定の金額を控除できる制度です。

例えば、親の事業専従者として事業を手伝い、事業専従者給与を受け取っている子供がいるとします。事業専従者給与の金額が所得58万円以下に該当したとしても、親はこの子供を扶養控除の対象として申告することはできません。

青色事業専従者給与・専従者控除については、以下の記事で詳しく解説していますので参考にしてください。

控除を受ける年の12月31日の時点で16歳以上である

控除対象扶養親族として申告できる親族には年齢制限もあります。16歳以上であれば控除対象扶養親族に該当し、扶養控除の申告が可能です。

2025年分から適用できる特定親族特別控除

2025年度の税制改正によって、「特定親族特別控除」と呼ばれる制度が新設され、19歳以上23歳未満の

特定親族の場合、扶養控除の要件である58万円を超えても、一定額の控除が適用されます。

控除額は、以下のように、特定親族の所得が増えるごとに減額される仕組みとなっています。

特定親族特別控除の控除額

| 特定親族の合計所得金額 (かっこ内は収入が給与だけの場合の収入金額) |

特定親族特別控除額 |

|---|---|

| 58万円超85万円以下(123万円超150万円以下) | 63万円 |

| 85万円超90万円以下(150万円超155万円以下) | 61万円 |

| 90万円超95万円以下(155万円超160万円以下) | 51万円 |

| 95万円超100万円以下(160万円超165万円以下) | 41万円 |

| 100万円超105万円以下(165万円超170万円以下) | 31万円 |

| 105万円超110万円以下(170万円超175万円以下) | 21万円 |

| 110万円超115万円以下(175万円超180万円以下) | 11万円 |

| 115万円超120万円以下(180万円超185万円以下) | 6万円 |

| 120万円超123万円以下(185万円超188万円以下) | 3万円 |

配偶者控除・配偶者特別控除との違い

配偶者は、扶養控除を適用できませんが、配偶者控除や配偶者特別控除を適用できます。配偶者控除や配偶者特別控除は、要件を満たす配偶者がいる場合に利用できる控除です。

控除対象となるのは、民法上の配偶者に該当する人のうち、納税者と生計を一にしており、事業専従者になっておらず、所得が一定の金額以下の人です。

配偶者控除は、合計所得金額が58万円(2024年分までは48万円)以下、給与収入のみなら年収123万円以下(2024年分までは103万円)以下の場合に利用できます。この配偶者控除の限度額を超えた場合でも、合計所得金額が58万円超133万円(2024年分までは48万円超123万円)以下、給与収入のみなら123万円超201.6万円以下(2024年分までは103万円超201.6万円以下)であれば配偶者特別控除が受けられます。

配偶者控除・配偶者特別控除については、以下の記事で詳しく解説していますので参考にしてください。

税金と社会保険にかかわる年収の壁

年収の壁とは、扶養親族の年収が一定の金額を超えると、扶養控除などの適用を受けられなくなったり、税金・社会保険料の負担が生じたりする境目を指す言葉です。年収の壁にはいくつかの段階があり、それぞれ一定の金額を超えると、本人または家族の手取り収入が減少する可能性があります。

令和7年税制改正によって、この年収の壁にさまざまな変更点ありました。

そこで、2025年分からの扶養家族が106万円、123万円、130万円、160万円の4つの壁を超えた場合について、それぞれ見ていきましょう。なお、この壁の金額は、扶養親族がパートやアルバイトなどの給与所得者の場合のみ該当します。個人事業主の場合は該当しません。

以下では、年収の壁の内容を解説していきますが、配偶者以外の被扶養者の場合と配偶者の場合に分けて、その内容を表にまとめました。

配偶者以外の被扶養者に関する年収の壁の一覧

| 年収の壁の金額 | 内容 |

|---|---|

| 106万円 | 一定の規模以上の勤務先で働いている場合に、働いている被扶養者本人が勤務先で社会保険に加入することになる年収 ※この基準は撤廃される予定 |

| 123万円 | 被扶養者がこの基準を超える金額を稼いだ場合に、扶養者が扶養控除の適用を受けられなくなる年収 ※19歳以上23歳未満の被扶養者の場合は、特定親族特別控除が適用できるため、控除額は下がる場合はあるが、控除を適用できなくなることはない |

| 130万円 | 年収106万円の壁に該当しなかった被扶養者が、社会保険に加入することになる年収 |

| 160万円 | 年収を稼いだ被扶養者本人が、所得税を負担することになる年収 |

配偶者に関する年収の壁の一覧

| 年収の壁の金額 | 内容 |

|---|---|

| 106万円 | 一定の規模以上の勤務先で働いている場合に、働いている本人が勤務先で社会保険に加入することになる年収 ※この基準は撤廃される予定 |

| 130万円 | 年収106万円の壁に該当しなかった被扶養者が、社会保険に加入することになる年収 |

| 160万円 |

|

年収106万円の壁

扶養親族の勤務先の規模などによっては、年収が106万円を超えると、勤務先の社会保険に加入する必要があります。具体的には、以下の要件を満たす従業員は、パートやアルバイトでも勤務先の社会保険に加入しなければなりません。

社会保険の加入義務が発生する要件

- 賃金が月額8万8,000円以上(年収換算で約106万円以上)

- 事業所の従業員数が51人以上

- 週の所定労働時間が20時間以上

- 学生ではない

- ※首相官邸「いわゆる「年収の壁」対策

」

上記の要件を満たした場合、扶養者の健康保険の扶養から外れて、扶養されていた人自身の給与から社会保険料を徴収されるため、手取りが減る可能性が高くなります。

また、勤務先の社会保険に加入するということは、年金も国民年金ではなく勤務先の厚生年金保険に加入することになります。収入額によっては、勤務先が半額を負担してくれる厚生年金保険になることで、国民年金よりも支払う年金保険料が下がる可能性があるでしょう。

ただし、扶養親族ではなく配偶者の場合は、保険料負担のない国民年金第3号被保険者から厚生年金保険の被保険者になるため、月々の手取りの減少幅は大きくなります。

なお、この年収106万円の壁については、撤廃されることが決まりました。2025年6月13日に年金制度の改正法が可決され、上記の加入義務の要件のうち、「賃金が月額8万8,000円以上(年収換算で約106万円以上)」の要件は法律の公布から3年以内に、「事業所の従業員数が51人以上」の要件は2027年10月から10年間かけて段階的に撤廃されます。そのため最終的には、週20時間以上働く方は、学生でない限り勤務先の社会保険に加入することになります。

年収123万円の壁

給与収入で年収123万円を超えると、扶養控除の対象者の要件を満たせなくなります。そのため、扶養している親族や配偶者の年収が123万円を超えた場合に、扶養者の税負担が増加します。

年収123万円の壁は、2025年度の税制改正より前は103万円の壁と呼ばれていました。改正前は、扶養親族の所得金額の要件が48万円以下で、その場合の給与所得控除の金額は55万円だったため、その合計金額の103万円が基準となっていたのです。2025年度の税制改正以降は、扶養親族の所得要件は58万円となり、給与所得控除の最低保障額も65万円に増加したため、123万円が基準となります。

なお、19歳以上23歳未満の親族を扶養している場合については、特定親族特別控除の創設により、この壁を超えても急に控除額がなくなることはありません。そのため、123万円の壁は、大学生世代以外の親族を扶養する場合の年収の壁といえます。

特定親族特別控除を適用できる場合は、親族の年収が150万円までは最大の控除額である63万円を控除でき、そこから段階的に控除額は減りますが、年収188万円に達するまでは控除が可能です。

年収130万円の壁

扶養親族の年収が130万円を超えると、すべての方が社会保険の扶養から外れます。年収106万円の壁の対象にならなかった扶養親族も、自分自身で国民健康保険に加入しなければなりません。

年収160万円の壁

年収160万円の壁は、配偶者特別控除に関連する年収の金額です。配偶者特別控除とは、年収123万円超201万6,000円未満の配偶者を持つ納税者が適用を受けられる所得控除です。配偶者と納税者の収入によって控除額が変わり、配偶者控除と併用はできません。

配偶者の年収が160万円を超えると、配偶者特別控除の控除額が満額よりも少なくなっていきますが、控除自体は配偶者の年収201万6,000円(所得133万円)までが対象となります。なお、納税者の所得金額が1,000万円を超える場合は配偶者特別控除の対象外です。

また、所得税の負担が発生する基準も、年収160万円の壁と呼ばれます。給与収入が年収160万円を超えると、基礎控除の最低保障額95万円と給与所得控除の最低保障額65万円の合計額を超えるため、給与を稼いだ本人に所得税の負担が発生します。

所得税の負担が発生する基準は、2025年度の税制改正より前は、基礎控除の最低保障額が48万円で給与所得控除の最低保障額が55万円だったため、103万円の壁と呼ばれていましたが、160万円まで基準が引き上げられました。

ただし、住民税の基礎控除は従来通りの金額のため、110万円を超えると所得税はかからなくても住民税がかかる場合があるという点に注意が必要です。

社会保険上の扶養と税法上の扶養は基準が異なる

扶養控除は、所得税や住民税に関する制度であり、社会保険の扶養のしくみとは対象となる親族の考え方や収入の基準が異なります。扶養について考える際は、税法上の扶養なのか、社会保険の扶養なのかを明確にしておきましょう。

社会保険の扶養は、所得ではなく年収で判定します。また、同居か別居かによっても基準が変わります。

社会保険上の扶養に関する収入基準

- 同居の場合:年収が130万円未満かつ被保険者(扶養する人)の年収の2分の1以下

- 別居の場合:年収が130万円未満かつ保険者が援助する生活費よりも少ない

社会保険の扶養について判定の基準となる年収は、給与所得者であれば、勤務先から支給される年収の額のほか、老齢・障害・遺族年金などの公的年金、雇用保険の失業給付、健康保険の傷病手当金や出産手当金などの所得税が課税されない収入も合算します。個人事業主の場合は、健康保険組合の規定に沿って判定してください。

社会保険の扶養と税法上の扶養は、どちらか一方のみに該当することもあります。例えば、育児休業中の人は勤務先の社会保険に加入しているため、配偶者の社会保険の扶養には入れません。しかし、収入がないため、税法上の扶養には入ることができます。なお、育児休業給付金は非課税のため、税法上の扶養を判定する際の所得に含めません。

扶養控除の申告方法

扶養控除の申告は、年末調整または確定申告で行います。会社員やパート、アルバイト、派遣社員などの給与所得者は年末調整、それ以外の個人事業主などは確定申告で申告してください。

年末調整と確定申告、それぞれにおける扶養控除の申告方法は以下のとおりです。

給与所得者である会社員は年末調整を行う

給与所得者が扶養控除の適用を受けるためには、10月から11月ごろに勤務先から配布される「給与所得者の扶養控除等(異動)申告書」に必要事項を記入して、年末調整を受ける必要があります。また、特定親族特別控除の適用を受けるための申告書は、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」と兼用した書式が勤務先から配布される予定です。

なお、年収が2,000万円を超える給与所得者は、年末調整の対象外です。翌年の給与から源泉徴収する所得税額を決めるために「給与所得者の扶養控除等(異動)申告書」の提出は必要ですが、年末調整はできません。そのため、年収が2,000万円を超える給与所得者は、確定申告を行ってください。

給与所得者の扶養控除等(異動)申告書

-

※国税庁「A2-1 給与所得者の扶養控除等の(異動)申告

」

年末調整を行わない方は確定申告で申告する

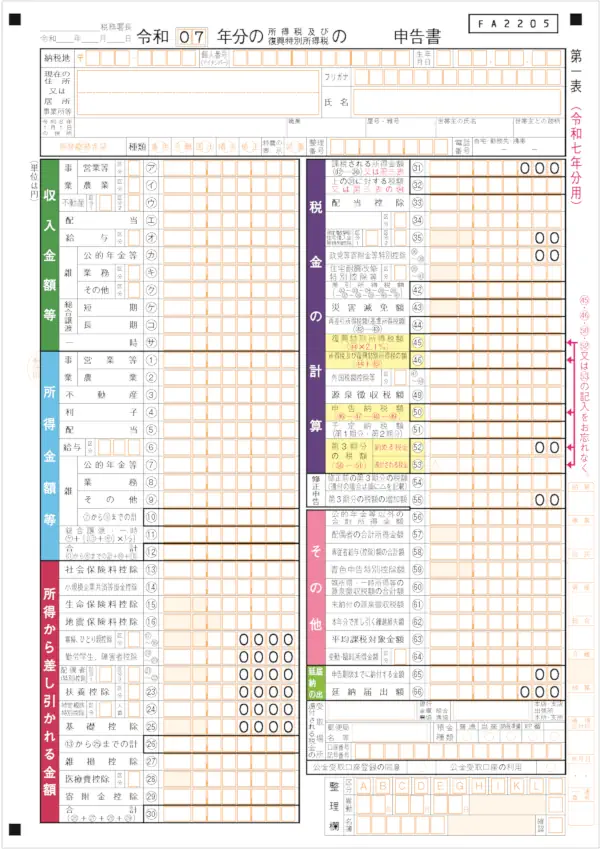

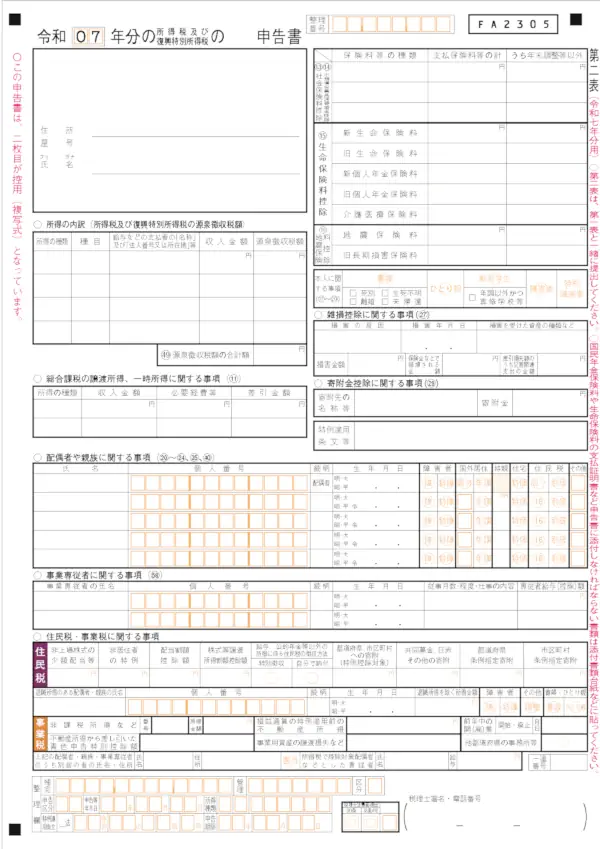

年末調整を行わない個人事業主や、年末調整の対象外となる年収が2,000万円を超える方などが扶養控除の適用を受ける場合、確定申告を行います。確定申告書の第一表に控除額の合計、第二表に細かい内訳を記載して提出します。

確定申告書 第一表

-

※国税庁「令和7分の所得税等の確定申告書(今後変更する場合があります。)

」

- ※2025年8月現在、令和7年分(案)で国税庁から公開されている様式です。変更されることがあります。

確定申告書 第二表

-

※国税庁「令和7分の所得税等の確定申告書(今後変更する場合があります。)

」

- ※2025年8月現在、令和7年分(案)で国税庁から公開されている様式です。変更されることがあります。

扶養親族の所得を確認して、扶養控除の申告をしよう

扶養控除の申告をするためには、家族が控除対象の扶養親族に該当するかどうかを判定しなければなりません。なお、2025年分からは大学生世代の親族を扶養している場合はその所得要件の限度額を超えても特定親族特別控除の適用を受けられるようになります。

申告時期が近づいたら、控除対象となる扶養親族を見落とさないようにしながら、扶養親族の年間所得の見込みを確認しておきましょう。所得控除を漏れなく申告することが、節税につながります。

「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」を利用すれば、年間の売上や所得金額を簡単かつ正確に確認できるため、扶養控除の判定に役立ちます。また、申告者が個人事業主の場合、確定申告までをソフト上から行えるため、扶養控除の申告も容易です。スムーズな確定申告に、ぜひお役立てください。

よくあるご質問

令和7年度税制改正で年収の壁はどうなりましたか?

令和7年度(2025年)税制改正によって、基礎控除額や給与所得控除額が変わり、103万円の壁が160万円まで引き上げられるなど、いくつかの変更点があります。

年収の壁についてはこちら

大学生の扶養控除はいくらですか?

一般的な大学生の年齢である19歳以上23歳未満の扶養控除額は1人あたり63万円です。大学生の扶養者が扶養控除の適用を受けるためには、給与のみの収入であれば123万円(2024年分までは103万円)以下でなければなりません。ただし、2025年分からは限度額を超えても、金額によっては特定親族特別控除の適用を受けることができます。

特定親族特別控除 についてはこちら

23歳以上の子供の扶養控除はいくらですか?

23歳から69歳の扶養控除額は38万円です。23歳未満の場合の扶養控除額は1人あたり63万円であるため、23歳を超えると扶養控除額が大きく減ります。

23歳以上の子供の扶養控除はこちら

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者渋田貴正(税理士、司法書士、行政書士、社会保険労務士)

税理士、司法書士、社会保険労務士、行政書士、起業コンサルタント®。

1984年富山県生まれ。東京大学経済学部卒。

大学卒業後、大手食品メーカーや外資系専門商社にて財務・経理担当として勤務。

在職中に税理士、司法書士、社会保険労務士の資格を取得。2012年独立し、司法書士事務所開設。

2013年にV-Spiritsグループに合流し税理士登録。現在は、税理士・司法書士・社会保険労務士として、税務・人事労務全般の業務を行う。