ひとり親控除とは?適用要件や寡婦控除との違い、申告方法を解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

1人で子供を育てている人は、ひとり親控除の適用を受けて、所得税や住民税の負担を抑えられる可能性があります。では、どのような場合に、ひとり親控除の適用を受けられるのでしょうか。

ここでは、ひとり親控除の適用を受けるための要件や、ひとり親控除と似た所得控除である寡婦(かふ)控除との違い、申告方法などを解説します。

ひとり親控除とは、婚姻せずに1人で子供を育てている人が適用を受けられる所得控除

ひとり親控除は、合計所得金額500万円以下で、婚姻をしておらず、1人で子供を育てている人などの要件を満たした場合に適用を受けられる所得控除です。

所得控除とは、税金の計算をするときに所得金額から一定額を差し引けるしくみです。所得金額とは、収入から必要経費を引いた金額を指し、所得金額からさらに所得控除を差し引いた課税所得金額に税率をかけることで、税額を算出します。所得控除は全部で15種類あり、それぞれ適用を受けるための要件が異なります。基本的にすべて自己申告となるため、所得控除の要件を知り、利用できる控除は漏れなく申告しましょう。

ひとり親控除の控除額は、所得税で35万円、住民税で30万円です。婚姻の有無や性別は問わず、子供を1人で育てている方はひとり親控除の適用を受けられる可能性があります。

所得控除については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ひとり親控除の要件

ひとり親控除を利用できるのは、1人で子供を育てている方の中でも、一定の要件を満たす方です。以下の3つの要件をすべて満たしているかどうかで利用の可否を判断しましょう。

婚姻をしていない、または配偶者の生死が明らかでない

ひとり親控除の対象者となるのは、申告する年の12月31日時点で、婚姻をしていないか、配偶者の生死が明らかでない人です。婚姻歴の有無や性別は問いません。離婚した場合や、死別した場合に加えて、未婚の母なども対象者に該当します。

また、判定はあくまでも該当年の12月31日時点の状態で行われます。例えば、該当年の12月31日時点では独身で、翌年2月1日に結婚し、3月1日に確定申告した場合でも、該当年のひとり親控除の適用を受けることが可能です。

ただし、事実婚の相手がいる場合は対象になりません。上記のケースで、12月31日時点で既に新しいパートナーと同居しており、事実婚状態にあった場合はひとり親控除の対象外です。

生計を一にしている子供がいる

ひとり親控除の対象者は、生計を一にしている子供がいる人です。「生計を一にする」とは、同じ家計の中で生活しているということです。同居している一般的な親子はもちろん、進学のために子供が一人暮らしをしていて学費や生活費の仕送りをしているケースや、親の仕事の都合で別居していて休暇中はどちらかの家で共同生活を送るのが常になっているケースも、生計を一にしていると認められます。

その他に、ひとり親控除の適用を受けるためには、子供が以下の2点の要件を満たすことも必要です。

総所得金額等が48万円以下

ひとり親控除の適用を受けたい場合、子供の総所得金額等は48万円以下でなければなりません。総所得金額等には、給与所得や事業所得、不動産所得、退職所得などが含まれ、損益通算してから純損失の繰越控除や雑損失の繰越控除を差し引いた後の金額となります。例えば子供の収入が給与所得のみの場合、給与収入から給与所得控除の金額を引いた金額が48万円を超えていると、ひとり親控除の適用を受けられないこととなります。給与収入から給与所得控除の金額を引いた金額が48万円を超える場合とは、給与収入が年間103万円を超える場合です。

他者の同一生計配偶者や扶養親族になっていない

ひとり親控除では、子供が他者の同一生計配偶者や扶養親族になっている場合も対象外です。子供が結婚して配偶者と生計を一にしている場合や、離婚した夫の扶養親族になっている場合には、適用を受けられません。

「生計を一にする」については、以下の記事で詳しく解説していますので参考にしてください。

合計所得金額が500万円以下

ひとり親控除の申告をする人は、申告する年の合計所得金額が500万円以下となっていることが必要です。

合計所得金額も、総所得金額等と同じく、給与所得や事業所得、不動産所得、退職所得などの合計額で、損益通算した後の金額を指します。合計所得金額と総所得金額等については、合計所得金額が純損失の繰越控除や雑損失の繰越控除を差し引く前の金額であるのに対し、総所得金額等は純損失の繰越控除や雑損失の繰越控除を差し引いた後の金額である点に違いがあります。なお、遺族年金は非課税であるため、合計所得金額には含めません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ひとり親控除の拡充

2026年以降、ひとり親控除の拡充が予定されています。拡充されると、これまでひとり親控除の対象にならなかった人も、利用できるようになるかもしれません。ひとり親控除の具体的な拡充内容は以下のとおりです。

| 改正項目 | 改正前の制度内容 | 改正後の制度内容 |

|---|---|---|

| 納税者の合計所得金額の要件 | 500万円以下 | 1,000万円以下 |

| 所得税の控除額 | 35万円 | 38万円 |

| 住民税の控除額 | 30万円 | 33万円 |

- ※所得税は2026年分から、住民税は2027年度分から適用予定

この拡充は、令和6年度税制改正に盛り込まれた改正項目です。令和6年度税制改正では、子供に関する税制について、2024年10月からスタートした児童手当の拡充や、それに伴う16歳から18歳までの扶養控除の縮小など、さまざまな制度の改正が行われました。子育て世帯全体への支援体制の見直しと同時に、ひとり親の自立支援を進めるために、ひとり親控除の拡充も行われています。

なお、児童手当の拡充と16歳から18歳までの扶養控除の縮小については、下記のように制度が改正されます。

| 改正項目 | 2024年9月までの制度内容 | 2024年10月以降の制度内容 |

|---|---|---|

| 対象となる児童 | 中学校修了まで | 18歳に達する日以後の最初の3月31日まで(高校生年代修了まで) |

| 手当額 |

|

|

| 支給回数 | 年3回 | 年6回 |

| 改正項目 | 改正前の制度内容 | 改正後の制度内容 |

|---|---|---|

| 所得税の控除額 | 38万円 | 25万円 |

| 住民税の控除額 | 33万円 | 12万円 |

- ※所得税は2026年分から、住民税は2027年度分から適用予定

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

寡婦控除との違い

ひとり親控除と似た制度として、寡婦控除があげられますが、両制度の主な違いは対象者です。寡婦控除は婚姻歴がある独身の女性が利用できる制度であるのに対し、ひとり親控除は性別や婚姻歴を問わず、1人で子供を育てる親が利用できます。それぞれの制度内容は、以下のように異なります。

| 項目 | ひとり親控除 | 寡婦控除 | |

|---|---|---|---|

| 対象となる人 |

|

|

|

| 要件 | 婚姻歴 | 不問 | あり |

| 性別 | 不問 | 女性のみ | |

| 扶養 | 同一生計で、総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない子供がいる | 扶養親族がいる(離婚の場合、死別・生死不明の場合は扶養親族の有無は不問) | |

| 所得 | 合計所得金額500万円以下(1,000万円以下に拡充予定) | 合計所得金額500万円以下 | |

| 控除額 | 所得税35万円、住民税30万円(所得税38万円、住民税33万円に拡充予定) | 所得税27万円、住民税26万円 | |

寡婦控除では、子供を扶養しているか否かは要件に含まれません。しかし、離婚して寡婦になった場合は、扶養親族がいることが要件となります。扶養親族とは、以下の要件を満たす親族です。

扶養親族の要件

- 配偶者以外の6親等以内の血族および3親等以内の姻族、いわゆる里子、市町村長から養護を委託された老人のいずれかに該当する

- 納税者と生計を一にしている

- 合計所得金額が48万円以下

- 青色申告者の事業専従者として給与を受け取っておらず、白色申告者の事業専従者でもない

具体的には、扶養している親や兄弟姉妹、祖父母などが該当します。一方、死別や生死不明を理由として独身になった場合は、扶養親族の有無を問わず寡婦控除の対象です。

寡婦控除については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

扶養控除との違い

ひとり親控除と扶養控除は、どちらも扶養している相手の有無に関連する控除ですが、具体的な要件や金額は異なります。

扶養控除は、以下の要件に該当する人を扶養している人が利用できる控除です。

扶養控除の控除対象扶養親族の要件

- 配偶者以外の6親等以内の血族および3親等以内の姻族、いわゆる里子、市町村長から養護を委託された老人のいずれかに該当する

- 納税者と生計を一にしている

- 合計所得金額が48万円以下

- 青色申告者の事業専従者として給与を受け取っておらず、白色申告者の事業専従者でもない

- 申告する年の12月31日時点で16歳以上

- ※国外居住の扶養親族については別途規定あり

ひとり親控除と扶養控除の主な違いは、扶養している相手について、子供以外の親族が含まれるか否かと、年齢要件があるか否かの2点です。ひとり親控除の対象は子供のみで、子供の年齢は問いません。一方、扶養控除の対象は子供以外の親族も対象となり、年齢は16歳以上となっている必要があります。

総所得金額等と合計所得金額の違いはあるものの、所得金額が48万円以下であることや、納税者と生計を一にしているといった要件は共通しているため、子供がひとり親控除と扶養控除の両制度の対象になることもあります。その場合、両制度を併用することが可能です。

また、ひとり親控除と扶養控除の控除額には、以下のような違いがあります。

| 扶養されている人の区分 | ひとり親控除額 | 扶養控除額(扶養親族1人当たり) | |

|---|---|---|---|

| 15歳以下 | 所得税35万円、住民税30万円(所得税38万円、住民税33万円に拡充予定) | – | |

| 16歳以上18歳以下(一般扶養親族) | 所得税38万円、住民税33万円 (所得税25万円、住民税12万円に縮小予定) |

||

| 19歳以上22歳以下(特定扶養親族) | 所得税63万円、住民税45万円 | ||

| 23歳以上69歳以下(一般扶養親族) | 所得税38万円、住民税33万円 | ||

| 70歳以上(老人扶養親族) | 同居老親等以外の者 | 所得税48万円、住民税38万円 | |

| 同居老親等 | 所得税58万円、住民税45万円 | ||

扶養控除については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ひとり親控除の申告方法

ひとり親控除の適用を受けるためには、年末調整または確定申告による申告が必要です。勤務先から給与を受け取っている給与所得者は原則として年末調整、それ以外の個人事業主や、年収2,000万円を超える給与所得者などは確定申告で申告します。

年末調整の場合と確定申告の場合、それぞれの申告方法は、以下のとおりです。

年末調整の場合

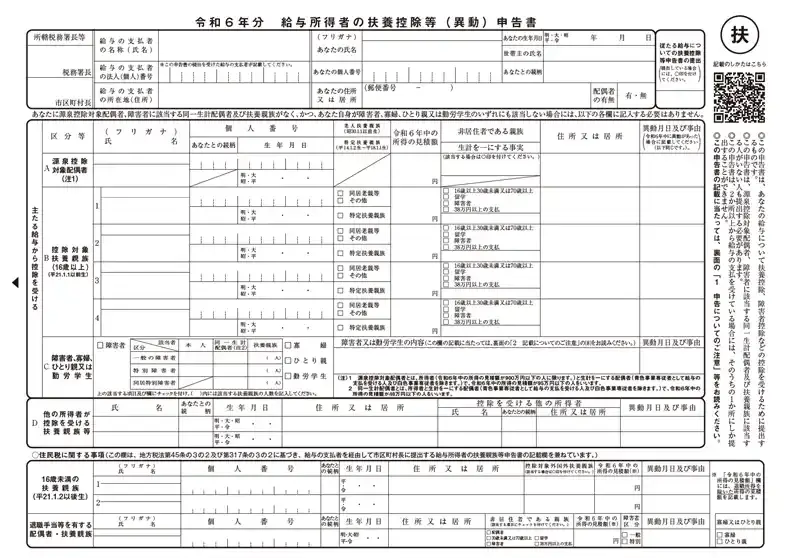

年末調整でひとり親控除の申告をするときは、「給与所得者の扶養控除等(異動)申告書」に必要事項を記入します。用紙は毎年秋ごろに勤務先から配布されるため、記入して勤務先に提出しましょう。なお、Web上で必要事項を記入して申告する場合もあります。

給与所得者の扶養控除等(異動)申告書

-

※国税庁「A2-1 給与所得者の扶養控除等の(異動)申告

」

ひとり親控除について申告したい場合は、「C 障害者、寡婦、ひとり親又は勤労学生」欄に記載します。「ひとり親」のチェックボックスにチェックを入れてください。異動月日や事由などの欄を記入する必要はありません。

また、扶養している子供が16歳以上の場合は「B 控除対象扶養親族」欄にも氏名などの必要事項を記入します。16歳未満の場合は、申告書下部の「住民税に関する事項」の「16歳未満の扶養親族」欄に記入してください。

年末調整の際にひとり親控除の適用について申告し忘れた場合は、確定申告で申告できます。申告内容がひとり親控除の適用のみで、所得税の還付を受けるだけであれば、ひとり親控除の適用を受けたい年の翌年1月1日から5年以内に申告してください。

確定申告の場合

確定申告でひとり親控除の申告をするときは、確定申告書 第一表と第二表に必要事項を記入する必要があります。

確定申告書 第一表では、「所得から差し引かれる金額」の「寡婦、ひとり親控除(17)~(18)」欄に、控除額である「35(0000)」を記入します。

確定申告書 第一表の「所得から差し引かれる金額」欄

-

※国税庁「所得税の確定申告

」

併せて、区分欄に「1」と記入してください。これは、寡婦控除とひとり親控除のどちらの適用を受けるのかを申告するための欄です。寡婦控除の場合は記入しません。

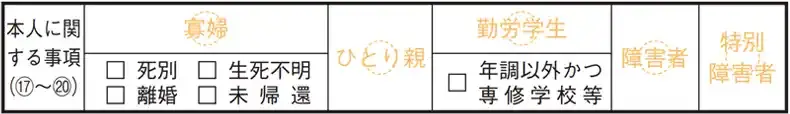

確定申告書 第二表では「本人に関する事項(17)~(20)」欄の「ひとり親」に丸をつけます。

確定申告書 第二表の「本人に関する事項」欄

-

※国税庁「所得税の確定申告

」

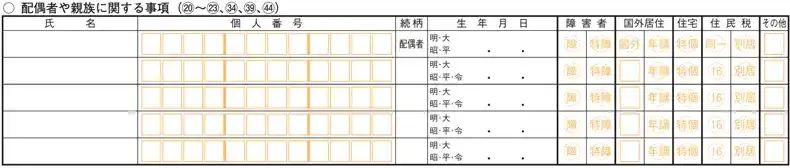

また、「配偶者や親族に関する事項(20)~(23)、(34)、(39)、(44)」に扶養している子供の情報を記入します。1行目は配偶者用であるため、2行目以降に記入しましょう。

確定申告書 第二表の「配偶者や親族に関する事項」欄

-

※国税庁「所得税の確定申告

」

作成した確定申告書は、申告する年の翌年2月16日から3月15日までの間に、所轄の税務署に提出します。提出方法は、e-Tax、郵送、窓口への持ち込みのいずれかです。

なお、郵送で提出する場合は管轄の税務署が業務センター化してないか確認しましょう。税務行政もDX化が推進されており、申告書、申請書などを郵送により提出する場合、業務センター化の対象となった税務署では業務センターに送ることとされています。例えば、東京国税局管内で管轄税務署が麹町、神田、⽇本橋、京橋、四谷、新宿、大森、雪谷、蒲田、中野、杉並、荻窪であった場合、郵送先は管轄の税務署ではなく、東京国税局業務センター⼤手町分室となります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ひとり親控除の適用判断で注意が必要な事例

ひとり親控除の適用になるかどうかの判断について、注意が必要な事例があります。以下のケースでは、要件に該当するかの判断を誤ることも少なくないため、正しく判断できるように要件を確認しましょう。

年内に離婚・死別・結婚した場合

年の途中で配偶者と離婚や死別した場合でも、その後再婚しておらず、その他の要件を満たすのであれば、その年のひとり親控除の対象です。あくまでも12月31日時点の状況で判断するため、申告漏れのないように注意してください。仮に、年末調整終了後に離婚、死別があった場合も、年末調整のやり直しや確定申告で適用を受けられます。

一方、年の途中まではひとり親控除の要件を満たしていても、12月31日時点で再婚している場合や事実婚状態になっている場合は、その年はひとり親控除の適用を受けることはできません。

子供の所得が増えた場合

子供の年間の所得金額が48万円を超えると、ひとり親控除や扶養控除の対象ではなくなります。アルバイトなどの給与所得の場合、年収103万円以上で対象外です。

なお、アルバイトの他に業務委託で副業をしている場合は、給与所得と副業の所得の合計が48万円を超えると対象外になってしまいます。ひとり親控除を適用したい場合は、子供の収入の状況を正確に把握しなければなりません。

養育費を受け取っている場合

離婚をして、元配偶者から養育費を受け取っている場合は、ひとり親控除の適用を受けられなくなるケースもあるため、注意が必要です。

「一定の年齢に達するまで」といった条件のもと、扶養義務の履行として養育費が支払われている場合、元配偶者も子供と生計を一にしている状態と判断されることがあります。その場合、元配偶者がひとり親控除を受けることも可能です。

1人の子供に対して、両親のそれぞれでひとり親控除の適用を受けることはできないため、この場合はどちらか一方しか適用を受けられないことになります。扶養控除も同様に、1人の子供に対して、両親のそれぞれが適用を受けることはできません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ひとり親控除を正しく申告して、税負担を軽減しよう

ひとり親控除は、1人で子供を育てる親のための所得控除です。婚姻歴や性別を問わず利用できるため、対象になりそうな場合は適用を受けることを検討しましょう。子供が16歳以上であれば、扶養控除との併用も可能です。

個人事業主やフリーランスがひとり親控除の申告をする際は「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」の利用が便利です。複式簿記での記帳が簡単に行えるうえに、自動集計ができるため、確定申告をスムーズに進められます。所得控除の適用も、画面の案内に沿って操作するだけで簡単です。ぜひご活用ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

よくあるご質問

ひとり親控除は子供が何歳までなら適用できますか?

ひとり親控除を適用するための子供の年齢制限はありません。ただし、申告者の合計所得金額が500万円以下で同一生計の子の年間の総所得金額等が48万円以下であることや、他の人の同一生計者や扶養親族になっていないことが条件としてあります。似たような控除で「扶養控除」というものがありますが、こちらは子供の年齢が16歳未満だと適用されません。

ひとり親控除の申請を忘れた場合どうすればいいですか?

ひとり親控除と扶養控除は併用できますか?

ひとり親控除と扶養控除は、どちらも要件を満たしていれば併用可能です。扶養控除は子供だけでなく、親や兄弟姉妹にも適用できます。なお、ひとり親控除は、要件が合えば、子供の人数も年齢も関係なく35万円です。扶養控除はひとり親控除とは違い、年齢に応じて子供一人あたりの控除額が定められています。例えば13歳と17歳の子供がいるひとり親の場合は「ひとり親控除35万円+扶養控除38万円=合計控除額73万円」が控除可能です。扶養控除は16歳未満の子供には適用できないため、13歳の子供にはひとり親控除、17歳の子供にはひとり親控除に加えて扶養控除が適用されます。ひとり親控除と扶養控除の違いについては本記事内で詳しく解説していますので、そちらを参考にしてみてください。

ひとり親控除を適用した場合、住民税を計算するといくらくらい節税になりますか?

ひとり親控除を適用した場合、住民税については一律30万円分控除されるため、住民税は10%なので、3万円分節税可能です。なお、前年中の合計所得金額が135万円以下(給与所得者の場合は、年収204万4千円未満)のひとり親は、住民税が非課税となります。 一方で所得税の場合はその人の所得や状況によって節税可能な金額が変わってきます。住民税と違って一律ではないため注意しましょう。

年末調整でのひとり親控除額はいくらですか?

年末調整のひとり親控除の控除額は35万円です。この35万円の控除によって節税できる税額については、その人の所得や状況によって異なるため注意しましょう。年末調整でのひとり親控除の申告方法については本記事内で詳しく解説していますので、控除を適用したい方はぜひ参考にしてみてください。

ひとり親控除の申告方法はこちら

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。