土地の売却で確定申告は必要?必要書類や申告方法も解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

土地を売却した際には、利益を得られる場合もありますが、損失が発生してしまう場合もあります。

どちらの場合も、基本的には、確定申告を行いましょう。

特に売却で利益があった場合に確定申告をしていないと、無申告加算税などのペナルティが課されてしまいます。損失が出た場合でも確定申告で節税ができるケースがあるので確認しておくことが大切です。

ここでは、土地の売却で必要となる確定申告の詳細と節税につながる制度、書類や申告書類の書き方についても解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

土地の売却では基本的に確定申告が必要

土地を売却した際は、基本的に確定申告が必要です。

確定申告とは、納税者が自身の1年間の所得とそれに対する所得税などの額を計算し、税務署に申告する一連の手続きのことです。1月1日から12月31日までの1年間の分を、原則として、その翌年の確定申告期間中に申告します。

土地の売却益がある場合と損失が出た場合で、確定申告が必要な理由を見ていきましょう。

土地の売却で利益(譲渡所得)がある場合

確定申告が必要になるケースとして、土地を売却した際に、利益(譲渡所得)が発生している場合があげられます。

土地の売却における利益とは、譲渡価額から取得費、譲渡費用を差し引いた金額のことです。土地の売却益は譲渡所得に当たり、事業所得や給与所得とは分けて課税されます。この譲渡所得がある場合には、確定申告が必要となります。

譲渡所得は、以下の式で計算できます。

譲渡所得を求める計算式

譲渡価額-(取得費+譲渡費用)=譲渡所得

なお、取得費とは、土地や建物の購入代金、建築代金、購入手数料などを指します。

上記の他に取得費として含まれる費用については、国税庁「No.3252 取得費となるもの」を参考にしてください。

また、譲渡費用とは、土地を売るために直接かかった費用のことです。仲介手数料や売主が負担した分の印紙税、土地を売るために建物を取り壊した場合の取り壊し費用、建物の損失額などが該当します。

例えば、3,000万円で取得した土地を4,000万円で売却し、売却のためにかかった費用が100万円だったとします。この場合、譲渡所得は900万円あるため、確定申告が必要になります。

譲渡所得を求める計算式

4,000万円-(3,000万円+100万円)=900万円

土地の売却で損失が出た場合

土地を売却した利益(譲渡所得)がゼロ、またはマイナスの場合には、原則として確定申告は不要です。

ただし、以下で解説する「譲渡損失の損益通算及び繰越控除の特例」の適用を受けられるケースのように、譲渡損失が発生していても、確定申告をすることで納める税金の額を減らせる場合があるため、確認しておくことが大切です。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

土地売却の際に受けられる特例がある

土地を売却した際に、一定の要件を満たす場合に納税額を軽減できる特例がいくつか設けられています。大きな節税につながることがあるので、しっかり確認しておきましょう。

土地を売却した際に適用を受けられる、主な特例をいくつかご紹介します。

相続財産を譲渡した場合の取得費の特例

「相続財産を譲渡した場合の取得費の特例」とは、相続または遺贈により取得した土地を譲渡した際に、一定の要件に当てはまる場合、相続税額のうち一定の金額を土地の取得費に加算できる特例のことです。

土地の取得費が増える分、譲渡所得は小さくなるため、納める税額も軽減できます。

マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

自宅と敷地や、自宅を取り壊した後の敷地を売却して損失が出た場合には、「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」の適用を受けると、事業所得や給与所得との損益通算が可能です。

この特例におけるマイホームとは、自分が居宅として使用していた家屋や敷地などのことを指します。なお、特定の適用を受けるには、所有期間が5年を超えるものであることなど、一定の要件を満たさなければなりません。

土地を売却して損失が出た場合、その損失額は他の土地や建物の譲渡所得と損益通算できますが、事業所得や給与所得との損益通算はできません。しかし、この特例の適用を受けることができると、売却によって発生した損失は譲渡所得だけでなく、事業所得や給与所得との損益通算も可能です。

さらに、損益通算しても控除しきれない損失金額は、譲渡年の翌年以後3年間にわたって繰越控除できます。

居住用財産を譲渡した場合の3,000万円の特別控除の特例

自宅を取り壊した敷地を売却して利益が出た場合には、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」の適用を受けられ、譲渡所得から3,000万円を控除できる可能性があります。

この特例は原則として自宅を売却したケースに限られるものの、自宅を取り壊して土地だけを売却した場合でも、取り壊して1年以内に売却契約を結んでいるなどの一定の要件を満たせば特例の適用を受けられます。

マイホームを売ったときの軽減税率の特例

「マイホームを売ったときの軽減税率の特例」とは、自宅を取り壊した後の土地を売却したり、自宅と敷地を同時に売却したりした場合に、所有期間が5年を超える土地や建物を売ったときの長期譲渡所得の税額よりも低い税率で計算できる制度のことです。

居住していた建物を取り壊して土地だけを売った際に、自宅や敷地の所有期間が共に10年を超えているなど一定の要件を満たす場合には、この軽減税率の特例の適用を受けられます。

なお、長期譲渡所得とは、譲渡した年の1月1日における所有期間が5年を超える土地や建物などを譲渡した際に得た所得金額のことです。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

土地の売却で確定申告する際に必要となる書類

土地の売却で確定申告をする際に必要となる主な書類は、以下のとおりです。どのような書類が必要なのかを確認して準備しましょう。

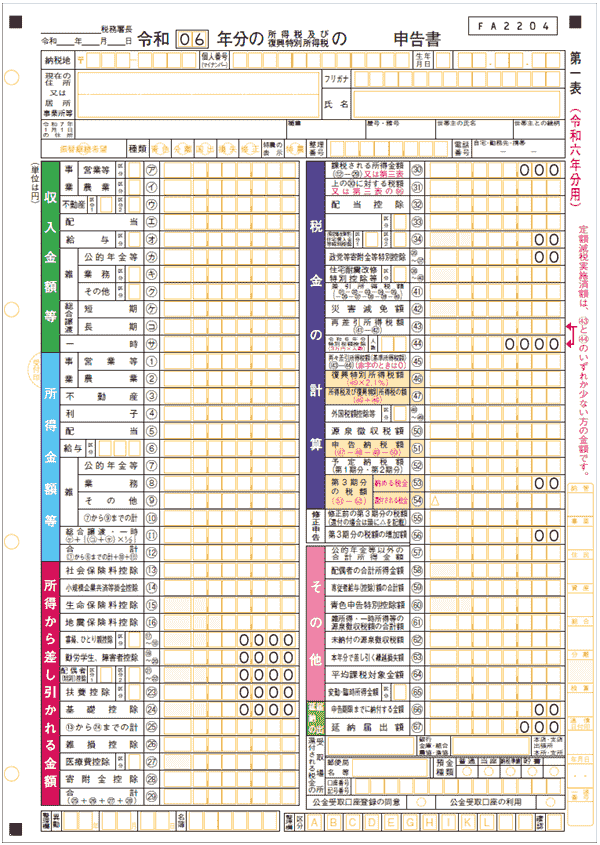

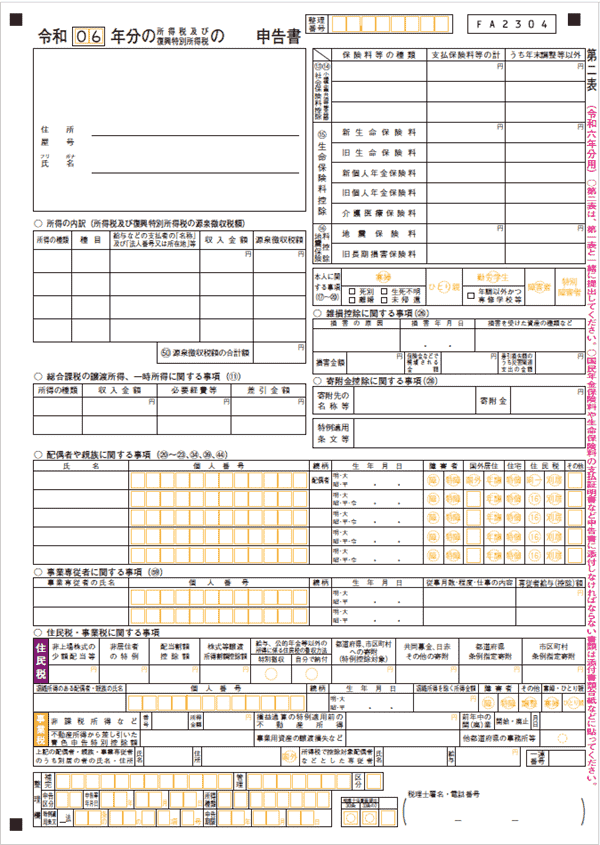

確定申告書

土地を売却した際の確定申告では、全員が提出する確定申告書 第一表・第二表に加え、分離課税の申告に使用する確定申告書 第三表(分離課税用)も必要です。

確定申告書 第一表には1年間の収入や所得、所得控除など、第二表には第一表に記載した所得や控除の内訳など、第三表には土地の譲渡所得をはじめとした申告分離課税の対象となる所得について記載します。

申告分離課税とは、譲渡所得など一定の所得について、他の所得とは分離して税額を計算する制度のことです。

確定申告書の用紙は、税務署の窓口で受け取るか、国税庁のWebページ「所得税の確定申告」からダウンロードすることで入手できます。なお、e-Taxで申告する場合には、作成したデータをそのまま送付できるため、確定申告書を入手する必要はありません。

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】」は、売却した不動産の情報や売却価額、購入金額、譲渡費用などを計算して記載する書類です。譲渡所得の内訳書は1から5面まであり、1から3面はすべての場合、4・5面は特例の適用を受けたい場合に記入します。

譲渡所得の内訳書の入手方法は、確定申告書と同様です。

売買契約書のコピー、売却時の手数料・税金の領収書のコピー

確定申告書や譲渡所得の内訳書に記載する売却価額や譲渡費用を裏付けるために、売買契約書のコピーと共に売却時の手数料・税金の領収書のコピーが必要になります。土地を売却した際の領収書は、きちんと保管しておくようにしましょう。

登記事項証明書

確定申告で、「マイホームを売ったときの軽減税率の特例」や、「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」の適用を受ける場合には、売却した居住用財産の登記事項証明書の添付が必要です。

一方、確定申告でその他の特例の適用を受ける場合には、買い換えた居住用財産の登記事項証明書の添付が必要な場合もあります。

このように、確定申告の際は、特例の種類と用途に応じて申告書に添付する登記事項証明書の種類が異なるため、注意しましょう。

なお、登記事項証明書は、法務局の窓口で申請するか、法務局のオンラインシステムから交付請求することでも入手できます。

参考:国税庁

-

No.3302 マイホームを売ったときの特例

-

No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

-

No.3379 「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」を受けるための申告手続と添付書類等

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

土地を売却した際の確定申告の書き方

土地の売却に関する確定申告書類を書く際は、まず譲渡所得の内訳書を作成し、続いてそこで計算された数値を確定申告書 第三表に転記してから、他の項目も記載します。最後に、確定申告書 第一表・第二表の記載という流れで進めていくとよいでしょう。

具体的な書き方は以下のとおりです。

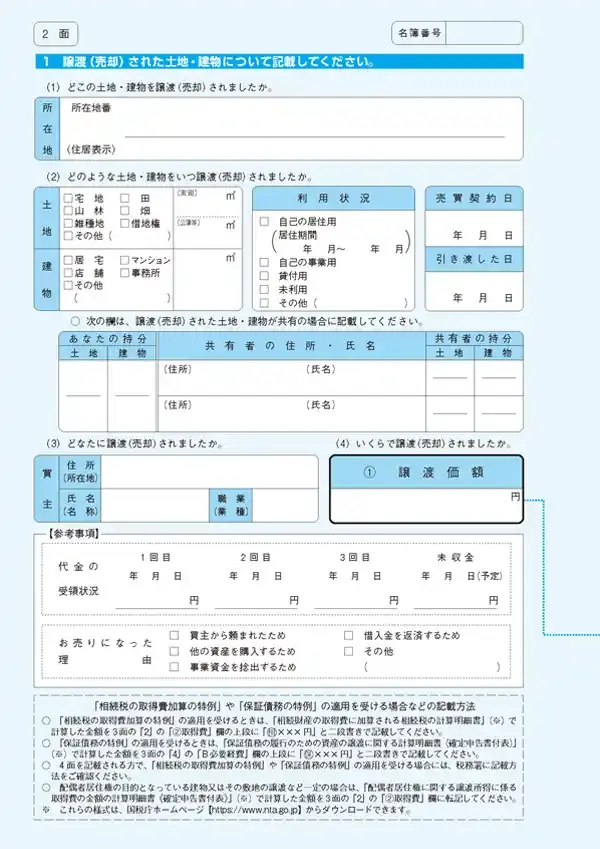

なお、譲渡所得の内訳書は1面・2面・3面の記入が必要ですが、ここではより重要な記載事項のある2面・3面の書き方について解説します。

譲渡所得の内訳書 2面の書き方

譲渡所得の内訳書2面には、売却した土地の情報や売却先、譲渡価額などを記載します。重要な記載項目について、詳しく見ていきましょう。

譲渡所得の内訳書 2面

-

※国税庁「所得税の確定申告

」

「所在地」欄

「所在地」欄の「所在地番」には、登記事項証明書に記載されている所在地を、「住居表示」には、郵便物の届く住所を記載します。所在地番と住居表示は別々なことがほとんどであるため、書き間違いに注意してください。

「利用状況」欄

「利用状況」欄には、土地の現在の利用状況について記載します。自己の居住用や自己の事業用などの中から、当てはまるものにチェックを入れます。

「売買契約日」「引き渡した日」欄

「売買契約日」欄には、契約書のとおりに土地の売買契約を交わした日を記載します。「引き渡した日」欄には、土地を買主に引き渡した日を記載します。

「買主」欄

「買主」欄は、土地の買主の情報を記入する欄です。買主の住所・所在地、氏名・名称、職業・業種を記載します。

「譲渡価額」欄

「譲渡価額」欄には、土地の売却価額を記載します。固定資産税の精算金は売却価額に含まれます。

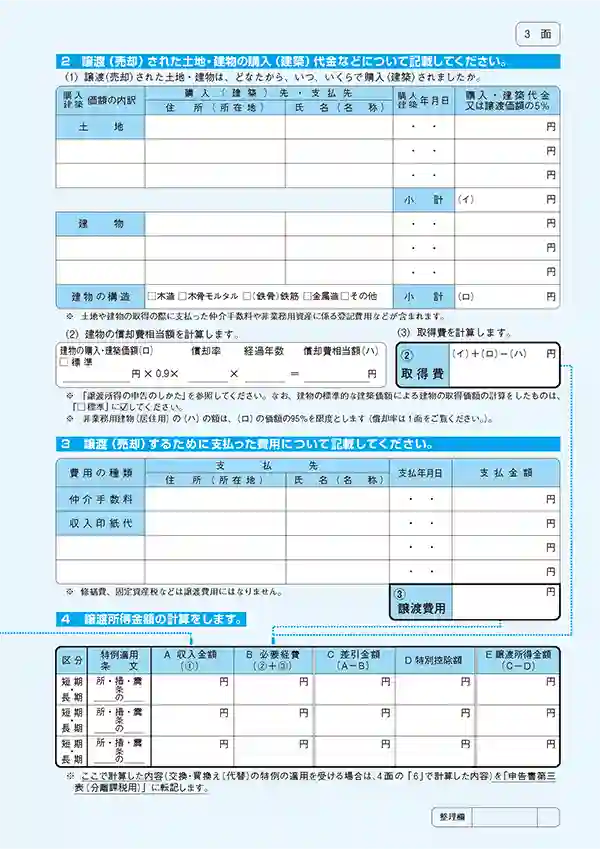

譲渡所得の内訳書 3面の書き方

譲渡所得の内訳書3面には、以下のような譲渡所得金額の内訳を記載します。ここでの計算結果を基に、納めるべき税金の額が算出されます。

譲渡所得の内訳書 3面

-

※国税庁「所得税の確定申告

」

「購入・建築価額の内訳」欄

「購入・建築価額の内訳」欄には、売却した土地の所在地と共に、誰から、いつ、いくらで購入したのかも併せて記載します。購入代金は、購入の際に支払った仲介手数料や不動産取得税などの費用も対象になります。

「譲渡費用」欄

土地の売却に際して建物を取り壊した場合の取り壊し費用といった、土地を売却するために支払った費用の内訳を「譲渡費用」欄に記載します。

「仲介手数料」欄には、不動産会社発行の領収書などを見ながら、支払先の不動産会社などの住所と名称、支払年月日、支払金額を記載してください。「収入印紙代」欄には、支払金額のみを記載します。測量費など、他にもかかった費用がある場合は、空欄に費用の種類と金額を記載します。

一方、修繕費や固定資産税のような、資産の維持・管理のための費用は譲渡費用には含まれないため、注意しましょう。

「区分」欄

「区分」欄は、売却した土地を所有していた期間で判定して記載します。譲渡した年の1月1日時点において所有期間が5年を超えている場合は「長期」、5年以下の場合は「短期」に◯をつけます。

「特例適用条文」欄

特例の適用を受ける場合は、「特例適用条文」欄に該当する条文を記載します。主な特例と条文を紹介しておきます。項・号まで記載してください。

特例適用条文の例

- 措置法35条1項:マイホームを取り壊した後土地を売却し、利益があった場合の3,000万円の特別控除の特例

- 措置法31条の3:マイホームを取り壊した後土地を売却し、利益があった場合の軽減税率の特例

- 措置法39条:相続した土地を譲渡した場合の相続税額の取得費加算の特例

(なお、措置法39条の特例を活用する場合は、「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】」と共に、「相続財産の取得費に加算される相続税の計算明細書」の添付も必要となります)

「A 収入金額」「B 必要経費」「C 差引金額」「D 特別控除額」「E 譲渡所得金額」欄

これまで記載してきた内容を基に、「A 収入金額」欄、「B 必要経費」欄にそれぞれ該当項目を転記し、「C差引金額」欄を計算します。

マイホームを取り壊した後に土地を売却し、利益があった場合の3,000万円の特別控除など、特別控除額がある場合には「D 特別控除額」欄に記載し、「E 譲渡所得金額」欄を算出します。

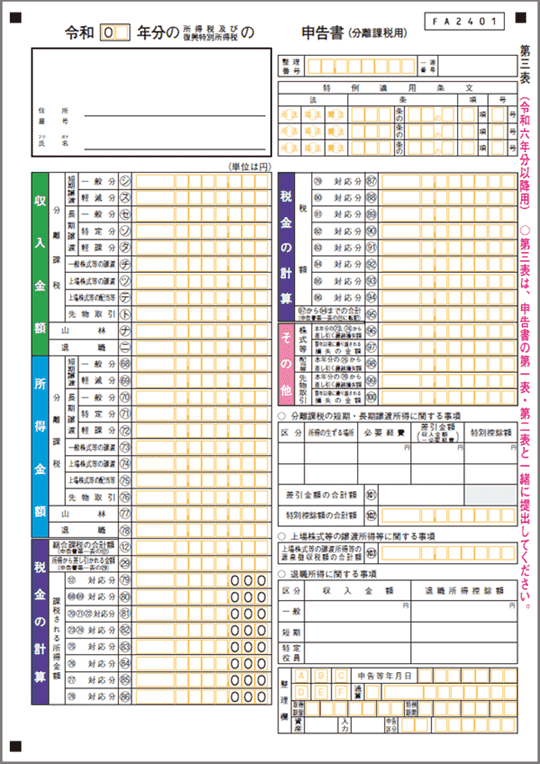

確定申告書 第三表の書き方

譲渡所得の内訳書ができたら、内容を確定申告書 第三表に転記し、確定申告書 第三表を完成させます。

主な項目の書き方について解説します。

確定申告書 第三表

-

※国税庁「所得税の確定申告

」

「特例適用条文」欄

「特例適用条文」欄には、譲渡所得の内訳書 3面の「特例適用条文」欄に記載した、特例の適用を受ける条文を記載します。この欄では、項・号まで正確に記載するため、気を付けましょう。

「収入金額」欄

「収入金額」欄には、譲渡所得の内訳書 3面の「A 収入金額」欄に記載した数字を転記します。譲渡所得の内訳書3面に記載したとおり、譲渡年の1月1日時点で土地を保有していた年数が5年以下なら短期譲渡、5年超なら長期譲渡です。通常記載するのは「一般分」欄で、「特定分」欄と「軽減分」欄は、該当する特例の適用を受ける場合に使用します。

「所得金額」欄

「所得金額」欄は、譲渡所得の内訳書の数字を転記します。3面の「E 譲渡所得金額」欄の数字を入れてください。

「分離課税の短期・長期譲渡所得に関する事項」欄

「分離課税の短期・長期譲渡所得に関する事項」欄の詳しい書き方は以下のとおりです。

「区分」欄には、「収入金額」欄と揃えて、「長期・短期」の別と「一般分・軽減分・特定分・軽課分」の別について記載します。「所得の生ずる場所」欄は、譲渡所得の内訳書 2面にある「所在地」欄の所在地番を転記してください。

「必要経費」欄と「差引金額」欄には、譲渡所得の内訳書 3面の「B 必要経費」欄と「C 差引金額」欄からそれぞれ転記します。

確定申告書 第一表・第二表の書き方

最後に、確定申告書第一表・第二表を作成します。まず第二表から記載し、続いて第一表に第二表の該当箇所を転記し、記載を進めていきましょう。

確定申告書 第一表

確定申告書 第二表

-

※国税庁「所得税の確定申告

」

確定申告については以下の記事で詳しく解説していますので参考にしてください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

土地を売却した際に確定申告をする際の流れ

土地を売却し、確定申告をする場合には、売却年の翌年に当たる2月16日から3月15日(土日祝の場合は翌平日)までに確定申告をしなければなりません。

実際に確定申告をする際の手続きなどの流れは、以下のようになります。

1. 必要書類を準備する

土地売却について確定申告をするために、まずは必要となる書類を揃え、提出書類を作成します。

例えば、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」を活用する場合には、譲渡契約締結日の前日において、住民票に記載されている住所と売却した居住用財産の所在地とが異なる場合もあるかもしれません。そのような場合には、戸籍の附票の写しなども必要となります。

したがって、特に特例を受けたい場合には、必要となる書類の種類も増えるため、事前の準備が重要です。源泉徴収票や各種控除の適用書類などがある場合には、提出する必要はないものの、申告書類を作成する際に必要となるため、こちらも用意しておくといいでしょう。

2. 税務署に確定申告書類を提出する

提出書類が完成したら、確定申告期間中に管轄の税務署に確定申告書類一式を提出します。

税務署の窓口で直接提出する以外に、e-Taxでのオンライン提出や郵送での提出などの方法があります。なお、e-Taxでオンライン提出する場合には、原則としてマイナンバーカードとスマートフォンなどの読み取り端末が必要になります。e-Taxを利用したい場合は、事前に準備をしておきましょう。

3. 所得税の納付を行う・還付を受ける

確定申告書類を提出したら、確定申告期間中に所得税を納付します。ただし、振替納付を選択する場合には、4月の振替日に口座から引き落とされます。所得税の納付は振替納付のほか、インターネットバンキング納付やATM納付、クレジットカード納付、スマホアプリ納付、コンビニ納付、金融機関窓口での現金納付も可能です。

確定申告の流れについては以下の記事で詳しく解説していますので参考にしてください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

土地を売却した際の譲渡所得税の計算方法

土地を売却した際の、譲渡所得税の計算方法も知っておきたいところです。譲渡所得税の計算方法は、以下のとおりです。

1. 譲渡価額から取得費や譲渡費用を差し引く

譲渡所得税を計算する場合は、まず、譲渡価額から取得費や譲渡費用を差し引き、差引金額を算出します。譲渡所得の内訳書 3面でいえば、「差引金額 C」欄を求める計算になります。

例えば、4,000万円で購入した土地を5,000万円で売却し、仲介手数料などの譲渡費用が200万円かかった場合、差引金額は以下のとおりです。

譲渡価額から取得費や譲渡費を差し引く際の計算例

5,000万円-(4,000万円+200万円)=800万円

なお、相続や贈与によって土地を取得した場合の取得費は、被相続人または贈与者がその土地を購入した際の購入代金や手数料などを基に計算します。もし、先祖伝来の土地であったり、買い入れた時期が古かったりするなど、売った土地の取得費がわからない場合には、売却金額の5%相当額を取得費にできます。

2. 特別控除額があれば差し引く

譲渡価額から取得費や譲渡費用を引いた差引金額を算出したら、特別控除額がある場合にはその分も差し引きます。

特別控除とは、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」など、一定の要件を満たすときに譲渡所得が減額される制度です。差引金額から特別控除額を差し引いた金額が、譲渡所得になります。

なお、差引金額が3,000万円の特別控除の範囲内であれば、譲渡所得は生じないことになりますが、この場合も「居住用財産を譲渡した場合の3,000万円の特別控除の特例」を申請するために、確定申告が必要となります。

3. 譲渡所得税額を計算する

特別控除額も差し引いたら、譲渡所得金額から、譲渡所得税額を算出します。

譲渡所得税額は、売却した土地の保有期間が5年超の場合と5年以下の場合で税率が異なります。また、マイホームを売ったときの軽減税率の特例の適用を受ける場合は、軽減税率で計算します。

保有期間が5年超の場合

税額=譲渡所得×15%

保有期間が5年以下の場合

税額=譲渡所得×30%

マイホームを売ったときの軽減税率の特例の適用を受けるとき

譲渡所得が6,000万円以下の場合:所得税額=譲渡所得×10%

譲渡所得が6,000万円超の場合:所得税額=(譲渡所得-6,000万円)×15%+600万円

例えば、譲渡所得が800万円で保有期間が5年超だった場合、納める譲渡所得税額は「800万円×15%=120万円」です。実際に納める税額は、これに税額の2.1%の復興特別所得税を加えた金額になります。

なお、ここでは自宅の保有期間が5年超か5年以下かの判断が重要となるため、売却した居住用財産の登記事項証明書など、公的な書類で確認するようにしましょう。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

土地を売却する際は確定申告が必要なのかも確認しよう

土地を売却した際は、確定申告が必要になるケースがあります。また、売却で損失が発生し、確定申告が不要となるケースであっても、確定申告をすることで節税につながる場合があります。

土地を売却した際には、まず、確定申告が必要なのかどうかをしっかり確認するようにしてください。利用できる税金の特例や控除制度がないかどうかも、併せて確認してみましょう。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。