確定申告後に払う税金5つに注意!申告後にやっておくべきこと

執筆者: 入野 拓実(税理士)

更新

例年3月15日を過ぎると確定申告が終わり、ホッとしている方も多いことでしょう。確定申告は終わったら、書類をしまい込んでスッキリ!という方はいませんか?

今回は、所得税の確定申告後に気を付けておきたいこと、次の確定申告を効率化するために準備しておきたいことを紹介します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

金融機関などの連携でAIが自動仕訳!

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

住民税・事業税・国保・予定納税のこと、忘れてない?

所得税の確定申告で支払った税金は「所得税」。消費税の課税事業者の場合は、消費税の確定申告もあるでしょう。個人事業主にかかってくる税金は、他にもあります。

- 住民税

- 事業税(※対象業種の事業者の場合)

- 国民健康保険料(税)

- 所得税の予定納税(※対象事業者のみ)

といったものです。これらの税金の通知は、所得税の確定申告が終わってしばらく経ってから届きます。

例えば、住民税の場合、6月ごろに「住民税課税決定通知書」が届きます。その通知を見て「こんな税金知らなかった」「こんなにたくさん!?」「払えるかな…」と驚いてしまう方が非常に多いのです。

だからこそ、自分がいつ・どの税金を・どれくらい支払うのか、ざっくり把握しておきましょう。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

いつ・どれくらい払うの?ざっくり把握しよう

それぞれの税金の納付時期、金額、対象者は次のようになっています。ざっくりと金額の目安と時期を確認しておきましょう。

所得税を納税した人はもちろんですが、還付申告だった人も還付されたお金はそのあとの税金の予定を確認して余裕をもった資金計画を立てることをおすすめします。

| 種類 | いつ払うか | いくら払うか | 対象者 |

|---|---|---|---|

| 住民税 | 6月、8月、11月、1月 | 課税所得×10% | 全員 |

| 事業税 | 8月、11月 | (事業所得-290万円)×5% | 対象業種の事業者で、利益が290万円超の人 |

| 国民健康保険料(税) | 6月~3月(年10回) | (総所得金額-43万円)×10% | 全員 |

| 所得税の予定納税 | 7月、11月 | 確定申告で払った所得税額の3分の2 | 所得税が15万円以上の人 |

住民税

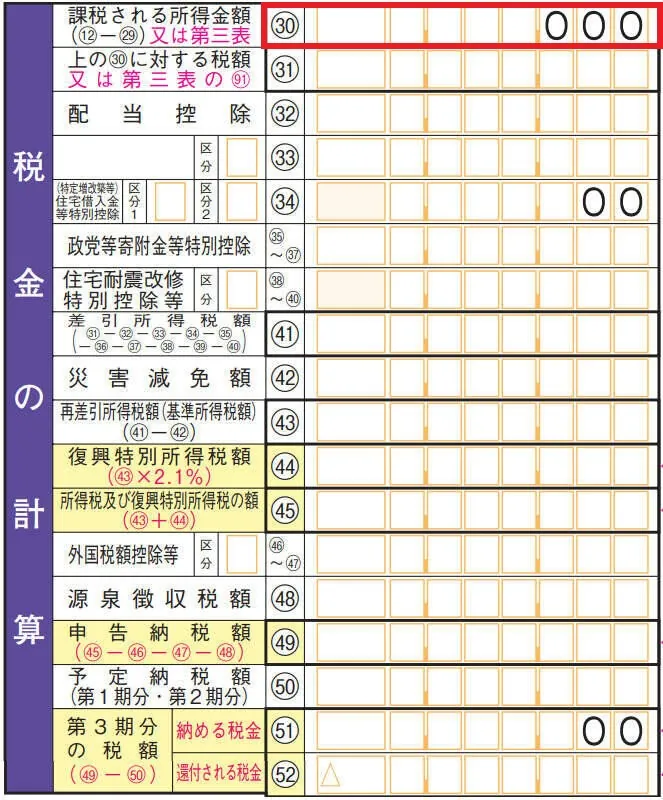

住民税の金額は、所得税の確定申告書 第一表「㉚課税される所得金額」に税率10%をかければ、ざっくり計算することができます。

厳密にいうと、所得税と住民税で所得控除の金額が異なりますし、「均等割」というものがかかってきます。この計算方法はあくまで、「ざっくりと納税額を把握するため」だと考えてください。

この金額を6月、8月、11月、1月に4分割で支払っていくことになります。

事業税

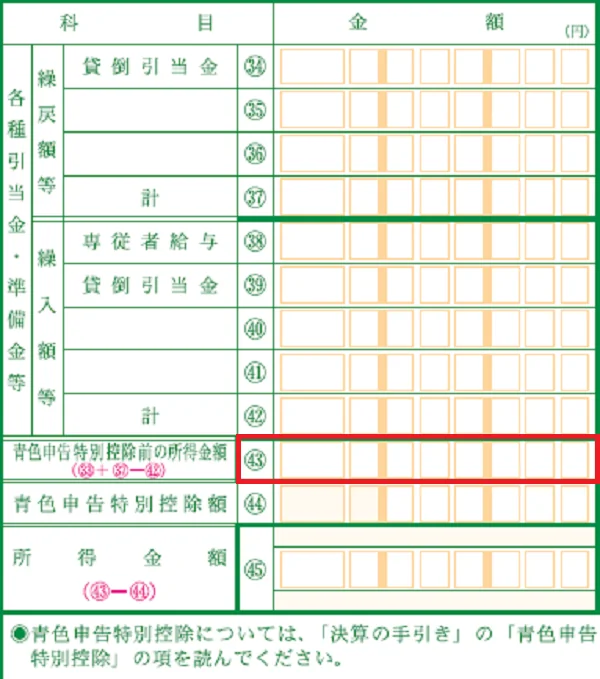

事業税は、対象業種の事業者で、利益(売上から経費を差し引いた後の金額)が290万円を超えている人に対してかかる税金です。※青色申告特別控除を控除する前の金額

具体的には、青色申告決算書1ページ目の「青色申告特別控除前の所得金額」が290万円を超えているかどうかで判断します。

290万円以下の場合、支払う必要はありません。290万円を超えている場合、「超えた部分の金額×5%(※)」が年間の事業税となります。その金額を、8月と11月の2分割で支払っていくことになります。

- ※3%、4%の業種や、芸術関係は課税対象外などの例外有り

国民健康保険料(税)

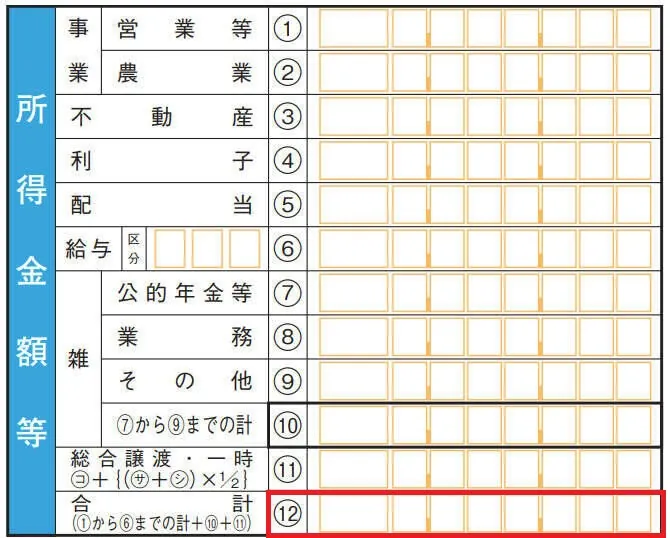

国民健康保険料(税)の金額は、所得税の確定申告書の「⑫所得金額等の合計」欄から43万円をマイナスした金額に、8%、または10%をかければ、ざっくり計算することができます。

40歳未満の方は8%、40歳以上の方は10%をかけるといいでしょう。なぜなら、40歳を迎えると介護保険料がかかります。実際には、40歳の誕生日の前日が属する月から健康保険料(税)とともに介護保険料分として約2%が徴収されるので10%で計算をします。

- 例)

- 5月2日生まれの人が40歳になる場合は、5月1日が前日なので、5月から。

- 5月1日生まれの人が40歳になる場合は、4月30日が前日なので、4月分から。

この金額を6月から3月まで10回に分けて支払っていくことになります。ちなみに国民健康保険料(税)は、自治体によって税率に違いがありますし、上限として限度額も設けられています。

たとえば筆者が住んでいる千葉県柏市だと、2024年6月現在は次のようになっています。

国民健康保険料の料率と賦課限度額

| 令和6年度 | ||

|---|---|---|

| 医療分 | 所得割 | 6.89% |

| 被保険者別均等割 | 27,180円 | |

| 世帯別平等割 | 12,720円 | |

| 賦課限度額 | 650,000円 | |

| 後期高齢者支援金分 | 所得割 | 2.57% |

| 被保険者別均等割 | 13,200円 | |

| 賦課限度額 | 240,000円 | |

| 介護分(40~64歳の方) | 所得割 | 2.07% |

| 被保険者別均等割 | 15,000円 | |

| 賦課限度額 | 170,000円 |

- 引用元:柏市 国民保険のしくみ

住んでいる自治体のHPをチェックし、限度額と税率をざっくり把握しておきましょう。

どうやって払うの?

これらの税金の支払い方法には、以下のようなものがあります。

-

1.

口座振替納付

-

2.

クレジットカード納付

-

3.

スマホ納付(PayPay、LINE Pay、モバイルレジアプリなど)

-

4.

ペイジー納付

-

5.

窓口納付(金融機関、コンビニ、郵便局、役所等)

-

6.

地方税共通納税システム

この中で私がオススメしたいのは「1」~「4」までの納付方法です。

- 外出する必要がない

- 土日祝や夜間でも納付できる

- キャッシュレス

といったメリットがあるからです。特に「1」の口座振替は、期日に自動的に引き落としされるので、納付忘れの心配がないのも嬉しいポイントです。確定申告の期日から約1ヶ月後の引き落としなので資金繰りにも余裕が持てます。

ただし、振替口座の残高不足には注意してください。振替口座の残高不足などで振替納税ができなかった場合、納期限(所得税の確定申告の場合は3月15日)の翌日から納付する日までの期間について延滞税がかかります。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

確定申告の間違いに気づいたら、訂正申告や修正申告をする

訂正申告、修正申告、更正の請求の違い

修正申告や更正の請求は申告期限後に間違いを正すもの。それに対し訂正申告は申告期限内に間違いを正すものです。

所得税の確定申告の期限は3月15日ですから、3月16日以後に間違いに気づいた場合には、修正申告か更正の請求をすることになります。3月15日までであれば、訂正申告です。

訂正申告の手続き

訂正申告は、正しい申告書を出し直すだけでOKです。税務署は、申告期限内に同じ人から複数の申告書の提出があった場合には、最後に提出された申告書を、正しいものとして取り扱うことにしています。

修正申告、更正の請求の手続き

修正申告は、税金を追加で納めるための手続きです。つまり当初の申告で、売上の漏れがあったり、経費のダブりがあったりして、税金を少なく計算してしまっていたケースですね。

修正申告の場合は、申告書第一表、第二表を使用して提出します。分離課税の所得がある場合は、併せて申告書第三表(分離課税)も使用します。

2023年1月から「修正申告書(別表)第五表」は、廃止されました。申告書第五表は、2022年(令和4年)分以降の修正申告には使用しません。

ちなみに2023年1月からの所得税の確定申告書の変更では、2022年分の申告より「申告書A」は廃止となり、「申告書B」と統合されて「申告書」になりました。

それに対して更正の請求は、税金を返してもらうための手続き。「更正の請求書」という書類を提出する必要があります。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

書類を保管しておこう。所得税の確定申告書の控えの保存

紙で提出の場合

確定申告書を紙で提出する場合は、必ず提出用と控え用の2部を用意しましょう。

なお、2025年1月からは、申告書等の控えなどへの収受日付印の押なつが廃止されています。そのため、直接提出や郵送する際は、確定申告書等の正本のみを提出します。ご自身で控えの作成および保有、提出年月日の記録・管理をしましょう。

確定申告書の控えは、助成金の申請、融資やローンを受ける場合や賃貸契約をする場合など、収入や所得を証明するために使用することがあります。ぜひ、控えの作成と保有、管理をしましょう。

e-Taxの場合

e-Taxの場合は、申告後にメッセージボックスに届く「メール詳細(受信通知)」という書類を保管しておきましょう。

所得を証明する書類として確定申告書の控えが必要な場合は、「受信通知」とともに印刷しておくといいでしょう。「受信通知」には、申告された方の氏名または名称、提出先税務署、受付日時、受付番号および申告した税目等が表示されますので、証明となります。

帳簿や関連書類の保管

青色申告の場合

個人事業主の青色申告の場合、帳簿や領収書などの書類は、7年間の保管が必要となっています。

| 保存が必要なもの | 保存期間 | ||

|---|---|---|---|

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | 7年 | |

| 書類 | 決算関係書類 | 損益計算書、貸借対照表、棚卸表など | 7年 |

| 現金預金取引等関係書類 | 領収書、小切手控、預金通帳、借用証など |

7年(※) |

|

| その他の書類 |

取引に関して作成し、又は受領した上記以外の書類 (請求書、見積書、契約書、納品書、送り状など) |

5年 | |

- ※前々年分の所得が300万円以下の方は5年

「その他の書類」については5年となっていますが、かえって面倒くさくなるので、私はまとめて7年間保管しておくことをオススメしています。白色申告の人も対象書類は違えど、7年と5年なので、わからなくなりそうなら、まとめて7年間保存しておくと間違いがないです。

白色申告の場合

白色申告の場合の保存期間は以下の通りです。

| 必要なもの | 保存期間 | |

|---|---|---|

| 帳簿 | 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 | |

| 書類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

| 業務に関して作成し、又は受領した請求書、納品書、送り状、領収書などの書類 | 5年 | |

電子帳簿保存をしている場合

電子帳簿保存法は、帳簿や領収書などの書類をデータ保存している場合に適用される法律です。

ですから、すべての帳簿や書類を紙で保存している場合には、適用はありません。ただし、もしデータ保存している場合には、一定の要件に従って保存する必要があります。

領収書やレシートについては、原本(紙)で保存しておくことをオススメします。「スキャナ保存」という制度では、スキャンしたデータを保管すれば原本を破棄してOKとなっていますが、非常に要件が厳しいのです。私はコストや手間を考えて、スモールビジネスの方にはオススメしていません。

また、対象の帳簿をデータ保存している場合には、以下の3要件を満たす必要があります。

-

1.

システム関連書類の備え付け

-

2.

見読可能装置の備え付け

-

3.

調査でデータのダウンロードの求めに応じること

青色申告の65万円控除を適用するには、e-Taxか優良な電子帳簿保存する必要があります。e-Taxを選択するほうが、容易ではあります。

システム関連書類の備え付け

システム関連書類とは、PCなどの操作説明書と、事務処理マニュアルのことです。操作説明書はオンラインマニュアルでもOKとされています。

事務処理マニュアルについては、国税庁の電子帳簿保存法Q&Aのなかでサンプルが提示されています。こちらを参考に整えておくといいでしょう。

- 参考

- 国税庁:電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】

の以下のQを参照)

- Q「いわゆるオンラインマニュアルやオンラインヘルプ機能に操作説明書と同等の内容が組み込まれている場合、操作説明書が備え付けられているものと考えてもよいでしょうか。」

- Q「規則第2条第2項第1号ニに規定する備え付けておくべき「国税関係帳簿に係る電子計算機処理に関する事務手続を明らかにした書類」とは、具体的にどのような内容を記載したものが必要となりますか。」

- 国税庁:電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】

見読可能装置の備え付け

見読可能装置とは、PC、会計ソフト、ディスプレイ、プリンタとそれらの説明書のことです。これらを備え付けて、データをディスプレイや紙に速やかに出力できるようにしておく必要があります。

パソコンにインストールするタイプの「やよいの青色申告」では、e-Taxにも優良な電子帳簿保存にも対応しているので、青色申告の65万円控除は受けられます。

電子帳簿保存について

社会のデジタル化の流れにより、2022年(令和4年)1月1日施行された「改正電子帳簿保存法」では、帳簿書類を電子的に保存することで大きな見直しがありました。

具体的な改正内容は以下のとおりです。

これまで、対象の国税関係帳簿を電子保存する場合には、事前に申請と承認が必要でしたが、個人事業主の場合、2022年1月分から事前承認は不要です。逆に言うと2022年1月以後に、帳簿書類をデータ保存している事業者は、すべて電子帳簿保存法の適用を受けることになり、先述した保存要件を満たさなければなりません。

また、電子取引で受け取った書類は電子データのまま保存する義務が生じます。具体的には「電子メールで受け取った領収書や請求書のPDFファイルを紙に印刷して保存する」ことが法改正により不可となったのです。2024年1月以後の電子取引からは、完全義務化されています。

電子帳簿保存法について詳しくは、以下の記事をご覧ください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

還付金がいつどのように受け取れるか

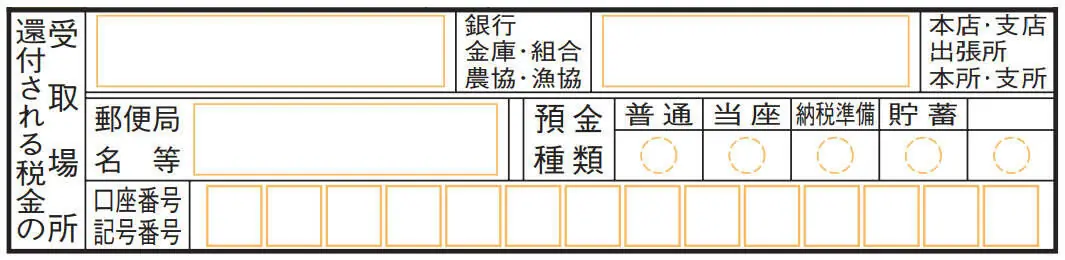

還付金は、所得税の確定申告書 第一表の右下に記載した口座に入金されます。

還付時期は、「いつ申告するか」によって変わってきます。私の経験上、最短の1/4に申告すると、1月の半ばには入金されますが、申告期限ギリギリの3月15日に申告すると、還付されるまでに1ヵ月~1か月半くらいかかる印象があります。

やはり税務署がまだそれほど忙しくないうちに申告すると、還付もはやい。それに対して2月中旬~3月は申告書が大量に提出されてる時期ですので、多少時間がかかってしまうようです。

- 参考

- 国税庁:【税金の還付】

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

次の確定申告の準備

白色申告から青色申告に切り替える

もし今回の所得税の確定申告を白色申告でした個人事業主の方は、必ず次の申告分から青色申告にしましょう。やるべきことは、以下の3点です。

- 3月15日までに、

- 「所得税の青色申告の承認申請書」を、

- 税務署に提出する

この手続きを行うことで、2025年分の確定申告(2026年3月16日(月)までに提出するもの)から青色申告となります。

新年分の帳簿の作成

もし今回の確定申告で、「期限ぎりぎりになった」「直前にまとめて処理した」という方は、はやめに次(2025年)分の帳簿付けにとりかかっていきましょう。

確定申告が面倒くさく、時間がかかる理由は、

- あの書類どこ行ったっけ

- このレシートなんだっけ

- ソフトの操作方法忘れた

といったロスがあるからです。年に1回まとめてやるのではなく、定期的にコツコツ作業をしたほうが時短になります。

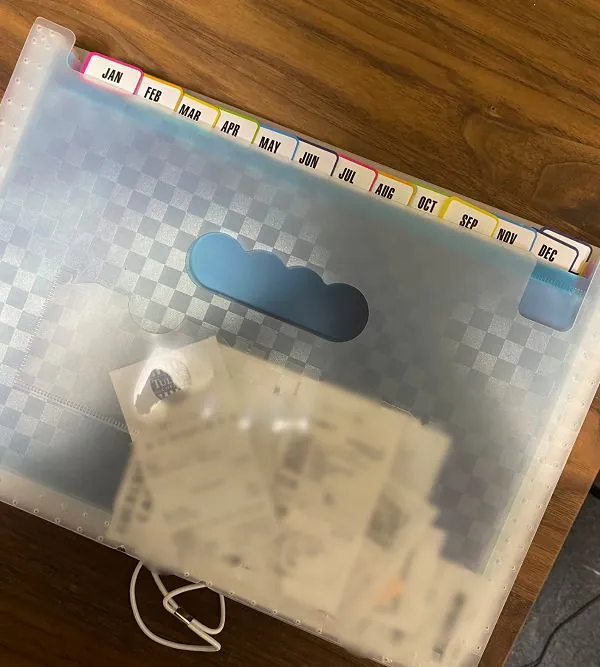

まずはレシートや請求書などの整理を、以下のように行います。

- 売上用と経費用でファイルを分ける

- 月ごとにわける

オススメは、ポケットファイルに月ごとに突っ込んでいく方法です。封筒に入れていってもいいでしょう。日付順に貼っていく方法もありますが、時間がかかるので私はオススメしていません。

次に、整理したレシートや請求書類を溜め込まず、定期的に入力します。溜め込まないためには、入力時間を固定することをオススメしています。

たとえば私の場合、毎週月曜の朝9時からの10分間が経理タイム。この時間には、他の仕事はしませんし予定も入れません。

頻度は週1が理想ですが、月1でも構いません。大切なのは時間を固定することです。定期的な入力を習慣付ければ、確定申告がグッと楽になります。さらに「やよいの青色申告 オンライン」などの申告ソフトを使うと帳簿付けは楽になります。銀行口座などと連携もできて、口座での取引は自動的に仕訳してくれるので、帳簿を付ける手間も確定申告時期に慌てることも減るのです。

次は慌てず、申告ができるよう今から準備をしておきたいですね。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の執筆者入野 拓実(税理士)

1989年生まれの税理士。28歳の時に千葉県柏市で独立開業。リーマンショックや震災で複数の担当先の倒産を目の当たりにし、財務・経営分析を研究。顧問先には「不況に耐える会社作り」「手元にお金を残す経営」をモットーにサポート。執筆・セミナー・YouTubeでも、フリーランス・中小企業向けに発信を行っている。

Webサイト:入野拓実税理士事務所

YouTubeチャンネル:フリーランスの社長のための税金チャンネル

Twitter:税理士@入野拓実