確定申告で屋号は必要?屋号を使う場面やメリットなどを解説

監修者: 岡本匡史(税理士)

更新

個人事業主やフリーランスが事業を行う際には、屋号を持つことが可能です。また、確定申告書には「屋号・雅号」の記入欄がありますが、記載は必要なのでしょうか?

本記事では、複数の屋号がある場合の対応や、屋号を付けるメリット、屋号を使う場面の他、屋号を付ける際のポイントなどについて解説します。

屋号は事業を行ううえでの名称

屋号は個人事業主やフリーランスが事業を行ううえの名称です。例えば「○○商店」や「××事務所」などが該当します。ただし、屋号は必ず付けなければいけないわけではありません。個人事業主やフリーランスは屋号を付けず、本名で事業を行うことも可能です。

屋号に似た概念として雅号や商号があります。雅号は著述家や画家、芸能関係者などが利用する本名以外のペンネームや芸名などです。また、商号は法人が登記する際の名称で、「○○株式会社」などが該当します。

屋号は、漢字やひらがな、カタカナ、アルファベットなど好きな文字で作成でき、長さの制限などもありません。ただし、「株式会社」や「有限会社」といった、法人であると誤解を招くような屋号は付けられません。また、「○○銀行」といった名称の使用も銀行法で禁じられているため、実際の業種に則した屋号を付けましょう。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

屋号は複数持つことが可能

屋号はひとりの事業者が複数持つことも可能です。例えば、食堂と喫茶店を経営していて、それぞれの店舗名が違うといった場合は、それぞれの店舗名を屋号として利用できます。

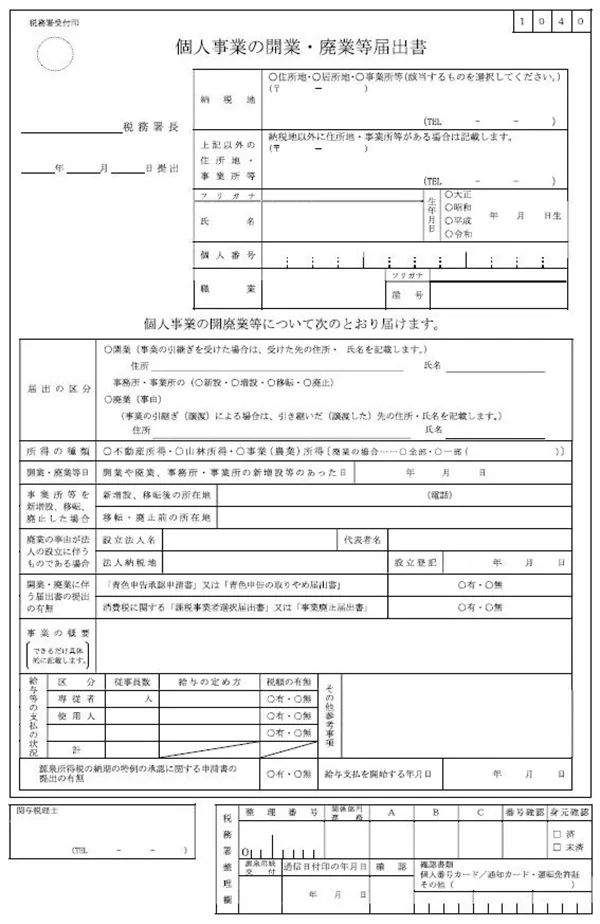

個人事業主やフリーランスが事業を始める場合、納税地を所轄する税務署に開業届(個人事業の開業・廃業等届出書)を提出する際に登録を行いますが、主な収入源となる事業の屋号のみを届け出て、それ以外は届け出ずに利用することも可能です。複数の屋号をすべて届け出たい場合は、開業届を提出する際に併記するか、別途開業届を作成しましょう。

個人事業の開業・廃業等届出書

-

※国税庁「A1-5 個人事業の開業届出・廃業届出等手続

」

ただし、インボイス制度(適格請求書等保存方式)における適格請求書発行事業者が、複数の屋号を持つ際は注意が必要です。国税庁の「インボイス制度適格請求書発行事業者公表サイト」では、屋号をひとつしか表示できません。

個人事業主が複数事業を営む場合の手続きについては、以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告時の屋号に関する対応

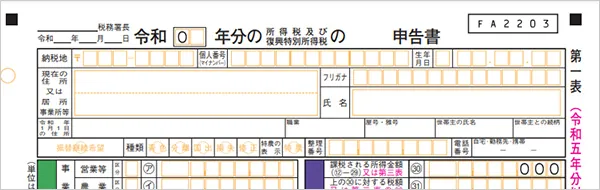

確定申告書への屋号の記入は必須ではありません。確定申告書の第一表には「屋号・雅号」という記入欄がありますが、屋号を使用していない事業者は未記入で提出します。また、屋号を届け出ている事業者でも、屋号を書かずに確定申告書を提出しても問題はありません。

融資を受ける際など、確定申告書の控えの提示を求められるケースが多々あります。屋号の記載された確定申告書の控えがあると、該当する事業を営んでいると理解してもらいやすくなるでしょう。

ただし、2025年1月からは、申告書等の控えなどへの収受日付印の押なつが廃止されています。よって、税務署には確定申告書等の正本のみを提出します。そのため、ご自身で確定申告書の控えの作成及び保有、提出年月日の記録・管理をしましょう。

確定申告書 第一表

-

※国税庁「所得税の確定申告

」

屋号を記入して確定申告をする場合は、氏名の下にある「屋号・雅号」の欄に屋号を記載します。なお、青色申告決算書や収支内訳書にも屋号を記入する欄があるため、そちらにも併せて記入してください。

屋号が複数ある事業者の場合は、主な収入源となっている事業の屋号を記入しましょう。なお、複数の事業を経営していて、所得の種類が異なる場合は、それぞれについて青色申告決算書または収支内訳書を作成しなければなりません。このような場合は、それぞれに応じた屋号を記入します。ただし、複数の所得をひとつにまとめて提出するため、確定申告書には収入の多い事業の屋号を記載します。

会社員が確定申告をする場合に屋号の記入は不要

会社員が確定申告をする場合は「屋号・雅号」の欄の記入は不要です。「会社員」など職業を記入してしまうことがないように注意しましょう。会社員の確定申告に屋号は不要ですが、副業をしていて事業所得のある会社員は、個人事業主と同様に屋号を付けたり、確定申告書に記載したりすることも可能です。

また、開業届を出していない雑所得の副業であっても、屋号を付けて名刺などに記載することはできます。この場合も、確定申告書に屋号を記載する必要はありません。

確定申告時に屋号を変更したい場合は、確定申告書などに新しい屋号を記入

個人事業主やフリーランスの場合、屋号の変更に伴う届出は不要です。年度の途中で店名などの屋号を変更したとしても、名刺や看板などを作り替えるだけで、特別な手続きをする必要はありません。ただし、屋号で銀行口座を作成していた場合は、銀行口座の名義変更の手続きをしなければなりません。手続きには、屋号を変更したことを証明できる書類が必要です。その場合は、新しい屋号で開業届を作成し提出してください。

そのほか、屋号で商標登録をしていた場合や、事業許可を取得していた場合なども、変更手続きが必要です。また、国税庁の「インボイス制度適格請求書発行事業者公表サイト」で屋号を公表している場合は、公表する屋号の変更を行います。

屋号の変更手続きを行わないまま確定申告をする場合、確定申告書や青色申告決算書、収支内訳書に新しい屋号を記入することで、税務署に屋号が変わったことを伝えられます。旧屋号を併記するといった対応は不要です。新しい屋号のみを記載しましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

屋号を付けるメリット

飲食店や小売店などでは、多くの場合店舗名を付けるため、屋号を付けるかどうか悩むことは少ないでしょう。一方、デザイナーやプログラマー、ハンドメイド作家などの場合、屋号を付けるかどうか悩むことがあるかもしれません。個人事業主やフリーランスは、屋号を付けることで以下のようなメリットがあります。

屋号を付けるメリット

- 事業内容が相手に伝わりやすくなる

- 屋号を併記した口座を開設できる

- 信用を得やすくなる可能性がある

本名で活動をすることももちろん可能ですが、名刺やホームページを作成する際など、本名ではなく「○○○○デザインオフィス」といった屋号を付けて事業を営むことで、顧客や金融機関などからの信頼を得やすくなる可能性があります。

屋号を付けるメリットについてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

屋号を使う場面

個人事業主やフリーランスは屋号を付けることで、さまざまなメリットがあります。ここでは、屋号を使う場面について解説します。

契約書や見積書、請求書、領収書といった書類の作成

契約書や見積書、請求書、領収書といった書類を作成する際にも、屋号での発行が可能です。本名を書かずに屋号で仕事をすることもできるため、本名を公開したくないクリエイターなどの場合でも安心です。

屋号付き口座の開設

屋号付き口座を開設する際にも、屋号が必要となります。事業用の口座を開設する際に、口座の名義に自分の名前と屋号を併記できます。屋号で仕事をしている場合は、振込先の銀行口座名にも屋号を入れておくとわかりやすいでしょう。ただし、基本的に個人事業主やフリーランスが屋号のみの口座を持つことはできません。屋号に本人の氏名を続ける形で登録します。

名刺・ポスター・看板への記載

名刺やポスター、看板などにも屋号が使えます。屋号を記載することで、どのような事業を行っているのかがわかりやすくなります。例えば、個人で内装工事を行っている場合、本人の名前のみで名刺などを作るのではなく「○○内装」といった屋号を使った方が、何をしているのかがわかりやすく、アピールしやすくなるでしょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

良い屋号を付けるためのポイント

屋号の付け方を工夫することで、事業を円滑に進めやすくなるでしょう。屋号に大切なのは、何を事業としているのかがわかりやすく、覚えてもらいやすく、検索しやすい名称にすることです。事業内容や得意分野を示す「ハウスクリーニング○○」「○○アート専門古書店」といった名称にすれば、該当のサービスを探している人の目に留まりやすくなるでしょう。

また、長すぎたり、読みにくかったりする名前では、覚えてもらいにくい可能性もあります。一方で、ありふれた名前だと、検索した際に上位表示されなかったり、覚えてもらえなかったりするおそれもあります。インターネットで事業者を探すことも多いため、検索上位を狙えるかどうかも判断のポイントです。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

多くの人に認知してもらうために屋号を付けよう

確定申告書への屋号の記載は任意ですが、屋号を記載した確定申告書の控えがあると該当する事業を営んでいると説明しやすくなります。事業を経営する上で、屋号を使うことができる場面も多く、また、多くの人に知ってもらいやすいなどのメリットもあります。事業を始める際には屋号を付けることをおすすめします。

屋号を使うかどうかにかかわらず、事業を経営する上では、確定申告が必要となります。確定申告にかかる手間をできるだけ減らすためには、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」の利用がおすすめです。確定申告業務の負担軽減に、ぜひご活用ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者岡本匡史(税理士)

「岡本匡史税理士事務所」の代表税理士。

1979年和歌山県生まれ。滋賀県立膳所高校、横浜国立大学経営学部卒業。城南信用金庫、公認会計士事務所勤務を経て、2012年に豊島区池袋にて岡本匡史税理士事務所を設立。

低価格で手厚いサポートを行うことを目標としており、特に開業前~開業5年目の法人・個人事業主の税務会計が得意。

毎年、市販の確定申告本や雑誌の監修にも携わっている。