個人事業主は複数事業を経営できる?確定申告書の作成方法も解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

個人事業主が経営できる事業の数には特に制限がありません。「店舗を経営しながらアパートを貸し出している」「アパート経営をしながら飲食店も経営している」など、個人事業主が複数の事業を営むことも可能です。このように複数の事業を営む場合、屋号や開業届、確定申告はどうすればいいのでしょうか。

本記事では、個人事業主が複数の事業を営む場合の手続きと確定申告について解説します。

個人事業主は複数の事業を経営できる

法人が複数の事業を展開するように、個人事業主も1人で複数の事業を経営することは可能です。

個人事業主の複数事業経営には、フリーランスのデザイナーとして仕事をしながらショップを経営したり、カフェを経営するかたわらソフトウェアのシステム設計を請け負ったりするなど、2つ以上の事業所得を得ているケースもあれば、雑貨店を営むかたわら駐車場を経営するなど、事業所得と不動産所得を得ているケースもあります。

複数の屋号も届出可能

個人事業主は、商業上の名前である「屋号」を税務署に届出することができます。法人は必ず社名を付けなくてはいけませんが、個人事業主の場合、屋号を届出するかどうかは自由です。必要ないと思えば届出しなくても問題はなく、後から付けたり変更したりすることもできます。

屋号を付けるメリットとしては「事業内容が伝わりやすくなる」「金融機関で屋号入りの口座を開設できる」「請求書などに記載した際、事業主の氏名だけより顧客に安心感を与えやすい」などが挙げられます。どのような屋号を付けるかは事業主の自由ですが、一般的には「◯◯カフェ」「××デザイン事務所」「△△システム」など、一目で事業内容がわかるものが多いようです。

また、個人事業主が複数の事業を営んでいる場合は、事業ごとに別の屋号を使用することが可能です。例えば、カレー店とカフェを営んでいるなら、カレー店は「◯◯カレー」、カフェは「カフェ××」と、屋号を使い分けることができます。

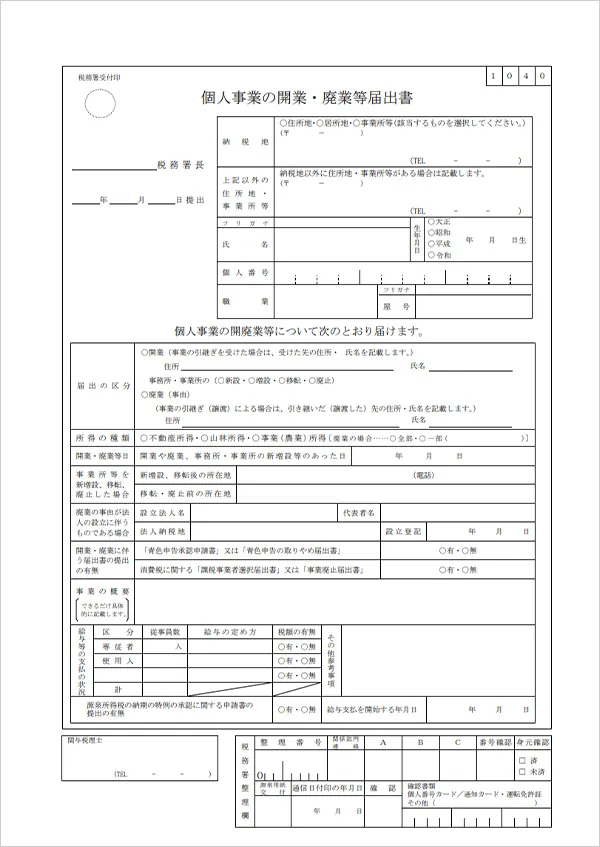

屋号の届出は、税務署の窓口や国税庁のホームページで入手可能な「個人事業の開業・廃業等届出書」を、納税地を管轄する税務署長に提出することで行います。e-Taxによる提出も可能で、その場合は紙の書類を準備する必要はありません。また、後から屋号を付けたい場合は、確定申告書や青色申告決算書、収支内訳書等の該当欄に記載しましょう。

個人事業の開業・廃業等届出書

-

※国税庁「個人事業の開業届出・廃業届出等手続

」

なお、「個人事業の開業・廃業等届出書」上部の職業欄の右横に「屋号」の欄があるので、そこに屋号とフリガナを記載します。初めて開業届を提出する時から複数の屋号を登録するのか、後から屋号を追加するのかによって、記入方法が多少違うため注意しましょう。それぞれの記入方法については下記のとおりです。

最初から複数の事業を行う場合

最初から複数の事業を行うのであれば、開業届の「職業」と「事業の概要」の欄に複数の事業内容をまとめて記載し「屋号」の欄に複数の屋号を記載します。屋号は見やすいように、2段書きで記載するのがおすすめです。記載する順番に決まりはありませんが、メインとなる事業から記載するのが一般的です。

すでに事業を行っており、新しく増やした屋号を追加する場合

新規開業の場合と同じように開業届の「屋号」の欄に、屋号とフリガナを記載し「その他参考事項」の欄に「屋号の追加登録」などと記載して提出します。なお、1つの屋号を複数の事業で使うことも可能です。

複数の事業所得がある場合の確定申告書の作成方法

個人事業主が複数の事業を経営していても、所得の種類が同じであれば確定申告の際に提出する「青色申告決算書」または「収支内訳書」の作成は1部だけで問題ありません。

例えば、カレー店とカフェを経営している場合、どちらも事業所得なので青色申告の場合は青色申告決算書、白色申告の場合は収支内訳書を1部作成することになります。

確定申告書の屋号の記載については、以下の記事で詳しく解説していますので参考にしてください。

複数の事業所得がある場合の決算書の作成方法

所得区分が同じであれば複数の事業を経営していても決算書を分ける必要はありませんが、所得区分が異なる場合は別です。例えば、カフェを経営しながらアパート経営を行っているなど、片方の収入が事業所得、もう片方の収入が不動産所得となる場合は、青色申告では青色申告決算書、白色申告では収支内訳書を所得の区分ごとに作成する必要があります。

また、所得区分が同じで決算書を分ける必要がない場合も、事業内容によって個人事業税の税率が異なる場合があるため、それぞれの事業の所得を把握しておく必要があります。

個人事業税は、70種類の法定業種に対して課せられる地方税の一種です。税率は3~5%で業種によって異なり、法定業種に該当しない業種は課税対象になりません。また、営んでいる事業の税率が異なっていたり、課税対象になる業種と対象外の業種の両方を営んでいたりする場合は、それぞれ事業別に税額を計算して個人事業税を納めることになります。

例えば、フリーライターとして仕事をしながらカフェを営んでいる人の場合、ライター業は法定業種に当たらないので個人事業税はかかりませんが、飲食業は5%の個人事業税がかかります。仮にライター業での課税所得が300万円、飲食業での課税所得が200万円だったとすると、支払う個人事業税は「200万円×5%=10万円」です。

なお、個人事業税の課税所得ですが、前年の1月1日から12月31日までの1年間の事業から生じた事業所得または不動産所得で、事業の総収入金額から必要経費を差し引いて計算します。さらに、年間最大290万円を限度する事業主控除額を差し引くことができますが、青色申告特別控除は、個人事業税に適用されないため、所得金額に加算するなど細かな規定があります。

ほかに、損失の繰越控除や被災事業用資産の損失の繰越控除も差し引くことが可能です。しかし、これらの取扱いがない場合には、事業から生じた事業所得または不動産所得に青色申告特別控除額を加算し、事業主控除額を差し引くことができます。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

事業所得以外の収入の所得分類

税法上、所得は10種類に区分されています。主な事業とは異なるところから収入を得た場合、所得の種類も異なる場合がある点に注意が必要です。

また、所得の種類が異なると確定申告書の記入欄が異なったり、不動産所得の場合は、青色申告では青色申告決算書、白色申告では収支内訳書を別に作成したりする必要があります。

なお、本業以外に「ほかの会社や店舗でアルバイトをする」「動画投稿によって広告収入を得る」「不動産を貸し出して賃料を得る」といった場合の所得の扱いは下記のとおりです。

アルバイト

自身の事業ではなくほかの会社や店舗などでアルバイトをして、勤務先から受け取る給与や賃金、ボーナスなどはすべて給与所得に分類されます。例えば、事業を立ち上げたばかりで、生活費の足しにするためにアルバイトやパート、派遣社員として働いた場合はその分の収入が分類されるのは給与所得です。この場合は、確定申告書の記載内容は事業所得および給与所得の両方に記入することになります。

アルバイトの確定申告の手順についてはこちらの記事で解説していますので、参考にしてください。

雑所得

雑所得とは、ほかの9種類の所得に当てはまらない所得のことです。例えば、ブログ運営や動画投稿で得た広告収入のほか、ネットオークションで得た収入、副業の原稿料や講演料として得た収入などは雑所得扱いになります。また、仮想通貨での利益も原則、雑所得扱いです。

なお、原稿料や講演料でも、ライターや著述家などそれを本業とする人が受け取ったものは事業所得に分類されます。ネットショップやフリマアプリ、ネットオークションなどでの売上も同様で、事業としてネットショップを経営しているような場合の所得は事業所得です。

不動産収入

アパート経営やテナント物件の貸し出し、駐車場の経営など不動産を貸し出して得た所得は不動産所得です。事業所得とはまとめられず、事業所得は事業所得、不動産所得は不動産所得で所得の区分に応じてそれぞれ青色申告の場合は青色申告決算書、白色申告の場合は収支内訳書を作る必要があります。なお、不動産事業者が販売目的で取得した土地や建物を一時的に貸し付けた場合は、不動産所得ではなく事業所得に分類されます。

また、不動産所得のみを申告する場合、そのビジネスが事業的規模と認められなければ最大65万円または55万円の青色申告特別控除は受けることはできません。

ただし、事業所得と不動産所得の両方がある場合は、不動産所得の金額が事業的規模ではなくても「複式簿記方式での記帳」「青色申告決算書(損益計算書・貸借対照表の両方)の提出」「期限内の申告」「e-Taxを活用した確定申告、もしくは仕訳帳および総勘定元帳の電子帳簿保存」といった条件を満たしていれば最大65万円または55万円の青色申告特別控除を受けることができます。

青色申告特別控除についてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

口座を使い分けると複数事業の経費精算も便利に

個人事業主が複数の事業を営んでいる場合、事業用の口座やクレジットカードをまとめるか、事業ごとに用意するかは、個人事業主の自由です。

ただし、使い勝手の面からいえば、事業ごとに銀行口座やクレジットカードを使い分けた方が経理処理や確定申告はスムーズになります。オフィスの家賃など、複数の事業で共通の経費となるものは、どちらかの口座で決済しておき、決算処理で使用割合に応じて按分することで処理しましょう。

なお、事業ごとに屋号を登録し、屋号付き口座にしておけば事業用口座が2つ以上になった場合でも一目でどの事業の口座かわかるので、屋号付き口座の検討をおすすめします。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

個人事業主の複数事業はまとめて確定申告しよう

法人が1社でさまざまな事業を行えるように、個人事業主も1人で複数の事業を経営することができます。「カフェとカレー店」「フリーのシステムエンジニアと学習塾」など、事業所得として申告する事業同士なら確定申告の際に提出する収支内訳書または青色申告決算書も、合算した1部のみ作成すれば問題ありません。なお、事業所得と不動産所得の場合は所得ごとに収支内訳書または青色申告決算書の作成が必要です。

また、事業が複数になると、経理事務や確定申告が大変に思えますが、事業ごとに銀行口座と事業用クレジットカードを用意し、会計ソフトと連動すればどちらもスムーズに行うことができます。初心者にも使いやすいデザイン・操作性で、帳簿付けや確定申告を簡単にしてくれる「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」をぜひご利用ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。