電子帳簿保存法の保存期間とは?保存対象の書類や保存方法を解説

監修者: 小林祐士(税理士法人フォース)

公開

電子帳簿保存法は、総勘定元帳などの国税関係帳簿や、領収書、請求書などの国税関係書類を電子データで保存するときの取り扱い方などを定めた法律です。

対象の帳簿や書類は、税法などによって、法人や個人事業主などでも保存期間が決められています。それでは、電子帳簿保存法でも対象の帳簿や書類の保存期間は定められているのでしょうか?いったいどの帳簿や書類をどのくらい保管すればいいのでしょうか?

ここでは、電子帳簿保存法での帳簿や取引書類の保存期間について、税法などを整理して解説する他、帳簿や書類の保存方法についても解説します。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法での対象書類の保存期間

まず、電子帳簿保存法では、帳簿や取引書類の保存期間は、紙で保存する場合と同じく法定期限まで保存が必要です。したがって、税務関係の書類の保存期間は、法人なら法人税法と会社法、個人事業主や一定の売り上げ規模の副業の方なら所得税法が影響します。

この他にも、法人・個人事業主、副業に関わらず適格請求書発行事業者の場合は、消費税法が取引書類の保存期間に影響します。

以上のことを踏まえると、原則として、法人と個人事業主それぞれの電子帳簿保存法における対象書類の保存期間は下記のとおりです。

帳簿書類の保存期間

- 法人の場合:原則7年(最長10年)

- 個人事業主の場合:5年(※)または7年

※副業による収入でも、2022年分の確定申告から前々年分の雑所得の収入金額が300万円を超える場合は現金取引等関係書類の保存が必要

つまり、法人の場合は10年、個人事業主の場合は7年と最長の期間にあわせて、保存しておけば安心といえます。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

法人の場合の保存期間

結論からいうと、法人の場合「税務関係の帳簿や書類は10年保存」と決めておけば良いといえます。詳しくは後述しますが、会社法と法人税法によって帳簿や書類の保存期間が決められており、それぞれまとめると次のとおりです。

| 保存が必要な帳簿や書類 | 保存期間 | |||

|---|---|---|---|---|

| 法人税法 | 会社法 | |||

| 帳簿 |

|

7年(欠損金の繰越控除をしている場合は、9年または10年の保存が必要) | 10年 | |

| 書類 | 決算関係書類 |

|

||

| 取引関係書類 |

|

– | ||

-

※国税庁「No.5930 帳簿書類等の保存期間

」

法人税法による保存期間

法人税法では帳簿書類を原則7年間保存することが義務付けられています。ただし、青色申告で欠損金の繰越控除をしている場合は、10年間(2018年4月1日前に開始した事業年度は9年間)の保存が必要です。

保存の起算日は、その事業年度の確定申告書の提出期限の翌日から数えます。なお、法人税の確定申告書の提出期限は、原則として「各事業年度終了の日の翌日から2か月以内」です。

会社法による保存期間

法人が株式会社の場合、会社法432条、会社法435条により、仕訳帳をはじめとする会計帳簿や貸借対照表といった決算書類は10年間の保存が必要です。保存の起算日は、帳簿の場合は、その会計帳簿の閉鎖のときから(会社法432条)、計算書類は、作成したときから(会社法435条)となっています。

帳簿の閉鎖とは、事業年度の最後の日です。例えば、事業年度が2023年5月1日~2024年4月30日の場合、2024年4月30日が最後の日ですので、帳簿の保存期間は2034年4月30日となります。

なお、請求書や見積書、納品書、領収書などの取引関係書類については会社法では規定されていないため、電子帳簿保存法での電子データ保存でも法人税法に則り、原則7年間の保存で問題ありません。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

個人事業主の場合の保存期間

個人事業主は、「税務関係の帳簿や書類は一律で7年保存」として最長の期間にあわせて保存をしておくと無難です。個人事業主は、所得税法に基づいた保存期間の把握が必要ですが、青色申告者と白色申告者で保存期間が次のように異なります。

なお、保存期間の起算日は「確定申告の提出期限の翌日から」です。所得税の確定申告の提出期限日は毎年3月15日のため、その翌日からと考えれば良いでしょう。例えば、2023年(令和5年)分の所得税の確定申告の提出期限日は2024年3月15日です。この場合、法定帳簿の保存期間は2031年3月15日までとなります。

青色申告の個人事業主の帳簿書類保存期間

青色申告をしている個人事業主の場合、原則として帳簿や決算関係書類、現金預金取引等関係書類は7年間、それ以外の取引関係書類については5年間の保存が必要です。

| 保存が必要な帳簿や書類 | 保存期間 | ||

|---|---|---|---|

| 帳簿 |

|

7年 | |

| 書類 | 決算関係書類 |

|

7年 |

| 現金預金取引等関係書類 |

|

7年(前々年分の事業所得および不動産所得の金額が300万円以下の場合は、5年) | |

| その他の書類 | 取引に関して作成、または受領した上記以外の書類

|

5年 | |

-

※国税庁「記帳や帳簿等保存・青色申告

」

白色申告者の個人事業主の帳簿書類保存期間

白色申告の場合、法定帳簿は7年間、それ以外の帳簿書類は5年間の保存です。法定帳簿は、収入金額と必要経費を記載した帳簿のことで、白色申告の場合決まった書式はありません。

| 保存が必要な帳簿や書類 | 保存期間 | |

|---|---|---|

| 帳簿 | 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 | |

| 書類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

業務に関して作成、または受領した書類

| ||

副業で業務に係る雑所得がある方

2022年分の確定申告から、副業の雑所得の場合、2年前のその業務に係る収入金額が300万円を超える方は、現金預金取引等関係書類を5年間保存する必要があります。この場合、所得ではなく、収入金額であることを注意しましょう。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

適格請求書(インボイス)の保存期間(消費税法)

2023年10月1日から、インボイス制度(適格請求書等保存方式)がスタートしました。インボイス制度において、買手側が仕入税額控除を行うためには、売手側が発行した適格請求書(インボイス)を7年間保存する必要があります。

また、売手側も同様に、交付した適格請求書の控えを7年間保存することが必要です。適格請求書は特定の事項が記載された請求書などの書類のことで、請求書や納品書、領収書といった名称に関係なく、要件を満たしているなら、適格請求書に該当します。

したがって、仕入税額控除を行う適格請求書(インボイス)発行事業者の場合、所得税法上で5年間の保存で良いとされている請求書や納品書、領収書の控えが適格請求書に該当する場合は、7年間の保存が必要ということになります。

書類保存の起算日は、適格請求書を発行した日(または受け取った日)が属する課税期間の末日の翌日から、2か月経過した日から7年間です。

なお、適格請求書発行事業者が簡易課税制度を選択している場合は、受領する請求書などが適格請求書であるかどうかを問わないため、保存期間は前項までの法人または個人事業主などそれぞれの保存期間に準じます。

簡易課税制度とは消費税の申告における計算方法の1つで、中小事業者の納税事務負担に配慮した特例です。課税取引において、受け取った消費税額から支払った消費税額を差し引く計算で納付額を算出するのではなく、受け取った消費税額から、その受け取った消費税額に業種ごとの一定の割合(みなし仕入率)を掛けて算出した額を控除した金額を納付額と見なすことが認められています。納付する消費税額を簡単に算出でき、経理業務の負担を大きく抑えられる点が、簡易課税制度のメリットです。

したがって、電子取引で適格請求書(インボイス)を受領した場合は、インボイス制度に従った方法での保存と法定期限までの電子保存が必要となります。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子データ化した紙書類の保存期間

紙で発行・受領した書類を電子データ化した場合は、電子帳簿保存法の保存要件を満たしたうえで、該当する保存期間に準じて電子保存されていれば、すぐに破棄することが可能です。

2022年1月施行の改正電子帳簿保存法によって定期検査の要件が廃止となったことで、一定の保存要件を満たしたうえで電子保存されている書類の原本については、即時破棄も認められています。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法で保存対象となる書類

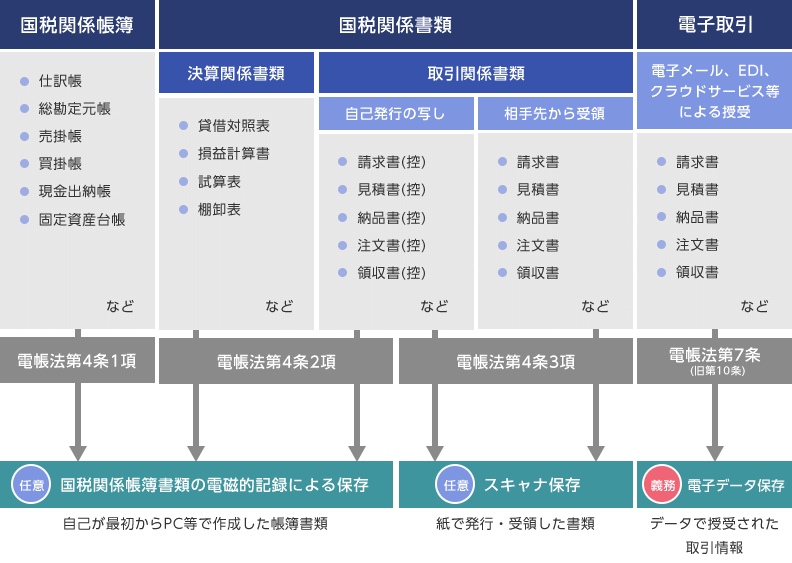

ここからは、電子帳簿保存法で保存対象となる書類について確認していきましょう。電子帳簿保存法の対象となる書類については、「国税関係帳簿」「国税関係書類」「電子取引の取引情報」の3つの区分があります。

電子帳簿保存法の対象文書

国税関係帳簿

国税関係帳簿は、法人税法や所得税法などの国税に関わる法律によって、保存が義務付けられている帳簿類のことです。具体的には、下記のような帳簿が該当します。

主な国税関係帳簿

- 仕訳帳

- 総勘定元帳

- 売掛帳

- 買掛帳

- 現金出納帳

- 固定資産台帳

国税関係書類

国税関係書類は、貸借対照表などの「決算関係書類」と、請求書、納品書などの「取引関係書類」に大別される、国税に関連する書類全般のことです。具体的には、下記のような書類が該当します。

主な決算関係書類

- 貸借対照表

- 損益計算書

- 試算表

- 棚卸表

主な取引関係書類

- 請求書

- 見積書

- 納品書

- 注文書

- 領収書

なお、取引関係書類については、相手先から受領したものと、自社が発行した控えの両方が対象です。

電子取引のデータ保存

電子取引とは、取引に関してやりとりした取引関係書類に通常記載される事項(取引情報)を電子的にやりとりすることです。例えば、請求書や見積書、納品者などの書類を電子メールやEDI(電子データ交換)、クラウドサービスなどを介して受け取ったり送付したりすることは、この電子取引に該当します。

取引関係書類と同様に、相手先から受領したものと、自社が発行した控えの両方が対象です。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法における対象文書の保存方法

電子帳簿保存法における対象文書の保存方法は、「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」の3種類あります。

それぞれの保存区分が義務か任意かどうかも異なるため、しっかり確認しておきましょう。

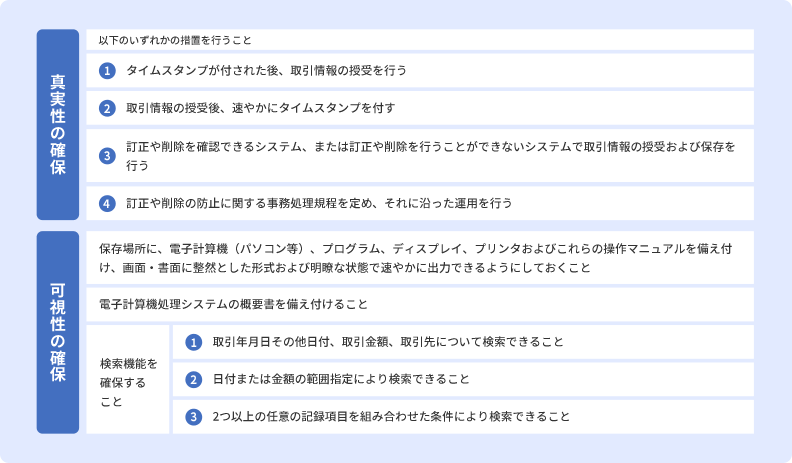

【義務】電子取引のデータ保存

電子取引のデータ保存とは、データでやりとりされた請求書などの文書を、データのままで保存する場合の要件を定めたものです。2024年1月1日以後の電子取引からは完全義務化されています。

保存要件には、「真実性の確保」と「可視性の確保」という2つの要件があり、措置内容が定められています。真実性の確保は「保存されたデータが改ざんされないようにする」こと、可視性の確保は「保存されたデータを検索・表示できるようにする」ことが目的です。それぞれの措置内容は次のとおりです。

電子取引のデータ保存の保存要件

真実性の確保については、上図の①~④のいずれかの措置を行えば要件を満たすことになります。

弥生製品をお使いであれば、「スマート証憑管理」を利用することで、③の措置に該当するので、真実性の確保が満たせます。システムを導入せずに自社の環境で対応する場合は、④の事務処理規程の策定とそれに沿った運用が必要です。

可視性の確保については、検索機能の全てを不要とする措置の対象者ではない場合、

原則として、上記の表下段に記載された5つの要件すべてを満たす必要があります。

電子取引のデータ保存についてはこちらの記事で解説していますので、参考にしてください。

【任意】国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)とは、会計ソフトなどを使い、自分のパソコンなどで最初から作成した国税関係帳簿や国税関係書類を、電子データのまま保存する場合の要件を定めたものです。国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対応は任意ですので、紙に出力して保存してもかまいません。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)に対応する場合、国税関係帳簿書類についても「真実性の確保」と「可視性の確保」を目的として、一定の保存要件があります。また、国税関係帳簿と国税関係書類で満たすべき保存要件が異なりますので、次に挙げる表をよく確認してください。

| 保存要件概要 | 国税関係帳簿 | 国税関係書類 | ||||

|---|---|---|---|---|---|---|

| 優良 帳簿 |

その他 帳簿 |

|||||

| 真実性の確保 | 記録事項の訂正・削除を行った場合には、これらの事実及び内容を確認できる電子計算機処理システムを使用すること | |||||

| 通常の業務処理期間を経過した後に入力を行った場合には、その事実を確認できる電子計算機処理システムを使用すること | ||||||

| 電子化した帳簿の記録事項とその帳簿に関連する他の帳簿の記録事項との間において、相互にその関連性を確認できること | ||||||

| システム関係書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)を備え付けること | ||||||

| 可視性の確保 | 保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタ及びこれらの操作マニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態で速やかに出力できるようにしておくこと | |||||

| 検索要件 | ① | 取引年月日、取引金額、取引先により検索できること |

|

|||

| ② | 日付又は金額の範囲指定により検索できること |

|

|

|||

| ③ | 二つ以上の任意の記録項目を組み合わせた条件により検索できること |

|

||||

| 税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしていること |

|

|

|

|||

- ※1保存義務者が、税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしている場合には、検索要件のうち②③の要件が不要となります。

- ※2優良帳簿の要件を全て満たしているときは不要となります。

- ※3取引年月日その他の日付により検索ができる機能及びその範囲を指定して条件を設定することができる機能を確保している場合には、「ダウンロードの求めに応じることができるようにしておくこと」の要件は不要となります。

表にある「優良帳簿」とは、より厳しい要件が設けられた「優良な電子帳簿保存」のことです。

個人事業主の青色申告事業者は、e-Taxを利用するもしくは、優良な電子帳簿の要件を満たす形で保存した場合、65万円の青色申告特別控除を適用できます。ほかにも優良な電子帳簿保存をしている場合、過少申告加算税が5%軽減されたりといったメリットがあります。詳しい要件は国税庁の「優良な電子帳簿の要件」に掲載されています。

-

※国税庁「優良な電子帳簿の要件

」

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)についてはこちらの記事で解説していますので、参考にしてください。

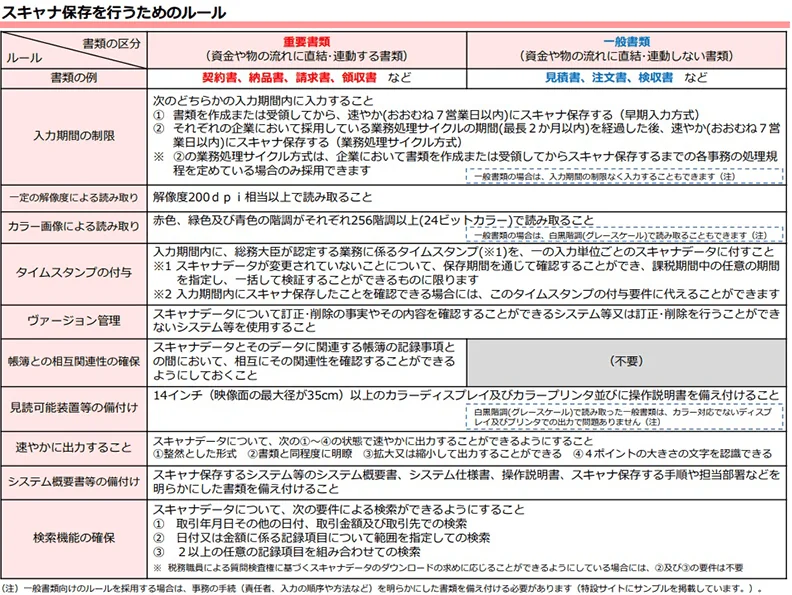

【任意】スキャナ保存

スキャナ保存は、取引先から紙で受領した国税関係書類や、自社が紙で作成した国税関係書類の控えを電子データとして保存するときの要件を定めたものです。国税関係帳簿書類の電磁的記録による保存と同様に、任意ですので紙のままで保存することもできます。データで保存する場合には、要件を満たせばスキャナで読み込んだ画像でも、スマートフォンで撮影した写真でも認められます。スキャナ保存の保存要件は次のとおりです。

なお、下の表にある「重要書類」とは、契約書や納品書、請求書、領収書などが該当します。「一般書類」とは、見積書や注文書、検収書などのことです。

スキャナ保存の保存要件

スキャナ保存についてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

保存期間が過ぎた書類の廃棄方法

保存期間が過ぎた文書を廃棄したい場合、重要な情報も記載されていることが多くあります。そのため、電子データの場合は、データの復元ができないようするソフトウェアを利用して削除するようにしてください。一方、紙の文書の場合は、シュレッダーや溶解処理などを利用して、情報を読み取れない状態にしたうえで破棄します。

なお、文書の保存期間はあくまで税法上で定められた保存期間です。削除する必要がある個人情報などが含まれていないのであれば、保存期間を超えて帳簿書類を保存していても問題はありません。特に、帳簿や決算書などの書類は企業経営に関わる重要なデータであるため、保存期間が過ぎたからといって必ずしも破棄する必要はないでしょう。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

保存期間を確認して、電子取引のデータ保存をしよう

電子帳簿保存法の電子取引のデータ保存、はほぼすべての事業者が対象です。事業形態や帳簿・取引書類の種類などによって保存期間が異なります。保存期間やインボイス制度の影響なども考慮してしっかりと対応していくことが大切です。

弥生の「スマート証憑管理」を利用すれば、領収書、請求書などの書類を電子帳簿保存法の要件に則った形式で保存できます。電子帳簿保存法改正に対応できる便利なシステムをお探しの方は、ぜひご検討ください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

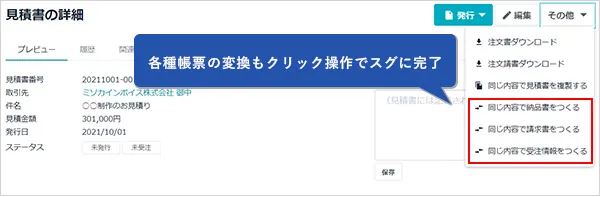

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。