電子帳簿保存法の対象企業とは?改定ポイントや罰則について解説

監修者: 小林祐士(税理士法人フォース)

更新

2024年1月から、電子帳簿保存法の改正によって電子取引のデータ保存が完全義務化されました。対象となるのは企業だけでなく個人事業主を含むほぼすべての事業者です。対象事業者は、電子取引のデータ保存の完全義務化に向けてどのような対応をすれば良いのでしょうか。

本記事では、2022年1月からの改正電子帳簿保存法のポイントと2024年1月からの変更点や完全義務化になる「電子取引のデータ保存」の保存要件も併せて解説します。また、対象事業者が電子取引のデータ保存の要件に違反してしまった場合の罰則についても見ていきましょう。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法とは?

電子帳簿保存法とは、国税関係(法人税法・所得税法など)の帳簿や国税関係書類を電子データで保存するときの取り扱い方などを定めた法律です。

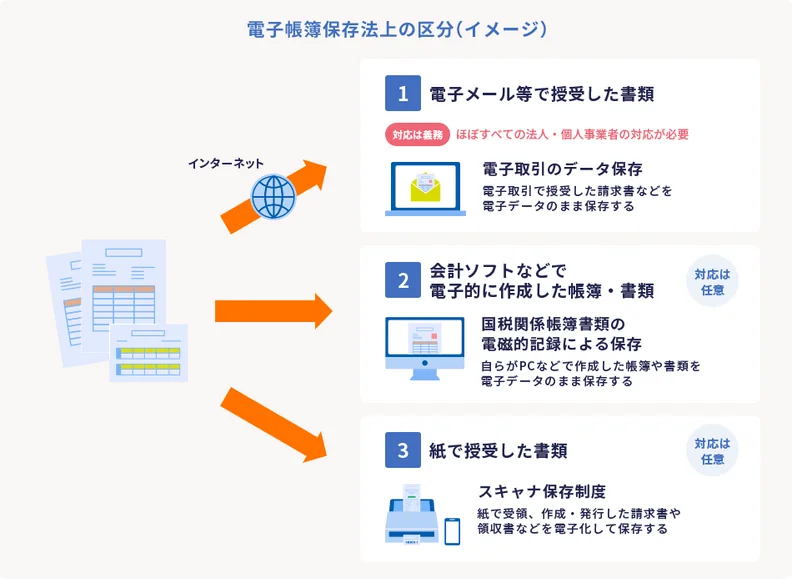

電子保存の形式は「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」の3種類に分けられます。2022年の電子帳簿保存法の大幅な改正によって、この3つの区分の中で電子取引のデータ保存については義務化されました。2023年12月31日までは宥恕(猶予)期間となっていましたが、2024年1月1日には電子取引のデータ保存が完全に義務化されました。ただし、それ以外の「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」の対応については任意となります。

まずは、電子帳簿保存法の種類について、それぞれ詳しく見ていきましょう。

【義務】電子取引のデータ保存

メールやクラウドサービスなどの電子取引で受け取った取引データは、2024年1月より要件に従った電子保存が義務化されました。例えば、これまではPDFデータで受け取った請求書は印刷して紙で保存することができましたが、2024年1月からは、原則として電子データで受け取ったものについては、要件に従って電子データで保存する必要があります。

また、電子データで交付した場合も同様で、電子データのまま控えを保存することが義務化されました。

では、2024年1月以後は、電子取引で受け取った取引書類は、絶対に紙に印刷して保存してはいけないのでしょうか?

電子取引のデータ保存は義務化されたので、データを要件に従って保存することは必要ですが、並行して、印刷して紙で保存することは事業者ごとの判断で必要に応じて行うことはできます。

例えば、社内の稟議書や説明資料にメールで受け取った見積書を印刷して添付したり、経理処理のチェック用にダウンロードした請求書を印刷するということも運用ではあり得ます。

また、紙で受け取ったり、紙で発行した取引書類は、2024年1月以後も引き続き紙での保存ができます。

そのため、電子取引はデータ保存をしている前提で、取引書類データを紙に印刷して、他に紙で行った取引書類とともに一元管理するため、ファイリング保存も必要に応じて可能です。

【任意】国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)とは、会計ソフトなどで作成した国税関係帳簿や国税関係書類を、電子データのまま保存する際の取り扱いを定めたものです。例えば、弥生の会計ソフトで作成した帳簿や書類などは紙に出力して保存することなく、電子データとして保存することができます。

ただし、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)は任意であるため、2024年1月以降も紙で保存してかまいません。

【任意】スキャナ保存

スキャナ保存は、紙で受領した書類や自社で作成・交付した紙の国税関係帳簿、国税関係書類などをスキャンして読み取ったデータを保存する方法です。スキャナ保存も、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)と同様に義務化されていないため、対応するかどうかは自由に決められます。

ただし、スキャナ保存をする場合は、電子取引データの保存と同様に、可視性の担保、改ざん防止のための真実性の担保、検索機能の確保が要件となります。

スキャナ保存についてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法はほぼすべての法人と個人事業主が対象

まず押さえておきたいは、電子帳簿保存法で義務化されるのは、電子取引のデータ保存だけであることです。それ以外については任意となります。

この電子帳簿保存法は、企業の規模や法人か個人事業主かといった違いを問わず、ほぼすべての事業者が対象となります。ですから、電子帳簿保存法の改正も、基本的にほぼすべての法人と個人事業主に影響があると考えていいでしょう。特に、2024年1月から義務化される「電子取引のデータ保存」については、ほぼすべての事業者が2024年1月から対応する必要があります。

また、副業についても同様で、所得税法上「ある年の雑所得を生ずべき業務に係る収入金額について、前々年の金額が300万円を超える場合」には、その業務についてやりとりした請求書や領収書などの取引関係書類を保存する義務があります。そのため、副業でも、規模によっては電子データで授受した請求書や領収書を電子データで保存することとなります。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

2022年1月施行の改正電子帳簿保存法のポイント

2022年1月施行の電子帳簿保存法改正では、電子取引のデータ保存が義務化されたほか要件が緩和されたり、スキャナ保存のタイムスタンプ付与期間が変更されたりしています。一方で、不正があった場合の重加算税の加重措置が整備されました。それぞれ詳しく見ていきましょう。

電子取引のデータ保存が義務化

電子帳簿保存法の改正によって、電子取引のデータ保存は義務化され、紙で保存したものは認められなくなります。ただし、紙で受け取った請求書や領収書については、そのまま紙で保存しても問題ありません。

電子取引のデータ保存は、2024年1月1日以降の取引から完全義務化されるため、対象は企業だけでなく個人事業主などほぼすべての事業者はそれまでに準備を整えておく必要があります。

要件緩和

改正により、2022年1月から、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)やスキャナ保存の保存要件、税務署への事前申請制度が緩和されました。2021年までは税務署へ事前申請を行い、承認を得る必要がありましたが、2022年1月以後は申請不要、あるいは承認を待たずに対応できるように緩和されています。

タイムスタンプ付与期間の緩和

改正によって、スキャナ保存の書類へのタイムスタンプ付与の期間がこれまでよりも長くなりました。スキャナ保存のタイムスタンプの付与期間は、2021年までは3営業日でしたが、2022年1月1日以後は最長約2か月、概ね7営業日以内に変更となっています。タイムスタンプの訂正や削除をしていないことが確認できるよう、データ保存に対応する必要があります。

不正があった場合の重加算税の加重措置

改正によって、不正があった場合の、重加算税の加重措置が整備されました。これは、スキャナ保存と電子取引のデータ保存で電子データに隠蔽や改ざんされた事実があった場合は、その事実に関して生じた申告漏れなどに課される重加算税が10%加重されます。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

ほぼ全事業者が対応すべき電子取引のデータ保存要件

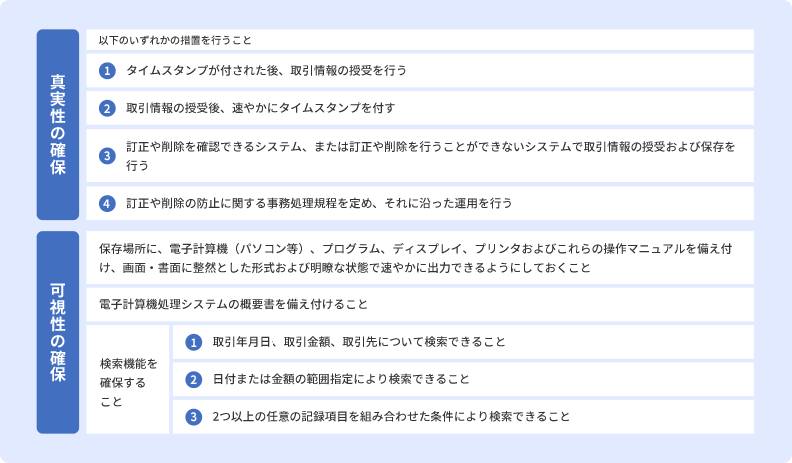

電子帳簿保存法の対象となる企業や個人事業主などが電子取引のデータ保存をする際は、ルールに従って保存する必要があります。この保存要件には「真実性の確保」と「可視性の確保」があります。

真実性・可視性ともに、税務署職員が電子取引データを確認する際に必要となるため、対象企業は必ず準備しておきましょう。その一環として、電子取引データ保存に対応しているシステムの導入を検討することもおすすめします。

真実性の確保

真実性の確保については、(1)(2)(3)(4)の条件をすべて満たす必要はなく、いずれかを満たせば問題ありません。いずれも電子取引の改ざんを防止するための措置です。これらの要件を満たすためには、電子取引データ保存に対応しているシステムの導入がおすすめです。

例えば、対象の弥生製品をお使いであれば、「スマート証憑管理」というサービスを利用することで、(3)の措置に該当するので、真実性の確保が満たせます。対応したシステムを使わずに電子取引データを自社管理する場合は、改ざんやデータの破損、紛失などを防ぐためにも、(1)(2)(4)のいずれかに該当するよう、管理を社内に徹底しなければなりません。

可視性の確保

誰もが保存されたデータをすぐに見られる状態にしておくために、可視性の確保も必要です。原則として、書類を保存する際に使った会計ソフトの説明書やマニュアルなどの備え付け、データを視認できるモニターを設置しておくこと、検索機能の確保する(1)(2)(3)のすべてを満たす必要があります。

ただし、税務調査の際に、ダウンロードの求めに応じることができるようにしている場合、検索機能を確保することの(2)(3)は不要です。また、基準期間の売上高が5,000万円以下の方については、ダウンロードの求めに対応できるようにしているのであれば、検索要件のすべてが不要となります。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

対象企業や個人事業主が電子取引データの保存要件に違反したときの罰則

電子取引のデータ保存が義務化された後に、対象となる事業者が電子帳簿保存法で定められた保存要件を満たしていない場合は、罰則が科せられます。具体的にどのような罰則があるのかを見ていきましょう。

なお、災害などのやむえない事情が認められ、要件にもとづいた状態で出力された書面の提示もしくは提出の求めに応じることができれば、電子データによる保存をしていなくても要件違反とはなりません。

青色申告の取り消しとなる可能性がある?

電子帳簿保存法の罰則として青色申告の承認の取り消しを懸念する事業者の方もいるでしょう。2024年1月1日以降は、電子取引のデータ保存が完全義務化となるため、メールやWebサイトからの取引情報は要件に従ってデータ保存が必要となり、出力した紙ベースだけの保存は認められません。

しかし、災害などのやむを得ない事情がなく、電子取引のデータ保存が満たすべき要件に不備があったからといって、直ちに要件違反となるわけではありません。青色申告の承認の取り消しについては、法人・個人事業主ともに「青色申告の承認の取消しについて(事務運営指針)」にもとづき、検討したうえで判断されます。

したがって、データ保存をしていなかった場合でも、書面などの電子データ以外から取引の事実が確認でき、それ以外の特段の事由がないのであれば、すぐに青色申告の承認が取り消されるようなことはありません。

しかし、税務調査の際に帳簿書類の提示を求めたにもかかわらず、その提示を拒否した場合には青色申告の承認の取消事由に該当することになります。

参考

国税庁

追徴課税の可能性がある

電子帳簿保存法の改正では、国税関係書類の電子データ上で悪質な不正(改ざんや仮装、隠蔽)などがあった場合の重課税の加重措置も整備されました。この重加算税の対象は、スキャナ保存と電子取引のデータ保存となります。

税務調査において、スキャナ保存された国税関係書類に係る電子データで悪質な不正の事実があった場合には、その事実に関して生じた申告漏れなどに課される重加算税が10%加重されます。電子取引のデータ保存も同様です。つまり、税務調査での故意を前提とする仮装や隠蔽による不正が見つかった場合に、重加算税に対し、さらに10%が加重されることになります。

100万円以下の過料が科せられる可能性がある

法人の場合、電子帳簿保存法に対応せず、書類や帳簿の改ざんや不正などに該当した場合は、会社法(976条)の違反となり、100万円以下の過料が科せられる可能性があります。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法の電子取引のデータ保存は、ほぼすべての法人と個人事業主、一定規模の副業が対象

電子帳簿保存法の改正によって、電子取引のデータはほぼすべての法人と個人事業主(青色申告・白色申告)、一定規模の副業が対象となります。電子取引のデータ保存期間は、法人、個人事業主(青色申告・白色申告)、一定規模の副業でそれぞれ異なるので、注意してください。

法人

法人の場合は、法人税法上、帳簿類や取引に関連して作成または受領した書類は7年間(書類を作成または受領した日から7年ではなく、その事業年度の確定申告期限の翌日から7年間)の保存が義務付けられています。また、青色申告書を提出した事業年度に青色繰越欠損金が生じた場合は、10年間の保存が義務付けられています。会社法上は会計帳簿の保存は10年なので、法人の場合、対象となる書類は10年間保存しておけば安心でしょう。

個人事業主

青色申告の個人事業主の場合は、帳簿類や決算関係書類、現金預金取引等関係書類については7年間、請求書や見積書といったそのほかの書類については5年間の保存が義務付けられています。ただし、現金預金取引等関係書類については、前々年の所得が300万円以下の場合は5年間です。

また、白色申告の個人事業主の場合は、法定帳簿が7年間、それ以外は5年間の保存が義務付けられています。

一定規模の副業

副業の場合は2022年分の所得税の確定申告から、前々年分の業務に係る雑所得の収入金額が300万円を超える方は、その業務に係る現金預金取引等関係書類(業務に関して作成・受領した請求書、領収書など)を5年間保存する必要があります。

なお、副業の雑所得の場合、帳簿保存は対象ではありませんが、業務としての副業で帳簿作成と保存をしている場合は副業でも事業所得として認められる可能性があります。

適格請求書(インボイス)発行事業者の場合

2023年10月1日にインボイス制度が開始され、適格請求書(インボイス)発行事業者は、適格請求書等(インボイス)を要件に従って作成・保存する必要があります。適格請求書等を受け取った課税事業者が仕入税額控除を受けるためには、適格請求書等を交付した日または提供した日の属する課税期間の末日の翌日から2か月を経過した日から7年間保存しなければいけません。

適格請求書等は「請求書」とありますが、適格請求書の要件に従って必要項目を網羅している領収書・納品書なども適格請求書になります。また、適格請求書発行事業者は、適格請求書等の控えについても、同様に7年間、保存する必要があります。

したがって、個人事業主・副業の方がインボイス登録をして、適格請求書発行事業者である場合は、適格請求書等を7年間保存することが必要です。

こうした保存期間やインボイス制度などについても内容を理解し、2024年1月から義務化の電子取引のデータ保存に対応するようにしましょう。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

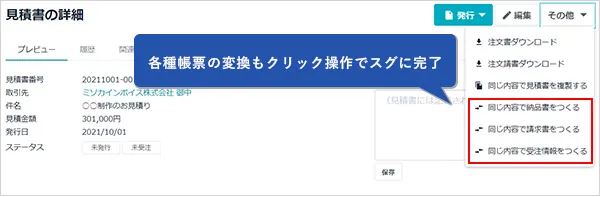

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。