【個人事業主・フリーランス向け】請求書の書き方・作成ガイド

監修者: 高崎文秀(税理士)

更新

個人事業主やフリーランスが取引先から代金を支払ってもらうためには、原則的に請求書の発行が必要です。しかし、こうした事務作業に慣れていない場合、請求書に何をどのように書けばいいのか戸惑ってしまう方も多いのではないでしょうか。

そこで本記事では、個人事業主・フリーランスなら知っておきたい請求書の書き方や記載項目について解説します。インボイス制度への対応などの注意点や、便利なテンプレートおよび請求書発行ソフトの紹介もしますので、ぜひ参考にしてください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

個人事業主・フリーランスにおすすめの請求書の項目・書き方

請求書は、取引先がスムーズに請求内容を把握し、支払処理ができるように作成することが重要です。国税庁のウェブサイトには最低限の記載項目が紹介されていますが、それだけでは請求書に不備があった場合の連絡先や、振込期日、振込先などがわかりません。そのため、請求書を作成する際には、以下に挙げる記載項目を設けるのがおすすめです。

ここでは、各項目の記載内容や書き方について解説します。なお、請求書の詳しい書き方については、こちらの記事も参考にしてください。

参照:国税庁「No.6625 適格請求書等の記載事項」

1. 請求書の宛先

まずは、請求書の宛先を記載します。「株式会社◯◯ 御中」や「◯◯合同会社 御中」といった形で「正式名称+敬称」を記載しましょう。「(株)」といった略称は基本的に使いません。

なお、取引先が個人事業主や一般消費者など特定の個人の場合は、「◯◯ ◯◯様」というように、フルネームで記載します。個人宛の場合、敬称が「様」に変わるのでご注意ください。ただし、取引先が個人事業主でも、宛先に屋号を記載するのであれば、敬称は「御中」です。屋号の後に個人名を付けるのであれば、「▲▲ ◯◯様」という形で、▲▲という屋号の後に敬称は付けず、個人名の後にのみ「様」を付けます。

取引先住所の記載は必須ではありませんが、記載しても間違いではありません。窓付き封筒で郵送する場合などは、住所を併記してください。

2. 請求内容

請求内容として記載するのは、請求対象の商品やサービスの内訳です。複数の請求をまとめて1枚の請求書に記載する場合は、複数の行に、それぞれの内訳を記載します。

例:

10日ごとに100円のリンゴを10個ずつ販売した個人事業主が作る、4月分合計30個の請求書

この場合、「品代 3,000円」と書くだけでは、請求金額しかわかりません。これでは何に対する請求なのか、取引先が具体的に把握するのは困難です。したがって、以下のように、取引ごとの内容がわかるように、それぞれの取引年月日・品目・単価・数量・金額を正しく記入します。

| 取引年月日 | 品目 | 単価 | 数量 | 金額 |

|---|---|---|---|---|

| 4月10日 | リンゴ | 100円 | 10個 | 1,000円 |

| 4月20日 | リンゴ | 100円 | 10個 | 1,000円 |

| 4月30日 | リンゴ | 100円 | 10個 | 1,000円 |

また、取引ごとに注文番号などを発行しているのであれば、それぞれに「リンゴ(注文番号:0000000)」などと対応した番号を記載すると、よりわかりやすくなります。

3. 消費税に係る表示

請求書には、取引対象ごとの消費税率(10%または8%)も記載します。取引内容が「食料品」など軽減税率(8%)の対象になる場合はその旨を記載し、税率ごとの合計取引金額も記載しましょう。また、請求内訳欄にチェックを付けるなど、軽減税率の対象となる取引を区別できるようにしておくことが必要です。

インボイス制度に対応した適格請求書発行事業者である課税事業者は、上のように税率ごとに消費税を記載しなければなりません。その一方で、免税事業者の場合、消費税を記載するかどうかは任意で決められますが、取引先の事務負担に配慮するならば、免税事業者も税率ごとに区分して消費税を記載した方が望ましいです。

ただし、免税事業者は適格請求書(インボイス)を発行できませんので、混同されないように注意しましょう。免税事業者は、インボイス制度開始前の請求書の形式(区分記載請求書)に沿って請求書を発行します。

軽減税率の対象となる品目の例

軽減税率の対象になるのは、主に飲食料品です。ただし、酒類や外食、ケータリングには標準税率が適用されます。それに対し、テイクアウトや消費税における一体資産は軽減税率の対象です。

なお、一体資産とは、おもちゃがおまけで付いてくるお菓子のように、飲食料品とそれ以外の品がセットになっており、金額も一緒にまとめられているものを指します。また、定期購読契約に基づく新聞も軽減税率の対象です。

整理すると、軽減税率の対象は以下のとおりです。

-

- 軽減税率の対象:酒類を除く飲食料品(テイクアウトや一体資産も含む)、新聞(定期購読契約)

- 軽減税率の対象外:上記以外(外食やケータリングも含む)

参照:国税庁「No.6102 消費税の軽減税率制度」

4. 発行日

請求書の発行日は、基本的に取引先の要望に合わせて記入します。実際に請求書を作成した日ではなく、請求が発生した日付などを記載するよう求められることもあるため、事前に取引先へ確認しておきましょう。例えば、以下のような例が考えられます。

- 【請求書に記入する発行日の例】

- 月末締め翌月末払いの取引先に対し、4月分の請求書を発行する…4月30日付と記載

4月1日に行った工事の代金10万円の請求書を4月3日に作成する…4月1日付と記載 など

なお、請求書の送付日には特に決まりがありません。納品が完了した時点で発行するのが基本ですが、1か月分をまとめて請求する場合も多いため、これも取引先に確認しましょう。

5. 支払期日

支払期日とは、請求書に記載した請求額をいつまでに支払うかを指します。この支払期日は、取引先の締め日や支払日などに合わせて設定するのが一般的です。「25日締め翌月末払い」「月末締め翌月10日払い」など、支払サイクルは会社によって異なるため、事前に確認し、その日付を記入しましょう。

例えば、月末締め翌月末払いで、4月分の請求書であれば「◯◯年5月末日までに、下記口座へお振り込みください」や、「支払期日:◯◯年5月末日」などと記載します。

6. 発行者

発行者欄には、請求書を発行する個人事業主の情報を記載します。氏名、住所、電話番号を書くのが一般的です。メールアドレスやFAX番号なども必要に応じて記載します。

屋号がある場合は、発行者として屋号を記載することも可能です。ただし、振込先口座を個人名義にしている場合、発行者(屋号)・振込先(個人名)と名称が異なるため、取引先が情報を照合しにくくなってしまいます。そのため、振込先が個人名義の場合は、発行者名を「屋号+個人名」にすると親切です。

7. 振込先

請求額を入金してほしい振込先を記載します。取引先と継続取引をしている場合でも、振込先は毎回書くようにしてください。銀行名、支店名、口座番号に加え、口座種別や名義についても必ず記載します。

名義は「ミョウジ ナマエ」のように、カタカナで書くとわかりやすいです。屋号付き口座の場合は、「屋号+個人名」を記載します。屋号のみでは振り込みを受けられない可能性があるため、ご注意ください。口座種別には普通預金や当座預金などがあります。

また、取引先が振込先情報をシステム登録している可能性もあるため、振込先を変更する場合はその旨をきちんと伝えることも大切です。請求書の振込先情報を黙って変えるだけでは、取引先の担当者が気づかない可能性があります。後述の「特記事項」に記入したり、別途電話やメールなどで連絡したりするのがおすすめです。

なお、屋号付き口座を開設するか迷っている個人事業主の方には、こちらの記事が参考になります。

8. 特記事項

その他、請求に関して取引先へ補足すべき情報があれば記載します。特に記載されることが多いのは、振込手数料に関する備考です。振込手数料は原則支払側が負担するので、「恐れ入りますが、振込手数料は貴社にてご負担ください」といった文言を記載します。また、前述のように振込先を変更した場合など、臨時に知らせるべき情報がある場合にも活用しましょう。

9. 請求書番号

請求書番号は、自分や取引先が請求書の管理をしやすいように設定する番号です。法的なルールはないため、任意で記載します。また、取引先から請求書番号の書き方を指定されることもあります。

請求書番号のよくある例として、これまで発行した請求書の通し番号を利用する方法が挙げられます。ただし、番号の重複などがないように、請求書番号を適切に管理・記載するには、意外と手間がかかります。このような手間を省くためには、請求書発行システムを活用して効率化するのがおすすめです。

請求書番号について詳しくは、こちらの記事も参考にしてください。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

請求書の作成は無料テンプレートを活用して効率化

請求書は自分で一から作成するよりも、無料のテンプレートを活用するのがおすすめです。

前述のように、請求書には多岐にわたる記載項目があるため、自分で作成すると抜け漏れが起こりやすくなり、見やすいデザインにする手間もかかります。その点、テンプレートを活用することで、正確かつ効率的に請求書を作成しやすくなります。

特に、弥生の無料テンプレートには、正式なビジネス向けからカジュアルで柔軟なデザインまで、幅広い選択肢が用意されています。インボイス制度対応/非対応両方のテンプレートがあるため、課税・免税事業者どちらでも安心して利用可能です。

こちらのページから簡単にダウンロードして使えるため、ぜひご活用ください。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

個人事業主・フリーランスも請求書の発行は必要?

個人事業主やフリーランスも、取引先へ商品・サービスの代金を請求するためには、原則として請求書の発行が必要です。

通常の取引では商品やサービスの納品が完了しても、請求書の発行・送付が行われないと代金を受け取ることはできません。そのため、取引が完了したことを証明し、円滑な支払いを取引先へ促すためには、請求書の発行が求められます。取引先によっては、請求書のフォーマットなどを指定していることもあるため、取引先に確認したうえで発行しましょう。

ただし、法的な観点から厳密に言えば、請求書の発行義務があるわけではありません。これは、スーパーや飲食店などで、請求書なしでも支払いが成立していることがその具体例です。とはいうものの、特にBtoBの取引の場合は、実務的にも商慣習的にも請求書の発行がほとんど必須になります。

また、2023年10月から始まったインボイス制度により、発注側が仕入税額控除を受けるためには、受注側に適格請求書(インボイス)を発行してもらうことが原則必要になりました。そのため、適格請求書発行事業者として登録した個人事業主は、取引先の求めに応じて、一定の要件を満たした適格請求書の発行が必要です。

適格請求書について詳しくは、こちらの記事も参考にしてください。

請求書に記載が必要な項目

請求書に決まったフォーマットはありませんが、国税庁のウェブサイトでは必要な記載項目が紹介されており、大きく以下の4つに分けられます。

- 請求書発行者の氏名または名称

- 取引年月日

- 取引内容と取引金額(税込)

- 取引先の氏名または名称

最低限の情報として、これらの項目は必ず記載しましょう。

参照:国税庁「No.6625 適格請求書等の記載事項」

請求書発行者の氏名または名称

請求書を発行する個人事業主の氏名、または屋号を明確に記入します。実際に書類の作成業務にあたった人の名前を書くのではなく、請求者本人の名前を書きましょう。例えば、請求書の発行を配偶者に頼んだ場合でも、記載する発行者名は請求を行う個人事業主本人の名前です。

取引年月日

取引を行った年月日を記載します。ただし、この年月日は、実際に商品を納品したりサービスを提供したりした日とは限りません。取引先によっては、この項目に請求日を記載するように求めてくることもあります。取引年月日をどのようなルールで記載すべきか、請求書の発行前に取引先へ確認し、認識を共有しておきましょう。

取引内容と取引金額(税込)

具体的な取引内容と取引金額も必須項目です。取引金額は税込価格を記載しましょう。例えば「商品A 1個を税込110円で売った」ということであれば「商品A 1個 110円(税込)」などと記載します。この商品が軽減税率の対象品目である場合は、その旨も記載します。また、軽減税率の対象品目と対象外の品目が混在している場合は、すべてを合計するのではなく、税率ごとの取引金額の合計を記載してください。

取引先の氏名または名称

請求相手となる取引先の名称を記載します。前述したように請求相手の名称は略さず、正確に記載しましょう。漢字の間違いなどにも注意が必要です。

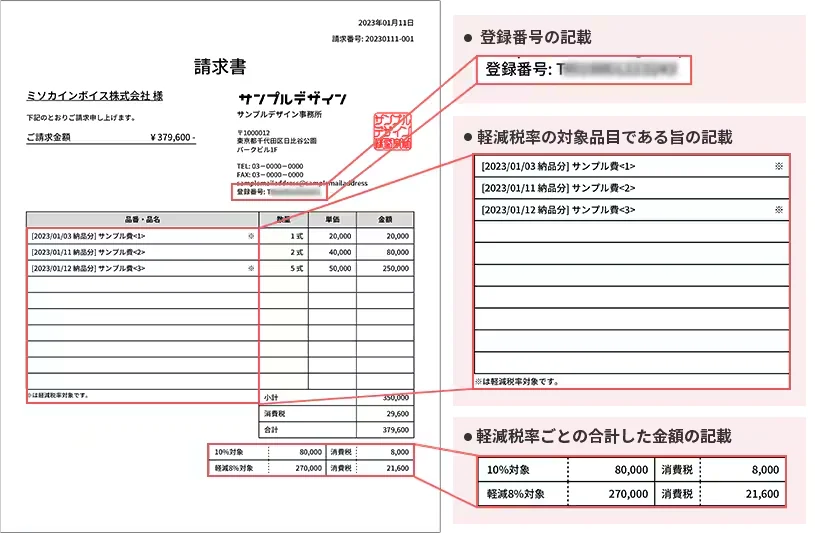

適格請求書に必要な項目

適格請求書を発行する場合は、従来の記載内容に加えて、以下の項目を記載する必要があります。

- 従来の請求書に加えて適格請求書に必要な項目

-

- 適格請求書発行事業者の登録番号

- 消費税率ごとに分けた、商品の税抜価格または税込価格の合計

- それぞれの商品の適用税率

- 消費税率ごとに分けた消費税額

適格請求書を発行するためには、適格請求書発行事業者としての事前登録が必要です。メリットとデメリットが両方ある制度なので、正しくその内容を理解したうえで登録の検討をしましょう。

適格請求書の詳しい書き方については、こちらの記事を参考にしてください。

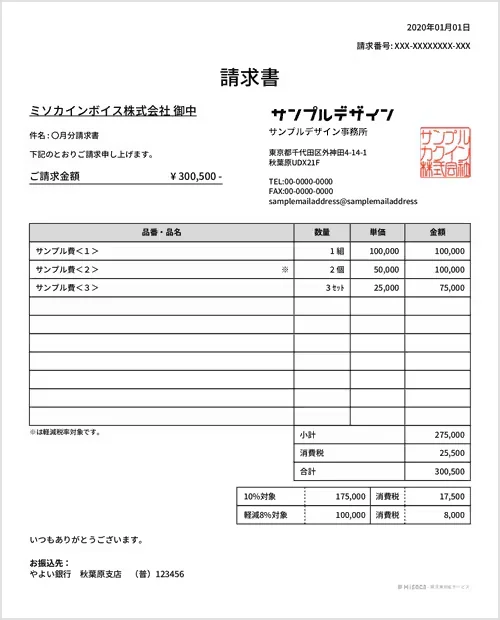

インボイス制度に対応した適格請求書の例

以下がインボイス制度に対応した適格請求書の例です。

従来の請求書との違いは、消費税額の記載方法と登録番号の有無です。登録番号は、適格請求書発行事業者に登録することで取得できます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

個人事業主・フリーランスが請求書を発行するときの注意点

取引先から確実に報酬を支払ってもらうためには、必要事項を満たした請求書を正確に作成し、発行しなければなりません。その際、特に注意すべきなのは以下の点です。

請求書のフォーマットを確認する

必要な項目が記載されていれば、請求書のフォーマットは原則自由です。「必ずこうでなければならない」という決まりはありません。作成方法に関しても、手書きとデジタルのどちらでも問題ありません。とはいうものの、デジタルでテンプレートを利用して作成するのが簡単でおすすめです。

なお、取引先によっては、請求書のフォーマットを指定している場合があります。こうした指定請求書がある場合は他のフォーマットだと受理されないことがあるのでご注意ください。そのため、請求書のフォーマットについては取引先へ事前確認することが大切です。

金額は正しく書き入れる

諸々の金額を正確に記入することは、最も基本的にして重要なことです。金額の誤りがあると、取引先とトラブルになる可能性もあるため、念入りに確認する必要があります。

Excelなどの表計算ソフトを利用している場合でも、複製や訂正を繰り返すうちに計算式がずれて合計額が合わなくなってしまうこともあるため、過信は禁物です。間違いがないかどうかは、自身でも十分確認してください。

なお、金額は「1,000円」と記載しても「¥1,000-」と記載しても、どちらでも問題ありません。ただし、「1000円」といった記載は避けて、必ず桁区切りを入れましょう。

源泉徴収税の有無を確認する

個人事業主が受け取る報酬の中には、所得税の源泉徴収が義務付けられているものがあります。その具体例は次のとおりです。

- 源泉徴収が義務付けられている報酬例

-

- 原稿料

- 講演料

- 弁護士や司法書士などに支払う報酬

- プロのスポーツ選手などに支払う報酬

- 映画やテレビ、その他芸能関係の出演料

源泉徴収の対象となる報酬に関する請求書について、取引先が支払う金額は源泉徴収額を差し引いた後の金額となります。なお、消費税は、源泉徴収額を差し引く前の報酬金額に基づいて計算します。したがって、源泉徴収のある請求書を作成する場合には、以下のような仕方で計算します。

- 税抜きの報酬金額×源泉徴収の税率=源泉徴収額

税抜きの報酬金額×消費税率(10%)=消費税額

税抜きの報酬金額+消費税額-源泉徴収額=請求額

- ※上記は請求書内で消費税額と報酬金額を明確に区分している場合の計算です。区分されていない場合の源泉徴収額は、税込みの報酬金額に源泉徴収の税率を掛けた額となります。

請求書を作成する際は、税抜の報酬金額に消費税額を足した「税込金額」をまず記載し、その下にそこから差し引く「源泉徴収額」、そして最終的な「請求額」を記載するとわかりやすいです。

なお、源泉徴収の税率は金額に応じて以下のように変わる2段階式になっています。報酬金額にこれらの税率を掛けた金額が源泉徴収額です。

-

1.報酬金額が100万円以下の場合には、報酬金額に10.21%を掛けた金額

-

2.報酬金額が100万円を超える場合には、100万円を超える部分に20.42%の税率

報酬金額が100万円を超える場合は、「1の源泉徴収額(10万2,100円)+2の源泉徴収額」という仕方で合算して計算します。

- 例:10万円の原稿料の請求書における請求合計額

- 源泉徴収税額:10万円×10.21%=1万210円

消費税:10万円×10%=1万円

請求額:10万円+1万円-1万210円=9万9,790円

- 例:200万円の出演料の請求書における請求合計額

- 源泉徴収税額:10万2,100円+((200万円-100万円)×20.42%)=30万6,300円

消費税:200万円×10%=20万円

請求額:200万円+20万円-30万6,300円=189万3,700円

源泉徴収された所得税額は、確定申告時に納付すべき所得税額から差し引かれます。つまり、源泉徴収されると直近の手取りは減るものの、損をするわけではありません。支払うべき所得税を前倒しで納めていると考えましょう。

源泉徴収について詳しくは、こちらの記事も参考にしてください。

必要に応じて印鑑を押す

請求書に印鑑を押すことは法的な義務ではありません。しかし、請求書への押印は商習慣として定着しているため、必須だと考える企業も存在します。そのため、特にこだわりがなければ、トラブルを避けるために押印はした方が合理的です。押印には書類の偽造を防ぐ効果もあります。

法人であれば社名の横に角印を押すことが多いですが、個人事業主は氏名の横に認印を押す形で構いません。なお、請求書をExcelやWordなどで作成する場合は、電子印鑑を使うか、印刷後に物理的に押印して郵送します。請求書発行システムを使えば、印影を画像登録し、簡単に電子印鑑を作ることも可能です。

振込手数料をどちらが負担するか確認する

振込手数料を自分と取引先のどちらが負担するかも明確にしておきましょう。

請求した金額は、期日までに銀行振込によって支払われるのが一般的です。民法では特別な取り決めがなければ、振り込みをする側が手数料を負担するのが原則であると定めています。しかし、取引先から振込手数料の負担を求められるケースもないわけではありません。

そのため、「振込手数料は向こうが負担して当然」と思いこんでいると、トラブルになる可能性があります。取引先に手数料の負担を依頼したい場合は、特記事項などにその旨を記載しておきましょう。

なお、取引先が振込手数料の負担をしない場合でも、請求書の項目は変わりません。請求額から手数料分が差し引かれて入金されますから、差し引かれた金額を「支払手数料」として経費計上します。

振込手数料についてはこちらでも解説していますので、ぜひ参考にしてください。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

個人事業主・フリーランスの請求書の作成方法

個人事業主が請求書を作成する方法としては、主に以下の方法が挙げられます。

- 市販の手書き請求書を使用する

- WordやExcelで作成する

- 請求書作成ソフトを使う

自分で請求書を作成する場合、どの方法を採用するかは任意に決められます。ここでは、各方法の概要やメリット・デメリットなどを解説します。

市販の手書き請求書を使用する

第一の方法は、市販の請求書を使って手書きすることです。請求書は文具店や100円ショップなどで購入できます。手書きのメリットは、デジタルが苦手な人でも使えることと、改ざんのリスクが少ないことです。デメリットとしては、作成に時間や手間がかかることや、ミスをしやすいことが挙げられます。先方が読みやすいようにていねいに書き、作成後は誤記がないか必ず確認することが大切です。

手書き請求書について詳しくは、こちらの記事も参考にしてください。

WordやExcelで作成する

第二の方法は、WordやExcelを使って作ることです。この方法のメリットとしては、フォーマットを自由に作成できることや、手書きのように文字の乱れを気にする必要がないことが挙げられます。PDF化して電子送付することも可能です。ただし、操作に不慣れな場合は、作成に手間がかかり、数式の設定やレイアウト調整などに問題が生じることもあります。

自作が手間に感じる場合は、テンプレートをダウンロードして利用するのがおすすめです。取引先が独自にWordやExcelで作成した請求書フォーマットをもっており、それを使うように指定されることもあります。テンプレートを使う場合も、必要な記載項目がそろっているかは、きちんと確認しましょう。

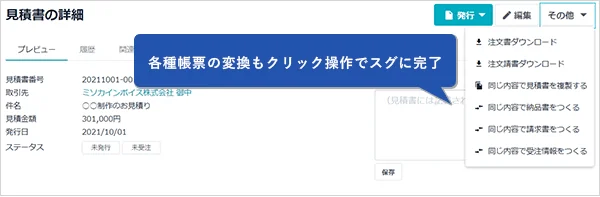

請求書作成ソフトを使う

第三の方法は、請求書作成ソフトを使うことです。こうしたソフトウェアは大まかにインストール型とクラウド型に分けられますが、近年はクラウド型が主流になっています。請求書作成ソフトのメリットは、WordやExcel以上に請求書の発行・管理作業を効率化できることです。こうしたソフトウェアの多くは、外部システムとの連携機能を搭載しており、見積もりから入金までの流れを一括管理できます。

デメリットとしては、導入料金や月額料金がかかることです。ただし、ソフトウェアを活用すれば、コスト以上のメリットが期待できるでしょう。

見積書の書き方や作成方法については、こちらの記事も参考にしてください。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

個人事業主・フリーランスの請求書作成は専用ソフトを使って効率化しよう

請求書は重要な取引書類であり、誤りがないように正確に発行しなければなりません。しかし、こうした事務作業は、通常業務に追われる個人事業主にとって大きな負担になります。そこでおすすめしたいのが、弥生のクラウド請求書作成ソフト「Misoca」の導入です。

「Misoca」を使うと、取引先や品目、税率などをフォーマットに入力するだけで、簡単に整った形式の請求書を作成できます。インボイス制度や電子帳簿保存法など最新の法改正にも対応している点も安心です。請求書の発行や管理業務に課題を感じている場合は、ぜひ導入をご検討ください。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

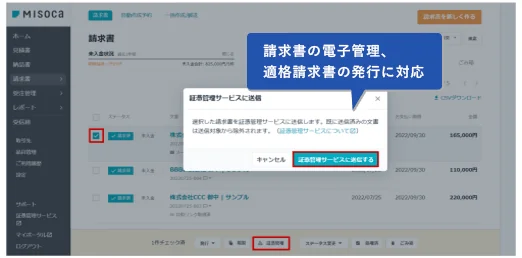

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

この記事の監修者高崎文秀(税理士)

高崎文秀税理士事務所 代表税理士/株式会社マネーリンク 代表取締役

早稲田大学理工学部応用化学科卒

都内税理士事務所に税理士として勤務し、さまざまな規模の法人・個人のお客様を幅広く担当。2019年に独立開業し、現在は法人・個人事業者の税務顧問・節税サポート、個人の税務相談・サポート、企業買収支援、税務記事の監修など幅広く活動中。また通常の税理士業務の他、一般社団法人CSVOICE協会の認定経営支援責任者として、業績に悩む顧問先の経営改善を積極的に行っている。