免税事業者の請求書の書き方とは?作成のポイントと併せて解説

監修者: 小林祐士(税理士法人フォース)

更新

2023年10月からインボイス制度がスタートしたことで、適格請求書発行事業者となった消費税の課税事業者は、適格請求書を作成・発行できるようになりました。なお、消費税の免税事業者は、適格請求書を発行できないため従来どおり区分記載請求書の作成・発行が必要です。

本記事では、免税事業者が請求書を作成するにあたっての、請求書の書き方や注意点を解説します。インボイス制度の開始に伴う免税事業者のメリット・デメリットや、課税事業者になる注意点なども併せて見ていきましょう。

免税事業者は適格請求書を発行できない

免税事業者とは、課税期間の基準期間(個人事業主の場合は2年前、法人の場合は2期前)の課税売上高が1,000万円以下の事業者が該当します。免税事業者の場合は、一般的には納税事務負担が軽減されます。一方で、免税事業者は適格請求書を発行できません。よって、免税事業者の発行する請求書は、適格請求書ではなく、実務上、区分記載請求書等保存方式の記載事項に沿って作成することとなります。

免税事業者と対(つい)となる事業者は、課税事業者です。課税事業者とは、消費税を納付する義務がある法人、個人事業主を指します。

2023年10月1日のインボイス制度スタート以降、適格請求書発行事業者となった課税事業者は適格請求書を発行でき、買手側は原則として、適格請求書の保存などの要件を満たすことで、仕入税額控除を受けられるようになっています。

仕入税額控除とは、課税事業者が消費税の納税額を計算する際に、課税売上げに係る消費税額から課税仕入れ等に係る消費税額を控除して計算するしくみです。

なお、免税事業者は、消費税分を含めた請求書を買手側へ発行することは可能です。しかしその場合、買手側は仕入税額控除の要件である適格請求書を受領できないため、支払った消費税分の控除ができません。買手側に消費税の負担をしてもらうことになるため、今後の取引に影響が及ぶ可能性がある点には留意しなければなりません。

ただし、インボイス制度では仕入税額控除に関して一定期間の経過措置が設けられています。そのため、経過措置の期間中は適格請求書を発行できない事業者からの仕入れに対しても、買手側は一定割合を控除することが可能です。

買手側が仕入税額控除の経過措置の適用するためには、区分記載請求書の記載事項を満たした書類等の保存が求められます。

なお、買手側が簡易課税制度を選択している場合は、売上に係る消費税額から売上に係る消費税額にみなし仕入率を乗じて消費税額を算出するため、受け取る請求書が適格請求書(もしくは免税事業者が発行する区分記載請求書)である必要がありません。よって、免税事業者からの仕入でも仕入税額控除の適用に影響はありません。

免税事業者の請求書の書き方

免税事業者が請求書を発行する際に必要となる項目には、どのようなものがあるのでしょうか。ここでは、免税事業者が発行できる区分記載請求書を前提に必須の記載項目と、記載しておくとよい項目を確認していきます。

免税事業者の請求書に必須の項目

免税事業者の請求書に必須の記載項目は、下記のとおりです。

発行者の氏名または名称

請求書を発行する事業者の社名や住所、担当者名、電話番号、メールアドレスなどを記載します。

取引年月日

請求書の発行日ではなく、発行者が実際に商品・サービスの引き渡しを行った日を記載します。

複数の取引を1か月分まとめて記載する請求書では、取引ごとに取引年月日を記載しましょう。

取引内容

発行者が引き渡した商品名・サービス名、数量、単価などの取引内容を具体的に記載します。(軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡である旨)

税率ごとに区分して合計した税込対価の額

区分記載請求書では、税率ごとに合計した課税資産の譲渡等の税込価額を記載します。

なお、「軽減対象資産の譲渡等である旨」及び「税率ごとに区分して合計した課税資産の譲渡等の税込価額」については、その記載がない場合、請求書等の交付を受けた事業者自らが、取引事実に基づき追記することが認められています。

交付を受ける者の名称または氏名

受領側の事業者の名称や担当者の氏名も正確に記載します。名称や氏名には敬称を付けてください。企業や部署、官庁などの組織や団体宛の名称に敬称を付ける際は「御中」、担当者の氏名に付ける際は「様」を使います。

振込先

振込先欄には、銀行名や支店名、口座番号などの口座情報を記載します。

記載しておくとよい項目

必須ではなくとも、記載しておくとよい項目もあります。免税事業者の請求書には、下記の項目も記載しておくと取引先との請求書トラブルのリスクを抑えられます。

振込手数料の負担者

振込手数料は、一般的に振り込む側が負担しますが、発行側負担のケースもあります。

手数料関連のトラブルを避けるためにも、どちらが負担するのかは事前に取り決めたうえで明記しましょう。

支払期限

取引先との取り決めに基づいて、支払期限も明記します。

請求書番号

請求書番号を振っておくことで、請求書に関する確認や問い合わせがあった際、請求書番号を使って該当する請求書の特定や内容の確認ができるようになります。

また、請求書番号を振れば、見積書や納品書と番号を合わせて管理しやすくなるというメリットもあります。

免税事業者が請求書を作成する際のポイント

免税事業者が請求書を作成する際のポイントは、下記のとおりです。請求書全般に共通する事柄のため、免税事業者でなくても押さえておきましょう。

書式などを受領側に確認する

請求書を作成する際には、書式や押印の有無、発行日など、記載事項を事前に取引先と確認しておきましょう。以下の項目を確認しておくと、スムーズに請求書を作成しやすくなります。

確認しておくべき項目の例

- 書式(フォーマット)の有無

- 押印の有無

- 発行日

- 請求金額の記載方法

- 振込手数料はどちらが負担するか

- 支払期限

- 請求書の送付方法

源泉徴収について確認する

源泉徴収の有無についても、事前に取引先へ確認しておきましょう。源泉徴収を計算して記入する場合は、消費税額の下に記入することが多いです。詳しい税額計算は専門家か税務署にご相談ください。

消費税を正確に書く

本体金額に対する消費税額は、複数税率を踏まえて正確に記載します。税率ごとに、消費税と対価の合計額をそれぞれ記載することとなります。

また、消費税の記載方法には「内税」と「外税」があるため、どちらの方法で記載するのかを明確にしておきましょう。

なお、免税事業者の場合、請求書へ消費税相当額を記載したとしてもそれが適格請求書と誤認されるおそれのあるものでなければ問題ありません。

請求金額はわかりやすく書く

請求金額は、ひとめで理解できるようにわかりやすく記載しましょう。金額前には「¥」や「金」を記入し、後ろには「‐」や「円也」を入れる方法がおすすめです。

また、3桁ごとに「,」を入れると、より見やすく親切なため、多くの事業者が採用しています。

ビジネスマナーに則って作成する

請求書も、ほかの取引書類と同様にビジネスマナーに則って作成することが大切です。

受領側の事業者名や担当者名を請求書へ記載する場合も、「御中」や「様」を適切に使い分けましょう。

会社名のみ、または会社名と部署名の両方を記載する場合は「御中」を、個人宛ての場合は「様」を使用します。

適格請求書と誤認されないよう作成する

適格請求書は、課税事業者のうち、税務署長の登録を受けた適格請求書発行事業者のみが発行できます。

免税事業者などの適格請求書発行事業者以外が「適格請求書であると誤認されるおそれのある表示をした書類」を作成することは禁止されています。

適格請求書と誤認されるおそれのある書類を交付した場合の罰則(1年以下の懲役または50万円以下の罰金)も設けられているため、免税事業者の請求書は適格請求書と誤認されないよう、十分注意して作成しましょう。

請求書の保管期間

請求書には一定の保管期間が定められており、事業者によって保管期間は異なります。誤って処分してしまうことのないよう、しっかり確認しておきましょう。

法人の場合

法人は、受領または発行した請求書について、法人税法によって7年間の保存が義務付けられています。

なお、7年間とは「発行から数えて7年間」ではなく、「該当の事業年度の確定申告書の提出期限(各事業年度終了の日の翌日から原則2か月)の翌日から7年間」となります。

法人の場合は自由に事業年度を定めることができ、確定申告書の提出期限も企業によって異なるため、自社の確定申告書提出期限を正確に把握したうえで請求書を保存しましょう。

個人事業主の場合

所得税法によって、個人事業主は、請求書を所得税の確定申告期限の翌日から、5年間保存するよう義務付けられています。個人事業主は青色申告をしている事業者と、白色申告をしている事業者に分けられますが、どちらの場合でも保存期間は変わりません。

副業による前々年分の雑所得の収入金額が300万円超の場合

事業所得に該当しない副業をしている方など、雑所得を得ている方のうち、前々年分の雑所得の収入が300万円を超える方は、請求書を5年間保存する必要があります。300万円という金額は、経費を差し引いた金額(所得)ではなく、売上金額が該当します。

なお、副業であっても、アルバイトなどで給与を受け取って働いている場合は、雑所得ではなく給与所得に該当する点には注意しましょう。

インボイスの場合

適格請求書を受領した課税事業者が仕入税額控除を受ける場合は、原則として個人・法人を問わず該当の請求書を7年間保存しなければいけません。

また、従来の請求書は控えの発行は義務付けられていませんでしたが、適格請求書の場合は控えを作成し、発行側は7年間保存する必要があります。

そのため、2023年以降は個人事業主であっても、請求書は7年間保存することが望ましいといえます。

免税事業者が適格請求書発行事業者になるメリット

免税事業者がインボイス制度へ対応するためには、適格請求書発行事業者の登録を行って課税事業者となる必要があります。適格請求書発行事業者になるとどのようなメリットがあるのか、詳しく見ていきましょう。

取引を継続しやすくなる可能性がある

免税事業者から課税事業者となり、さらに適格請求書発行事業者への登録によって適格請求書を作成・発行できるようになると、課税事業者との取引を継続しやすくなることが期待できます。

買手側が課税事業者の場合は、売手側から適格請求書の交付を受けると仕入税額控除を受けられるようになります。インボイス制度下でも、売手側へ値下げについて相談したり、取引自体を見直したりする必要がなくなるのは、買手側にとってもメリットです。

免税事業者が適格請求書発行事業者となると、取引の幅が広がることも期待できるでしょう。

2割特例が受けられる

これまで免税事業者であった事業者が、インボイス制度への移行を機に課税事業者となり、適格請求書発行事業者へ登録した場合に適用を受けられる、「2割特例」という経過措置があります。

これは、「課税期間の消費税の納付税額を売上に係る消費税額の2割にできる」というもので、2割特例を適用した場合の消費税の納税額は、売上時に受け取った消費税額×20%となります。

適用可能な期間は2023年10月1日~2026年9月30日の日に属する各課税期間です。免税事業者である個人事業者が2023年10月1日から登録を受ける場合は、2023年10~12月の2023年分の申告から2026年分の申告までの4年間、計4回の申告が適用対象範囲です。売上・収入がすべて適用税率10%である場合、消費税の概算納税額は下記の計算式で算出できます。

納付する消費税の概算税額の計算式

課税売上高(税込)×10/110×20%=消費税額(※)

- ※ 1,000円未満は四捨五入

例えば、課税売上高(税込)が900万円であれば、納付する消費税の概算税額は下記のとおりです。

課税売上高900万円の場合に納付する消費税額

900万円×10/110×20%=およそ16万4,000円

2割特例は事前の届け出が不要で、確定申告書にその旨を記載するだけで適用を受けられます。

また、2割特例の適用を受けた適格請求書発行事業者が、適用を受けた課税期間の翌課税期間中に「簡易課税制度」の適用を受ける旨の届出書を提出した場合は、その提出した日が属する課税期間から、簡易課税の適用が認められる経過措置があります。

免税事業者が適格請求書発行事業者になるデメリット

免税事業者が適格請求書発行事業者となることに、デメリットはないのでしょうか。適格請求書発行事業者になることによるデメリットについても紹介します。

消費税を納める必要がある

課税事業者になると、免税事業者であれば納付を免除されていた消費税を納めなければなりません。消費税申告の手間や、納税の負担が発生します。

適格請求書の発行や管理に手間がかかる

適格請求書発行事業者となると、従来の請求書に一定の記載項目が追加された適格請求書を作成し、取引先へ交付することとなります。また、発行側は適格請求書の控えを作成し、7年間保存しなければなりません。

請求書関連の業務の負担が増える点はデメリットといえます。負担を軽減するには、インボイス制度に対応した請求書作成・管理システムの導入を検討する必要があるでしょう。

課税事業者になる際の注意点

免税事業者が課税事業者となるにあたっては、注意したいポイントもあります。課税事業者への転換は、以下の2つの注意点も踏まえたうえで検討することが大切です。

原則2年間は免税事業者に戻れない

免税事業者が課税事業者の登録を受けるためには、原則として「消費税課税事業者選択届出書」を提出して、課税事業者となる必要があります。しかし、登録日が2023年10月1日~2029年9月30日までの日の属する課税期間中である場合、登録申請に関する経過措置の適用によって、消費税課税事業者選択届出書を提出しなくても、登録希望日から課税事業者の登録を受けることが可能です。

なお、その経過措置の適用を受けたうえで登録した場合は、原則として登録日以後2年を経過する日の属する課税期間までは、登録を取りやめたとしても、免税事業者へ戻ることはできません。

また、適格請求書発行事業者の登録を取りやめるには、「適格請求書発行事業者の登録の取消しを求める旨の届出書」を、所轄の税務署長へ提出する必要があります。

免税事業者との取引は仕入税額控除の対象にならない

インボイス制度下では、適格請求書がないと原則として仕入税額控除の適用を受けられません。そのため、取引先が免税事業者の場合、取引で生じた消費税は仕入税額控除の対象とはなりません。

ただし、インボイス制度開始後の一定期間については、免税事業者からの課税仕入れであっても一定割合を仕入税額控除できる経過措置が設けられています。免税事業者からの課税仕入れの税額を控除できる期間と割合は、下記のとおりです。なお、2029年10月1日以降はこのような仕入税額控除はできなくなります。

免税事業者からの課税仕入れについて仕入税額とみなして控除できる割合

- 2023年10月1日~2026年9月30日:仕入税額相当額の80%

- 2026年10月1日~2029年9月30日:仕入税額相当額の50%

中小事業者向けに納税事務負担に配慮した「簡易課税制度」を選択している場合は、仕入税額控除に際し、適格請求書は不要です。

簡易課税制度は、税務署に「消費税簡易課税制度選択届出書」を提出した課税事業者(個人事業主の場合は前々年、法人の場合は前々事業年度の課税売上高が5,000万円以下の事業者)であれば利用ができます。簡易課税制度は、売上げに係る消費税額に、事業の種類の区分(事業区分)に応じて定められたみなし仕入率を乗じて算出した金額を仕入れに係る消費税額として、売上げに係る消費税額から控除するという仕組みなので、インボイス登録事業者以外からの仕入であっても消費税の計算上不利になることはありません。

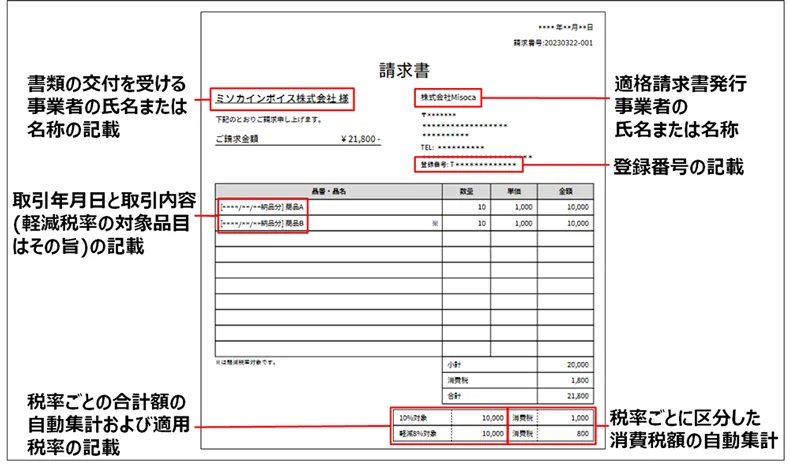

適格請求書の記載項目

免税事業者が課税事業者になり、適格請求書発行事業者登録が完了すると、適格請求書を発行できるようになります。適格請求書は、基本的な請求書の項目に加えて、以下の項目を記載する必要があります。

軽減税率の対象品目である旨

提供した商品・サービスに軽減税率の対象があれば、その旨も記載します。

税率ごとに合計した対価の額

適格請求書では、税率ごとに合計した取引の額を税抜きまたは税込みで記載します。端数処理(切り上げ・切り捨て・四捨五入)については任意です。

税率ごとの消費税額

消費税率10%と8%の合計額を、それぞれ請求書に記載します。

登録番号

適格請求書における登録番号とは、適格請求書発行事業者になると発行される番号のことを指します。

法人は「T+13桁の法人番号」、個人事業主等等は「T+13桁の数字」です。

インボイス登録番号を記載した請求書の例

免税事業者でも請求書の作成は専用システムの導入がおすすめ

免税事業者であっても、請求書の作成・発行や保管のために専用システムを導入すると、自動入力や電子化による業務効率化、そしてコスト削減が期待できます。電子帳簿保存法改正やインボイス制度を機に請求書関連業務を見直す場合も、各法令や制度に対応できているシステムを活用すれば、スムーズに移行できるでしょう。

弥生の請求書作成システム「Misoca」は、適格請求書を含む請求書だけでなく見積書や納品書、領収書、検収書の作成も可能です。取引先や品目、税率などをテンプレートの入力フォームに記入・選択するだけで、手軽に帳票を作成できます。電子帳簿保存法改正やインボイス制度への理解について不安を抱いている方でも簡単に操作できるため、ぜひ「Misoca」の導入をご検討ください。

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

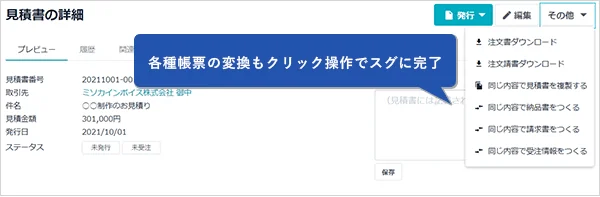

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

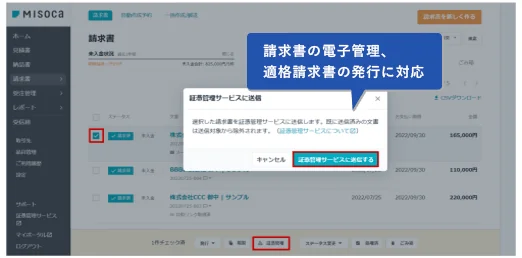

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。