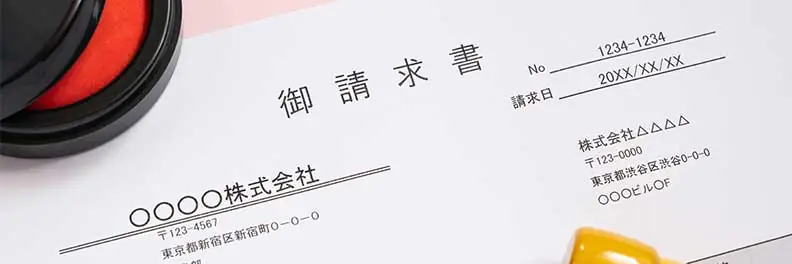

請求書は消費税の記載なしでも問題ない?免税事業者の発行についても解説

監修者: 高崎文秀(税理士)

更新

免税事業者が請求書を発行する際、消費税は記載なしでも問題ありません。しかし、適格請求書保存方式(インボイス制度)の開始によって、取引先の課税事業者にどのような対応を求められる可能性があるか、知っておく必要があります。

本記事では、免税事業者であっても請求書に消費税を記載した方がよい理由、請求書に必要な項目を解説します。また、消費税の納付義務がない免税事業者が請求書に消費税を記載する際の注意点、請求書の作成業務を効率化するツールも紹介します。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

原則、請求書には消費税の記載が必要!

請求書に記載する最終的な請求金額には、消費税が含まれていなければなりません。消費税は、税金を負担する人と納める人が異なる間接税となるため「仕入税額控除」というしくみによって二重課税を防止しています。

消費税法の第30条7項には以下のように明記されており、原則として消費税の記載が必要なことを示す根拠となっています。

仕入税額控除の適用を受けるためには、法定事項が記載された帳簿および請求書等の保存が要件

仕入税額控除とは、課税事業者が納付する消費税額を計算する際、売上に対する消費税額から仕入や経費にかかった消費税額を差し引く制度です。消費税額を請求書へ正しく記載することで、売り手側と買い手側の双方が正しい消費税額を把握できます。なお、インボイス制度では、消費税を軽減税率(8%)と標準税率(10%)に区分し、それぞれの消費税額を明記することが求められます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

免税事業者の発行する請求書は消費税の記載なしでも問題ない?

原則として、請求書には消費税額の記載が必要です。ただし、免税事業者が請求書を発行する場合、課税事業者が発行する請求書とは異なる点がいくつか存在します。

免税事業者も消費税は請求できる

免税事業者とは、消費税の申告・納付義務が免除される事業者のことです。具体的には、個人事業主の場合は前々年、法人の場合は前々事業年度の課税売上高が1,000万円以下などの要件に該当することが免税事業者となる条件です。

インボイス制度において、免税事業者は適格請求書(インボイス)を発行できないため、課税事業者が免税業者から仕入を行うと仕入の際に支払った消費税額を差し引けません。ただし、経過措置として、2026年9月30日までは仕入税額相当額の80%、2026年10月から2029年9月までは仕入税額相当額の50%の控除を適用できるとされています。また、免税事業者であっても仕入時に消費税を支払っているため、取引先に消費税を上乗せして請求しても特に問題はありません。しかし、トラブルに発展することも考えられるため、取引先が課税事業者の場合は、あらかじめ理解を得られるよう話し合っておきましょう。

参照:国税庁「経過措置(免税事業者等からの仕入れに係る経過措置)」

消費税について明記しなくても違法ではない

商品・サービスの価格を表示する際は、消費税額を含めた総額を表示しなければなりません。これを「総額表示義務」といい、2021年4月1日から施行されました。ただし、総額表示の義務付けは、一般の消費者に向けて商品・サービスを提供する際に適用されるものです。例えば、値札や広告などがこれに該当します。そのため、見積書や契約書、請求書など、一般消費者の目に見えない部分は対象外です。このような理由から、免税事業者が消費税の記載がない請求書を発行しても違法ではありません。

参照:国税庁「No.6902 「総額表示」の義務付け」

免税事業者も請求書には消費税を記載するのが望ましい

免税事業者であっても、請求書に消費税額を記載しておけば、取引先の経理担当者はスムーズに処理を行えるため、業務の負担の軽減につながります。請求書に消費税額が記載されていなかった場合、請求額が税込価格か税抜価格か判断しにくいため、取引先の担当者が振込額を間違えるミスが発生しかねません。ミスが発生した場合、振込額の訂正や、請求書を再発行する手間も発生するため、双方がスムーズに業務を遂行できるよう、消費税を記載した請求書を発行した方が望ましいと言えます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

免税事業者の請求書に必要な項目

適格請求書発行事業者以外の請求書の書き方は法律で定められていません。しかし、信頼性と透明性を確保するために、以下の6項目を記載する必要があります。

-

1.発行者の情報

-

2.取引年月日

-

3.商品名(サービス名)・数量・単価

-

4.税込金額

-

5.取引先の情報

-

6.振込口座の情報

これらの情報を記載することにより、正規の請求書であることが示され、双方が取引の記録を正確に保持できます。

1.発行者の情報

請求書には、だれが発行したものかを明確に記載する必要があります。発行者の情報として、会社名(氏名)、所在地(住所)、電話番号、メールアドレスなどを記載します。住所や電話番号、メールアドレスの記載は必須ではありませんが、万が一、請求書に関する質問や問題が生じた場合、取引先がスムーズに問い合わせできるよう情報を提供しましょう。

2.取引年月日

商品やサービスを取引先に納品するたびに請求書を発行する「都度方式」の場合と、1か月の取引をまとめて請求する「掛売方式」の場合で記載方法が異なります。

都度方式では、請求書の発行日や作成日ではなく、実際に取引があった年月日を記載します。掛売方式の場合、請求書自体の日付は、毎月の締め日または取引先が指定した日付とするのが一般的です。その月に発生したすべての取引を一覧にし、1取引ごとに商品・サービスの引き渡しを行った日付を記載します。

「掛売方式」と「都度方式」について、詳しくはこちらの記事も参考にしてください。

3.商品名(サービス名)・数量・単価

どの商品・サービスに対する請求なのかを明確に示すため、商品・サービス名(品名)、数量、単価、取引の合計数を記載します。取引内容を書く際は、対象を明確に記載するようにしましょう。例えば、広告代理店が請求書を作成する場合、サービス名を毎回「広告費」としてしまうと、取引の内容を明確に把握できません。この場合「広告費 Web広告作成費用」「広告費 プロモーションサポート」といったように、詳細な情報を加えると何に対しての請求なのか容易に把握できます。

なお、軽減対象資産(軽減税率が適用される品目)には、商品名に※などの印を付け、枠外に「※は軽減税率対象品目」と注意書きを加えます。

参照:国税庁「「軽減対象資産の譲渡等である旨」の記載」

4.税込金額

税率ごとに合計された税込金額を記載します。各品目の価格は、内税と外税のどちらでも問題ありません。最終的な請求金額を税込みで記載することによって、取引先が支払う金額を明確に示します。取引先が課税事業者の場合、適格請求書が発行されない場合でも経過措置を適用できます。ただし、課税事業者が受領した請求書に以下の5項目が記載されていなければ、経過措置を適用できません。

引用:国税庁「5 経過措置

」

なお、必要に応じて軽減税率(8%)と標準税率(10%)を示すことも忘れないようにしましょう。

5.取引先の情報

請求書には、請求書を受領する事業者の氏名または名称を明記します。法人宛ての請求書を作成する際、会社名、担当者の氏名は略さず書くようにしましょう。また、企業、組織、団体宛ての場合は「御中」、個人宛ての際は「様」の敬称を付けます。請求書が担当者へスムーズに届けられるよう、企業、組織、団体の場合は、担当者の部署名と氏名も記載します。

6.振込口座の情報

取引先から支払いを受けるために必要な振込口座の情報を記載します。請求書に金融機関名、支店名、口座種別、口座番号、口座名義を記載すると、取引先が振込先情報を探す手間が省けます。個人事業主で屋号付き口座を使用している場合、名義は「屋号+事業主名」です。

屋号付き口座に関しては、以下の記事で詳しく解説しています。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

免税事業者が消費税記載なしの請求書を発行したらどうなる?

免税事業者は、請求書に消費税を記載する義務はありませんが、消費税の記載がない請求書を受領した課税事業者は、仕入税額控除が受けられなくなります。そのため、課税事業者から以下の対応を求められる可能性があります。

再発行を依頼される場合がある

課税事業者側は、免税事業者との取引において、消費税が記載されていない請求書を受領した際、消費税額の記載がある請求書の再発行を依頼できます。しかし、再発行は双方にとって二度手間となるため、免税事業者であっても取引先が課税事業者の場合、消費税を記載した請求書を発行した方が良いと言えます。

請求書に追記される

消費税額が記載されていない請求書を受領した場合、課税事業者は請求書に消費税額を追記することが認められています。ただし、追記できる項目は「軽減対象資産の場合はその旨」「税込金額」のみとされています。なお、買い手である課税事業者が請求書へ消費税額を書き加える場合、売手である免税事業者に対して仕入の際に支払った消費税額と一致しているかどうかを確認しなければなりません。そのため、課税事業者が消費税の記載なし請求書を受領した場合、請求書の再発行を依頼されるケースは多くなると考えられます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

請求書の発行には専用ソフトの活用がおすすめ

免税事業者は、消費税の記載がない請求書を発行しても問題ありませんが、取引先が課税事業者の場合、インボイス制度に対する配慮が必要です。消費税額を記載せずに請求書を発行した場合、取引先が振込額を間違えるなどのミスが発生する可能性もあるため、あらかじめ消費税額を記載した請求書を発行する方が良いと言えます。

弥生のクラウド請求書作成ソフト「Misoca」には、請求書のテンプレートが用意されており、業務の効率化に有用です。請求書の作成を自動化できる機能や、一括で作成できる便利な機能が備わっているので、ぜひ導入を検討してください。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

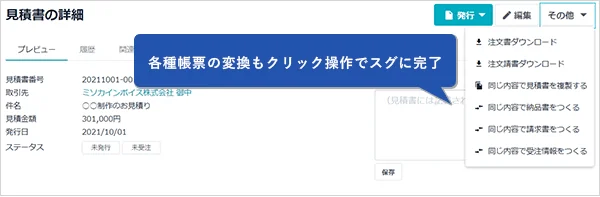

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

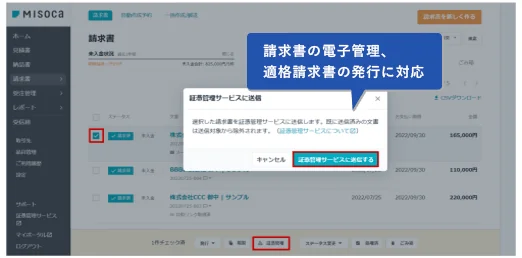

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

この記事の監修者高崎文秀(税理士)

高崎文秀税理士事務所 代表税理士/株式会社マネーリンク 代表取締役

早稲田大学理工学部応用化学科卒

都内税理士事務所に税理士として勤務し、さまざまな規模の法人・個人のお客様を幅広く担当。2019年に独立開業し、現在は法人・個人事業者の税務顧問・節税サポート、個人の税務相談・サポート、企業買収支援、税務記事の監修など幅広く活動中。また通常の税理士業務の他、一般社団法人CSVOICE協会の認定経営支援責任者として、業績に悩む顧問先の経営改善を積極的に行っている。