個人事業主が源泉徴収する場合、受ける場合の対応は?計算方法も解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

個人事業主は、源泉徴収をする側とされる側、両方の立場になる可能性があります。では、立場ごとに、それぞれどのような作業が必要になるのでしょうか。

ここでは、個人事業主の源泉徴収について、源泉徴収されるときの請求書や確定申告書の書き方、源泉徴収しなければいけないときの対処法、源泉徴収税額の計算方法などをわかりやすく解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

個人事業主は源泉徴収をする側と受ける側のどちらにもなる可能性がある

従業員を雇用している個人事業主は、給料や賞与などから所得税と復興特別所得税(以下、まとめて所得税と記載)を源泉徴収しなければなりません。一方で、個人事業主は、取引先から支払われる報酬、料金、契約金、賞金から所得税を源泉徴収されることもあります。

源泉徴収とは、給与や報酬などを支払う際にあらかじめ概算の所得税と復興特別所得税を差し引く制度です。差し引いた源泉所得税は、報酬などを支払いを行った事業者が支払いを受けた方に代わって納税します。

個人事業主が源泉徴収をする場合とされる場合、それぞれのケースの対象者は以下のとおりです。

個人事業主が源泉徴収をする場合

従業員を雇用している個人事業主は、給与や賞与から所得税を源泉徴収する義務を負います。ただし、従業員にとってメインの勤務先で、社会保険料控除後の給与などの月額が8万8,000円未満である場合には、源泉徴収の必要はありません。

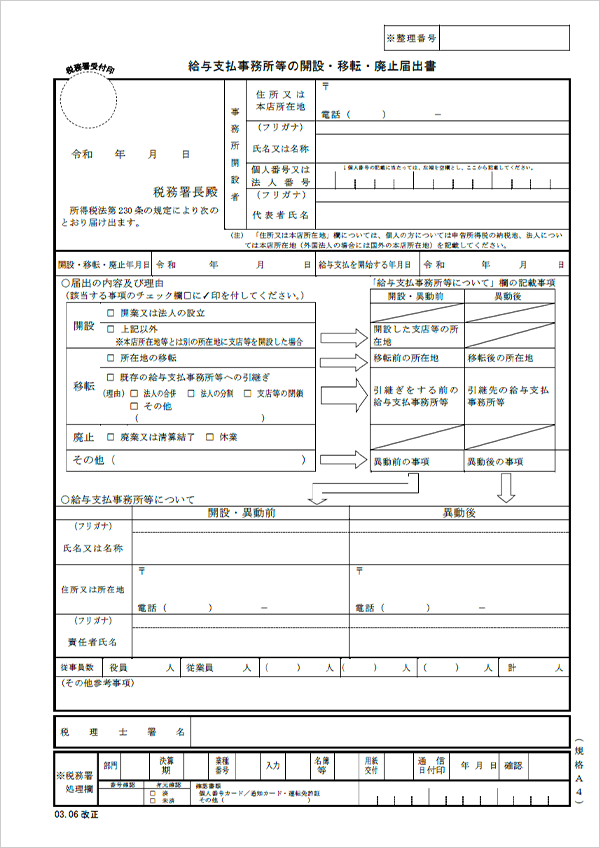

源泉徴収する義務がある者を「源泉徴収義務者」と呼びます。源泉徴収義務者になる事業者は、従業員を雇用した日から1か月以内に「給与支払事務所等の開設・移転・廃止届出書」を管轄の税務署に提出する必要があります。

給与支払事務所等の開設・移転・廃止届出書

また、源泉徴収義務者の個人事業主は、特定の職種の個人に支払った報酬からも所得税を源泉徴収する義務があります。

所得税の源泉徴収が必要となる主な職種は以下のとおりです。

源泉徴収の対象となる主な職種と報酬の内容

| 源泉徴収の対象となる個人の職種 | 主な報酬の内容 |

|---|---|

| 税理士、社会保険労務士、司法書士、弁護士などの士業(行政書士を除く) | 士業の業務に関する報酬 |

| デザイナー | 広告、商品、ロゴ、内装などのデザイン料 |

| 作家、ライター | 原稿料 |

| コンサルタント、顧問 | 経営コンサルティングや指導に対する報酬 |

| セミナーなどの講師 | 講演料 |

| 通訳・翻訳者 | 通訳・翻訳料 |

| モデル、芸能人、コンパニオンなど | 出演料 |

| 外交員 | 売上に連動する歩合部分(固定給がある場合、固定給は給与にかかる源泉徴収税として計算) |

なお、法人宛ての報酬については源泉徴収をする必要はありません。

また、源泉徴収義務者ではない個人が支払う報酬・料金については、源泉徴収の対象となる主な職種と報酬の内容に該当しても源泉徴収をする必要はありません

参考:国税庁

給与支払事務所等の開設届出書の書き方について詳しくは、以下の記事をご参照ください。

個人事業主が源泉徴収される場合

所得税法に定められた特定の職種に就いている個人事業主が源泉徴収義務者から報酬を受け取る場合、所得税が源泉徴収されます。

報酬から源泉徴収された所得税は、確定申告の際に申告納税額の前払いとして処理します。源泉徴収された税額が1年間の所得にかかる税額を上回った場合は、還付を受けることができ、源泉徴収された税額が1年間の所得にかかる税額を下回った場合には追加で納税しなければなりません。そのため、源泉徴収税額を正確に把握し、申告する必要があります。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

源泉徴収をする側の対応:源泉徴収をした場合は支払調書や源泉徴収票の作成が必要

支払先の報酬から源泉徴収をした個人事業主は、「報酬、料金、契約金及び賞金の支払調書」を作成して報酬を支払った翌年の1月31日までに管轄の税務署へ提出しなければなりません。ただし、支払調書で義務付けられているのは税務署への提出のみで、報酬支払先への交付は任意です。

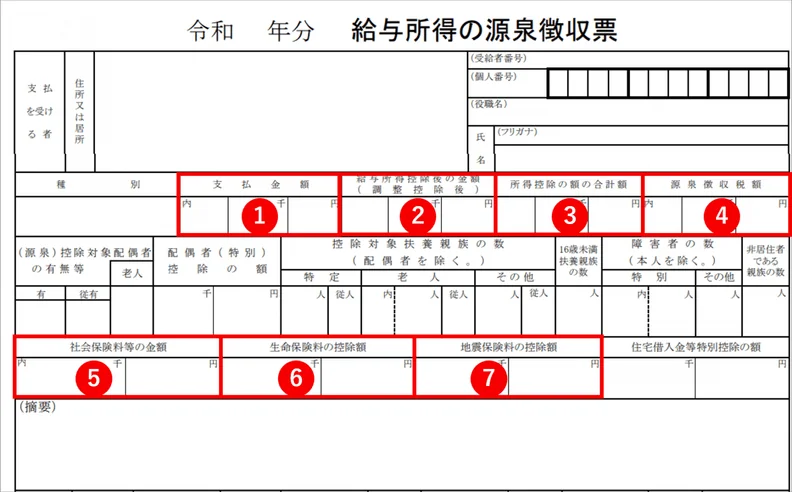

また、従業員の給料や賞与から所得税を源泉徴収した個人事業主は、源泉徴収票を作成しなければなりません。「給与所得の源泉徴収票」を作成して従業員に交付すると共に、管轄の税務署に提出しましょう。併せて、従業員が居住している市区町村に同内容の「給与支払報告書」を提出する必要もあります。

給与所得の源泉徴収票は、弥生の給与計算ソフトなどでも作成できます。また、税務署で用紙をもらって手書きすることも可能です。

給与所得の源泉徴収票の主な記載欄と記載内容は以下のとおりです。なお、上部に何年分の源泉徴収票なのかを示す数字を忘れずに記入してください。

給与所得の源泉徴収票の主な記入欄

-

※国税庁「F1-1 給与所得の源泉徴収票(同合計表)

」

給与所得の源泉徴収票の主な記載内容

-

1.支払金額:1年間に支払われた給料・賞与の合計額

-

2.給与所得控除後の金額:支払金額から、給与額に応じて決まる「給与所得控除」を引いた額

-

3.所得控除の額の合計額:基礎控除や扶養控除、社会保険料控除などの控除額の合計

-

4.源泉徴収税額:1年間に源泉徴収で差し引かれた所得税額に年末調整による精算額を考慮したあとの税額

-

5.社会保険料等の金額:1年間に従業員が負担した社会保険料(健康保険料、介護保険料、厚生年金保険料、雇用保険料など)の合計額(小規模企業共済等掛金の額がある場合は、「社会保険料控等の金額」欄が2段で記載され、内書表示される)

-

6.生命保険料の控除額:生命保険料や個人年金保険料の控除額

-

7.地震保険料の控除額:地震保険料や(旧)長期損害保険料の控除額

なお、退職金から源泉徴収した場合は「退職所得の源泉徴収票」を作成して、退職日から1か月以内に税務署への提出を行います。「退職所得の源泉徴収票」の税務署への提出義務の範囲については、従来は退職手当などの支払いを受けるのが法人の役員で国内居住者だった場合に限られていましたが、2026年1月1日からは退職手当などの支払先が国内居住者となっているすべてのケースで提出しなければなりません。

源泉徴収票の発行時期や従業員に渡すタイミングについては以下の記事で詳しく解説していますので参考にしてください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

源泉徴収をする側の対応:源泉徴収する金額の計算方法

源泉徴収する所得税額は、支払われる報酬の種類によって計算方法が異なります。給与、賞与、報酬、それぞれから所得税を源泉徴収する際の税額の計算方法は、以下のとおりです。

給与の源泉徴収の場合

給料から源泉徴収する所得税額は、「給与所得の源泉徴収税額表」に記載されています。「給与所得の源泉徴収税額表」は毎年更新されているため、最新の表を参考にしてください。「給与所得の源泉徴収税額表」には月額表と日額表があり、月額表は主に月給制の従業員に給与を支払う場合に使用し、日額表は日払いや週払いの従業員に給与を支払う場合に使用します。

月額表を用いた源泉徴収税額の確認方法は以下のとおりです。

月額表で源泉徴収税額を確認する方法

-

1.月の給与額から社会保険料や非課税の通勤手当を引いた金額を求める

-

2.「給与所得者の扶養控除等(異動)申告書」を参照して、従業員の扶養親族の人数を確認する(源泉控除対象配偶者を含む)

-

3.「1」の金額が「給与所得の源泉徴収税額表」の「その月の社会保険料等控除後の給与等の金額」欄のどの行に当てはまるかを探す

-

4.該当する行の「扶養親族等の数」を「2」と照らして税額を求める

例えば、「1」が15万円、「2」が0人であれば、源泉徴収税額は2,980円です(2025年分)。

なお、給与計算ソフトを使用している場合、上記の金額と源泉徴収税額が一致しないことがあります。給与計算ソフトでは「給与等に対する源泉徴収税額の電算機計算の特例」と呼ばれる特例を利用できるためで、どちらも間違いではありません。過不足が出た場合は、年末調整で精算を行います。

賞与の源泉徴収の場合

賞与から所得税を源泉徴収するときは、以下の計算式で金額を求めます。

賞与の源泉徴収税額の計算式

賞与の源泉徴収税額=(賞与の額-賞与にかかる社会保険料額)×所得税率

所得税率は「賞与にかかる源泉徴収税額の算出率の表」で確認しましょう。「賞与にかかる源泉徴収税額の算出率の表」も毎年更新されているため、最新の資料の確認が必要です。

賞与の源泉徴収税額は、賞与支給月の前月の給与額から社会保険料と非課税の通勤手当を引いた金額と、従業員の扶養親族の人数を確認すれば、「賞与にかかる源泉徴収税額の算出率の表」から税率を確認できます。賞与から社会保険料を引いた金額にその税率を掛ければ、税額がわかります。

退職金の源泉徴収の場合

退職金から所得税を源泉徴収する際の源泉徴収税額は、原則として以下の式で計算します。

退職者の源泉徴収税額の計算式

退職金の源泉徴収税額=(退職金の支払金額-退職所得控除の額)÷2×所得税率

具体的な計算手順は一般的には以下のとおりです。

退職者の源泉徴収税額の計算手順

-

1.勤続年数に応じた退職所得控除の額を算出する(1年未満は切り上げ、また、障害者になったことが直接の原因で退職した場合には、退職所得控除の額が100万円加算)

-

2.退職金の支払額から退職所得控除の額を引き、2で割る

-

3.「2」を退職所得の源泉徴収税額の速算表に当てはめて税額を求める

退職所得控除の額は、勤続年数20年以下の場合は「40万円×勤続年数(80万円未満の場合は80万円)」で、勤続年数20年超の場合は「800万円+70万円×(勤続年数-20年)」です。例えば、勤続年数20年、退職金500万円の場合、退職所得控除の額が「40万円×20年=800万円」で退職金額を上回るため、所得税の源泉徴収は必要ありません。

なお、上記は退職者が「退職所得の受給に関する申告書」を提出している場合の計算方法です。退職者が申告書を提出していない場合、退職金の源泉徴収税額は「退職金の支払金額×20.42%」で計算します。

料金・報酬の源泉徴収の場合

源泉徴収を必要とする報酬などを支払う場合の源泉徴収税額の計算方法は、内訳や金額に応じて決まります。多くの場合は、「源泉徴収税額を明記した請求書の作成」の項目内の表「請求書に記載する源泉徴収税額の計算方法」で解説した金額を源泉徴収します。

ただし、以下のような例外的なケースでは、計算方法が変わります。

源泉徴収の計算式が変わる主な支払対象と源泉徴収する額

| 支払対象 | 源泉徴収する額 |

|---|---|

| 司法書士への支払い(登記費用など) | (支払金額-1万円)×10.21% |

| 外交員への支払い | (支払金額-12万円)×10.21%※ |

- ※外交員報酬については、1回の支払あたりではなく、1か月あたりの支払額から12万円を差し引いて源泉徴収税額を計算する

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

源泉徴収をする側の対応:源泉徴収した所得税・復興特別所得税を納付する方法

源泉徴収義務者は、支払いを受けた従業員や報酬を受け取った方に代わり、源泉徴収した所得税を期日までに納税しなければなりません。源泉徴収した所得税の納付期限や納付方法は以下のとおりです。

納付の期限

源泉徴収した所得税は、原則として支払いを行った翌月10日までに管轄の税務署に納付します。支払った相手の住所地ではなく、支払いを行った源泉徴収義務者の所在地の管轄税務署に納めてください。

ただし給与を支払う従業員が常時10人未満であれば「源泉所得税の納期の特例の承認に関する申請書」を管轄の税務署に提出することで、1月から6月までに源泉徴収した所得税については7月10日、7月から12月までに源泉徴収した所得税については翌年1月20日の2回払いに変更できます。申請書は、特例の利用を希望する月の前月までに提出しましょう。

納付手続き

源泉徴収した所得税は、以下のいずれかの方法で納付します。

源泉徴収税額の納付方法

- 口座振替、インターネットバンキング(e-Taxの場合)、クレジットカードなどのキャッシュレス納付

- 金融機関窓口での現金払い

- 税務署窓口での現金払い

金融機関や税務署の窓口に「給与所得・退職所得等の所得税徴収高計算書」と納税額を持参するか、e-Taxで計算書データを作成・送信してキャッシュレス納付を行いましょう。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

源泉徴収をする側の対応:源泉徴収で税務署への提出が必要な書類

従業員の給与や賞与、取引先の報酬から源泉徴収をしている個人事業主は、年に1度「給与所得の源泉徴収票等の法定調書合計表」と共に、作成した源泉徴収票や支払調書を管轄の税務署に提出します。1年分の支払いを取りまとめて、申告する年の翌年1月31日(土日祝日の場合は翌平日)までに管轄の税務署窓口に提出するか、郵送あるいはe-Taxで提出してください。

なお、郵送する場合、管轄の税務署が内部事務センター化していると、宛先は該当する業務センターとなります。郵送による提出先となる業務センターの所在地やセンター化の実施状況については、国税庁の「税務署の内部事務のセンター化について」をご確認ください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

源泉徴収を受ける側の対応:報酬から源泉徴収される場合にすべきこと

個人事業主の方は、請求書に源泉徴収税額を記載するといいでしょう。また、確定申告時に源泉徴収税額を含めた収入金額と源泉徴収された税額を申告することが必要です

源泉徴収税額を明記した請求書の作成

報酬から所得税が源泉徴収される場合は、請求書を作成する時点で源泉徴収税額を明記しておくことをおすすめします。

源泉徴収は支払いを行う側の義務であるため、請求書に源泉徴収税額を明記する義務はありません。しかし、請求書に金額を記載しておけば事前に自分で源泉徴収税額を把握でき、取引先との認識のすり合わせも可能です。

源泉徴収税額は以下の計算式で求められます。

請求書に記載する源泉徴収税額の計算方法

| 支払金額 | 源泉徴収する額(1回の支払いにつき) |

|---|---|

| 100万円以下 | 支払金額×10.21% |

| 100万円超 | 支払金額のうち100万円を超える部分×20.42%+10万2,100円 |

- ※1円未満の端数は切り捨て

請求書に記載する報酬について、消費税額の部分とそれ以外の部分(本体価格)を明確に分けて記載している場合は、本体価格に税率を掛けて源泉徴収税額を計算できます。本体価格と消費税額を分けて記載した場合と、分けない場合の記載例は以下のとおりです。なお、適格請求書(インボイス)を発行する場合は、消費税額は明確に記載しなければなりません。

「消費税額を明確に分ける場合」の記載例

| 項目 | 金額 |

|---|---|

| 本体価格 | 300,000 |

| 消費税額(10%) | 30,000 |

| 合計額 | 330,000 |

| 源泉徴収税額 | △30,630 |

| 支払金額 | ¥299,370- |

「消費税額を本体価格に含める場合」の記載例

| 項目 | 金額 |

|---|---|

| 請求金額 | 330,000 |

| 源泉徴収税額 | △33,693 |

| 支払金額 | ¥296,307- |

上記のように、請求時の源泉徴収税額は消費税額を本体価格に含めた税込表示の方が大きくなりますが、最終的には確定申告で支払った源泉徴収税額を差し引けるため、1年間で支払う所得税の総額は変わりません。とはいえ、一時的な手取り額は税込みで記載した方が小さくなります。

源泉徴収税額を記載する請求書の発行については、以下の記事で詳しく紹介しておりますので、参考にしてください。

源泉徴収税額の申告

源泉徴収された所得税額は、確定申告の際に計算する所得税額の前払いとして処理します。源泉徴収はあくまで概算の所得税額を徴収・納税しておく制度であるため、最終的には確定申告で精算します。

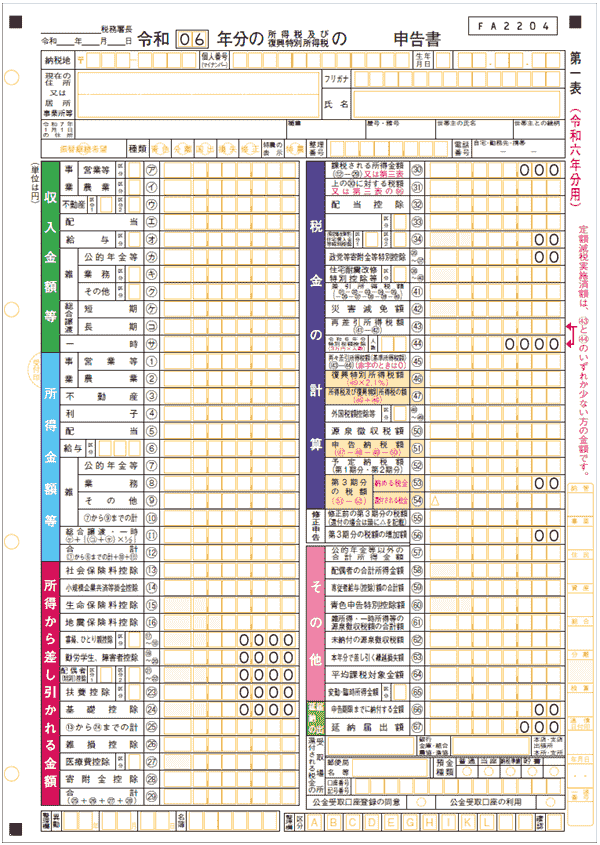

1年間に源泉徴収された金額を取りまとめて、確定申告書 第一表および第二表の以下の欄に記入しましょう。

確定申告書 第一表

-

※国税庁「所得税の確定申告

」

確定申告書 第一表では、右側上部の「税金の計算」欄内の「源泉徴収税額(50)」に、源泉徴収された金額の合計を記入してください。外国税額控除などがない場合は、同じ「税金の計算」欄内の「申告納税額(51)」には「所得税及び復興所得税の額(47)」から「源泉徴収税額(50)」を引いた金額を記入します。ここでは、100円未満の端数は切り捨て、マイナスの場合は金額の頭に「△」または「-」を記載します。

その後、予定納税額があった場合はその金額も差し引いて、計算結果がプラスであれば「第3期分の税額」欄の「納める税金(53)」に、マイナスであれば同欄の「還付される税金(54)」に数字を書き入れましょう。

マイナスになった場合は、納め過ぎた分の税額が指定口座に振り込まれます。申告者本人名義の口座を忘れずに記載してください。

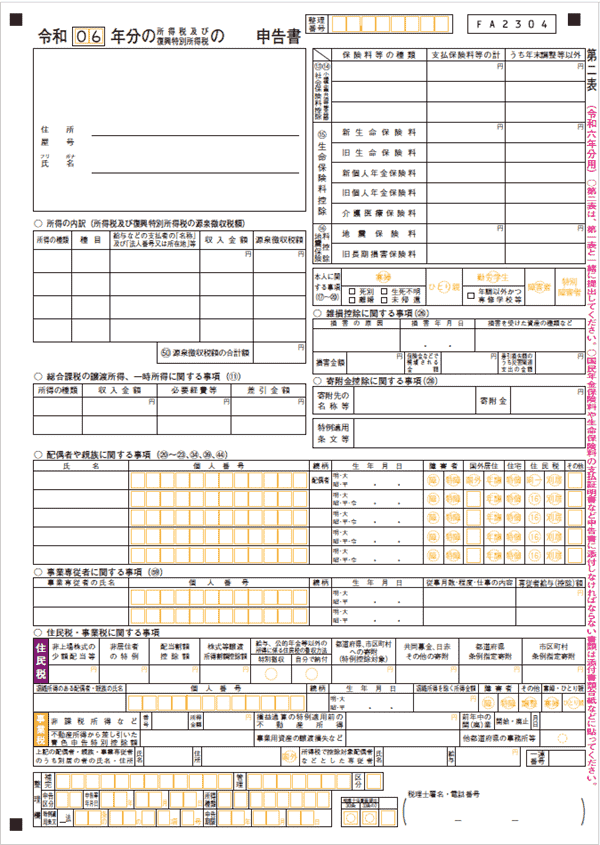

確定申告書 第二表

-

※国税庁「所得税の確定申告

」

確定申告書 第二表では、左側の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」欄に、1年間で取引のあったすべての売上先について、報酬支払者ごとの収入の合計額と源泉徴収税額を記入します。1年間に複数回取引があった売上先については、合計額を記入しましょう。欄が足りない場合は、所得の内訳書といった別紙にまとめても問題ありません。なお、源泉徴収されていない売上先については、収入金額の記入は必要ですが源泉徴収税額の記入は不要です。

取引先から支払調書が交付されている場合は、上記の欄を記入する際に参考にすることもできます。ただし、支払調書は報酬を支払う相手への交付は義務ではありませんが、商取引上、交付されることもあります。発行側も受取側も支払調書を確定申告書にも添付する必要はありませんが、取引の証明書類なので、確定申告書(控)とともに保存しておくことをおすすめします。

なお、確定申告書に源泉徴収税額を記入し忘れると、所得税を二重で支払うことになるため、注意してください。記入漏れがあった場合は、「更正の請求」と呼ばれる手続きをすることで、払い過ぎた税金の還付を受けられる可能性があります。請求期限は、該当の年分の確定申告期限から5年間です。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

源泉徴収のしくみを理解したうえで確定申告をしよう

所得税の源泉徴収は、給与や報酬などが支払われる際に、源泉徴収義務者が概算した税金を事前に差し引く制度です。また、源泉徴収された個人事業主は、払い過ぎた分は確定申告で還付されます。源泉徴収をする側、される側、どちらになった場合も、しくみを理解したうえで必要な手続きを取ることが大切です。

源泉徴収をされた場合は、確定申告の際に忘れずに源泉徴収税額を記載しなければなりません。1年分の請求書を見返して金額を確認するのは手間がかかるため、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」の活用がおすすめです。

「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」では、売上の入力を行う時点で源泉徴収の対象になるかどうかの選択項目があります。確定申告時には1年間の源泉徴収税額が自動で集計され、いちいち請求書を見返して集計する必要はありません。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。