不動産所得は青色申告にできる?確定申告の条件やメリットを解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

不動産所得のある方は、所得税の確定申告を行って納税しなければいけません。申告方法には「青色申告」と「白色申告」があり、青色申告であればさまざまなメリットがあります。ただし、青色申告のメリットを受けるには、満たすべき条件もあります。

ここでは、青色申告と白色申告の違いや、不動産所得を青色申告にする条件の他、青色申告のメリットなどについて解説します。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

どのような所得が不動産所得になる?

所得とは、収入からその収入を得るために使ったお金「経費」を差し引いたものです。税法では、どのように所得を得たかにより、所得を10種類に分類しています。不動産所得は10種類の所得のひとつで、不動産の貸し付けによって得た所得を指します。

具体的には、下記の3つによる所得が該当します。

不動産所得となる具体例

- 土地や建物などの不動産の貸し付け:アパートやマンションなどの賃料、土地、建物の賃料を得ている場合など

- 地上権など不動産の上に存する権利の設定および貸し付け:建物の所有を目的として土地に借地権を設定し、その対価として権利金を受け取っている場合など

- 船舶や航空機の貸し付け:航空機や総トン数が20t以上の船舶を貸し付けて賃料を得ている場合(20t未満の船舶に関する所得は、事業所得または雑所得となります)

青色申告とは?白色申告と何が違う?

10種類の所得のうち、事業所得、不動産所得、山林所得の3つについては、青色申告で確定申告を行うことができます。

青色申告とは確定申告の方法のひとつで、「一定水準の記帳をし、その基調にもとづいて正しい申告をする人については、所得税の計算などについて有利な取り扱いが受けられる」とする制度です。青色申告を利用しない場合は白色申告となります。青色申告は白色申告に比べて、複雑な方法での記帳が必要になりますが、税制優遇が受けられるといったメリットがあります。白色申告にはこのようなメリットはありません。

なお、不動産所得の申告を青色申告で行うには、申告をしようとする年の3月15日までに、管轄の税務署に「所得税の青色申告承認申請書」を提出し、承認を受けていることが必要です。例えば、2023年分の不動産所得を青色申告でしたければ、2023年3月15日までに所得税の青色申告承認申請書を提出しておかなければいけません。新規で不動産貸付を始めた場合は、貸付開始日から2か月以内が提出期限となります。

関連記事

不動産所得を青色申告するための条件は?

不動産所得は青色申告をすることが可能で、白色申告にはないさまざまなメリットを受けられます。そのうちのひとつが「青色申告特別控除」で、所得税を計算する際、控除額は通常10万円ですが、下記の4つの条件をすべて満たす場合は最大65万円または55万円が控除されます。

青色申告で最大65万円または55万円の控除を受けるための条件

不動産貸し付けが「事業的規模」であること

事業的規模かどうかは、社会通念上「事業」といえる規模かどうかで判断されます。不動産所得の場合は、後述する「形式基準」で判断されることが多いといえるでしょう。

複式簿記方式で記帳すること

売上や経費などを複式簿記方式で記帳します。複式簿記で記帳すると「売上が上がって預金が増えた」あるいは「経費を支払って現金が減った」というように、必ず2つ以上の情報が含まれることになります。

損益計算書・貸借対照表を提出すること

帳簿にもとづいて損益計算書と貸借対照表を作成し、確定申告書に添付して提出します。

期限内に申告すること

翌年の1月16日から3月15日(土曜、日曜、祝日の場合は翌平日)までの確定申告期間内に申告します。還付申告の場合も同様です。

これらの条件のうち、不動産貸し付けの規模や記帳方法、兼業している場合などの詳細について解説します。ひとつずつ確認していきましょう。

関連記事

事業的規模であることが条件

先程解説したように、不動産貸し付けが「事業的規模」となるかどうかが、最大65万円または55万円の青色申告特別控除を受ける条件のひとつになっています。

事業的規模かどうかは、原則として、社会通念上、事業と称するに至る程度の規模で行われているかどうかによって、実質的に判断するとされていますが、建物の貸付けについては下記のような基準で形式的に判断することも認められています。これを形式基準といいます。

事業的規模とみなされる賃貸物件の規模の目安

- アパートの場合:部屋数が10室以上

- 独立家屋の場合:物件数がおおむね5棟以上(おおむね戸建て1棟でアパート2室と同等とされます)

- 駐車場の場合:50台以上(おおむね5台分でアパート1室と同等とされます)

なお、所有する不動産で、アパート、戸建て、駐車場が混在している場合は、アパートの室数に換算して計算します。戸建てはアパート2室と同等、駐車場は5台分でアパート1室と同等です。例えば、アパートが5室、戸建てが2棟、駐車場が5台であれば、アパートの室数は、5室+4室(戸建て2棟)+1室(駐車場5台)=10室分となり、形式基準としての事業的規模を満たします。

また、事業的規模であると認められると、最大65万円または55万円の青色申告特別控除以外にも、さまざまなメリットがあります。

事業的規模である場合とそれ以外の場合の違い

青色申告の事業専従者給与または白色申告の事業専従者控除が適用される

家族従業員に支払った給与は、経費に計上したり、税制優遇を受けたりできないのが原則です。しかし、不動産賃貸が事業的規模であれば、配偶者や15歳以上の家族従業員に支払った給与を経費として計上できる「青色申告の事業専従者給与」や、配偶者や15歳以上の家族従業員に支払った給与のうち一定額を所得から控除する「白色申告の事業専従者控除」が適用されます。事業的規模でない場合は、適用されません。つまり、事業的規模でなければ、青色申告の事業専従者給与または白色申告の事業専従者控除も適用がありません。

貸倒損失を経費として扱える

未収家賃が回収不能となった場合、事業的規模であれば回収不能となった分を、その年の必要経費として計上できます。事業的規模でない場合は、回収不能となった家賃を収入に計上した年分までさかのぼり、その回収不能に対応する所得がなかったものとして、所得金額の計算をやり直す必要があります。

資産損失を無条件に経費算入できる

賃貸用のアパートの取壊しなどで資産損失が出た場合、事業的規模であればその全額を必要経費に算入できます。事業的規模でない場合は、その年分の資産損失を差し引く前の不動産所得の金額を限度として、必要経費に算入することになります。

複式簿記による記帳が必要

記帳の方法は、お小遣い帳のように収支のみを記録していく単式簿記と、「借方」「貸方」という概念を用いて、取引の2つの視点から記録する複式簿記の2種類があります。複式簿記は単式簿記より複雑ですが、どのような取引があったかだけでなく、その結果、財政状態がどのように変化したのかを記録できるものです。

最大65万円または55万円の青色申告特別控除を受ける場合には、売上や経費などをこの複式簿記方式で記帳し、確定申告の際に損益計算書と貸借対照表からなる「青色申告決算書」を提出する必要があります。

一方、事業的規模でない青色申告の場合には10万円の青色申告特別控除しか受けることができません。この場合、確定申告の際に貸借対照表の添付は必要なく、損益計算書を添付します。なお、10万円の青色申告特別控除で必要になる簡易な簿記における帳簿とは下記の4点を指すとされています。これは、損益計算書が作成できる帳簿です。

10万円の青色申告特別控除を適用する際に必要な帳簿

- 現金出納帳:現金の出入りを簡易簿記で記帳する

- 売掛帳・買掛帳:売上や仕入れを管理する

- 経費帳:必要経費を記帳する

- 固定資産台帳:減価償却する固定資産を管理する

不動産所得があり兼業している場合は規模が条件から外れる

事業所得と不動産所得の両方がある人の場合は、青色申告で最大65万円または55万円の控除を受けるための条件から、「不動産の貸し付けが事業的規模であること」が外れます。

例えば、5階建ての建物を所有しており、自身は1階で店舗を経営し、2階から5階を貸し出している大家さんがいるとします。このケースでは形式基準で判断すると不動産賃貸は事業規模ではありませんが、この人の所得は事業所得と不動産所得の合計ですから、それ以外の条件をすべて満たしていれば最大65万円または55万円の控除を受けられます。

なお、この場合、最大65万円または55万円の青色申告特別控除は不動産所得から差し引くこととなっていますので、事業的規模でない不動産所得から10万円差し引き、残りの部分を事業所得から差し引くことになります。不動産所得と事業所得の両方で最大65万円または55万円の青色申告特別控除を受けられるわけではない点に注意しましょう。

不動産所得を青色申告するメリット

不動産所得があった場合、青色申告と白色申告のどちらかで申告をします。青色申告で申告する場合は、所得からの控除額が増える、経費として計上できるものが増えるなどいくつかのメリットがあります。ひとつずつ詳しく見ていきましょう。

青色申告特別控除が受けられる

不動産所得を青色申告にできる条件をすべて満たした場合、最大65万円または55万円の青色申告特別控除が受けられます。控除額が最大の65万円となるのは条件すべてを満たし、なおかつe-Tax方式で申告するか電子帳簿保存を行っている場合です。e-Tax方式での申告または電子帳簿保存を行っていない場合は、最大55万円となります。

そもそも、青色申告の承認を受けていない場合は白色申告、税務署から青色申告についての承認は受けているものの、事業的規模でないなど、不動産所得を青色申告にできる条件のどれかの条件を満たさない場合は、控除額が最大10万円となります。

| 特別控除額 | 青色申告の承認 | 事業的規模 | 複式簿記方式での記帳 | 損益計算書の提出 | 貸借対照表の提出 | 期限内に申告 | e-Taxまたは優良な電子帳簿保存 | |

|---|---|---|---|---|---|---|---|---|

| 青色申告 | 65万円 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 55万円 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | – | |

| 10万円 | ◯ | – | – | ◯ | – | – | – | |

| 白色申告 | なし | – | – | – | ◯ | – | – | – |

関連記事

事業専従者給与を経費に計上できる

事業的規模の不動産所得があり、青色申告では生計を一にしている配偶者や15歳以上のその他の親族を従業員として給与を支払っている場合、支払った分の給与を経費として計上できます。

この制度を利用するには、事業専従者給与を経費に計上しようとする年の3月15日までに、管轄の税務署に「青色事業専従者給与に関する届出書」を提出しておかなくてはいけません。経費として計上できるのは、届出書に記載した範囲内で、労務の対価として相当と認められる金額となります。

例えば、2023年分の不動産所得について事業専従者給与を経費に計上したければ、2023年3月15日までに届出書を出しておく必要があります。なお、新たに事業を開始した場合や新たに専従者がいることになった場合は、事業開始の日や専従者がいることになった日から2か月以内に提出します。

青色事業専従者給与を経費にできる詳細要件は、下記のとおりです。

事業専従者の条件

- 青色申告者と生計を一にする配偶者、その他の親族である

- その年の12月31日現在で年齢が15歳以上である

- その年を通じて6か月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、青色申告者の事業に従事している

事業専従者に支払われる給与の条件

- 給与が届出書に記載されている方法で支払われ、かつ届出書に記載されている金額の範囲内であること

- 給与が労務の対価として相当と認められる金額であること

なお、この事業専従者給与の経費計上は、不動産貸し付けが事業的規模でない場合は適用されません。

関連記事

赤字を3年分繰り越しできる

空き室が多い、建物の修繕費がかさんだなどで不動産所得が赤字となった場合で、他の所得と損益通算を行ってもなお赤字である場合は、損失額を翌年以降3年間にわたって繰り越し、各年分の所得金額から控除する「純損失の繰り越し」ができます。

前年も青色申告をしているなら、赤字を前年に繰り戻して前年分の所得税を還付してもらう「純損失の繰り戻し」も可能です。修繕工事などで赤字になった場合に便利です。

少額の備品なら減価償却せず単年の経費にできる

通常、取得価額が10万円以上の減価償却資産を購入した場合、取得したときに全額を経費計上するのではなく、耐用年数に応じて分割して必要経費としなければいけません。

しかし、青色申告をしている個人や資本金または出資金の額が1億円以下の一定の中小企業であれば、30万円未満の備品等は減価償却せずに、取得した年に単年で全額経費にすることができる少額減価償却資産の特例があります。この少額減価償却資産の特例は、2026年3月31日までの間に取得し、事業のために活用したものが対象となっています。

関連記事

「やよいの青色申告 オンライン」で青色申告をしよう

不動産を貸し出して得た所得は不動産所得であり、不動産所得がある場合は確定申告が必要になります。申告の方法には青色申告と白色申告の2種類があり、青色申告を選ぶには青色事業専従者給与に関する届出書を提出する必要がありますし、複式簿記での記帳なども求められます。しかし、白色申告にはない税額控除などのメリットがありますので、青色申告を選ぶのがおすすめです。

「やよいの青色申告 オンライン」なら、日付や金額などを入力するだけで、青色申告に必要な帳簿付けと申告書類の作成ができます。最大65万円の青色申告特別控除を受けるために必要なe-Taxにも対応していますので、不動産所得の確定申告を行うなら、「やよいの青色申告 オンライン」をご利用ください。

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

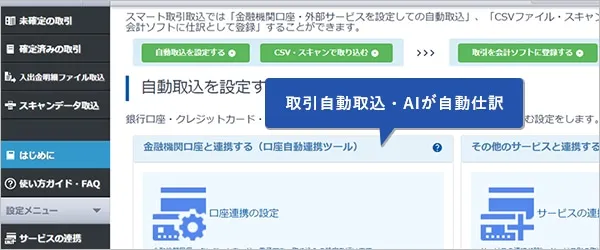

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

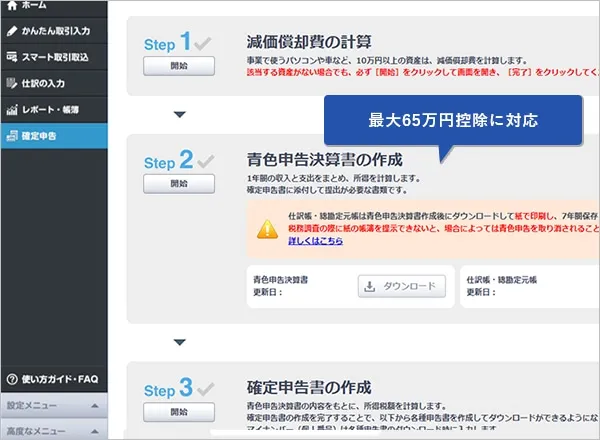

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。