領収書を電子保存する方法は?電子帳簿保存法への対応について解説

監修者: 小林祐士(税理士法人フォース)

更新

電子帳簿保存法は、国税関係帳簿や国税関係書類を、電子データで保存する際の扱いを定めた法律です。領収書は国税関係書類に該当し、紙で発行・受領した領収書と電子データで発行・受領した領収書では、取り扱いのルールが異なります。

本記事では、企業の経理担当者だけでなく、営業担当などで領収書を扱う人やフリーランスなどの個人事業主が知っておきたい領収書の保存方法についてわかりやすく解説します。紙と電子データの領収書の保存方法の違いや保存期間に関するルール、電子保存の注意点などについても確認していきましょう。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法の電子保存要件とは?

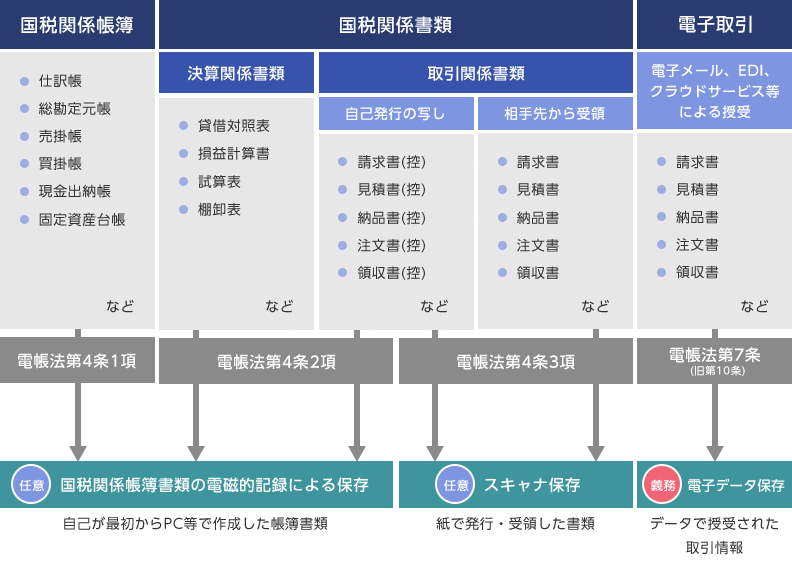

電子帳簿保存法は、国税関係帳簿や国税関係書類を電磁的(電子データ)で保存することを認める法律です。電子保存の対象書類は、仕訳帳や総勘定元帳などの「国税関係帳簿」、領収書を含む請求書や見積書などの「国税関係書類」が該当します。

電子帳簿保存法では3つの保存区分がありますが、領収書はすべての区分でかかわる書類です。

電子帳簿保存法の保存区分は、自己が一貫してPCなどの電子計算機で作成した領収書の写しを電子保存する場合の「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」、相手先と紙でやりとりした紙の領収書をスキャンして電子保存する場合の「スキャナ保存」、メールに領収書のPDFをデータで添付するなど電子的にやりとりした領収書を電子保存する場合の「電子取引のデータ保存」の3つです。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法における保存区分

電子帳簿保存法における保存区分「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」「電子取引のデータ保存」について、対象書類と共にご紹介します。

なお、電子帳簿保存法(電子データ保存)とスキャナ保存は「任意規定」のため、対応は任意です。一方、電子取引のデータ保存は「義務規定」のため、ほぼすべての事業者に対応が義務付けられています。電子取引でやりとりした取引情報は、データのまま保存しなければなりません。

電子帳簿保存法の対象書類と保存区分

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)【任意】

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)は、自己が最初から一貫してパソコンなどで電子的に作成した帳簿や領収書の控えなど、国税関係帳簿書類の保存に関する保存区分です。

一定の要件を満たすことでデータとして保存することができますが、対応は任意のため、紙に印刷して保存することもできます。

スキャナ保存【任意】

スキャナ保存は、相手先から受領した取引関係書類に加え、自社が紙で作成・発行した取引関係書類またはその控えをスキャナで電子化し、一定の保存要件の下に保存することです。

紙の領収書などの取引関係書類をデータ化して保存する際の保存区分がスキャナ保存です。取引先から受け取った書類のほか、自社で作成した紙の領収書の控えもスキャナ保存が可能です。対応は任意ですが、行う場合は電子帳簿保存法のスキャナ保存の要件を満たさなければいけません。

領収書などの取引関係書類は、日々の取引の中で数多く発生するものです。スキャナ保存に対応すれば、保管スペースの削減に役立ちます。また、紙の書類をデータ化することで、電子取引の書類と紙でやりとりした書類の両方をデータに統一して保存可能です。紙とデータの混在を防ぐという意味でも、スキャナ保存にはメリットがあります。

一方で、スキャナ保存に対応するためには、さまざまな要件を満たす必要があります。対応できるシステムを導入することが望ましいでしょう。

電子取引のデータ保存【義務】

電子取引のデータ保存は、電子データとして取引先へ送付した取引情報や、取引先から受領した取引情報を一定の保存要件の下、電子データのまま保存することを指します。

詳しくは後述しますが、例えば「電子メールで領収書を受領した」「クラウドサービスを利用して領収書を受領した」などは、電子取引に該当します。この場合、電子データのまま要件に従って保存することが義務付けられているため、電子データで受け取った領収書などの書類は、電子保存をすることなく印刷して、紙のみで保存することは禁止されています。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法における領収書の保存方法

領収書を電子データで受け取った場合と、紙で受け取った場合とでは保存要件が異なるため、注意が必要です。ここでは、電子帳簿保存法における領収書の保存方法について、詳しく解説します。

電子データで受領した領収書は電子データのまま保存する

電子取引での領収書のやりとりには、「電子メールで領収書のデータを受領した」「クラウドサービスを利用して電子領収書を受領した」「Webサイトから領収書のPDFデータをダウンロードした」といったことが該当します。

電子帳簿保存法によって、2024年1月1日以降に電子取引で受領した電子データの領収書は、要件に従って電子データのまま保存することが義務付けられています。

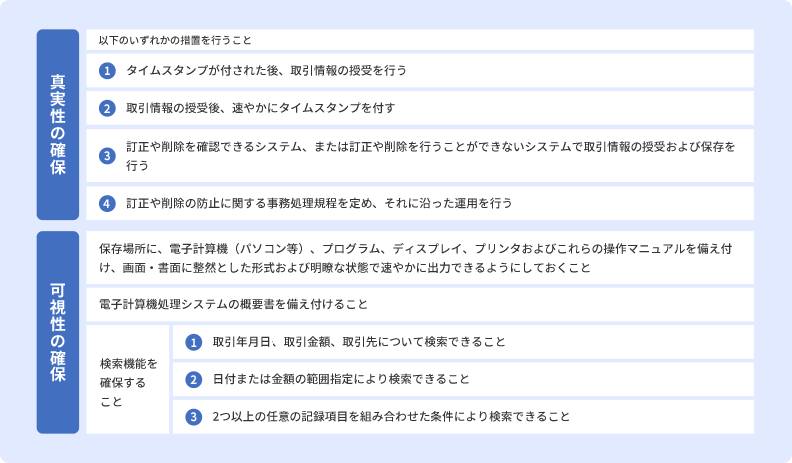

電子取引のデータ保存の要件は、「真実性の確保」と「可視性の確保」の2つがあります。

真実性の確保とは、電子取引データが正確に保存され、後から修正・改ざんされないことを指します。可視性の確保とは、必要なデータを検索で見つけられる状態にすることです。

具体的には、原則として下記の要件を満たす必要がありますが、真実性の確保の要件はいずれか1つの要件を満たせば問題はありません。対象の弥生製品をお使いであれば、「スマート証憑管理」を利用することで、(3)の措置に該当するので、真実性の確保が満たせます。

可視性の確保の要件は、原則としてすべての要件を満たさなければなりません。

電子取引のデータ保存の要件

ただし、保存方法の義務には例外があります。

電子取引のデータ保存の要件が緩和される条件

| 不要になる要件 | 条件 |

|---|---|

| ダウンロードの求めに応じることができるようにしている場合に「検索機能」のすべてが不要 | 下記のいずれかに該当する事業者 ・前々年(前々事業年度)の売上高が5,000万円以下(基準期間における売上高については、消費税および地方消費税の額を除いた税抜金額で判断) ・電子的に受け取った書類を印刷して、取引年月日や取引先ごとに整理した状態で提示、提出できる |

| 電子データの保存時に満たすべきすべての要件が不要 | 下記のすべてに該当する事業者 ・所轄税務署長が、要件を満たす形での電子取引データの保存ができない相当の理由があると認める(事前申請不要) ・税務調査などの際、電子データのダウンロードの求めと、データを印刷した書面の提示および提出の求めにそれぞれ応じられる |

電子取引のデータ保存についてはこちらの記事で解説していますので、参考にしてください。

紙で受領した領収書は紙のままかスキャナ保存する

紙で受け取った領収書は、紙のまま保存しても問題ありません。「紙のまま保存」「スキャナ保存」のいずれかを任意で選べます。スキャナ保存を始めるにあたって特別な手続きは必要ありません。

ただし、スキャナ保存する場合は、電子帳簿保存法で定められたスキャナ保存の要件を満たす必要があります。

スキャナ保存の要件についてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

領収書の保存期間は?

領収書の保存期間は、法人は法人税法、個人事業主は所得税法によって定められています。紙の領収書も電子データの領収書も保存期間に違いはありません。いずれも、税務署などから求められたときには、すぐに提示できるようにしておく必要があります。

なお、領収書をスキャナ保存した場合、所定の要件に従って電子データを保存していれば、紙の原本はすぐに破棄しても問題ありません。ただし、入力期間を過ぎて保存した場合や、プリンターの最大出力を超える大きな書類を読み取った場合は、電子化したものとは別に原本の保存も必要です。

ここでは、法人・個人事業主、それぞれの領収書の保存期間に加え、領収書が適格請求書(インボイス)に該当する場合の保存期間についてご紹介します。

法人の場合

法人は、確定申告の提出期限の翌日から7年間領収書の保存が必要です。事業年度終了の日の翌日から2ヶ月を経過した日が起算日となります。ただし、青色繰越欠損金が生じた事業年度などについては、領収書は10年間保存(2018年4月1日前に開始した事業年度は9年間)が必要です。

個人事業主の場合

個人事業主の場合、青色申告の方は7年間(前々年分の所得が300万円以下の方は5年間)、白色申告の方は5年間、領収書の保存が必要です。保存期間は、確定申告期限の日の翌日が起点となります。

なお、2022年分から、副業で業務による雑所得があり、前々年分のその業務にかかる収入金額が300万円を超える場合は、「現金預金取引等関係書類」を5年間保存する必要があります。

現金預金取引等関係書類には、領収書も含まれるため5年間の保存が必要です。

領収書が適格請求書(インボイス)に該当する場合

領収書もしくは領収書の控えが適格請求書に該当する場合、インボイス制度の要件に従って保存が必要です。

領収書を含め適格請求書に該当する書類の保存期間は、適格請求書を発行した日(または受け取った日)が属する課税期間の末日の翌日から、2か月経過した日から7年間です。

なお、適格請求書の受領側が簡易課税制度を選択している場合は、受領する領収書や請求書などが適格請求書であるかどうかを問わないため、保存期間は前項までの法人または個人事業主などそれぞれの保存期間に準じます。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

領収書を電子保存するメリット・デメリット

電子取引のデータ保存は義務化されたため、電子取引で授受した領収書は要件に従ってデータ保存しなければなりません。

一方、紙で受け取ったり発行したりした領収書は、2024年1月以後も引き続き紙で保存できます。

しかし、紙の領収書とデータの領収書を、別々に保存管理することは煩雑になります。そのため、電子データの領収書だけでなく紙の領収書をスキャナ保存すれば、データで一元管理が可能です。その場合、どのようなメリットがあるのでしょうか。領収書を電子保存するデメリットと共にご紹介します。

領収書を電子保存するメリット

領収書の電子保存には、多くのメリットがあります。領収書を電子保存する主なメリットは、下記の4つです。

保管スペース・コストの削減

領収書を電子化することにより、物理的な保管スペースやコストの削減につながります。

紙の領収書を保管するためには、ファイルや棚の用意などが必要です。領収書は一定期間保存しなければならないため、場合によっては倉庫などを確保しなければいけません。処分の際も、物理的な領収書を安全に破棄するための溶解処理などを行うことになり、手間とコストがかかります。

また、経理部で承認するために紙の領収書をやりとりするには人的コストがかかったり、保管スペースのコストがかかったりするでしょう。

領収書を電子保存することで、このような問題から解放されます。

経理業務の効率化

電子データで領収書を管理することで、経理にかかる時間と手間を省き、効率化が可能になります。

例えば、領収書の承認プロセスにおいて、直属の上司、経理担当者、経理部の上司といった順で承認が必要な場合、領収書をそれぞれの担当者に物理的に回す必要があります。経理部が別の建物にある場合、社内便などを使わなければなりません。

一方、領収書がデータ化されていれば、すべてのやりとりを経費精算システム上やメール上で済ませることが可能です。

また、電子帳簿保存法に対応したクラウドサービスなどを活用することで、スマートフォンで撮影した領収書の電子保存と経費計上が行えます。インターネット環境さえあれば、場所を問わず経費精算業務ができるといった点は、法人・個人事業主問わずメリットとなるでしょう。

検索作業の効率化

電子化された領収書を会計システムで管理すれば、紙で管理する場合と比べて検索性が向上します。多くの会計システムにはスキャンしたデータの自動仕訳機能や、検索機能などが搭載されていることから、仕訳作業の効率化が可能です。

会計業務の負担が軽減することは、領収書の管理や仕訳に多くの時間を割きづらい中小企業・個人事業主にとって大きなメリットといえます。

働き方改革とDXの推進

領収書の電子保存は、働き方改革とDX推進にも寄与します。前述のとおり、クラウドサービスを利用して領収書を電子保存すれば、場所を問わず領収書の保存が可能です。

法人であれば、テレワークや出張中の従業員が経費精算のためにわざわざ出社する必要もありません。個人事業主の場合も経理業務の負担が大きく軽減され、その分の時間を本業に充てられます。

結果として生産性が向上し、DXによる働き方の改善につながるでしょう。

領収書を電子保存するデメリット

領収書の電子化には多くのメリットがありますが、デメリットがないとはいえません。領収書の電子化を検討する際にはメリットに加え、デメリットも知っておくことが大切です。

システム導入にコストとマンパワーがかかる

領収書のスキャナ保存を行う際は、要件を満たせるシステムを導入する場合が多いでしょう。しかし、システムの新規導入にはコストとマンパワーが必要です。システムの選定から、自社に適した業務フローの再構築、新システムの従業員への周知といった一連の移行作業が終了するまでは、コスト面はもちろん、担当者にも多くの負担がかかることになります。

また、導入後の従業員に対するフォローも欠かせません。経費の申請方法など、新たなフローを社内できちんと共有するための働きかけが必要です。

一方で、メリットとしてあげたような業務の効率化や合理化につながることを踏まえると、長い目で見ればコスト削減につながるケースが多いと考えられます。

システム障害のリスクがある

領収書に限らず、さまざまな書類を電子的に保存・管理する場合、システム障害が起こると業務が止まってしまうおそれがあります。安定性の高いシステムを利用すると共に、自社のシステム障害にも備えておかなければなりません。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

領収書のスキャナ保存に関する注意点

紙の領収書をスキャナ保存する際は、要件に従って保存が必要です。

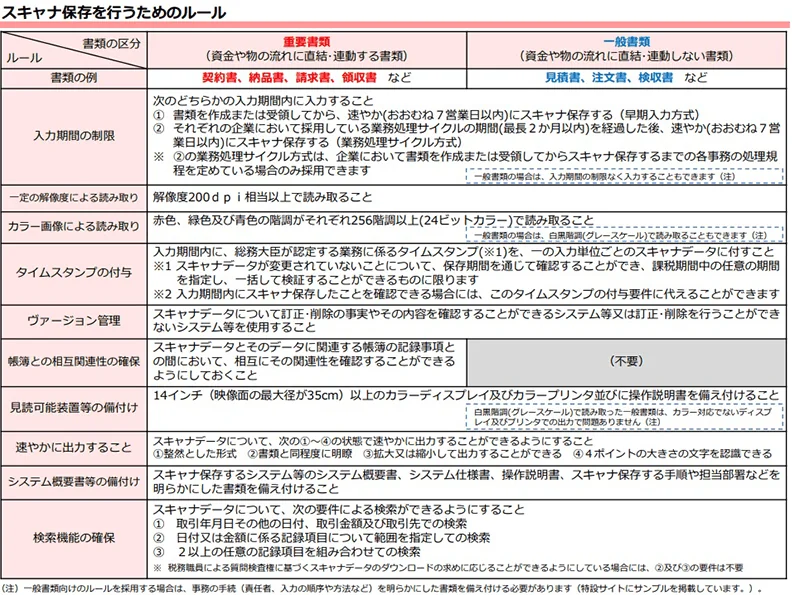

なお、スキャナ保存は義務付けられているものではなく、紙の書類のまま保存していても問題ありません。スキャナ保存では、重要書類と一般書類の2種類で要件が異なり、領収書は重要書類に該当します。このように、スキャナ保存の要件は複雑なため、電子帳簿保存法に対応しているシステムを使って一元管理していくほうが便利でしょう。

スキャナ保存の要件

-

※国税庁「電子帳簿保存法 はじめませんか、書類のスキャナ保存

」(2023年7月)

スキャナ保存の要件についてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法に対応しているシステムを活用して領収書を電子保存しよう

紙で発行・受領した領収書と、電子データで発行・受領した領収書では、取り扱いのルールが異なります。電子帳簿保存法の「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」「電子取引のデータ保存」の要件に則った形式で保存しなければなりません。

電子的にやりとりした領収書は、データでの保存が義務付けられています。相手先と紙でやりとりした紙の領収書は紙のまま保存しても問題ありませんが、スキャナ保存の要件に沿って領収書を電子保存することで、領収書の保管スペースやコストの削減、経理業務の効率化などにつながっていくでしょう。

弥生の「スマート証憑管理」を利用すれば、領収書(および控)、請求書(および控)などの書類を電子帳簿保存法の要件に則った形式で保存できます。ぜひ、導入をご検討ください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

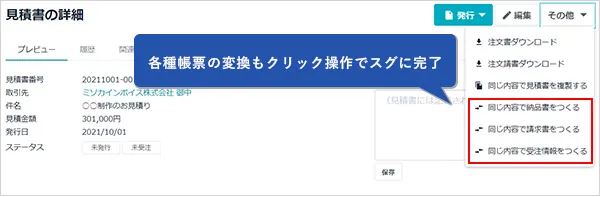

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。