電子帳簿保存法で見積書はどう保存する?保存方法や保存期間を解説

監修者: 小林祐士(税理士法人フォース)

公開

電子帳簿保存法ではさまざまな書類が保存の対象となりますが、見積書も対象書類に含まれています。では、電子帳簿保存法に則って見積書を保存する場合、どのような保存要件を満たす必要があるのでしょうか。また、保存期間はいったいどのくらい必要なのでしょうか?

この記事では、電子帳簿保存法における見積書の扱いと保存方法について、電子取引の場合、紙の見積書をスキャナ保存する場合、紙の見積書を紙のまま保存する場合など、詳しく解説します。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

見積書は電子帳簿保存法の対象書類

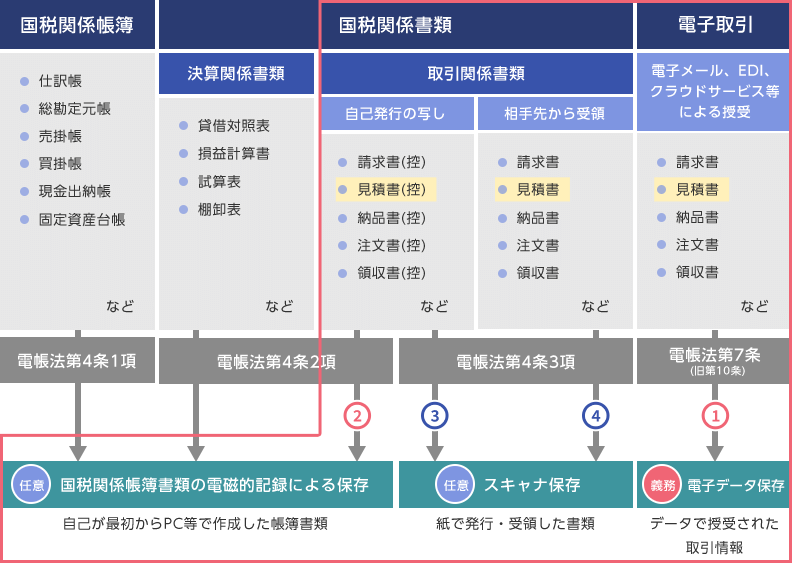

電子帳簿保存法の対象となる文書は、「国税関係帳簿」「国税関係書類」「電子取引」の3つに区分されます。この3つの区分のうち、見積書は「国税関係書類」と「電子取引」に含まれています。なお、国税関係書類のうち、見積書は取引関係書類に含まれ、自社で発行した写し(控え)と相手先から受領した書類のどちらも保存対象です。

電子帳簿保存法の対象書類区分

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法における見積書の保存方法

電子帳簿保存法での分類は、「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」の3種類です。このうち「電子取引のデータ保存」は、2024年1月1日以降に発生する取引では完全義務化されているので対応が必要です。「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」と「スキャナ保存」についての対応は任意となります。

見積書が電子取引か紙か、自社が見積書を発行したのか受領したのかによって、次の4パターンに分けられ、どの保存方法になるのかが決まります。

見積書の保存方法を決める4パターン

-

(1)電子データで受信した見積書

-

(2)電子データで作成した見積書

-

(3)紙で作成した見積書(控)

-

(4)紙で受領した見積書

電子報薄保存法の対象書類の分類

(1)電子取引データで受け取った見積書:データ保存しなければならない

電子取引データで受信した見積書は、データのまま保存しなければなりません。電子取引による見積書は電子帳簿保存法での「電子取引のデータ保存」に該当し、一定の保存要件を満たした形で、データとして保存することが2024年1月1日から完全義務化されています。

電子メールやEDI(電子データ交換)、クラウドサービス、ペーパーレスFAXなどで受け取った見積書など、すべて電子取引に該当します。

(2)パソコンなどで電子的に作成した見積書:データ保存か紙出力保存のどちらかになる

パソコンなどで電子的に作成した見積書は、データ保存もしくは紙出力保存のどちらかになります。

電子的に作成した見積書を紙に出力して取引先に送付した場合、データで保存したい場合は電子帳簿保存法での「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」に該当します。データまたは紙での保存は任意のため、どちらで保存してもかまいません。ただし、電子データで保存する場合は、一定の要件を満たす必要があります。

一方、データで作成した見積書を取引先にデータ送信した場合は、電子取引に該当するため、(1)と同じく「電子取引のデータ保存」に該当し、要件を満たした形でのデータ保存が義務付けられます。

(3)紙で発行した見積書(控):紙のままで保存かスキャナ保存のどちらかになる

紙で発行した見積書の控えは、そのまま紙で保存するか紙の書類をスキャンしてデータとして保存するか任意で選べます。データとして保存する場合は、電子帳簿保存法での「スキャナ保存」に該当します。

スキャナ保存する場合、スキャナで読み取ったり、スマートフォンやデジタルカメラなどで撮影したりした画像データを、所定の要件を満たす形で保存すれば、紙の原本を破棄することができます。電子帳簿保存法でのスキャナ保存の要件に従って保存が必要とはいえ、スキャナ保存の方が、紙の保管コスト削減や書類の紛失防止などメリットは多いでしょう。

詳細はこちらの記事をご覧ください。

(4)紙で受領した見積書:紙のままで保存かスキャナ保存のどちらかになる

紙で受領した見積書については、紙のまま保存しても、スキャンして、データ保存でも問題ありません。データとして保存する場合は、(3)と同様に電子帳簿保存法での「スキャナ保存」の要件を満たす形で保存する必要があります。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

見積書を電子データ保存する場合の保存要件

続いては、電子取引によってデータで受領を行った見積書、またはデータで作成し紙で送付した見積書を、電子データ保存する場合の要件について解説します。

電子取引で見積書をデータで受領を行った場合は必ず「電子取引のデータ保存」の要件に合わせてデータ保存が必要です。一方、パソコンなどで電子的に見積書を作成し紙で取引先に送付した場合は、任意で電子データによる保存を選べます。その際は「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」の保存要件に則っていれば問題ありません。

それぞれの保存要件は次のとおりです。

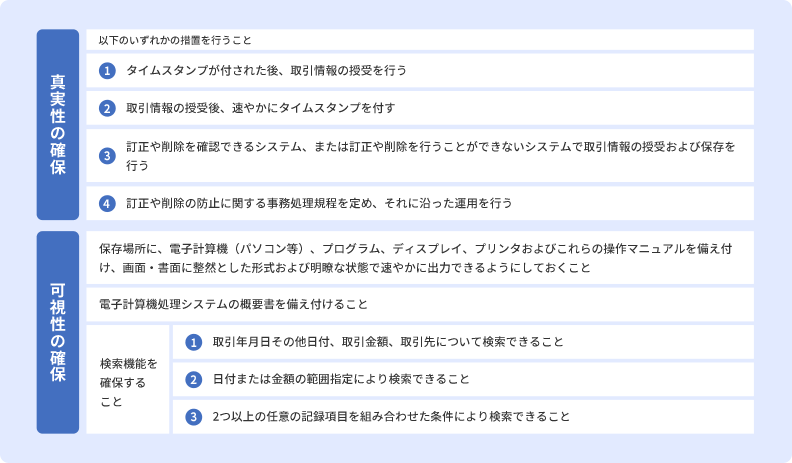

「電子取引のデータ保存」における保存要件

「電子取引のデータ保存」における保存要件には、「真実性の確保」と「可視性の確保」という2つの要件があり、措置内容が定められています。真実性の確保は「保存されたデータが改ざんされないようにする」こと、可視性の確保は「保存されたデータを検索・表示できるようにする」ことが目的です。それぞれの措置内容は次のとおりです。

電子取引のデータ保存の保存要件

電子取引した見積書を電子データ保存する場合、真実性の確保については、上図の①~④のいずれかの措置を行えば要件を満たすことになります。

弥生製品をお使いであれば、「スマート証憑管理」を利用することで、③の措置に該当するので、真実性の確保が満たせます。システムを導入せずに自社の環境で対応する場合は、④の事務処理規程の策定とそれに沿った運用が必要です。

可視性の確保については、検索機能の全てを不要とする措置の対象者ではない場合、すべての措置が必要です。

電子取引のデータ保存についてはこちらの記事で解説していますので、参考にしてください。

「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」の保存要件

「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」は、自社がパソコンで作成した仕訳帳や総勘定元帳などの国税関係帳簿と、決算関係書類や見積書などの国税関係書類を、データのままで保存する場合の保存要件を定めたものです。

国税関係帳簿と国税関係書類では必要な保存要件が異なり、見積書が該当する国税関係書類の場合は、次の要件を満たすことで電子データの保存が認められます。

| 保存要件概要 | 国税関係帳簿 | 国税関係書類 | ||||

|---|---|---|---|---|---|---|

| 優良 帳簿 |

その他 帳簿 |

|||||

| 真実性の確保 | 記録事項の訂正・削除を行った場合には、これらの事実及び内容を確認できる電子計算機処理システムを使用すること | |||||

| 通常の業務処理期間を経過した後に入力を行った場合には、その事実を確認できる電子計算機処理システムを使用すること | ||||||

| 電子化した帳簿の記録事項とその帳簿に関連する他の帳簿の記録事項との間において、相互にその関連性を確認できること | ||||||

| システム関係書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)を備え付けること | ||||||

| 可視性の確保 | 保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタ及びこれらの操作マニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態で速やかに出力できるようにしておくこと | |||||

| 検索要件 | ① | 取引年月日、取引金額、取引先により検索できること |

|

|||

| ② | 日付又は金額の範囲指定により検索できること |

|

|

|||

| ③ | 二つ以上の任意の記録項目を組み合わせた条件により検索できること |

|

||||

| 税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしていること |

|

|

|

|||

- ※1保存義務者が、税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしている場合には、検索要件のうち②③の要件が不要となります。

- ※2優良帳簿の要件を全て満たしているときは不要となります。

- ※3取引年月日その他の日付により検索ができる機能及びその範囲を指定して条件を設定することができる機能を確保している場合には、「ダウンロードの求めに応じることができるようにしておくこと」の要件は不要となります。

-

※国税庁:電子帳簿・電子書類関係 パンフレット

を引用し作成

国税関係帳簿書類の電磁的記録による保存についてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

見積書をスキャナ保存する場合の保存要件

スキャナ保存は、紙の書類を画像データ化して保存する方法です。見積書だけでなく、請求書や領収書など国税関係書類に当たるほとんどの書類が対象となります。

スキャナ保存は、単に紙をスキャン・撮影して画像データへ変換すれば良いわけではなく、「真実性の確保」と「可視性の確保」を目的とした要件を満たした状態での保存が必要です。また、スキャナ保存は「重要書類」と「一般書類」とで異なる保存要件が設けられている点にも留意しましょう。重要書類は請求書や契約書などの、取引で資金や物の流れに直結する書類が該当します。

一方、一般書類は資金や物の流れとは直接的には関係がない、重要性の低い書類です。スキャナ保存において、見積書はこの一般書類に含まれます。

スキャナ保存の要件についてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

紙で受領した見積書を紙で保存する場合の保存要件

紙で受領した見積書を紙で保存する場合は、従来どおり紙で保存して問題ありません。

つまり、紙で受け取ったり、紙で発行した取引書類は、2024年1月以後も引き続き紙での保存ができます。

しかし、紙の見積書をスキャナ等で読み込んでデータ化してスキャナ保存することで、ペーパーレス化によってコスト削減ができたり、業務効率化や働き方改革の推進につながったりと、さまざまなメリットが得られます。

さらに2024年1月以後の電子取引は、データ保存をしなくてはならないため、電子データと紙で発行した見積書の管理が混在することになります。そのため、メリットを考慮しつつ、見積書を紙で保存するか、スキャナ保存をするかを検討することをおすすめします。

一方で、電子取引の見積書は「電子取引のデータ保存」によって、データ保存が必要です。取引の書類について紙が多いかデータが多いかにもよりますが、電子取引の見積書をデータ保存する前提で、見積書データを紙に印刷して、他に紙で受け取った見積書とともに一元管理するため、ファイリング保存も必要に応じて可能です。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

見積書の保存期間

見積書の保存期間は、原則として法人が7年間(最大10年間)、個人事業主が5年間です。2022年分の確定申告から、副業など業務にかかる雑所得の方で、2年前の収入が300万円を超えている場合は、現金預金取引等関係書類は5年間の保存が義務付けられています。

保存が必要な帳簿や見積書などの書類は、紙ではなくデータとして保存しても保存期間は同じです。

なお、インボイス制度における適格請求書(インボイス)の保存期間も確認しておきましょう。2023年10月からスタートしたインボイス制度は、消費税の仕入税額控除に関するしくみです。インボイス制度においては、課税事業者が仕入税額控除を行うためには受領した適格請求書(インボイス)を一定期間保存する必要があります。

適格請求書発行事業者の場合、法人・個人事業主、副業の雑所得を問わず、適格請求書は発行の控えも受領したものについても7年間保存することが義務付けられています。起算日は、適格請求書を交付した日(または受け取った日)が属する課税期間の末日の翌日から、2か月を経過した日から7年間です。

なお、適格請求書(インボイス)は、請求書や納品書、領収書などの書類が該当します。一般的に、適格請求書は納付する消費税額を正確に把握するために必要な書類です。

一般に、見積書だけで適格請求書(インボイス)として利用することは少なく、買手側に求められる場合などに限られると考えられます。

なお、見積書を複数の相互に関連付けられた証憑書類をもって適格請求書(インボイス)として扱うことはあります。

例えば、納品書の記載だけでは適格請求書(インボイス)の記載要件をすべて満たせていない場合に、納品書の元となった見積書を関連付けることによって、見積書と納品書の記載を合わせて適格請求書(インボイス)として認められます。

電子帳簿保存法における書類の保存期間についてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法における見積書でよくある質問

最後に、電子帳簿保存法における見積書に関して、よくある質問とその回答をまとめました。参考にしてください。

契約に至らなかった見積書は、電子帳簿保存の保存対象?

基本的に、契約に至らなかった見積書は保存しなくても問題はないと判断して良いでしょう。

契約に至らなかった取引の見積書については、特に明文化されていないため、事業者の判断に委ねられていると考えられます。例えば、取引の検討段階で作成された、正式な見積書前の粗々なものは保存する必要はないものと考えられます。なお、データを残しておくことで、類似の取引の際に「過去に契約に至らなかったケース」として参考にできます。電子保存なら保存スペースも不要なため、参考資料として保存しておくことをおすすめします。

見積書のタイムスタンプの付与期限は?

2022年1月施行の改正電子帳簿保存法によって、タイムスタンプの付与期限が「最長2か月+概ね7営業日以内」に統一されています。

2021年12月末までは、スキャナ保存の要件に「タイムスタンプの付与は3営業日以内」などの複数の条件が設けられていました。紙でやりとりした見積書は電子帳簿保存法によってスキャナ保存が認められているものの、こうした厳しい条件が設けられている点がデメリットとなっていました。

しかし、2022年1月から要件緩和によって、タイムスタンプをすぐに付与できなかった事業者でもスキャナ保存を導入しやすくなりました。なお、時刻証明機能のあるシステムや訂正・削除の記録ができるクラウドサービスなどを導入すれば、タイムスタンプ付与の要件に代えて利用することが可能です。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

見積書も電子帳簿保存法の対象になる

電子帳簿保存法では、2024年1月1日以後の電子取引ではデータ保存が必須です。そのため、データでやりとりした見積書は、データ保存をせずに紙だけの保存が認められません。

また、任意ですが、紙で保存していた見積書を電子化してスキャナ保存できれば、ペーパーレス化によるコスト削減や業務効率化、セキュリティ強化などのメリットにつながります。

見積書を電子データ保存する際は、電子帳簿保存法の要件を満たした形で保存できるように、自社の対応方法を整えておきましょう。システムを検討する際は運用のしやすさに大きく影響する電子データの管理のしやすさや検索のしやすさも重視することが大切です。

例えば、弥生の「スマート証憑管理」は、電子取引のデータ保存とスキャナ保存の要件を満たしますので、データで取引書類を一元管理ができます。弥生ユーザーなら無料で利用できるため、ぜひお試しください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

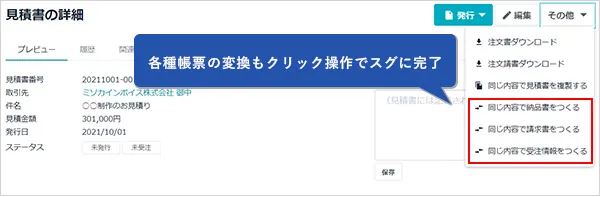

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。