副業300万超は帳簿があれば事業所得になる?雑所得との違いも解説

監修者: 齋藤一生(税理士)

更新

副業をしている人の中には、確定申告の収入を事業所得で申告するか、雑所得で申告するか、判断に迷ったことがある人もいるのではないでしょうか。迷う理由の1つとして、雑所得と事業所得の判断基準が曖昧であったことも原因かもしれません。

しかし、2022年10月に国税庁による通達によって、雑所得と事業所得の判断が明確になりました。とはいえ、副業をしている人にとって、300万円はまだ気になるにボーダーラインであることに変わりはありません。

この記事では、副業で300万円が判断基準とされる所以と事業所得と雑所得の違い、申告時の判断基準を解説します。また、副業を事業所得で取り扱う際の注意点や、帳簿書類保存の義務化についてもご紹介します。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

副業300万問題とは?

これまで、副業での収入は事業所得にあたるのか、雑所得にあたるのか、明確な基準が存在していませんでした。

副業をしている人にとって、300万円という区切りは副業をしている人にどのような影響を与えるのかを確認していきましょう。

押さえておきたい所得と収入の違い

収入と所得は混同されやすい用語ですが、両者は異なる意味を持ちます。

収入とは、会社員であれば会社から支給される給料や賞与の合計額を指します。個人事業主であれば、売上すべてを意味する言葉です。会社員を例に挙げると、収入から税金や社会保険料などが差し引かれた金額(手取り)が、実際に給与として毎月支給されているはずです。

所得金額とは、収入金額から必要経費を引いた金額です。会社員であれば収入金額から給与所得控除額を差し引いた額を指します。個人事業主などであれば、売上高から必要経費などを差し引いた金額になります。

税制改正により、2022年分の所得税の確定申告から、業務に係る雑所得では、前々年の副業の収入金額が300万円を超える場合は、現金預金取引等関係書類(領収書や請求書など)を5年間保存する必要があります。また、前々年の副業の収入金額が1000万円を超えている場合は、現金預金取引等関係書類(領収書や請求書など)の保存に加えて、所得税の確定申告で収支内訳書の添付が必要です。これは、前々年の「所得金額」ではなく、「収入金額」であることに注意しましょう。

ここでは、300万円超、1,000万円超というボーダーラインが出てきます。副業を行う方にとって1つの基準とされていると思ってもよいでしょう。

2022年10月に雑所得と事業所得の境界が明確に

国税庁は、2022年10月に「所得税基本通達の制定について」の一部改正について(法令解釈通達)を発表しました。

それにより、今まで曖昧であった雑所得と事業所得の判断が明確になりました。

- 事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する

- 収入金額が300万円以下であっても、帳簿書類の保存があれば、原則として、事業所得に区分されることとなる

-

【参考】国税庁:「「所得税基本通達の制定について」の一部改正について(法令解釈通達)

」

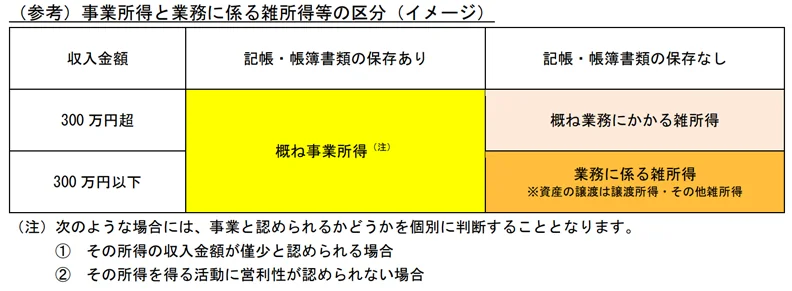

記帳・帳簿書類の保存の有無による所得の区分

前述したとおり、事業所得と認められるかどうかは、その所得を得るための活動が、社通念上事業と称するに至る程度で行っているかどうかで判定されます。

そのうえで、副業が事業所得になるか雑所得になるかは、「帳簿書類の有無」で判断されます。下記は、記帳・帳簿書類の保存ありと、記帳・帳簿書類の保存なしで分けられた事業所得と雑所得の区分の目安です。記帳・帳簿書類を保存していないと、基本的には雑所得の扱いとされます。

記帳・帳簿書類の保存の有無による所得の区分の目安

-

※国税庁「「所得税基本通達の制定について」の一部改正について(法令解釈通達)

」より引用

取引を記録した帳簿書類の保存がない場合でも、その所得に係る収入金額が300万円を超えて、かつ、事業所得と認められる事実がある場合は、事業所得として認められます。

しかし、基本的に帳簿書類の保存がない場合、業務に係る雑所得に該当すると認識しておきましょう。

雑所得にはない事業所得のメリット

所得区分には給与所得、事業所得、配当所得、利子所得、不動産所得、退職所得、山林所得、譲渡所得、一時所得、雑所得の10種類があります。このうち雑所得は、他の9種類のいずれにも当てはまらない所得です。多くの場合、副業の所得は雑所得に分類されます。

また、事業所得は農業や製造業、卸売業や小売業など、事業主自身が独立して営む事業で得た収入から必要経費を引いた金額です。

事業所得と雑所得では、具体的にどのような違いがあるのか?事業所得で申告を行うメリットがあるのか、詳しく見ていきましょう。

事業所得についてはこちらの記事で解説していますので、ぜひ参考にしてください。

事業所得では青色申告ができる

副業が事業所得に該当すれば、青色申告による確定申告が可能です。一方で、雑所得は青色申告が認められていません。

ここでは、副業を事業所得として青色申告にするメリットや、事業所得の場合の青色申告と白色申告の違いを見ていきましょう。

青色申告のメリット

青色申告とは、確定申告における申告方法の1つであり、事業上の支出入のすべてを正確に記帳して申告する方法です。青色申告は帳簿の信頼性が高く、日本政府もこの方式を推奨するために、主に4つの特典を設けています。

青色申告の主な特典

- 青色申告特別控除を受けられる

- 青色事業専従者給与を使える

- 純損失の繰越控除や繰戻し還付を受けられる

- 少額減価償却資産の特例を適用できる

青色申告を利用すると、青色申告特別控除として最大65万円の控除が受けられます。また、1年間のうち6か月を超える期間、事業に従事しているという前提で、配偶者など生計を共にする15歳以上の親族に支払う給与を、全額経費として算入できます。

他にも、ある年の所得が赤字だった場合、そのマイナス額を翌年以降の3年間にわたって黒字分から控除することや30万円未満の資産を一括経費にするなども可能です。ただし、次に説明するように、副業が事業所得で赤字の場合は最初に給与所得と損益通算されるので、翌年以降にマイナスを繰り越すケースは稀です。

青色申告の主なメリットの詳細は以下の記事で解説していますので、ぜひ参考にしてください。

- 青色申告特別控除とは?65万円控除の条件をわかりやすく解説

- 青色事業専従者給与の届出はどうすべき?家族への給与を経費にする方法

- 青色申告なら赤字を翌年に繰越できる!「繰越損失」の条件と書き方

- 少額減価償却資産の特例とは?青色申告の節税制度を活用しよう

事業所得が赤字の場合、給与所得などとの損益通算

損益通算とは、各所得区分で計算した1年間の利益と損失を合算することを指します。本業は会社員の人が副業として事業を始めたものの、その年の事業が赤字だった場合は、給与所得のプラスと事業所得のマイナスを合算できます。その場合、所得が下がるので住民税も減ることになります。月々の給与で天引きされる特別徴収される住民税額が減ることで、そこから本業の会社に副業が発覚してしまう可能性があります。本業の勤め先が副業禁止の会社であったり、バレたくない場合、副業に詳しい税理士などの専門家に相談することをおすすめします。

損益通算についてはこちらの記事で解説していますので、参考にしてください。

副業を事業所得として取り扱う際の注意点

事業所得と業務に係る雑所得の区分は、「社会通念上、事業と称するに至る程度」となっています。

副業が事業所得に該当するケースは、以下のようなケースがあげられます

- 相当程度の期間、継続して安定収入を得ていること

- 相当な時間を割いて日々継続して取り組んでいること

- 安定収入が得られる可能性が高く、設備などを整えていること

- 記帳と帳簿保存を行っていること

雑所得と判断される可能性が高いケース

では、雑所得と判断される可能性が高いケースは、どのような場合があるでしょう

①所得の収入金額が僅少と認められる場合

一例として、副業の収入金額が概ね3年間、300万円以下であり、主たる収入(本業)に対する割合が10%未満の場合は、その副業は事業として認められない可能性があります。

②その所得を得る活動に営利性が認められない場合

副業の収入増加を目的に、所得を黒字にするための営業活動などを実施していない場合、その副業は事業として認められない可能性があります。

例えば、副業が3年間赤字であり、さらに赤字を解消するための取り組みを実施していない場合は、事業所得の取り扱いにはならない可能性があります。

帳簿書類はどのくらいの期間保存すれば良い?

副業を行うにあたって、帳簿書類はどのくらいの期間保存すれば良いのでしょうか。青色申告の場合と白色申告の場合、そして雑所得の収入300万円超の場合の保存期間を紹介します。

青色申告の場合(事業所得)

副業が青色申告で事業所得の場合、保存が必要な帳簿書類と保存期間は以下のとおりです。帳簿書類は最低でも5~7年の保存期間が必要です。

青色申告で事業所得の場合に求められる帳簿書類と保存期間

| 保存が必要なもの | 保存期間 | ||

|---|---|---|---|

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | 7年 | |

| 書類 | 決算関係書類 | 損益計算書、貸借対照表、棚卸表など | 7年 |

| 現金預金取引等関係書類 | 領収証、小切手控、預金通帳、借用証など | 7年(※) | |

| その他の書類 | 取引に関して作成し、又は受領した上記以外の書類(請求書、見積書、契約書、納品書、送り状など) | 5年 | |

- ※前々年分の事業所得及び不動産所得の金額が300万円以下の方は、5年

白色申告の場合(事業所得)

副業が白色申告で事業所得の場合、保存が必要な帳簿書類と保存期間は以下のとおりです。青色申告と同様、帳簿書類は最低でも5~7年の保存期間が必要です。

白色申告で事業所得の場合に求められる帳簿書類と保存期間

| 保存が必要なもの | 保存期間 | |

|---|---|---|

| 帳簿 | 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 | |

| 書類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

| 業務に関して作成し、又は受領した請求書、納品書、送り状、領収書などの書類 | ||

雑所得の収入300万円超の場合

2022年分の確定申告から2年前の雑所得の収入が300万円を超える人は、現金預金取引等関係書類(請求書や領収書など)の保存が義務化されました。注意しておきたいのは、年間の所得ではなく、収入である点です。必要経費などを含んだ金額である収入が300万円を超えると、請求書や領収書などの書類の保存が義務となります。

また、副業収入が1,000万円を超える人は、申告時に収支内訳書の添付も必要となります。

副業でもインボイス対応での書類保存が必要

2023年10月に開始されたインボイス制度は、副業を行っている人にも影響があります。インボイス(適格請求書)の発行を行うために適格請求書発行事業者になる場合は、その事業が副業であってもインボイスに該当する書類の保存期間に注意が必要です。

インボイスに該当する請求書や領収書といった書類は、売手側も買手側も適切な保存が求められます。それらの保存期間は、交付した日を含む課税期間(個人事業者は1月1日から12月31日、法人は事業年度)の消費税の申告期限から数えて、7年間保存しなければならないのです。

買手側はインボイスを保存・要件に従った帳簿付をしないと、取引で支払った消費税について原則、仕入税額控除が受けられないことになるため注意してください。

ただし、買手側の立場の適格請求書発行事業者が消費税の簡易課税制度を選択している場合、受け取った請求書などが適格請求書(インボイス)であるかどうかは関係なく、仕入税額控除ができます。

インボイス制度については、以下で詳しく解説していますので、参考にしてください。

電子帳簿保存法に対応した書類の保存方法

帳簿書類を保存する際は、電子帳簿保存法とインボイス制度への対応が必要です。それぞれどのような帳簿書類の保存が求められるのか見ていきましょう。

副業でも電子取引のデータで受け取った請求書はデータ保存が必要

2022年1月から電子帳簿保存法が大きく変わりました。影響は企業のみならず、副業を行っている個人にも及びます。電子帳簿保存法の改正によって、2022年1月から電子取引でデータで受け取った書類は、データのまま保存をすることが義務化されました。

なお、電子取引のデータ保存は2023年12月31日までは猶予期間があり、紙による保存も許可されていました。しかし2024年1月1日以後の電子取引ではデータのままの保存が完全義務化となるため、要件に従った保存が必要です。紙で受け取った請求書などは引き続き紙での保存が可能です。

電子帳簿保存法については、以下で詳しく解説していますので、参考にしてください。

電子請求書についてはこちらの記事で解説していますので、参考にしてください。

副業は雑所得でも帳簿をつけよう

副業において300万円は、事業所得とするか雑所得とするかの判断基準の一つです。副業の収入が300万円を超える、超えないにかかわらず、社会は帳簿書類の保存の要件がより厳密化される時代になっています。最後に、副業の帳簿書類の管理で押さえておきたい、2つのポイントを紹介します。

帳簿を楽にしてくれるツールがあれば、所得の計算が楽

業務に係る副業の場合でも所得税の確定申告をする際には、収入から経費などを差し引いて所得を計算します。副業を雑所得で申告する際は、帳簿作成の義務はありませんが、所得を計算するのに帳簿があったほうが楽なのです。そして、インボイス制度に対応して、関連取引を記録して消費税の確定申告をする場合でも、帳簿は必要です。

帳簿をつける際は、簿記の知識が必要ですが、帳簿を楽に作成できるツールがあれば、所得の計算やインボイス対応などの労力や時間を大幅に軽減することができるでしょう。

帳簿があれば事業所得で申告することも検討できる

副業であっても帳簿の作成と保存をしていれば、雑所得ではなく、事業所得で申告できる可能性があります。まずは、帳簿付から始めてみるのはいかがでしょう?

また、インボイス対応では、請求書作成も要件に従って行う必要があるでしょう。インボイス制度と電子帳簿保存に対応した請求書したソフトがあると副業の請求書作成も容易になります。

これから先も副業を続けていく際は、会計ソフトや請求書作成ソフトなど楽にしてくれるツールを上手に活用して、効率的かつ確実に副業をしていってはいかがでしょうか。

副業のバックオフィス業務は弥生のクラウドソフトで効率化

事業所得になる副業の確定申告は申告ソフトを使って楽に済ませよう

会社員などが副業をした場合、副業の所得が20万円を超えると、原則として確定申告が必要です。副業の収入や報酬から源泉徴収をされているなら、確定申告をすれば納めすぎた税金が返金される可能性が高いでしょう。ただ、所得税の確定申告をするには、書類の作成や税金の計算など面倒な作業が多いため、負担に感じる方もいるかもしれません。

事業所得になる副業は、帳簿付けが必要です。そんなときにおすすめなのが、弥生のクラウド確定申告ソフト『やよいの白色申告 オンライン』です。『やよいの白色申告 オンライン』はずっと無料で使えて、初心者や簿記知識がない方でも必要書類を効率良く作成することができます。e-Tax(電子申告)にも対応しているので、税務署に行かずに確定申告をスムーズに行えます。

副業の所得区分を事業所得・雑所得どちらにするか迷っている場合、まずは帳簿付けをしておきましょう。事業所得で確定申告する場合は帳簿が必要です。雑所得の場合、帳簿付けの義務はありませんが、売上や仕入・経費などの集計に帳簿がある方が便利です。

なお、『やよいの白色申告 オンライン』では、雑所得の収支内訳書と所得税の確定申告書は作成できません。もし、『やよいの白色申告 オンライン』で作成した収支内訳書から確定申告書を作成すると自動で「事業所得」に集計されます。国税庁の確定申告コーナーで、自分で収支内訳書と確定申告書に転記して申告をしてください。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。また会計ソフトとの連携も可能なため、請求業務から会計業務を円滑に行うことができます。