減価償却の計算方法とは?定額法・定率法それぞれわかりやすく解説

監修者: 齋藤一生(税理士)

更新

事業に用いる固定資産のうち、建物や機械設備など、年月の経過とともに価値が低下していく資産を「減価償却資産(償却資産)」といいます。減価償却資産は、原則として、資産ごとの耐用年数に応じて取得価額を分割し、複数年にわたって費用化していくことになります。この会計処理の方法が「減価償却」です。

減価償却には、会計上、税法上のルールや複数の計算方法があります。減価償却の計算は法人税や所得税にもかかわってくるため、正しく理解しておくことが大切です。

本記事では、減価償却の対象となる資産や、定額法・定率法といった減価償却の計算方法、減価償却を行ううえでの注意点などについて解説します。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

減価償却とは、事業で使用する固定資産を経費計上する方法のこと

減価償却は、事業で使用する固定資産をそれぞれの耐用年数に応じて取得価額を分割し、経費計上する会計処理の方法です。

固定資産とは、通常の営業サイクル以外で発生する、現金化または費用化に1年以上かかる資産を指し、代表的な固定資産としては土地や建物、機械設備などが挙げられます。このうち、建物や機械設備、車両など、年月の経過とともに価値が減少していく資産を、減価償却資産(償却資産)といいます。

一般的に、事業のために購入した物品については、損金(経費)として計上する必要があります。しかし、減価償却資産については、購入した年に全額を費用計上できるわけではありません。一定額以上の減価償却資産については、その購入費をすべて当年度の費用として計上することはせず、原則としては利用に耐えうる一定の期間(耐用年数)に応じて分割して計上する減価償却を行います。

資産を使用する過程で減耗や機能低下が発生するなど徐々に価値が減少し、耐用年数が経過すると当初の購入価額に見合う価値をほぼすべて使い果たすという前提で行われる会計処理が、減価償却です。

耐用年数の考え方と確認方法

減価償却を行うには、資産ごとの耐用年数を把握する必要があります。この耐用年数の考え方は、会計上と税法上で異なります。

会計上の耐用年数は、資産の使用方法や使用頻度などを踏まえて、それぞれの企業が個別に設定できます。同じ設備について、A社は頻繁に使うので耐用年数を3年、B社ではそれほど使わないので耐用年数を6年と考えたとしても、実態に即していれば会計上の問題はありません。

しかし、税金の計算をするときに、企業ごとにそれぞれ違った耐用年数を設定していると、課税の公平性が崩れてしまいます。そのため、税法上では、減価償却資産の種類や構造、用途などによって一律の耐用年数が決められているのです。税法上定められている耐用年数を、法定耐用年数といいます。

資産の種類や細目ごとの法定耐用年数は、財務省の「減価償却資産の耐用年数等に関する省令」に定められている他、国税庁が定めた「主な減価償却資産の耐用年数表

」でも確認できます。

なお、会計と税務で減価償却資産の耐用年数が異なると処理が煩雑になるため、実務においては、会計上も税法上の法定耐用年数に合わせて減価償却を行うことが一般的です。

減価償却を行う目的

減価償却を行う大きな目的は、費用と収益を正しく対応させることです。そもそも固定資産は長期間にわたって使用される資産であり、取得した年だけではなく、それ以降も継続して収益に影響を与え続けるものです。

ところが、固定資産を取得した年に一括して費用計上してしまうと、その資産が複数年にわたって実際に収益に与えた影響が会計に反映されず、経営状況を適切に把握できなくなってしまいます。そのため、年月の経過とともに価値が減少する固定資産の取得価額を使用可能期間内に配分し、収益と正しく対応させていく必要があるのです。

また、減価償却には、前述したように、課税の公平性を確保するという目的もあります。減価償却の仕組みがなければ、利益が大きくなった年に固定資産を取得して費用を一括計上し、税負担を軽くすることが可能になってしまいます。

そのような事態を避けるため、法人税や所得税を計算する際に各事業年度に費用計上できる減価償却費は、「減価償却資産の取得価額を法定耐用年数で割った金額(償却限度額)まで」と決められているのです。

減価償却を行わないと経営状態が正しく把握できなくなる

減価償却を行わないと会社の経営状態を正しく把握できなくなり、融資審査において悪影響を及ぼす可能性があります。任意であるとはいえ、節税のためにも、適正な会計処理を行ううえでも、減価償却を行う方が望ましいといえるでしょう。

減価償却の扱いは、個人事業主と法人で異なります。個人事業主の場合は、減価償却は原則として義務(強制償却)となります。そのため、減価償却の対象となる資産を取得した際は、所得税の確定申告において、法定耐用年数に応じた減価償却を行わなければなりません。

それに対して法人の場合は、0円から償却限度額までの範囲で任意の金額を減価償却費として計上できます。これを任意償却といいます。たとえ減価償却を行わなくても、税法上問題があるわけではありません。ただし、減価償却を行わないということは、減価償却資産の取得価額を一括で費用計上できるという意味ではありません。

また、減価償却をしなかったからといって、翌年度に2年分の減価償却費を計上できるわけでもありません。つまり、法人が減価償却を行わないと、その分計上できる損金が少なくなり、税負担が増えることになります。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

減価償却できる資産とできない資産

減価償却できる資産とは、どのような資産なのでしょうか。ここでは、減価償却できる資産と減価償却できない資産について、それぞれ説明します。

減価償却できる資産

減価償却の対象になるのは、固定資産のうち、年月の経過とともに価値が減少する減価償却資産です。

税法上は、取得価額が10万円以上で使用可能期間が1年以上の資産について、減価償却が必要とされています。この取得価額には、購入した資産の本体価格の他、設置費や運送費、購入手数料など、資産の取得にあたって付随する費用も含まれます。取得価額が10万円未満の資産については、取得した事業年度に一括して費用計上が可能です。

なお、青色申告をする中小企業等や個人事業主は、取得価額が30万円未満の減価償却資産を取得した際、合計額300万円を限度として費用を一括で経費にできる「少額減価償却資産の特例」があります。

具体的には、以下のような資産が減価償却の対象となります。

| 資産の種類 | 内容 |

|---|---|

| 建物 | 事務所や店舗、工場、倉庫、車庫などの建物は、減価償却の対象。木造や鉄骨鉄筋コンクリートといった構造や、建物の用途によって、法定耐用年数が細かく定められている |

| 建物附属設備 | アーケードや蓄電池、給排水・衛生設備、ガス設備などは、建物附属設備に該当する |

| 構造物 | 建物や建物附属設備以外に、用水路や貯水槽、サイロ、果樹棚、農業用井戸といった構造物も、減価償却対象となる |

| 生物 | 農業などに利用する牛や馬、綿羊、豚などの動物や、果樹などは、種類や用途ごとに定められた成熟年齢または樹齢に達した月から、減価償却が可能になる |

| 車両・運搬具 | 普通自動車やトラックなどの貨物自動車、運送事業用の自動車などの他、自転車やリヤカー、被けん引車(トレーラー)なども含まれる |

| 工具 | 測定工具や検査工具、切削工具、プレスなどの金型、鋳型などが該当する |

| 器具・備品 | 家具や電気機器、陳列棚やケース、パソコンや電話といった事務・通信機器、看板、金庫、食器類など多岐にわたる |

| 機械・装置 | 製品製造業用設備や繊維工業用設備、印刷業用設備、鉄鋼業用設備、農業用設備など、各業種に必要な設備類全般が該当する |

| 無形固定資産 | 無形固定資産とは形のない固定資産のことで、のれん(営業権)や特許権、ソフトウェアなどが該当する。ソフトウェアは基本的にパソコンにインストールして使用するものなので、たとえパッケージなどの実体はあっても無形固定資産とみなされる |

減価償却できない資産

時間の経過や使用によって価値が減少しない固定資産は、減価償却を行うことができません。具体的には、土地、歴史的価値または希少価値のある資産、取得価額が1点100万円以上の美術品等は、減価償却の対象外となります。また、無形固定資産のうち借地権なども、時間が経過しても価値が減少しないため、減価償却はできません。

減価償却の方法

減価償却の主な方法には、「定額法」と「定率法」の大きく2種類があります。また、その他に、対象となる資産の種類によって「生産高比例法」「リース期間定額法」という方法もあります。

ここでは、それぞれの減価償却の方法について説明します。

定額法

定額法とは、毎年一定額の減価償却費を計上していく方法です。定額法の計算式は、以下のとおりです。

定額法の計算式

減価償却費(償却限度額)=取得価額×定額法の償却率

償却率は、「減価償却資産の耐用年数等に関する省令」に定められています。例えば、取得価額100万円、耐用年数5年の減価償却資産を取得したとすると、定額法の償却率は0.200です。この場合、定額法の減価償却費は下記のように計算できます。

計算例

1,000,000円×0.200=200,000円

なお、定額法で減価償却をする場合、最後に固定資産がまだ残っているということを示すために、1円を残します。そのため、最後の年のみ、他の年よりも減価償却額が1円少なくなります。

上記の例でいえば、資産を取得した年から4年目までは毎年20万円の減価償却費を計上し、最後の5年目は19万9,999円を計上しなければなりません。

定率法

定率法とは、毎年一定割合ずつ減価償却費を計上する方法です。定率法の計算式は、以下のとおりです。

定率法の計算式

減価償却費(償却限度額)=(取得価額-前年までの減価償却累計額) ×定率法の償却率

定率法の償却率は、定額法と同様に、「減価償却資産の耐用年数等に関する省令」に定められています。また、未償却残高とは、減価償却資産の取得価額から、前年までに減価償却した累計額を差し引いた残高のことです。未償却残高は年々少なくなるため、計上できる減価償却費も初年度が最も大きく、その後、償却が進むごとに減少していきます。

償却が進み、償却額が償却保証額を下回った場合は、下記の計算式によって減価償却費を計算し、以降は毎年同額が計上されます。償却保証額は、減価償却資産の取得価額に、省令で定められた保証率を掛けて求めます。

償却額が償却補償額を下回った場合の計算式

減価償却費(償却限度額)=償却保証額を下回った年の期首の未償却残高×改定償却率

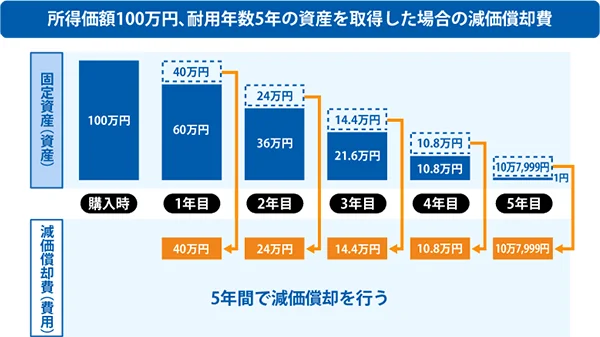

例えば、取得価額100万円、耐用年数5年の資産を2012年4月1日以降に取得した場合の減価償却費を、定率法で計算してみましょう。この場合、定率法の償却率は0.400、改訂償却率は0.500、保証率は0.10800となります。

計算例

償却補償額:1,000,000×0.10800=108,000円

初年度の減価償却費:1,000,000×0.400=400,000円

2年目の減価償却費:(1,000,000-400,000)×0.400=240,000円

3年目の減価償却費:(1,000,000-400,000-240,000)×0.400=144,000円

4年目は、期首の未償却残高が100万円-40万円-24万円-14万4,000円=21万6,000円となります。これに償却率の0.400を掛けると8万6,400円となり、償却補償額を下回るため、以降は計算方法が変わります。

4年目の減価償却費:(1,000,000-400,000-240,000-144,000)×0.500=108,000円

5年目も同額となりますが、定額法と同様に1円を残すため、実際の償却費は1円少なくなります。

5年目の減価償却費:108,000-1=107,999円

生産高比例法

生産高比例法とは、対象となる資産の使用割合に応じて減価償却費を計上する方法です。生産高を配分基準とし、資産の総利用量と、実際にその年度に使用した量の割合から、減価償却費を求めます。生産高比例法を利用できるのは、自動車・航空機や鉱業用機械など、総利用時間や生産高を物理的に確定できる固定資産に限られます。

生産高比例法の計算式は、以下のとおりです。

生産高比例法の計算式

減価償却費(償却限度額)=取得価額÷見積総生産高×当期の実際生産高

リース期間定額法

リース期間定額法は、リース資産の減価償却に対して用いられる計算方法です。リース資産の取得価額(取得価額に残価保証額が含まれている場合はそれを差し引いた額)を、リース期間に応じて配分し、一定額の減価償却費を計上していきます。

リース期間定額法の計算式は、以下のとおりです。

リース期間定額法の計算式

減価償却費(償却限度額)=(リース資産の取得価額-残価保証額)÷リース期間の月数×当期におけるリース期間の月数

定額法と定率法のどちらで計算するべき?

定額法でも定率法でも、最終的な償却額は同じです。ただ、上に挙げた計算例からもわかるように、定率法は固定資産を取得した年に多くの減価償却費を計上できるため、購入直後の税負担軽減につながります。一方、定額法は、毎年一定額の減価償却費を計上するため、費用の計算が容易で資金計画を立てやすいでしょう。

上述の通りに早期に節税効果を得たい場合は定率法が有利なのですが、定額法はゆっくりと償却するので高税率が課税される所得部分を消すことができるので、トータルの節税額が大きくなる傾向があります。

所得控除を引いた後の課税所得1,000万円の個人事業主の人の場合、900万円以上の部分は所得税率33%となりますので、600万円の新しい車を買った場合には、対応年数である6年間に渡って100万円ずつ減価償却費を計上し、900万円以上の税率が高い部分の所得を削った方がトータルの税金は安くなるのです。特に個人事業主の場合には、課税所得によって大幅に税金が変わるのでよく検討したいところです。

その他、法人も個人事業主も、建物、建物附属設備、構築物、ソフトウェアの計算方法は定額法と決められています。また、法人はそれ以外の資産については定率法、個人事業主はすべての減価償却費を定額法で計算するのが原則となります。

ただし、定められたもの以外であれば、税務署に届出をすることで償却方法の変更も可能です。定額法と定率法の違いやそれぞれのメリットを踏まえ、どちらの方法を採用するかを決めるのがおすすめです。

減価償却を行う際の注意点

減価償却を行う際には、計算方法以外にもいくつかの注意点があります。特に、減価償却途中の資産を手放す場合や事業年度の途中で減価償却資産を取得した場合などには、注意が必要です。

ここでは、減価償却を行う際の3つの注意点について、それぞれ解説します。

減価償却途中の資産を手放す場合の会計処理には注意が必要

減価償却途中の資産を手放す場合は、処分した時点で会計処理が必要です。会計処理の方法は、その資産を廃棄するか、除却するか、売却するかによって異なります。

廃棄した場合

故障などにより減価償却途中の資産を廃棄する場合は、帳簿上の未償却残高をゼロにするため、未償却残高を固定資産廃棄損として処理します。もし廃棄にあたって費用が発生した場合は、その処分費用も固定資産廃棄損で計上します。

除却した場合

除却とは、事業で使わなくなった減価償却資産を帳簿から除く会計処理のことです。実際には廃棄していなくても、その資産の使用を中止し、今後も一切使わない場合は帳簿上で除却処理が可能です。

たとえ使わなくなった資産でも、帳簿上に残っていれば税金が発生します。もう使わない機械や設備などがある場合は、帳簿から除却した方がいいでしょう。減価償却途中に除却する場合は、資産の未償却残高を固定資産除却損で計上します。

売却した場合

減価償却途中の資産を売却する場合は、売却した金額が、資産の未償却残高より多いか少ないかで処理方法が変わります。減価償却資産を売却した金額が未償却残高を上回る場合は、固定資産売却益を計上します。それに対して売却価額が未償却残高より低い場合は、差額を固定資産売却損で処理します。

なお、個人事業主の場合には、原則的には事業所得ではなく、譲渡所得として取り扱うので、事業所得の損益計算書上で固定資産売却益や損を計上しません。

事業年度の途中で資産を購入した場合の会計処理には注意が必要

事業年度の途中で減価償却資産を取得した場合、初年度に計上する減価償却費は月割で計算します。このとき、資産を購入した月ではなく、事業のために使い始めた月からの計算になる点に注意しましょう。

例えば、12月決算の企業が5月に減価償却資産を購入し、6月から使い始めた場合、初年度に計上できる減価償却費は6月から12月の7か月分です。なお、前述した減価償却の計算方法のうち生産高比例法は、年の途中からの使用であっても月割計算は行いません。

耐用年数には規程がある

法定耐用年数は、資産の種類や用途などによって細かく定められています。主な減価償却資産の法定耐用年数は、国税庁が定めた「主な減価償却資産の耐用年数表」でも確認できますが、すべての固定資産が網羅されているわけではありません。耐用年数の設定を誤ったまま減価償却費を計算してしまうと、税金にも影響を及ぼします。

耐用年数の決め方に迷った場合は、自分だけで判断せず、税理士や税務署に相談することをおすすめします。

会計ソフトなら日々の帳簿付けや決算書作成もかんたん

「弥生会計 Next」は、使いやすさを追求した中小企業向けクラウド会計ソフトです。帳簿・決算書の作成、請求書発行や経費精算もこれひとつで効率化できます。

画面を見れば操作方法がすぐにわかるので、経理初心者でも安心してすぐに使い始められます。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

減価償却の意味と計算方法を知って適切な会計処理を行おう

減価償却とは、固定資産の取得にかかった費用を、耐用年数に応じて配分して計上していく会計方法です。10万円以上の減価償却産を取得した場合は、原則として減価償却が必要です。減価償却を行うには、資産ごとの取得価額や耐用年数を把握したうえで、選択した計算方法に沿って処理をしなければなりません。機械や器具、備品などの数が多くなるほど、減価償却の計算にも手間がかかってしまいます。

そのようなときも、会計ソフトを使用すれば、資産ごとの減価償却の計算を自動で行うことができます。弥生のクラウド会計ソフト「弥生会計 Next」を活用して、減価償却の処理を効率化しましょう。

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ